La irracionalidad que preside el comportamiento de los mercados financieros en los últimos meses, años, se intensifica.

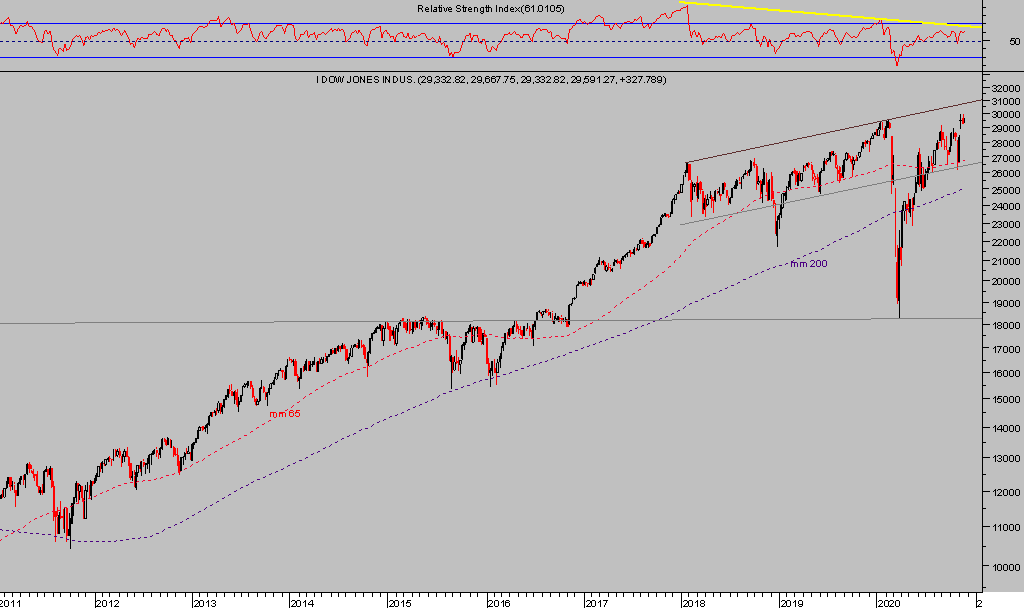

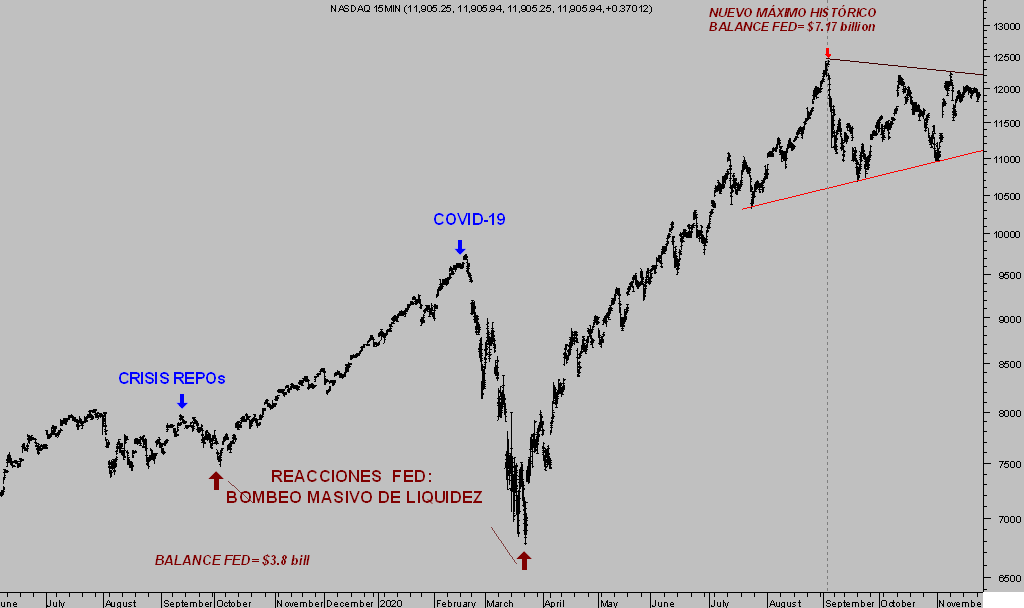

Con la pandemia corriendo desbocada y los casos de infectados, hospitalizados y muertos en máximos. Sin estímulos fiscales USA en marcha y apuntando al menos dos meses adelante hasta su eventual aprobación. Con signos evidentes de enfriamiento económico e incluso proyecciones del mercado apuntando a una probable contracción en el primer trimestre. Sin embargo, los mercados siguen sostenidos en zona de máximos históricos y los inversores bajo un condicionamiento pauloviano de libro, se muestran entusiasmados con las vacunas descubiertas e ilusionados con la posibilidad de que vayan a solucionar todos los problemas de un plumazo.

DOW JONES semana.

El post de ayer detalla las evidencias que advierten el entusiasmo inversor.

Se trata de una irracionalidad deliberada y orquestada desde los despachos de las autoridades, monetarias principalmente, para hacer levitar las cotizaciones de los mercados independientemente de cualquier consideración. Las políticas de liquidez, inventar dinero de la nada para la compra masiva de deudas y las de reflación de activos están siendo un éxito rotundo, hasta al fecha.

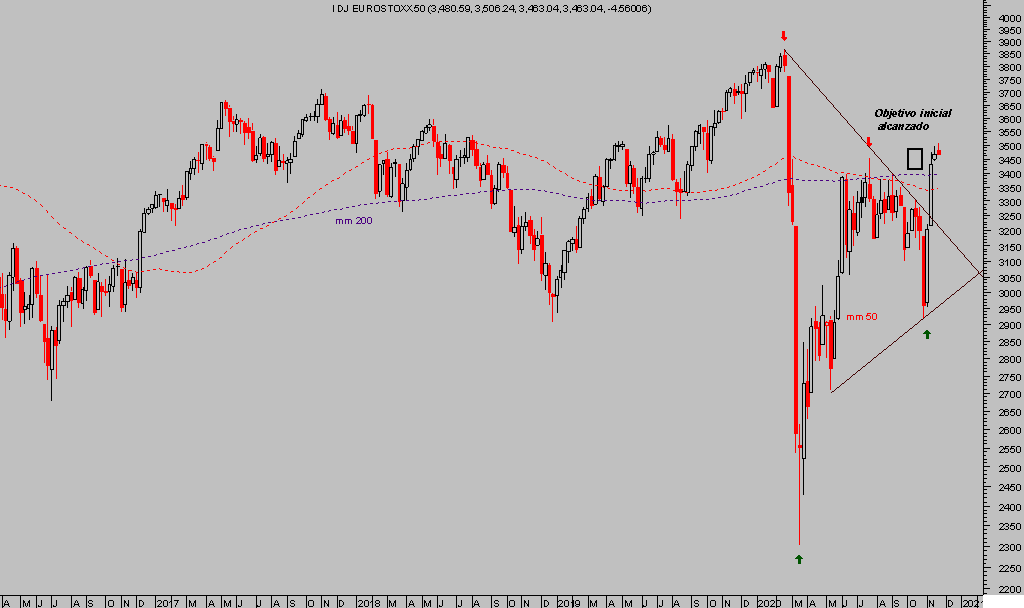

También en Europa, aunque en menor medida ya que excepto el índice alemán, DAX-30- que cotiza en zona de máximos históricos, el resto cotizan alejados aunque cada vez más próximos a los niveles pre pandemia.

El Eurostoxx, por ejemplo, cotiza cerca de los 3.500 puntos, muy lejos de los máximos históricos en 5.552 alcanzados en marzo del año 2.000, pero cada vez más cerca de la zona 3.900 alcanzada en febrero.

EUROSTOXX.-50, semana

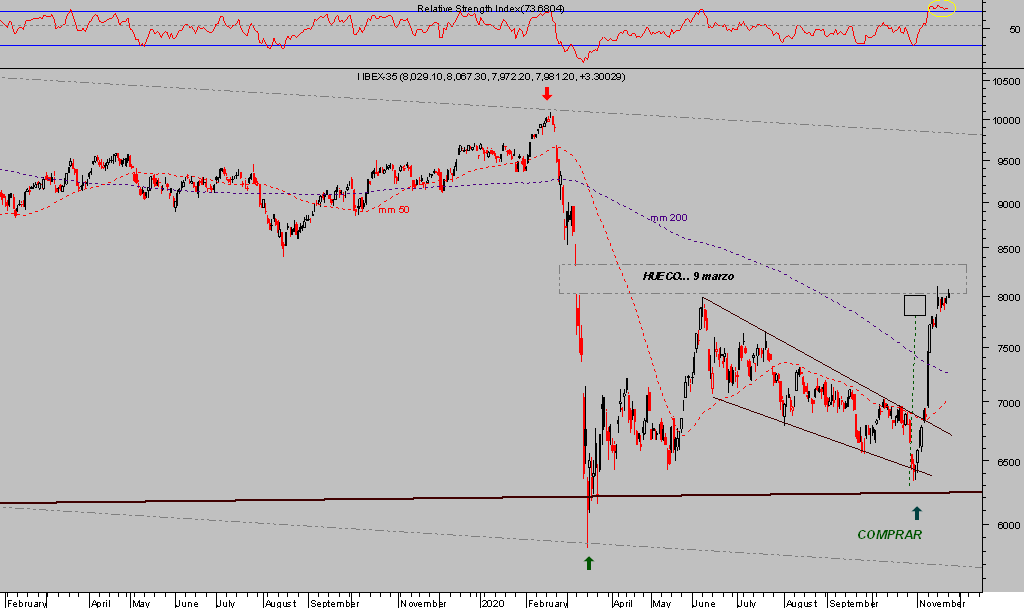

El selectivo español, IBEX-35, registró sus niveles máximos históricos en noviembre de 2007 en el nivel 16.040, ha desplegado un rally muy intenso desde los mínimos de octubre, +28%, y cotiza alrededor de los 8.000 puntos, aún muy lejos de los 10.100 puntos de máximo registrados el 19 de febrero.

IBEX-35, diario

La imagen técnica de corto plazo indudablemente mejorada tras el rotundo rally de las últimas dos semanas invita a cierto optimismo, particularmente a quienes pudieron comprar a finales de agosto siguiendo las sugerencias aquí compartidas, vean una de ellas que acumula un 60% de ganancia y gracias al seguimiento dinámico de control del riesgo, hoy asegura una rentabilidad mínima superior al 60%.

REPSOL, diario.

La imagen técnica del IBEX de medio también es hoy más halagüeña que en octubre pero en el largo plazo todavía debe avanzar considerablemente la configuración técnica y el rally para poder alterar los escenarios de mayor probabilidad.

El Sr. Trump parece ir convenciéndose de estar fuera de juego, aunque existen evidencias de fraudes, sobornos (caso Dominion) y manipulación en su contra, la diferencia de votos con Biden es demasiado amplia como para justificar un fraude tan masivo. Además, ha recibido algunos varapalos judiciales al haber sido desestimados varios pleitos.

Sin reconocer la derrota, y después de que la Administración General de Servicios certificase ayer la victoria de Biden, el Sr Trump dio órdenes para comenzar el proceso de traspaso de poderes al partido demócrata, después de 18 días de bloqueo. Esta fue su explicación, como es habitual en él, vía Twitter:

- I want to thank Emily Murphy at GSA for her steadfast dedication and loyalty to our Country. She has been harassed, threatened, and abused – and I do not want to see this happen to her, her family, or employees of GSA. Our case STRONGLY continues, we will keep up the good…..

- fight, and I believe we will prevail! Nevertheless, in the best interest of our Country, I am recommending that Emily and her team do what needs to be done with regard to initial protocols, and have told my team to do the same.

Con la victoria asegurada, ahora el Sr. Biden y su partido trabajan en la designación de puestos y programas para comenzar a dirigir el país a partir de la investidura prevista para el día 20 de enero.

Ha trascendido algún nombre entre los que destaca el de la Sra. Yanet Yellen como nueva Secretaria del Tesoro.

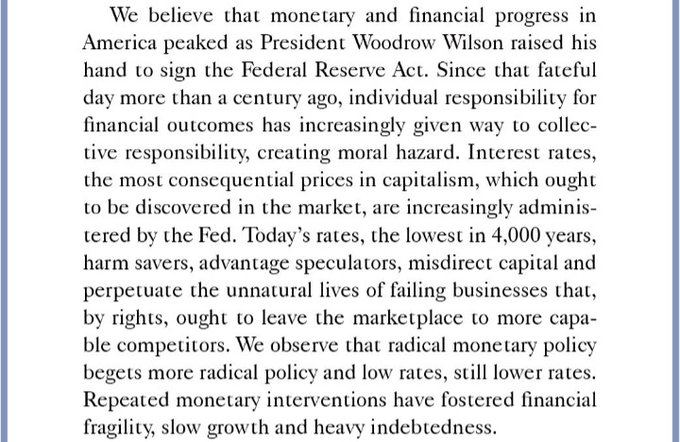

Ha ganado las elecciones la Reserva Federal, su presidenta durante los años 2014 y 2018 pasará ahora a manejar el aparato fiscal americano.

La Sra. Yellen defiende el uso de las herramientas heterodoxas de la autoridad monetaria, creación de dinero «fake» y engorde del balance tratando de comprar crecimiento y enterrar los problemas bajo mantos de QE.

Siendo además una persona muy afín al Sr. Powell, el entendimiento entre autoridades fiscales y monetarias presumiblemente será muy fluido y su orientación conjunta basada en inventar dinero, cuanto más mejor, dejará huella. Es decir, intensificarán las decisiones fáciles y políticas QE en marcha desde hace años de «pan para hoy y hambre para mañana».

Vean breve extracto de las reflexiones del prestigioso analista Jim Grant, que compartimos plenamente y venimos defendiendo en este blog desde sus inicios hace más de 8 años, respecto de la actuación de los bancos Centrales y las políticas monetarias, concretamente referidas a la Reserva Federal:

No obstante, al mercado y muy particularmente a Wall Street, le agrada la designación de Ms. Yellen para el puesto de secretaria del Tesoro, quien defiende la necesidad de aprobar nuevos programas de estímulo… «While the pandemic is still seriously affecting the economy we need to continue extraordinary fiscal support, but even beyond that I think it will be necessary,”.

Lejos de modular públicamente su predisposición ultra expansiva para las políticas monetarias, la señora Yellen ha llegado a decir que el Congreso debería aprobar autorización expresa para que la Reserva Federal pueda comprar acciones.

Despejada la duda, ahora se hace aún más real la previsión lanzada desde el pasado verano en estas lineas, sobre los objetivos iniciales de crecimiento del balance de la Reserva Federal, de camino hacia los $10 billones, (hoy ronda los $7.2 billones).

NASDAQ-100, 15 minutos

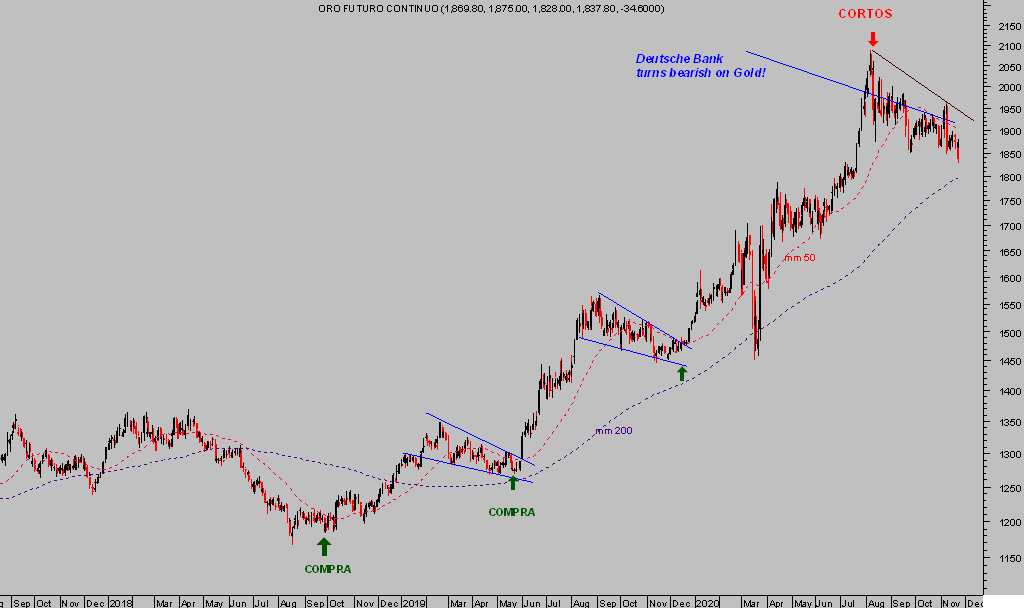

La respuesta del mercado de metales al presunto nombramiento de la Sra Yellen está siendo rápida, ventas fuertes y caídas de precio del Oro y Plata sustanciales. Una reacción contraria a lo esperado bajo criterios de racionalidad, cuanto mayor el balance, más dinero fake y mayor probabilidad de pérdida futura del valor de la moneda y del poder adquisitivo, pero muy bienvenida para quienes defendemos caídas del precio de los metales desde el pasado mes de agosto, ahora se van sumando otros expertos.

ORO diario

El post de 24 de agosto advertía que «existen numerosos motivos e indicios para esperar un parón en la tendencia y antes de continuar al alza proceda a una limpieza, quizá profunda, de posiciones». La limpieza está siendo dura para los alcistas, y larga también para quienes buscamos mejores precios y entorno técnico adecuado para el desarrollo de nuevas estrategias, el proceso correctivo aún no muestra síntomas de haber finalizado, más bien al contrario.

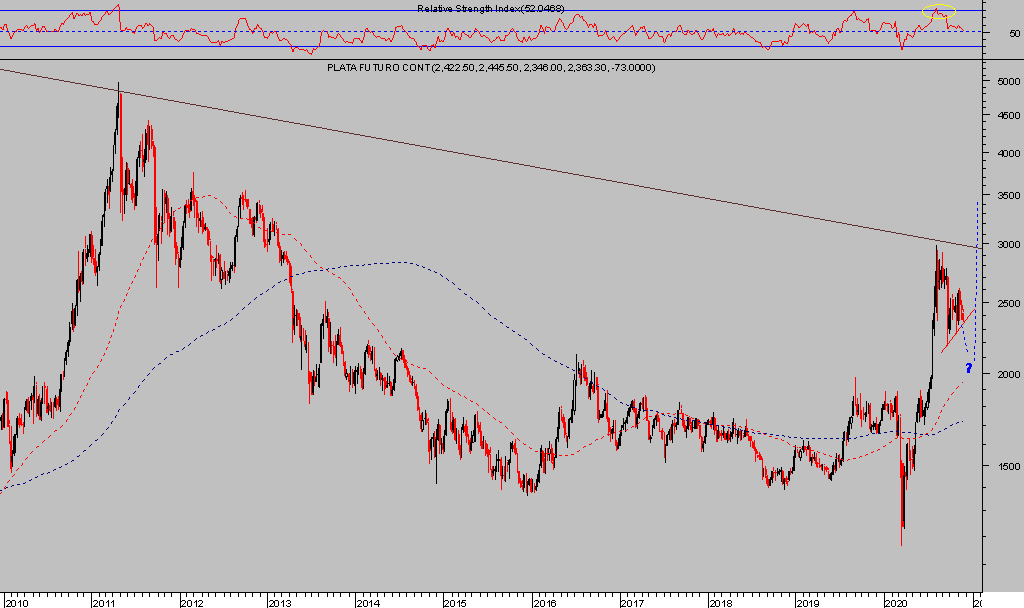

Las empresas mineras han retrocedido entre el 30% y 50% y presentan entornos de oportunidad interesantes, aunque observando la imagen técnica tanto del ORO como de la plata, esperaremos a mejor foto antes de compartir nuevas estrategias.

Las previsiones de mayor probabilidad para el precio de la plata sugieren prudencia, apuntan a caídas próximas al 12-15% antes de alcanzar un suelo fiable desde el que intentar un nuevo impulso al alza.

PLATA, semana.

Cautela y análisis estrecho de oportunidades son claves esenciales en estos entornos de mercado, buscando identificar extremos de mercado y suelos adecuados para salir de compras.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com