La interesante batería de datos macro publicada ayer en Estados Unidos refleja una situación razonablemente estabilizada pero deja patente la pérdida de inercia económica en las últimas semanas.

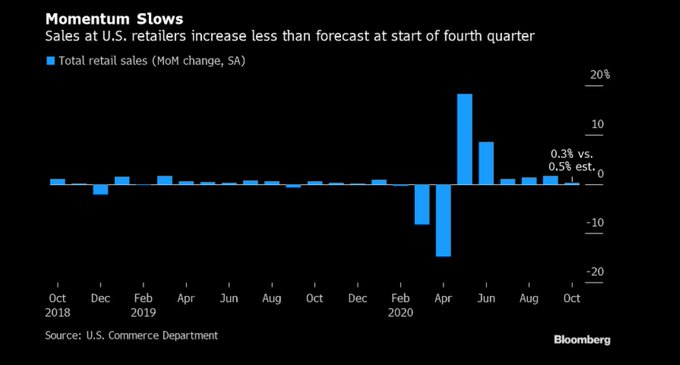

El Census Bureau publicó ayer el dato de Ventas al Menor en Estados Unidos durante el mes de octubre, con una ligera mejora del 0.3% inferior al 0.5% esperado y también por debajo del 1.6% del mes anterior, revela la perdida de momentum del consumo y la economía USA, además recuerda la dependencia que tiene el consumo de la deuda.

Desde que en julio venciese el programa de estímulos CARE Act que entregaba dinero directamente el helicóptero monetario a la población, la recuperación de las ventas se ha frenado en seco.

VENTAS AL MENOR, USA.

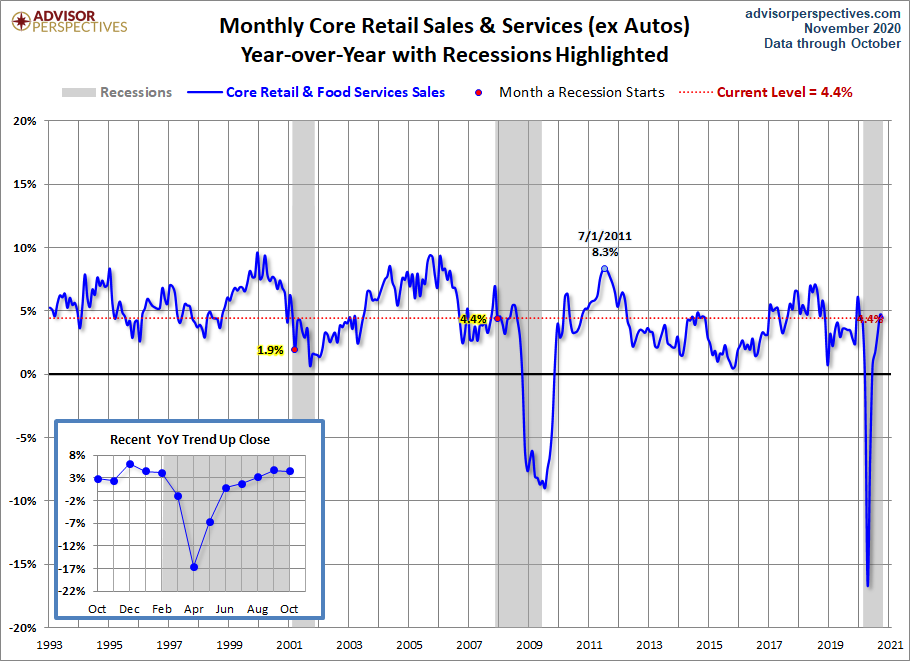

La tasa interanual de las Ventas se recuperó desde los mínimos de primavera con gran vigor y en forma de V, gracias al dinero caído desde el helicóptero monetario, y la tasa subyacente (ex autos) también recuperó el tono pasando a terreno positivo, hoy se sitúa en el +4.9%.

La tasa subyacente subió en octubre también menos de lo esperado, un +0.2% y además el dato de septiembre fue corregido a la baja desde el 1.4% inicial hasta el 0.9%, confirmando la pérdida de dinamismo ocasionada por el fin del programa de estímulos.

TASA INTERANUAL VENTAS AL MENOR SUBYACENTES, USA

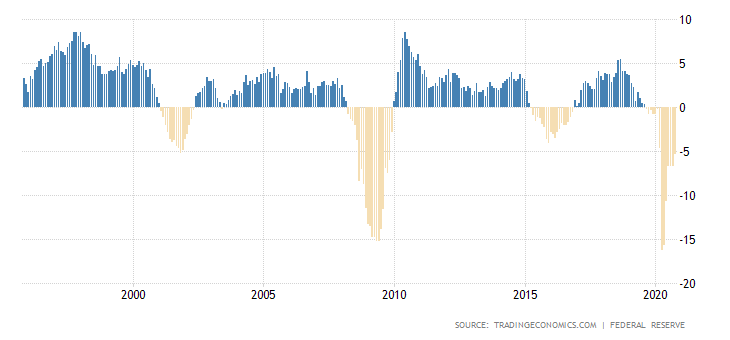

Continuando con otro dato ayer publicado, la Producción Industrial también mejoró ligeramente en octubre respecto al mes anterior, aunque la comparación con el mismo mes del año anterior presenta una caída significativa del -5.3% y acumula 14 meses de descensos consecutivos en su tasa interanual.

PRODUCCIÓN INDUSTRIAL USA

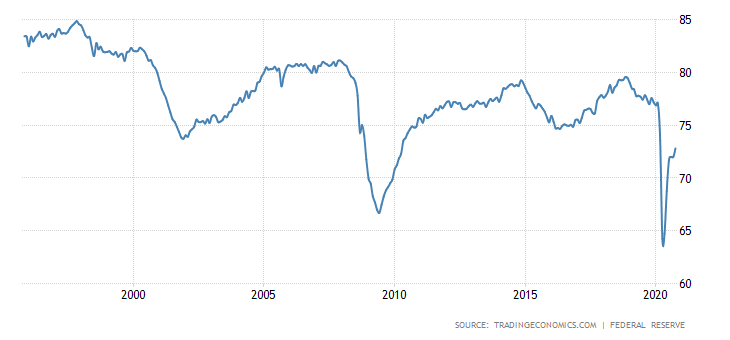

La Utilización de la Capacidad Productiva mejoró también aunque muy tímidamente quedando en octubre en el 72.8%, todavía bien por debajo de los niveles pre pandemia.

UTILIZACIÓN DE LA CAPACIDAD PRODUCTIVA, USA

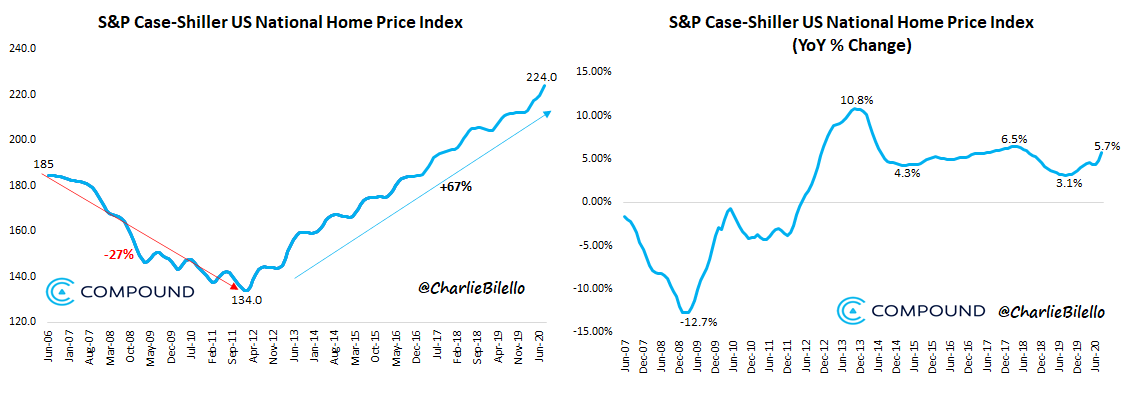

Un sector que sí presenta mejora clara en Estados Unidos es el inmobiliario, el índice NAHB Housing Market Index ha subido hasta zona de máximos, los precios de las viviendas continúan escalando posiciones y el sentimiento general en el sector sigue positivo, excepto para el subsector de locales comerciales, vivienda de lujo o centros comerciales.

Los precios de las casas están subiendo y, expulsando del acceso a la vivienda a la población menos favorecida, suman un 5.7% de alzas en tasa interanual a pesar de lo cual, la Reserva Federal continúa defendiendo la necesidad de continuar aplicando los estímulos de emergencia para el sector durante el tiempo que considere conveniente.

Los programas de la FED orientados a comprar deuda hipotecaria junto con su política de tipos cero, que ha presionado a mínimos históricos el coste o tipo de interés de una hipoteca, se mantendrán por un tiempo indefinido, calculado en años, a pesar de la subida de los precios del sector, del sentimiento de los constructores en máximos record o del mantenimiento de políticas de tipos cero que también permanecerán actias por tiempo prolongado.

PRECIOS VIVIENDA USA

Mucha gente está aprovechando el encarecimiento de sus viviendas y la potente caída de tipos de interés para refinanciar sus viviendas y/o extraer préstamos con relativa facilidad y en condiciones ventajosas. El tipo hipotecario a 30 años ha caído hasta mínimos históricos próximos al 2.8%.

El mercado laboral continúa frágil, resulta sorprendente observar el activo comportamiento del sector inmobiliario en un momento de paro disparado y habiendo alcanzado máximos en décadas, de precariedad laboral y con la incertidumbre en máximos.

La colaboración indispensable de la Reserva Federal para reactivar el sector ha obrado milagros, a partir de ahora será más delicado continuar inflando artificialmente la demanda y los precios sin causar una temida burbuja, por lo que debe ser gestionada quirúrjicamente con el fin de manejar la situación hacia un entorno de estabilidad y evitar excesos.

Pero los excesos ya han sido cometidos y la FED podría haber construido un castillo de naipes que requiere atención estrecha además de estímulos sine die sólo para evitar una implosión descontrolada.

El mercado de deuda hipotecaria USA alcanza un volumen de $6.8 billones mientras los precios del sector han subido a zona de máximos. Desde marzo la Reserva Federal ha comprado cerca de $1 billón de deuda hipotecaria elevando hasta casi $2 billones el volumen de activos con garantía hipotecaria en su balance.

La pretensión de las autoridades monetarias de dejar correr la inflación, cuando quiera que comiencen a surgir brotes, será una prueba de fuego para el sector y para demostrar las habilidades de gestión de la FED.

Subidas de inflación vienen acompañadas de alzas en los tipos de interés de los mercados secundarios, también del hipotecario, además de congelar la actividad del sector y presionar a la baja los precios, frenaría las operaciones de refinanciación que tanto efectivo están generando para muchos ciudadanos y coadyuvando en la recuperación de la economía.

La FED tendrá que mostrar el arte en la gestión y capacidad para soplar y sorber simultáneamente. Si se quiere evitar que la burbuja continúe creciendo y el eventual desplome, sería recomendable comenzar a contemplar políticas adecuadas para conseguir un aterrizaje suave o «Soft Landing» del sector inmobiliario a la mayor brevedad posible.

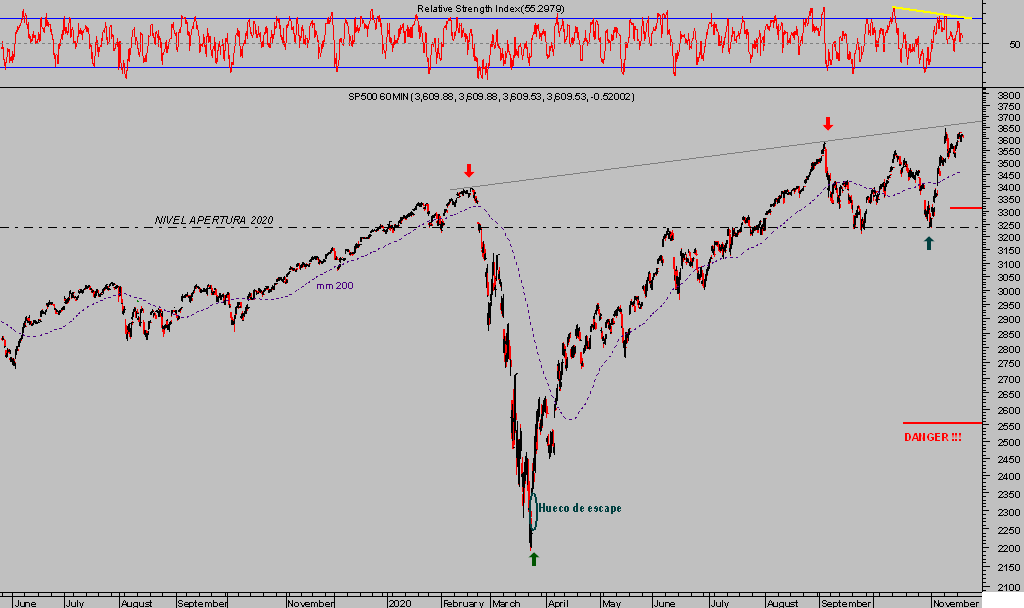

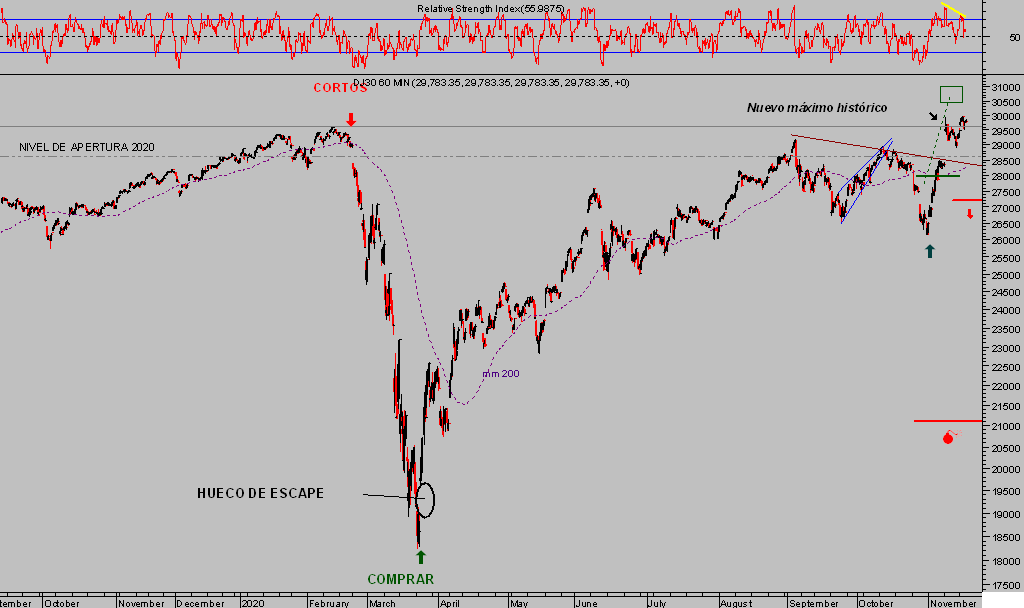

Con estos mimbres, las autoridades han intervenido los mercados financieros con gran determinación y conseguido un rally bursátil histórico, el S&P500 suma una rentabilidad superior al 60% desde los mínimos del 23 de marzo, sólo las alzas de noviembre alcanzan el 10.4%, un hito no conseguido desde noviembre de 1928… aunque aún resta medio mes y cualquier desenlace es posible, no todos igual de probables.

S&P500, 60 minutos.

DOW JONES, 60 minutos.

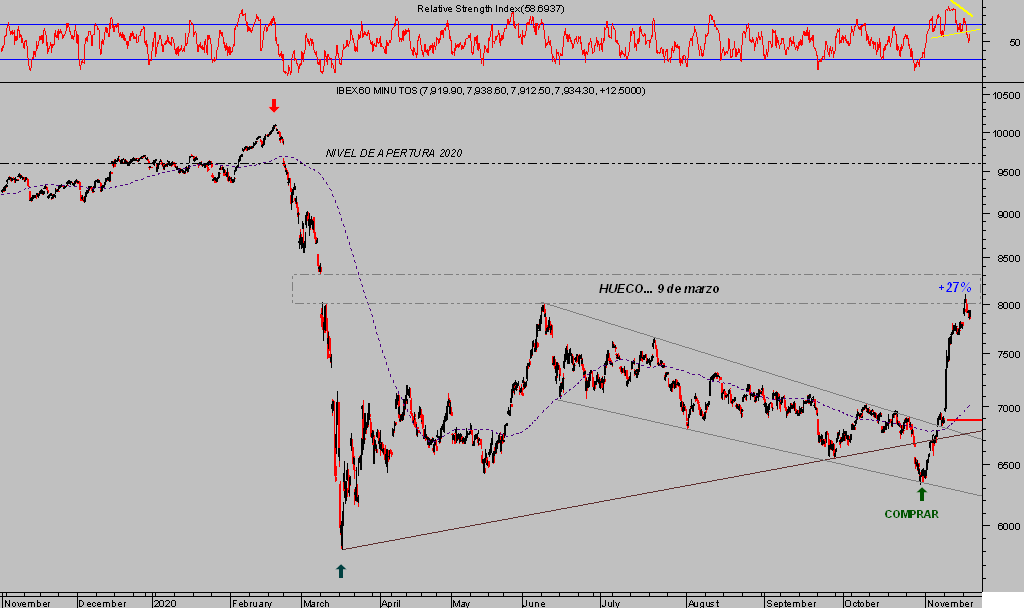

La bolsa estrella durante el respingo alcista de las bolsas de las últimas dos semanas ha sido sin duda el IBEX-35, ha recuperado cerca del 27% en tan breve espacio de tiempo desplegando un memorable rally en vertical.

Después de 5 meses de mercado tedioso y cotizando dentro de un entorno contractivo con ligera pendiente negativa, acumulando presión para la ruptura, finalmente la figura técnica rompió por arriba, como era de esperar según distintos testigos anticipados en estas líneas durante la última semana de octubre, con una energía sorprendente que ha generado grandes ganancias (más de una superior al 30%) a las estrategias recomendadas para operar con distintas acciones españolas.

IBEX-35, 60 minutos.

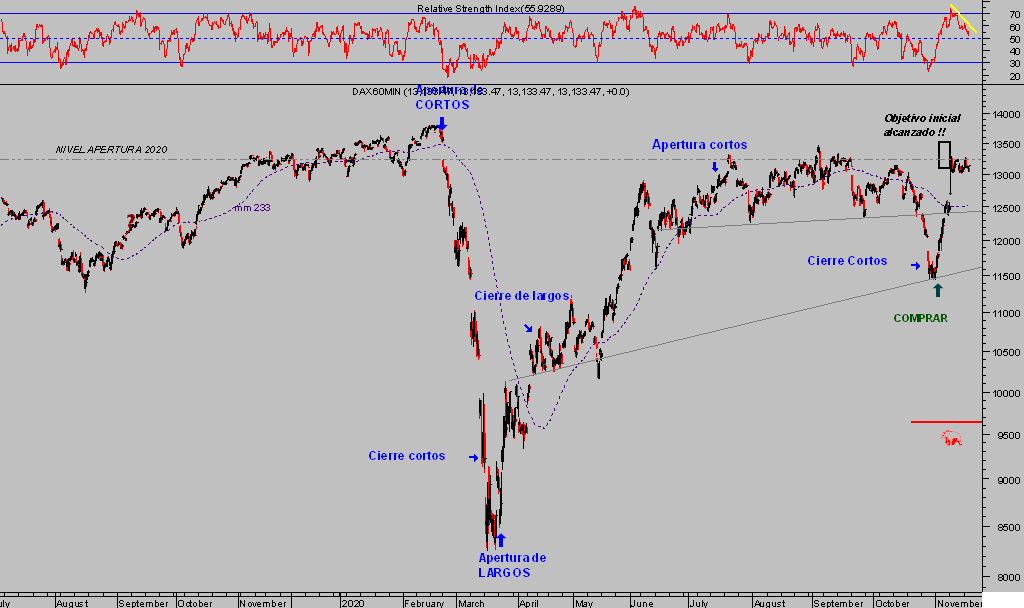

DAX-30, 60 minutos.

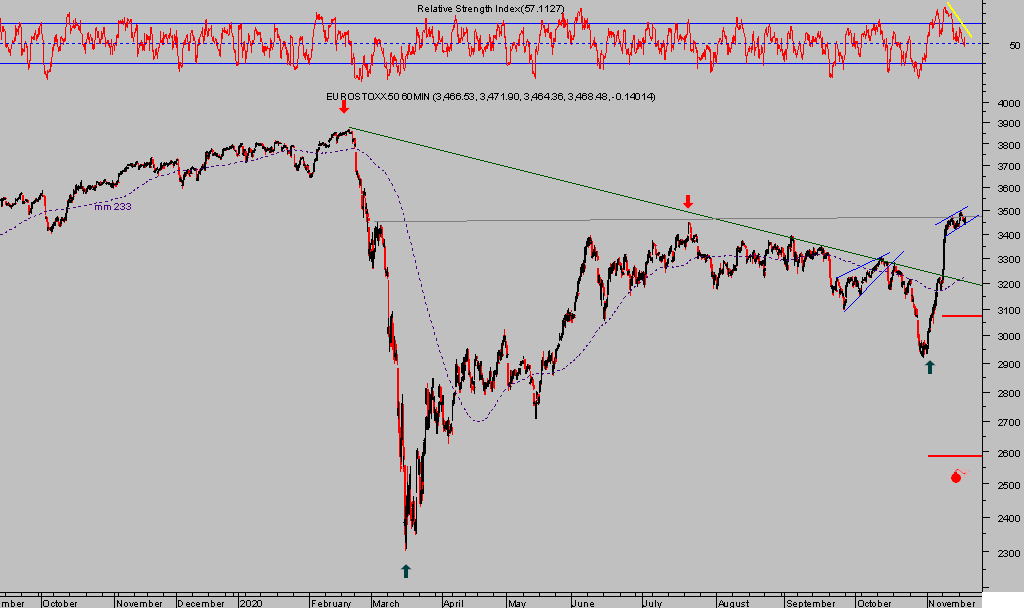

EUROSTOXX-50, 60 minutos.

La recta de fin de año se presenta tortuosa y de gran interés para inversores preparados y dispuestos a aprovechar oportunidades.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com