Sólo restan 3 jornadas de negociación bursátil antes del evento del otoño, las elecciones presidenciales USA, que tantos titulares ha generado en las últimas semanas. Los titulares y noticias en la prensa económica han sido referidos sobretodo a las diferentes propuestas de programas de estímulo y repercusiones de cada uno de ellos o a la fortaleza del mercado de acciones, aunque en estos días previos a las elecciones se han producido movimientos de las cotizaciones tan violentos como inusuales para las fechas.

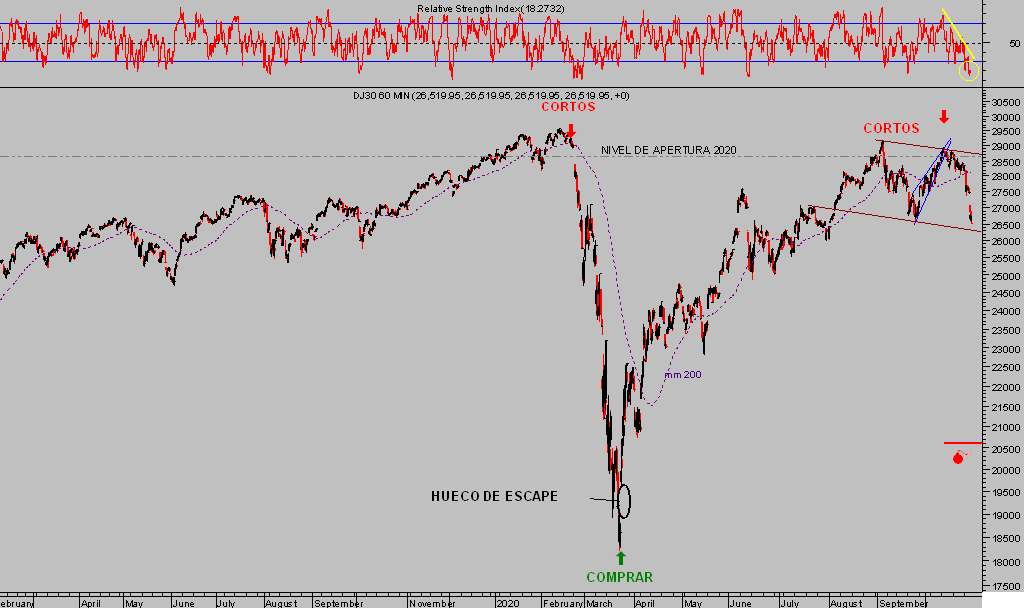

Las bolsas suelen mantenerse sostenidas y sin apenas volatilidad en la carrera final hacia las elecciones, esta vez es diferente. Los índices USA han caído con fuerza, el Dow Jones ha perdido más del 7% en las últimas 5 sesiones

DOW JONES, 60 minutos.

… y la potente corrección de ayer, superior al 3.5% en todos los índices USA ocasionó cierres por debajo de sus importantes medias móviles de 50 sesiones.

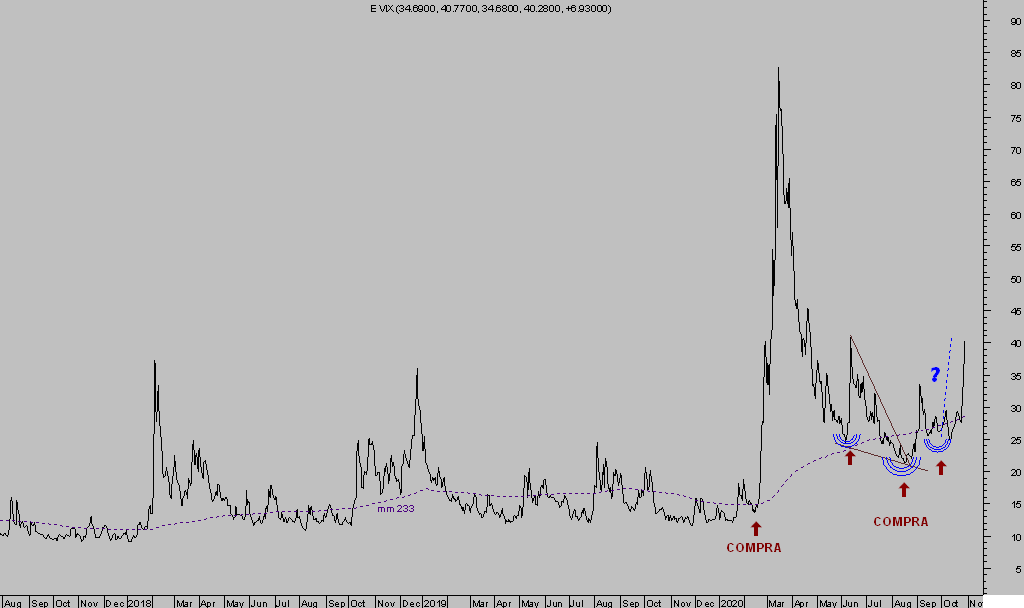

Mientras, la volatilidad se ha disparado con intensidad, de acuerdo con la pauta dibujada en las últimas semanas y anticipada en distintos posts.

VIX -volatilidad SP500-, diario.

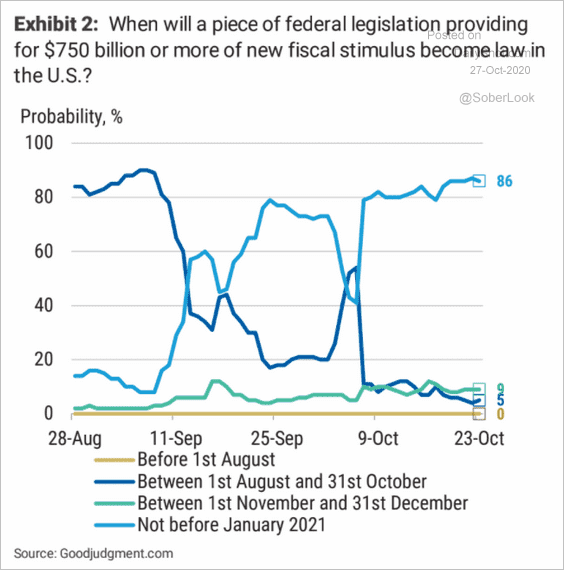

Los inversores esperan ansiosos a conocer el resultado de las elecciones del próximo martes día 3, con la esperanza de que el ganador se apresure en detallar un programa de estímulos potente y aplicarlo a la mayor brevedad posible.

Aunque los tiempos necesarios para aprobar definitivamente y comenzar a distribuir los fondos de semejante programa presumiblemente no permitirán su puesta en marcha hasta 2021, La mayoría de expertos apuesta por enero como fecha más probable:

Aunque tengan que transcurrir dos o tres meses para la puesta en marcha de los programas de subsidio y rescate, las bolsas podrán convivir con ello. El laboratorio de relatos e ilusiones de Wall Street tiene capacidad sobrada para anticipar los acontecimientos modulando el impacto de la manera que considere más conveniente en cada momento, siempre con la inestimable ayuda de las políticas de reflación de activos.

Desde 1928 el mercado tiende a mostrar calma y ligeras alzas durante las dos semanas previas a las elecciones americanas, la estadística muestra que el SP500 ha subido en un 70% de ocasiones. Después de las elecciones, las reacciones también mantienen un sesgo particular e independiente del partido vencedor de las elecciones, no suelen producirse reacciones violentas a la baja, excepto cuando las elecciones han coincidido con recesiones económicas.

El periodo comprendido entre la fecha de las elecciones y la de toma de posesión del cargo (Inauguration Day), tradicionalmente dos meses, suele ser de espera y calma, con ligeras alzas pero, en general, de escasos desplazamientos dentro de un estrecho rango del 3.2%.

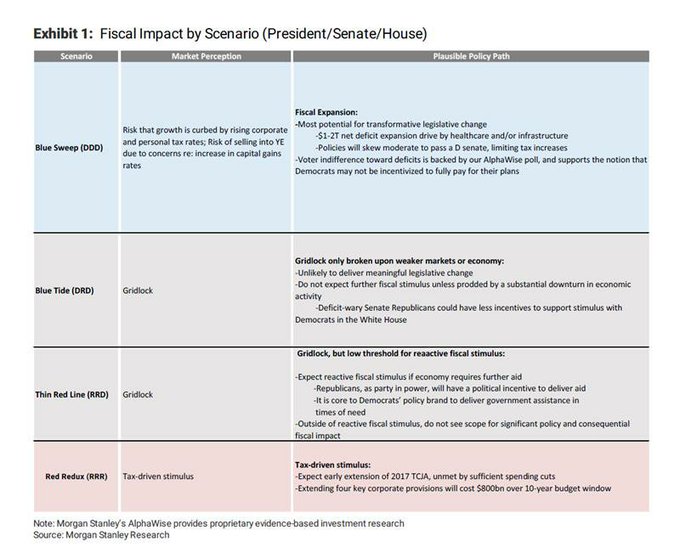

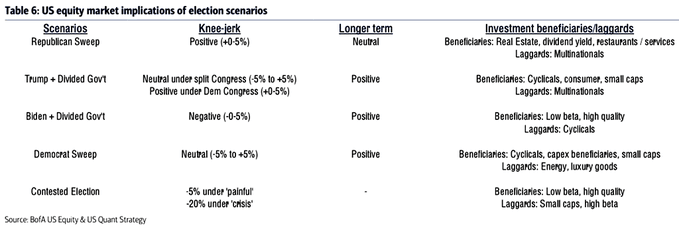

Las quinielas y sondeos de opinión apuestan mayoritariamente por una victoria demócrata en el Congreso aunque apenas se considera el Senado y es un factor importante. Vean las posibilidades que, según el equipo de análisis de Morgan Stanley, se presentan para el futuro de las políticas fiscales de acuerdo con distintos combinados de mayoría en el Congreso y Senado.

Implicaciones de mercado de acuerdo con los diferentes escenarios políticos posibles tras las elecciones, según Bank of America.

El programa de estímulos dotado con mayor cantidad de dinero que promete el partido de Biden ha sido divulgado desde Wall Street y han circulado por los medios en las últimas semanas, como argumento para justificar alzas de las bolsas. No obstante, la interacción de un Congreso Azul pero Senado Rojo no ha sido expuesta debidamente, el impacto de la previsible alteración de la política fiscal apenas ha sido comentado.

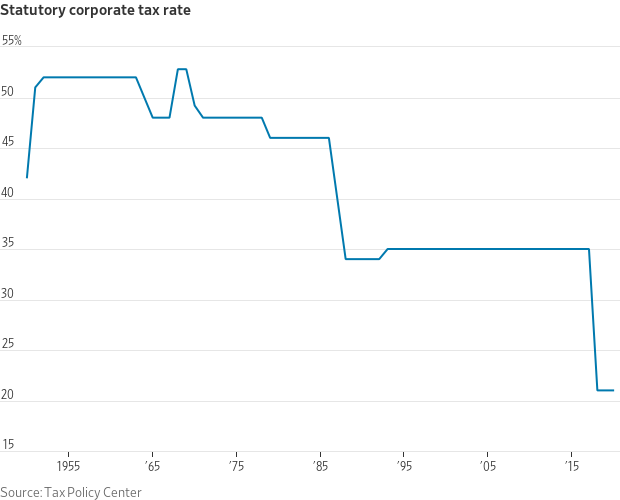

Una hipótesis del partido demócrata consiguiendo mayoría en ambas cámaras indicaría que presumiblemente subirán los impuestos, si se introducen factores ideológicos en el plano fiscal es normal esperar subidas impositivas orientadas hacia los ricos, a las energías fósiles o a las empresas.

Las subidas de impuestos suelen tener un impacto regresivo y en la coyuntura actual, sería un peso para las empresas que soportan graves problemas para generar beneficios incluso después de la histórica bajada de impuestos que les regaló Trump el pasado año. Subir los tipos impositivos a las empresas podría reducir sus maltrechos beneficios, cuestión que, de momento, el mercado no parece estar contemplando.

Recientemente circula una noticia por los mentideros acerca de una eventual victoria de Joe Biden que traería como posible Secretario del Tesoro USA a la señora Lael Brainard, actual miembro del Consejo de Gobierno de la Reserva Federal. Sería una combinación de carácter inequívocamente ultra expansivo, con Biden en la Casa Blanca y liderando las decisiones desde el Congreso y la Sra Brainard aplicándose a la causa desde el Tesoro.

Por cierto, la Sra Brainard apuntó ayer la postura de las autoridades que considera más necesaria y basada en más de lo mismo, más dinero, más estímulos, más deudas y comentario o modo de guiño político, «recuperación inclusiva», que induce a pensar en sus aspiraciones políticas:

- «Further targeted fiscal support will be needed alongside accommodative monetary policy to turn this K-shaped recovery into a broad-based and inclusive recovery…«

La Sra Brainard reconoce la desigualdad y la recuperación en forma de K, pero no asumirá responsabilidad en la histórica brecha de desigualdad que el Sr Powell afirma rotundo no haber estimulado con sus políticas «Fed policies absolutely do not add to inequality».

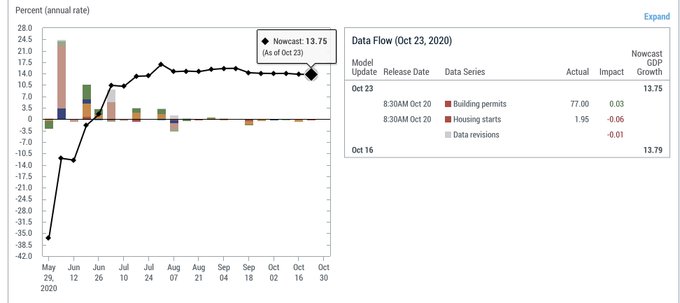

Hoy se publica el dato de PIB americano del tercer trimestre y se proyecta una interesante recuperación.

La propia FED pronostica un vibrante alza del PIB del 13.75%, de acuerdo con la delegación regional de la FED de Nueva York y su modelo de cálculo en tiempo real NowCast:

También hoy se reúne el Consejo del BCE, se esperan comentarios de preocupación y pesimismo referido a la adversidad de la evolución de las economías y de la pandemia, íntimamente relacionadas.

En la medida que la Sra Lagarde transmita más inquietud y su mensaje sea más contundente reconociendo la masacre económica y sanitaria en la que está inmersa Europa, los inversores respirarán más tranquilos esperando que tanta negatividad sea afrontada como las autoridades monetarias suelen, con más QE, más liquidez y más programas de rescate y ayuda.

Reacción muy probable pero que no necesariamente tiene que ser implementada todavía, el programa de emergencia del BCE -PEPP- aún dispone de más de 700.000 millones de euros sin gastar. Las expectativas del mercado apuntan a la reunión de diciembre como la más probable para el anuncio de nuevos estímulos, cifrados en al menos otros €400.000 millones, para después ampliar de nuevo en verano de 2021 en cerca de €200.000 millones.

El BCE podría impactar en los mercados sin actuar, sólo con dejar claro que actuará de manera contundente cuando considere apropiado.

Las proyecciones y gestión de expectativas serían entonces alicientes de optimismo en la recta de fin de año, con los inversores animados y Wall Street anunciando la llegada de los Reyes Magos cargados de estímulos, desde el BCE y también desde el Congreso USA.

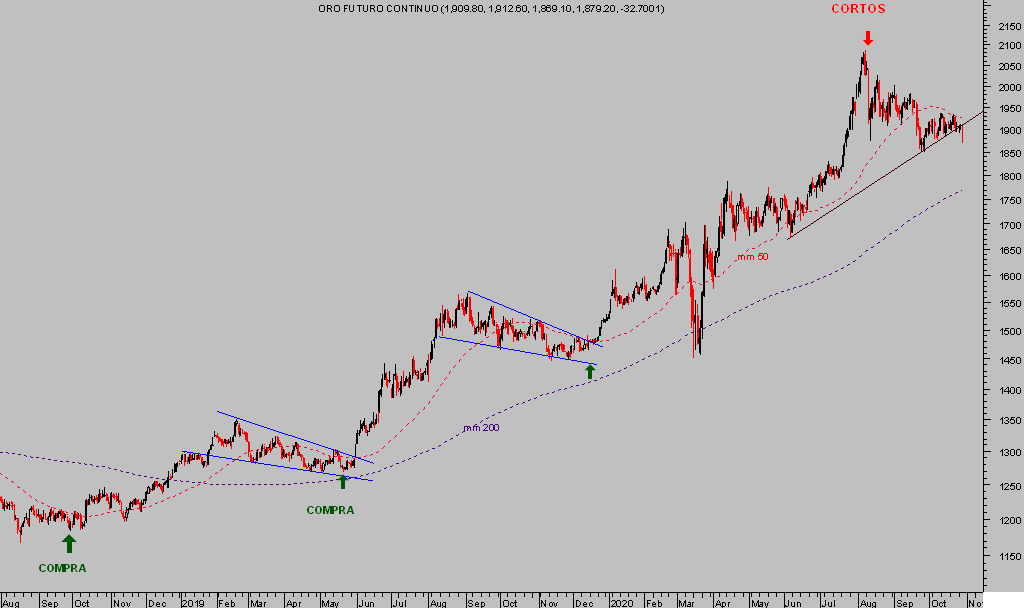

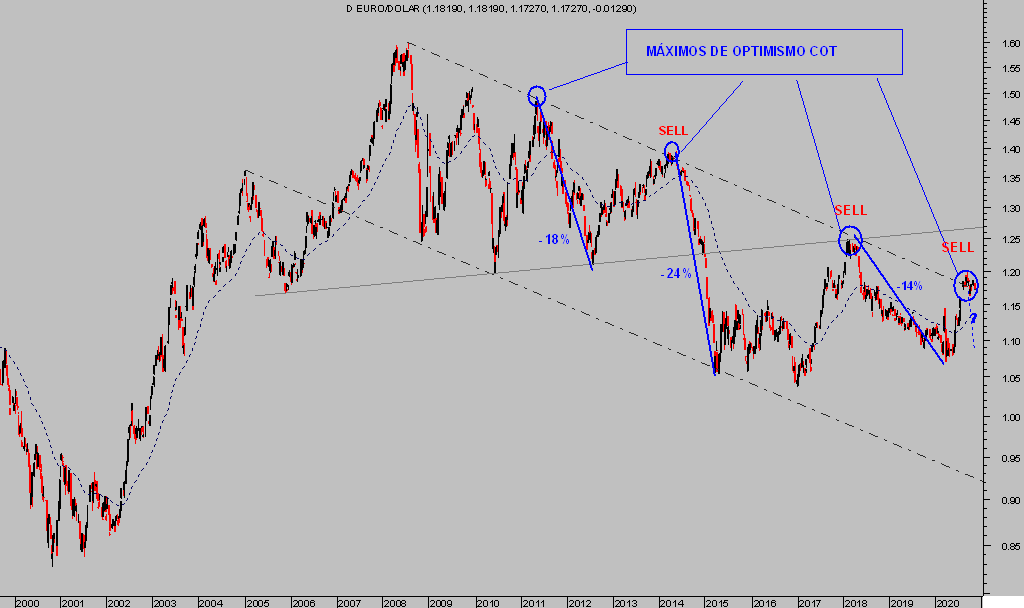

Con este mar de fondo, las bolsas pueden sorprender a propios y extraños, así como lo están haciendo el Oro o el Euro, con la mayoría de expertos pronosticando subidas intensas desde hace meses pero ambos activos llevando la contraria a la mayoría, como suele ocurrir.

No somos parte de esa mayoría y venimos alertando desde finales de agosto de la tendencia que en realidad que hoy presentan el Oro y el Euro, mantenemos estrategias abiertas -reservado suscriptores- en ambos activos rentabilizando las caídas en marcha.

ORO, diario.

EURO-DÓLAR, semana.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com