La pandemia del coronavirus ha arrasado prácticamente con todos los sectores, pero siempre tendremos sectores más lastrados e incluso algunos que salen bastante reforzados.

Podríamos resumir en 4 sectores aquellos que han salido peor parados con el Covid-19 y que seguirán sufriendo: turismo, petróleo, automoción, aerolíneas.

Tenemos que la caída de los flujos turísticos desde marzo hasta septiembre ha sido del 80%, algo nunca visto hasta ahora. Es más, la patronal de las grandes aerolíneas no espera que se recupere el tráfico aéreo hasta el año 2024, por lo que urge reactivar el turismo con corredores seguros.

En España el tema más preocupante aún si cabe, ya que el 67% de la caída del PIB viene marcada por el turismo (como prueba tenemos que el año pasado tuvimos 85 millones de turistas).

Las compañías hoteleras siguen viendo cómo la tasa de ocupación cae y al verano perdido se une ahora el temor de que las Navidades, puentes y la Semana Santa también se pierdan. Las aerolíneas seguirán teniendo menor flujo de pasajeros al descender bruscamente el número de viajeros. Las petroleras verán caer sus márgenes de ganancias ya que el petróleo seguirá débil mientras el coronavirus siga haciendo acto de presencia, ya que la demanda de crudo se reduce al haber menos movilidad. Las ventas de coches se verán también reducidas ya que las crisis económica hace que el ciudadano tema por su economía y su puesto de trabajo, con lo que sólo comprará aquello que sea justamente lo más necesario.

Esto nos lleva a una serie de compañías que seguirán pasándolo mal y máxime en cuanto la intensidad de los rebrotes se intensifique: NH Hoteles, Meliá Hotels International, IAG, Repsol, Tubos Reunidos, Técnicas Reunidas, etc. Y al margen de esto, también cualquier empresa que no esté digitalizada y pueda centrar sus ventas o servicios de manera online, tendrá problemas de ingresos.

La realidad es que el rebrote de contagios por el Covid-19 nos ha llevado a medio mundo a la segunda ola, pero cuando el frío de verdad haga su acto de presencia llegará la tercera ola. Todo ello supondrá volver a los confinamientos. De momento son mucho más light que en marzo, ya que los países están recurriendo a toques de queda y a confinamientos parciales por zonas o barrios. Pero son medidas insuficientes, meros parches, ya que llegan tarde. Es por ello que no se puede descartar asistir a nuevos confinamientos generales, a paralizar países.

El futuro de los sectores más lastrados vendrá marcado por los cambios en los hábitos de consumo y la digitalización, no hay otra.

Los activos refugio seguirán en auge, sobre todo el oro y el franco suizo, esta idea es importante tenerla presente.

El Ibex 35 tiene el problema de su exposición en bancos y ocio, sectores más lastrados por la pandemia, y además el sector de las farmacéuticas que está fuerte (el Nasdaq Biotechnology Index formado por 200 compañías del sector cotiza en máximos históricos) apenas tiene peso en el selectivo español, sólo un 3%, no como en el caso de Wall Street.

Pero hay compañías que de nuevo se verían impulsadas, y no estoy refiriéndome a farmacéuticas o biotecnológicas, sino a empresas como Peloton, Zoom, Netflix, Amazon, compañías de video juegos, comida a domicilio, etc, que verán nuevamente cómo la demanda de sus productos y servicios se incrementa notoriamente y con ello el precio de sus acciones. Otras acciones serían: K12, Teladoc, Alphabet, Activision Blizzard, GrubHub, Adobe, Quibi, Shopify, Webex (Cisco), Slack Technologies, Citrix, Equinix, CyrusOne, NortonLifeLock, Nintendo, Snap.

Otra opción sería el ETF Invesco QQQ Trust, el quinto fondo más conocido en el mundo con 131.000 millones de dólares bajo gestión. Éste fondo sigue al Nasdaq100 y sus estrellas son compañías como Microsoft, Apple y Amazon. Su gran baza es que está al margen de compañías financieras. Los gastos son muy interesantes, únicamente se abonan 20 dólares anuales por cada 10.000 dólares invertidos. El fondo ha obtenido una rentabilidad anual del 15,2% en los últimos 15 años (incluido dividendos). Si nos fijamos en los últimos 5 años logró un 22% anual.

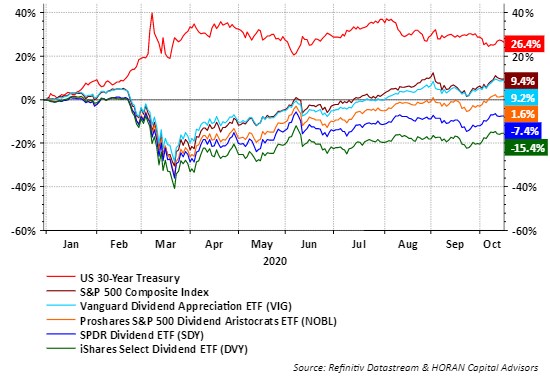

También son interesantes las compañías que ofrecen una elevada rentabilidad por dividendo. Es cierto que desde el techo del S&P 500 a mediados de febrero hasta el suelo del 23 de marzo una de las clases de activos de menor rendimiento fueron las acciones que pagaban dividendos y eso se puede apreciar en el ETF de Dividendos Seleccionados de iShares, el ETF de Dividendos SPDR y el ETF de Dividendos Aristócratas de Proshares. Y es que las empresas que pagan dividendos se enfrentaron a un importante déficit de ingresos y se vieron obligadas a suspender o recortar el dividendo (la prueba es que los dividendos del tercer trimestre de 2020 también han disminuido con respecto a los del segundo trimestre, 115.500 millones de dólares frente a 119.000 millones de dólares).

Pero aún así, todavía quedan compañías interesantes con un rendimiento del dividendo de 12,27%, 8% y 7,1%:

– Annaly Capital Management: su dividendo se ha mantenido fiable durante los últimos años. El dividendo actual es de 22 centavos por acción y se pagó a finales de septiembre. A ese ritmo, el rendimiento es del 12,27%.

– Stonecastle: pagó un dividendo trimestral de 38 centavos en el segundo trimestre, un pago que la empresa ha mantenido de forma fiable (con un aumento en diciembre de 2018) durante los últimos tres años. A 1,52 dólares anuales, el dividendo rinde un 8%.

– BRT Realty Trust: la compañía ha ido aumentando gradualmente el pago trimestral durante los últimos tres años, y el dividendo actual, de 22 centavos por acción, se anualiza a 88 centavos y da un rendimiento del 7,1%. Esto es más del triple del rendimiento medio encontrado entre las empresas que cotizan en la S&P.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.