El Presidente de la Reserva Federal de Chicago, Charles Evans, participó ayer en un congreso sobre perspectivas económicas titulado «Futures & Options expo», en Chicago y terminó recordando el estribillo de la política monetaria de los últimos tiempos, habrá más dinero cuando sea necesario, más medidas acomodaticias, más compras de deuda, etc… y además repitió el incomprensible argumento acerca de la falta de preocupación por el crecimiento de la deuda del gobierno en estos momentos.

- «The FED could buy more assets at any moment if needed.

- FED could eventually do more accomodation if needed.

- It is not the time to be concerned about government debt»

La profesión se lleva por dentro. Llegará el momento en que tendrán que preocuparse también públicamente, si un ratio Deuda-PIB en zona de máximos históricos y subiendo desbocado (el programa de estímulos pendiente aumentará el déficit y el ratio drásticamente) no es problema hoy, cuando sea reconocido como tal quizá sea demasiado tarde. La clarividencia y habilidad de anticiparse a los acontecimientos son aptitudes necesarias que permiten la proactividad en las políticas, la Reserva Federal parece ir a remolque de la evolución lleva años actuando de manera reactiva.

¿Qué puede salir mal?. Tantas cosas… aunque la proactividad esperada de las autoridades monetarias continúa vigorosa en asuntos principales y que podrían justificar la aparente falta de consideración de la FED por la marcha de las deudas y déficit, en concreto su plan de gestión a futuro bajo una probable teoría de default suave.

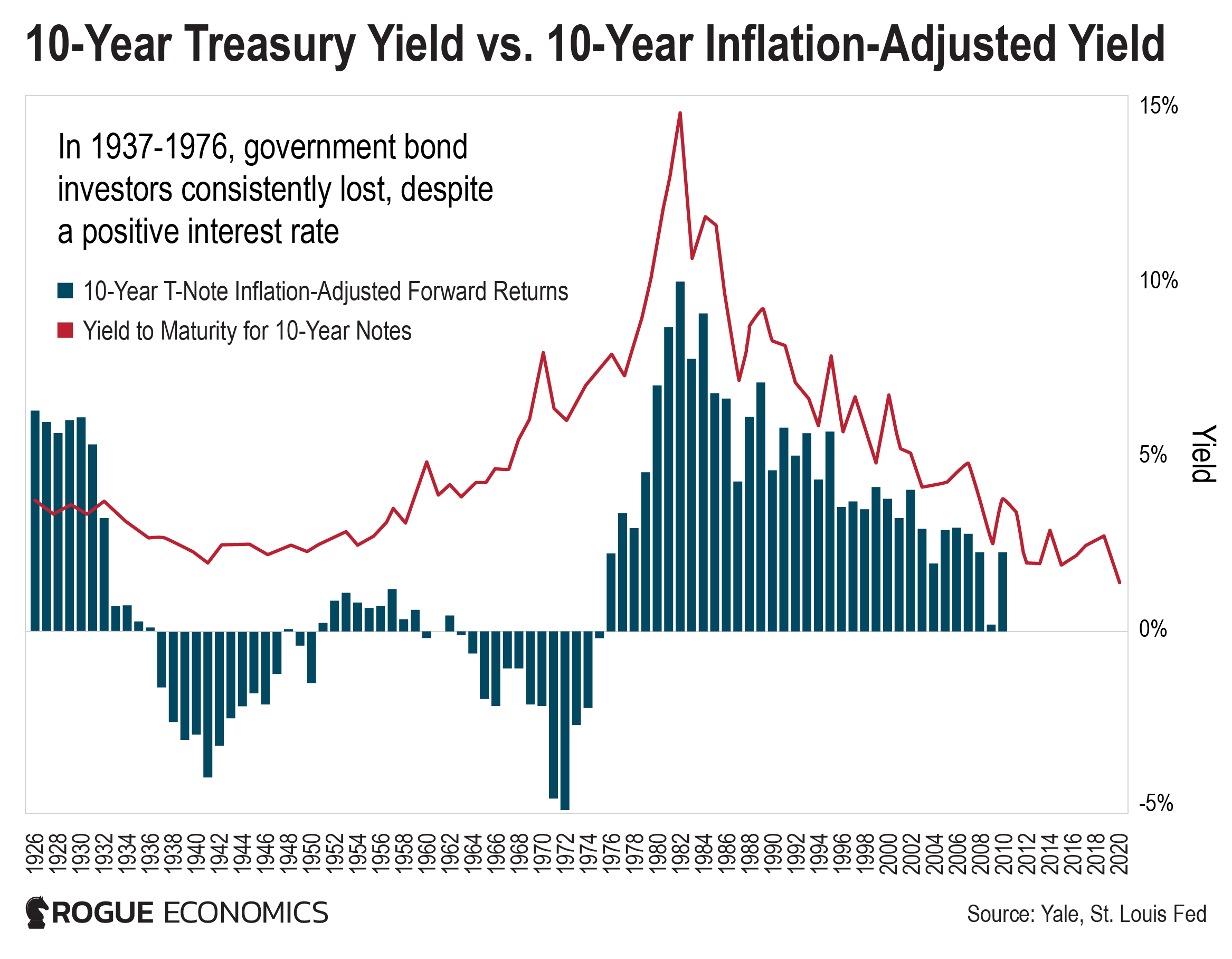

Default suave que consistiría en crear inflación controlada durante un periodo de tiempo suficiente como para erosionar el valor de la deuda, también de la moneda tal como se hizo en el pasado. Después de la Segunda Guerra Mundial el gobierno americano inundado en deudas decidió también aplicar la represión financiera por tiempo prolongado, es decir, políticas ZIRP de tipos de interés bajos e inferiores a la inflación durante años y así disponer de margen para poder atender los costes de la deuda y mientras tanto la inflación fue reduciendo su peso.

Invertir en deuda USA en el periodo 1937 y 1976 resultó en un largo periodo de rentabilidades reales nulas o negativas para el inversor, represión financiera similar a la que sufren hoy los inversores. Se acuñó entonces al Bono 10 años USA con el nombre de Certificado de Confiscación.

El gráfico siguiente muestra la evolución de la rentabilidad nominal y real del Bono a 10 años USA respecto a 10 años desde la fecha indicada.

La posibilidad de que se repita un proceso similar es alta, de hecho ya parece haber comenzado y desde hace varios trimestres. Hoy el bono a 10 años ofrece una rentabilidad del 0.79% frente al 1.4% del IPC o al 1.7% de la tasa de inflación subyacente.

La inflación sigue contenida y las presiones de fondo son desinflacionistas pero la FED busca promover inflación y cualquier brote de precios será respondido por los inversores en deuda y dependiendo de la naturaleza e intensidad del brote podría generar un movimiento de placas tectónicas en los mercados de consecuencias muy relevantes para los intereses de cada inversor, descrito en distintos posts.

Si se amontonan las ventas de deuda haciendo caer los precios de los bonos, consecuentemente elevando la rentabilidad, el Tesoro USA se encontrará con enormes dificultades para atender el coste. La intervención de los mercados de deuda, el control de la curva según dicen o compra infinita vía QE perpetuo por parte de la Reserva Federal, parece asegurada.

De momento, algunos inversores han comenzado a trasvasar fondos desde renta fija hacia activos con mayor rentabilidad y/o seguridad esperada como la renta variable o los metales preciosos, sobretodo Oro.

Los nuevos vientos y la férrea determinación de las autoridades por manipular al alza las cotizaciones de las bolsas están produciendo unas distorsiones sin precedentes, como el alejamiento entre economía y finanzas histórico o las relaciones internas de mercado desvirtuadas.

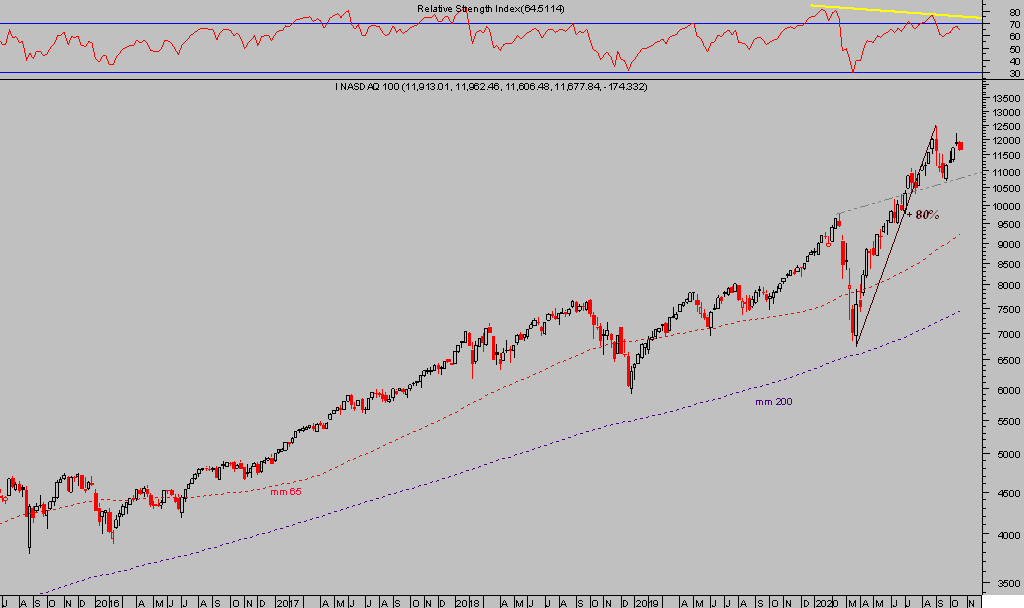

NASDAQ-100, semana

La potencia de la recuperación de las cotizaciones en los últimos meses, histórica también, junto con la fe ciega en la PUT de la FED, ha animado a muchos inversores a desdeñar los riesgos y aumentar exposición al riesgo, además han surgido algunos efectos novedosos en las bolsas.

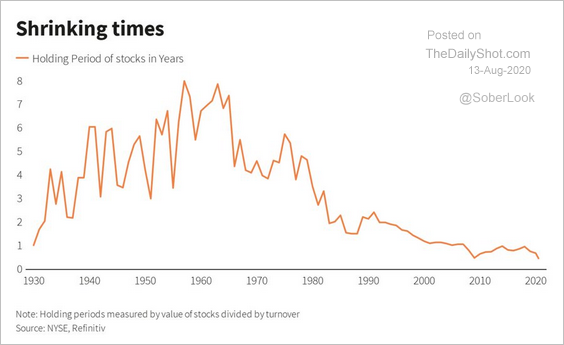

Por ejemplo, el tiempo medio que los inversores mantienen los valores en cartera se ha reducido en los últimos años a la mínima expresión, la intervención de las autoridades lejos de dotar a los inversores de confianza y certidumbre necesarias para mantener inversiones en horizontes temporales de medio y largo plazo, ha conseguido justo lo contrario.

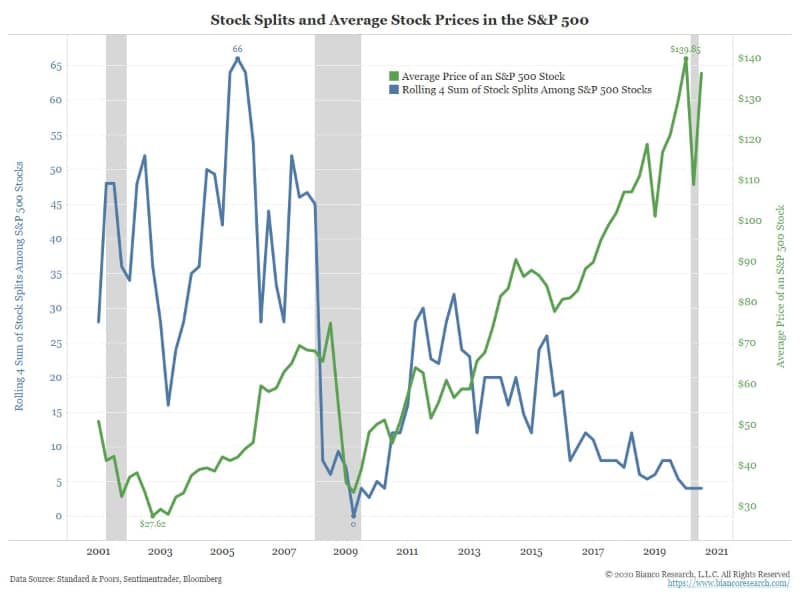

El precio medio de las acciones el SP500 se ha disparado a máximos históricos, casi $140 por acción, por la caída de las empresas que han practicado operaciones de «Stock-split» con sus acciones en los últimos años.

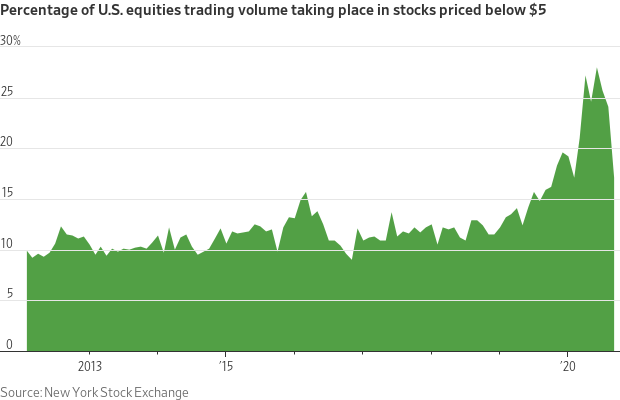

Sin embargo, la actividad de compra y venta en acciones con bajo precio, por debajo de $5 por acción, se ha disparado a máximos históricos. Los gestores de fondos de inversión, pensiones o Hedge suelen evitar acciones que cotizan por debajo de $5 e incluso de $10, ya que son consideradas especulativas y las que típicamente entrañan más riesgo y volatilidad.

El potente aumento de actividad en ese sector en los pasados meses corresponde principalmente a los pequeños inversores, entusiasmados con la evolución del mercado pero quizá con una evaluación deficiente de los riesgos, exponen sus carteras a peligros incalculables.

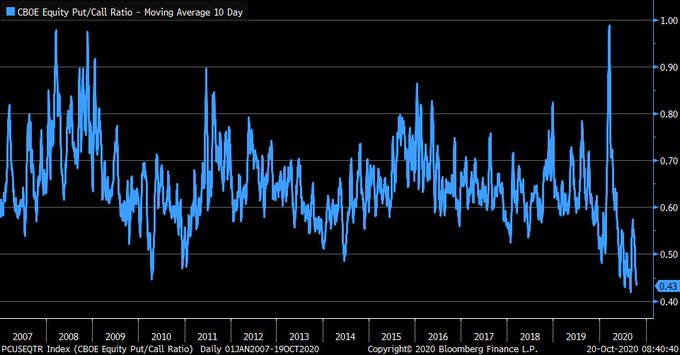

La confianza en la liquidez infinita y traslado a las acciones para continuar subiendo sin techo se ha instalado en el subconsciente de los inversores, la euforia es desmesurada y desvelada en algunos testigos como puede seer el ratio PUT/CALL del CBOT sobre el mercado de acciones USA. Se sitúa en zona de mínimos, la media móvil de 10 sesiones también, que suelen coincidir con zonas de techo de las cotizaciones.

RATIO PUT/CALL, MEDIA MÓVIL 10 SESIONES.

Las lecturas técnicas y de posicionamiento en volatilidad implícita -VIX-presentan también la imagen de una situación extrema de mercados con escasos visos de que pueda continuar mucho tiempo.

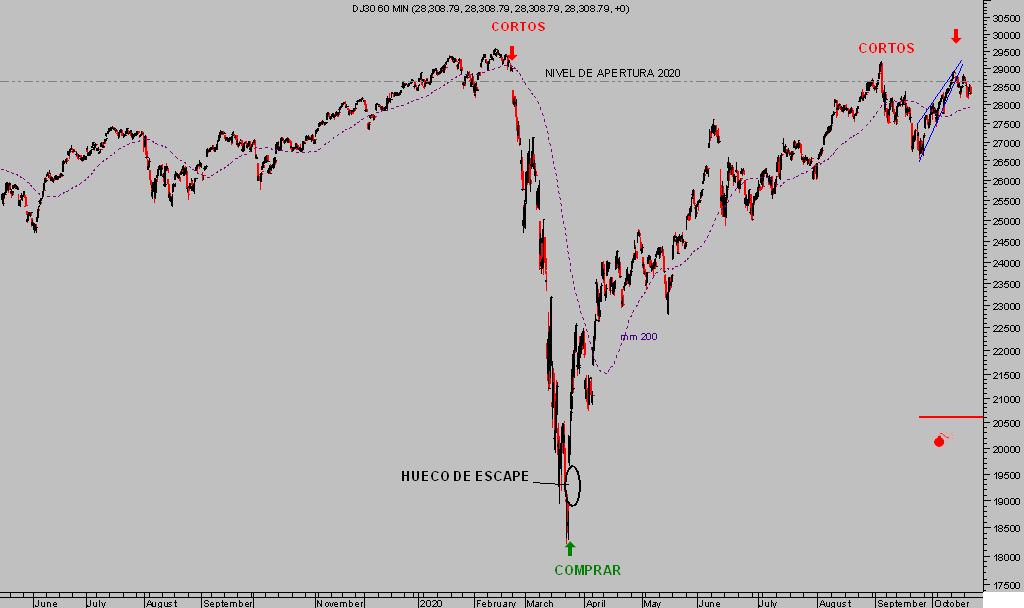

DOW JONES, 60 minutos.

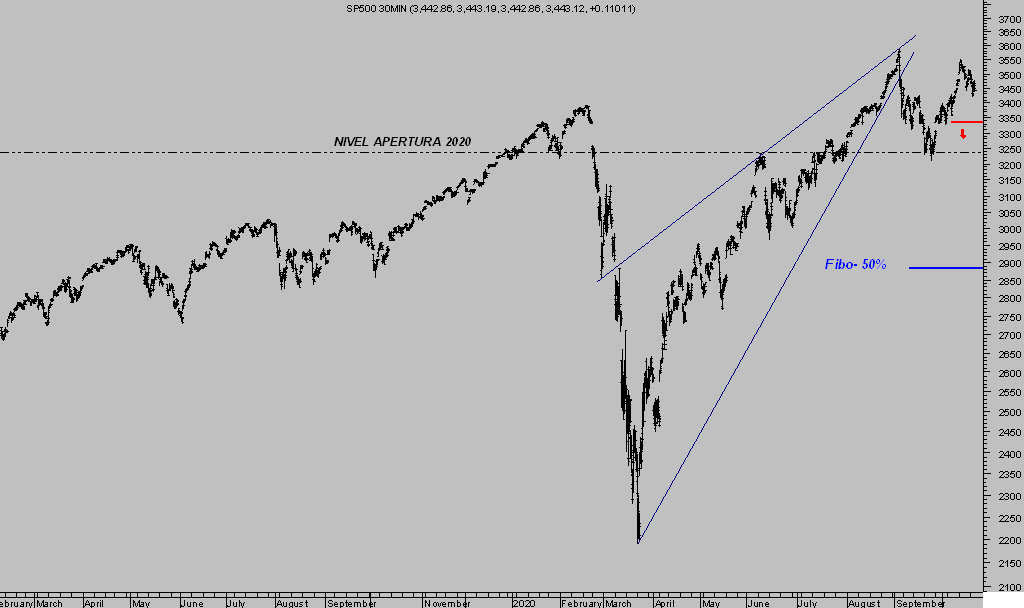

S&P500, 30 minutos.

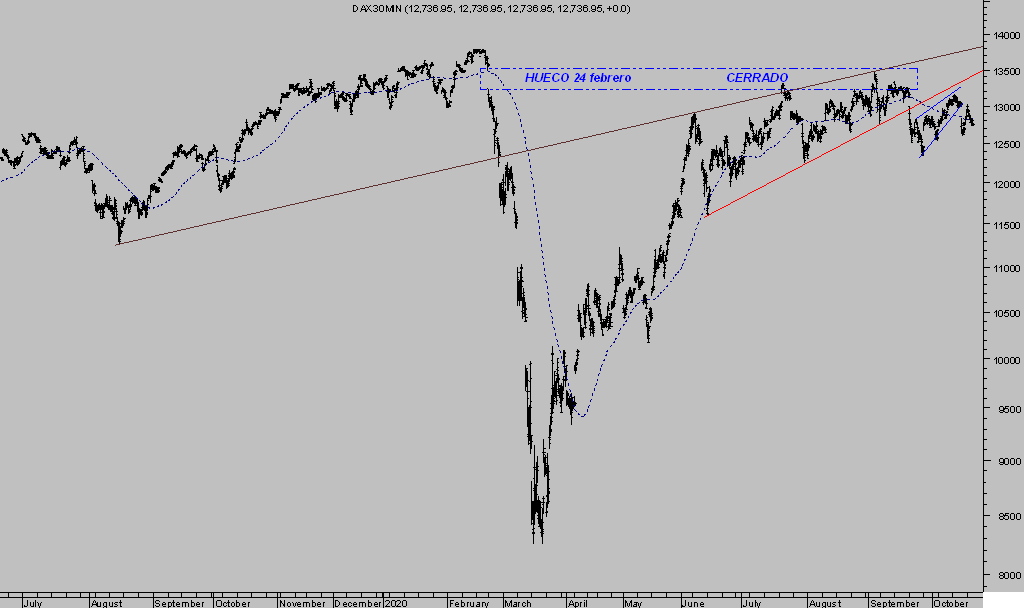

DAX-30, 30 minutos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com