Esta semana se publican datos del sector inmobiliario en Estados Unidos, hoy el NAHB Housing Market Index, mañana las concesiones de permiso para la construcción, el miércoles solicitudes de hipotecas y el jueves la venta de casas de segunda mano. La actividad general en el sector viviendas en Estados Unidos ha sido contenida y ha evitado sufrir el normal varapalo asociado con recesiones económicas. Esta recesión es diferente!.

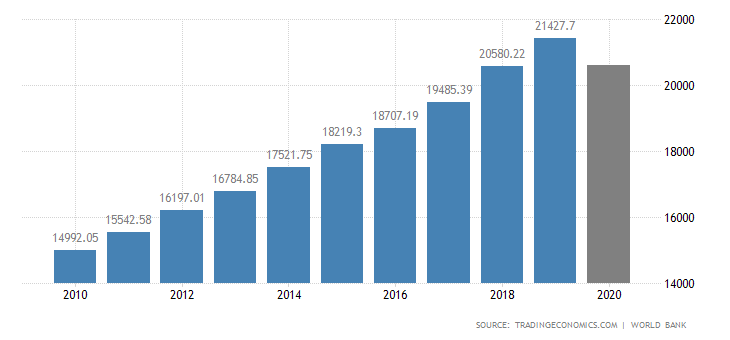

Mientras que el volumen total de PIB de la economía americana ha perdido alrededor de un billón de dólares, el gobierno y la Reserva Federal han creado 4 veces más en dinero fake tratando de amortiguar los efectos adversos sobre la economía.

PIB USA.

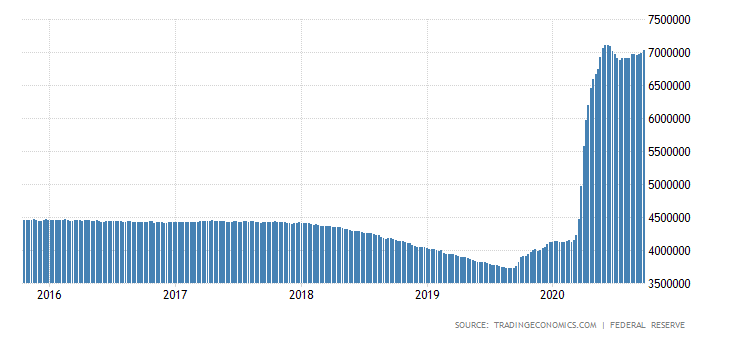

Sólo la Reserva Federal ha inventado-de-la-nada alrededor de $3 billones en un trimestre (los primeros 3 billones de dólares tardó en crearlos 107 años) y las previsiones basadas en las necesidades de financiación del Tesoro o en el calendario de vencimientos de deuda previsto para los próximos 15 meses, apuntan a un aumento adicional muy notable para los próximos meses.

BALANCE RESERVA FEDERAL.

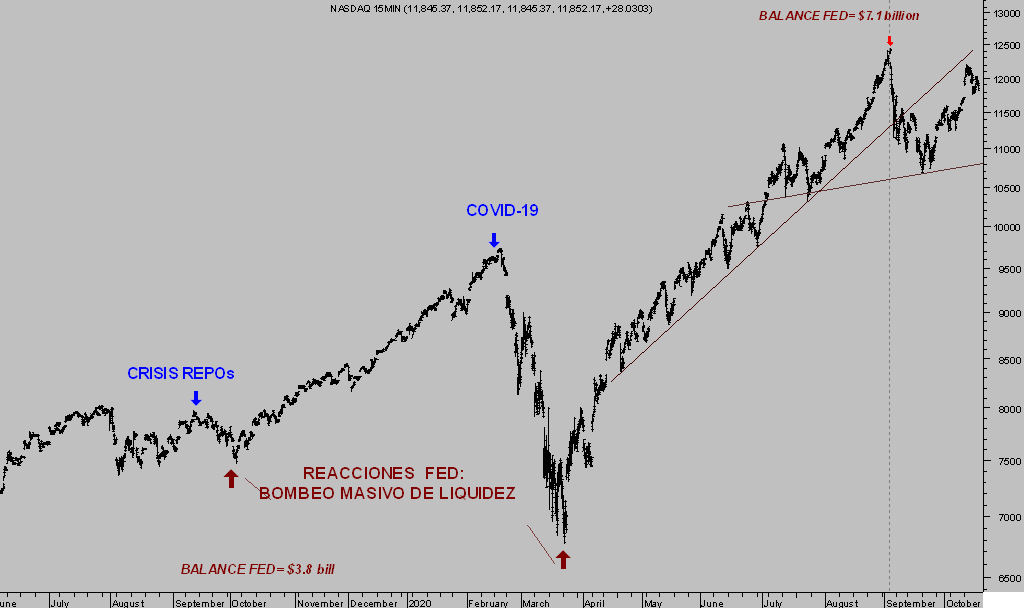

El impacto de las contundentes acciones de las autoridades en los mercados financieros es indudable, creando una burbuja combinada de activos de deuda y bolsa histórica.

NASDAQ-100, 15 minutos.

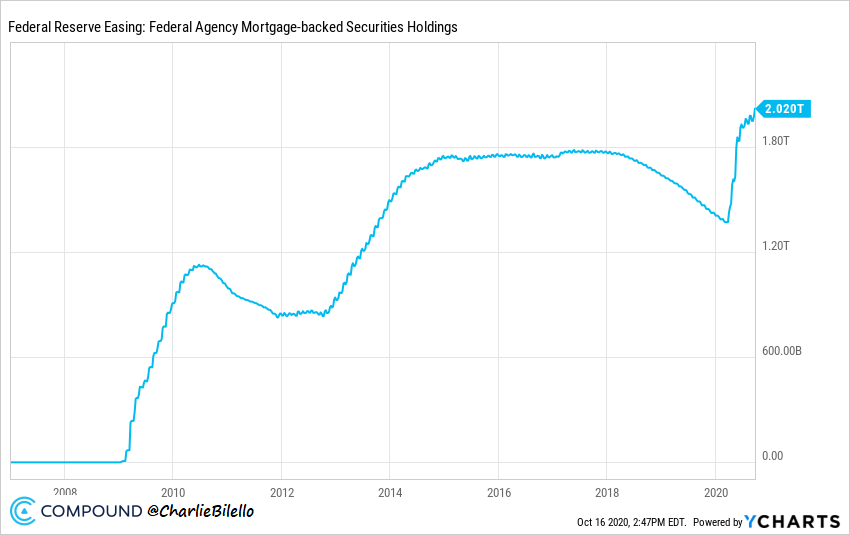

La Reserva Federal no sólo comprará títulos del Tesoro y aumentará la actual partida con cerca de $3 billones de deuda soberana ya adquiridos y que mantiene en cartera, también continuará interviniendo y comprando activos del mercado de deuda corporativa, así como del hipotecario.

La FED ha comprado algo más de $2 billones de activos con garantía hipotecaria…

DEUDA HIPOTECARIA EN BALANCE FED.

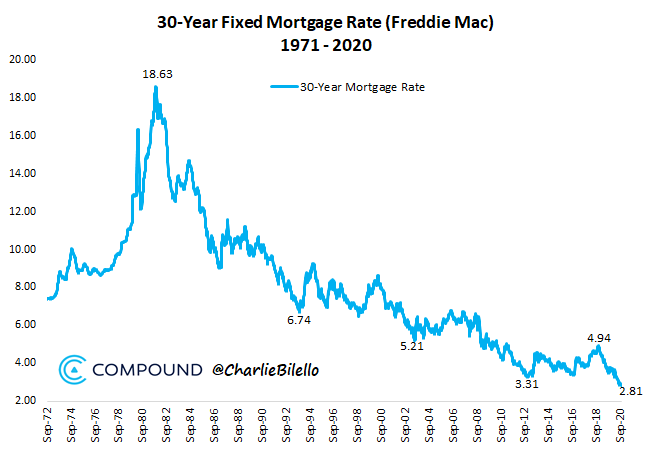

Además de adquirir títulos hipotecarios, los tipos de interés en todos los mercados (oficiales, primario y secundario) y plazos han sido intervenidos a lo grande.

Los tipos hipotecarios han caído a mínimos históricos y adquirir una hipoteca a 30 años cuesta sólo un 2.81%, consecuentemente el precio de esos bonos hipotecarios cotiza en niveles máximos, es decir, la Reserva Federal continúa comprando riesgo al adquirir activos a precios desmesurados.

La situación general de precios y de la actividad en la compra/ venta de viviendas en Estados Unidos, inducidos desde la FED, ha mejorado y los datos esperados para esta semana serán positivos. El impacto será también positivo para el conjunto de la economía aunque limitado ya que la incertidumbre continúa elevada y la sensación de inestabilidad también, situación que obligará a las autoridades monetarias a permanecer en modo QE agresivo por tiempo indefinido.

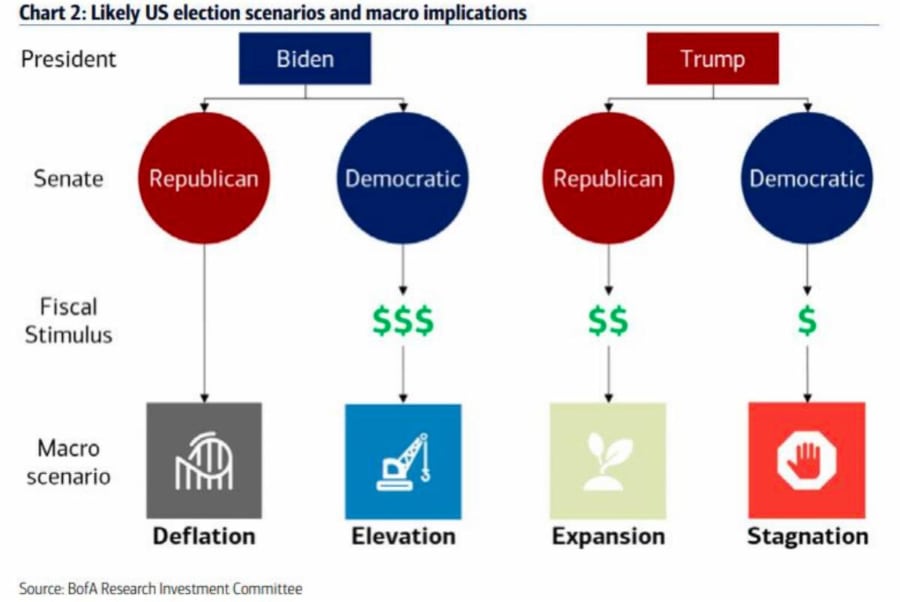

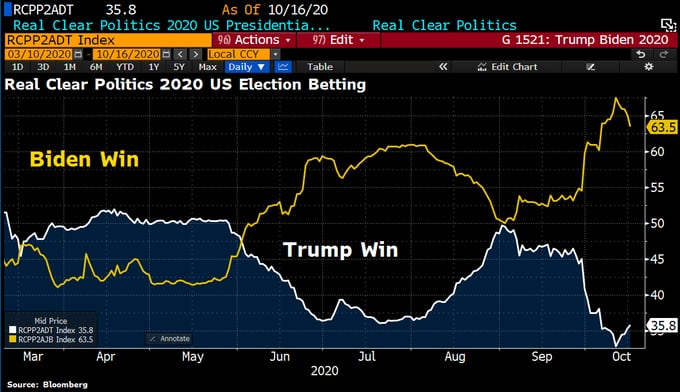

Por otra parte, las elecciones USA se celebran en 15 días, a sólo 11 sesiones bursátiles, y la atención está cada vez más centrada en los programas de estímulo y las repercusiones económicas derivadas de los programas de cada candidato. Cuantías totales y desglose de cada uno tratados en detalle en post recientes.

Vean cuadro explicativo, elaborado por analistas de Bank of America, de las distintas posibilidades y combinaciones políticas después de las elecciones, Trump vs Biden y Demócratas vs Republicanos en el Congreso y Senado respectivamente

Las encuestas siguen favoreciendo a Biden y podría ser ganador de las elecciones y pasar a controlar el Congreso, aunque las encuestas también otorgaban la victoria a Hilary Clinton antes de las elecciones de 2016 y después fallaron. El Senado presumiblemente continuará en manos del partido Republicano.

Los programas de ayuda y estímulo de cada partido, además de marcar la pauta hacia el día de las elecciones, también ha sido utilizado profusamente para mantener el espíritu inversor animado y hacer subir las cotizaciones en las últimas semanas. Las bolsas han reaccionado de manera casi exclusiva a las últimas novedades o Tweets de los distintos políticos sobre sus políticas de estímulo y posibilidad de acuerdo entre partidos para desbloquear la situación y lanzar un programa incluso antes de las elecciones.

La campaña electoral continúa centrada en la pandemia y los subsidios, ayer la Sra Pelosi afirmó de nuevo que se mantiene optimista respecto de la posibilidad de alcanzar un acuerdo con los republicanos antes de las elecciones y Trump, por su parte, anunció en un acto de campaña en Nevada que quiere aprobar un paquete de estímulos aún mayor que el de Pelosi. Ambas afirmaciones se postulan como candidatos a los últimos anuncios o mentiras electorales. Veremos!.

Cambiando de asunto…

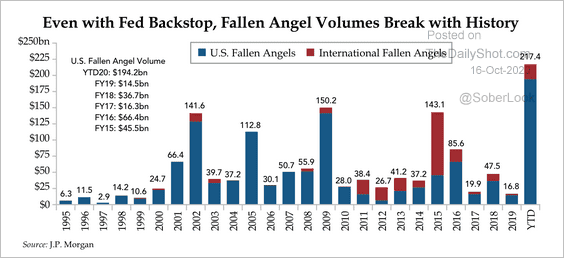

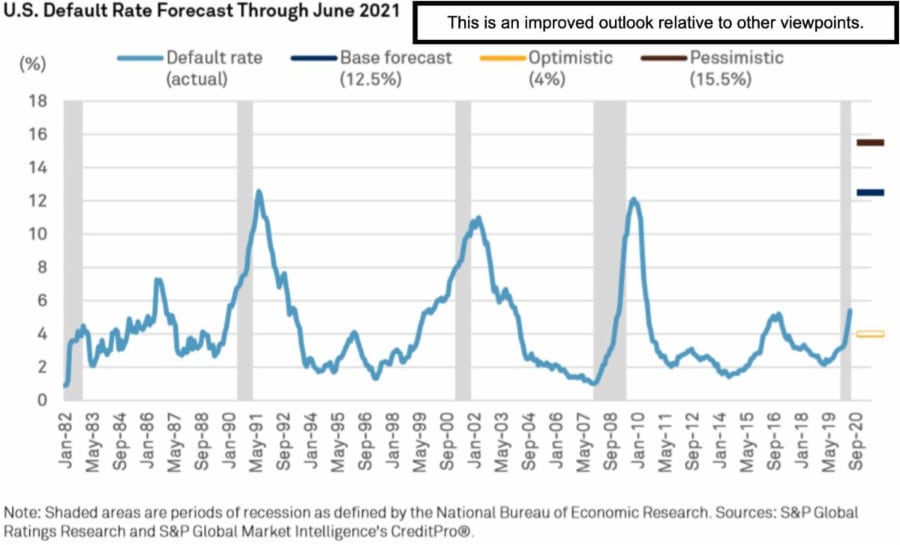

Las empresas denominadas «Fallen Angels» o compañías que han visto rebajada su calidad crediticia (rating) hasta Bono basura, se han disparado a pesar de la irrupción masiva de la FED comprando su deuda, el número total de empresas cuya calificación ha sido degradada hasta junk ha superado los peores registros de la crisis subprime.

Las inyecciones de capital desde la FED hacia el sector corporativo están sirviendo como antídoto ante quiebras y desaparición de empresas, a costa de crear zombis e inestabilidad futura. Sin embargo, como es normal, a pesar de la tormenta de dinero comprando deudas no han conseguido mejorar la calidad crediticia ni tampoco las previsiones de default previstas para próximos meses.

Cierto que las peores estimaciones se han relajado y las más optimistas han mejorado hasta sobrepasar el número a niveles inferiores a los actuales, pero en general aún se espera un elevado impacto en impagos y quiebras.

Las rebajas constantes de calificaciones, aumento de morosidad, de quiebras y de sus perspectivas ponen de manifiesto la creciente dificultad de la situación de fondo o la cada vez más imposible misión de los bancos Centrales para «normalizar» las condiciones monetarias y/o retirar los estímulos, programas QE, compras de deuda, políticas de tipos cero -ZIRP-, etc…

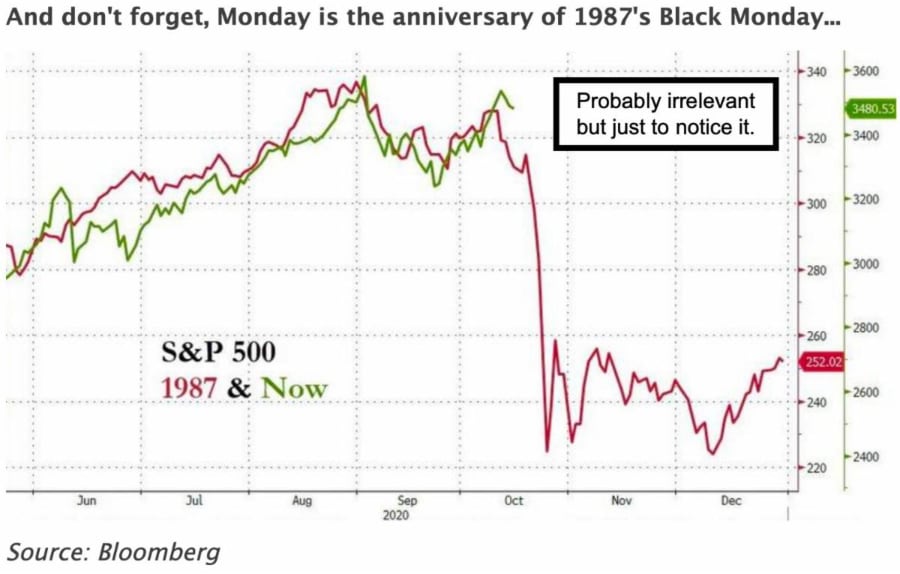

Hoy 19 de febrero es el aniversario del desplome o crack bursátil de 1987

Una imagen para la curiosidad, cuando en realidad es difícil esperar que se pueda reproducir semejante debacle mientras las autoridades se mantienen en la actual posición apuntaladora de las cotizaciones y en estado de alerta anti desplome.

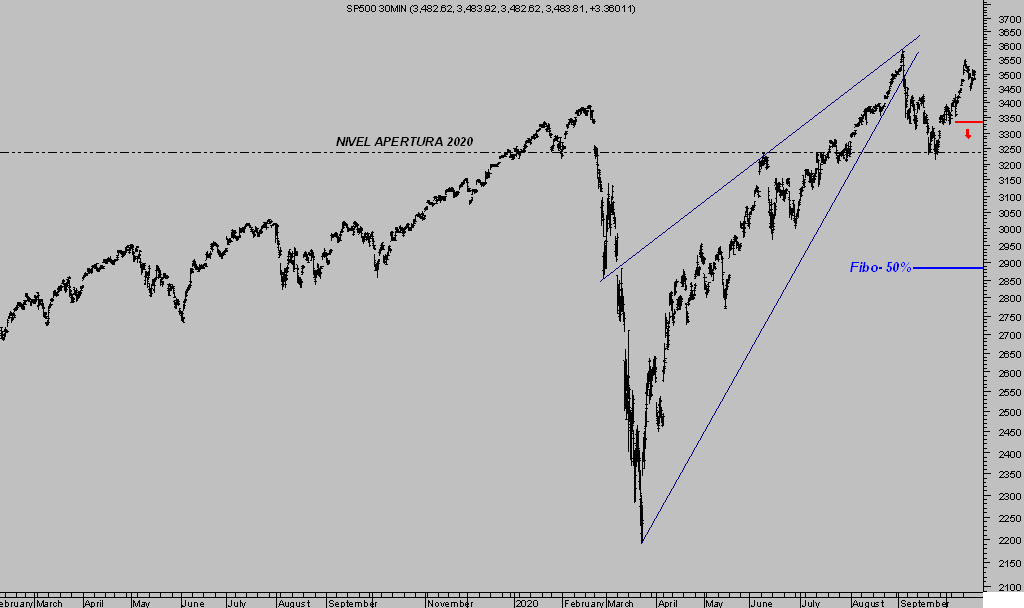

Aunque las condiciones actuales de mercado (técnicas y fundamentales) podrían dar lugar a un giro violento de las cotizaciones o crash, mejor que esperar un rápido desplome es preferible monitorizar el desarrollo de las pautas, analizar escenarios probables y mantener la vista en el despliegue técnico de cada tramo así como en las referencias técnicas de control.

S&P500, 30 minutos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com