Esta semana se han publicado datos de evolución de los precios en Estados Unidos durante el mes de septiembre tanto el IPC, sin cambios significativos sumando 0.2% el pasado mes, como PPI o Precios a la Producción con una subida por encima de las expectativas (+0.4% frente al 0.1% esperado).

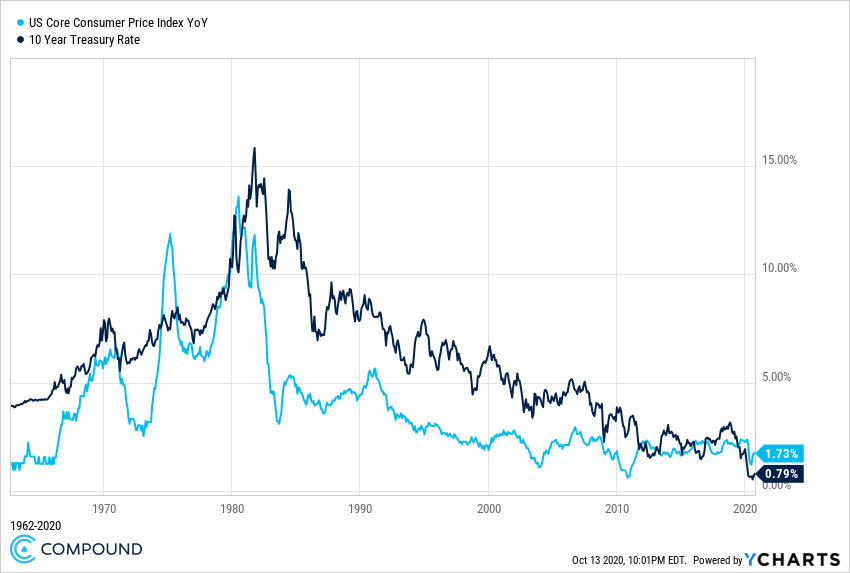

Según los datos oficiales, la inflación permanece estancada en zona de mínimos, alrededor de los niveles en que se ha movido en las últimas dos décadas. El IPC subyacente se sitúa en tasa interanual en el 1.73% y muy cerca al umbral del 2% fijado por la FED. Pero los tipos de interés están en el 0% y los de deuda del mercado secundario en niveles inferiores y mínimos históricos, del 0.79% el Bono a 10 años y el 30 años cerró ayer en el 1.49%. Es decir, los tipos reales que ofrece la deudas soberana USA son negativos en casi toda la curva.

Bajo esta perspectiva y con la inflación dentro del rango de precios desde hace 20 años no parece del todo coherente la nueva predisposición de la FED frente a la inflación, argumentando que al ser inexistente justifica mantener los tipos al 0% por tiempo prolongado. Un guiño?

La Reserva Federal gestiona la evolución de precios de manera que la desinflación vigente no se convierta en deflación y obligue a los agentes económicos, empresas y consumidores, a modificar su comportamiento y decisiones de inversión y consumo. Eso sí sería inquietante.

Alan Greesnpan, presidente de la FED entre 1987 y 2006, ya entendía que el nivel de precios en sí no es tan significativo como lo es la reacción de la gente ante las fluctuaciones y los cambios de expectativas: «Price stability is that state in which expected changes in the general price level do not effectively alter business or household decisions».

Palabras extraídas del Comité de Mercados Abiertos –FOMC– del día 3 de julio de 1996. Explican la política y comunicación pro-inflacionista de las autoridades, tratando de evitar sensación de estar en camino hacia la deflación, modificando incluso su política de control de precios (tal como anunció el 27 de agosto en Jackson Hole) y haciendo saber a la gente que dejará correr los precios más allá del umbral sin necesidad que actuar subiendo tipos, por ejemplo.

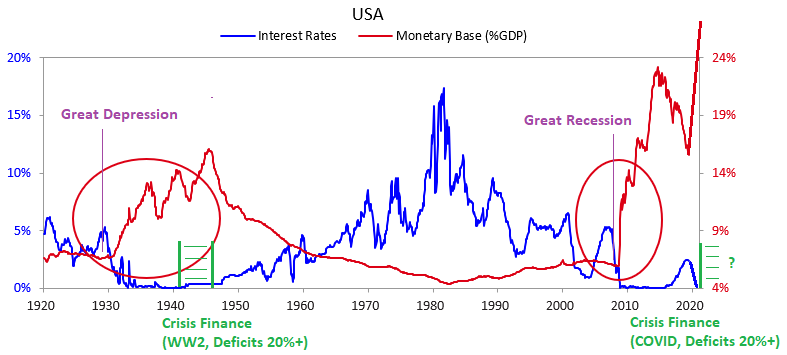

Las autoridades monetarias quieren evitar un escenario de deflación a toda costa, pero además necesitan generar inflación de manera controlada y durante un tiempo suficiente como para que la erosión de la deuda se encargue de reducir el temerario nivel Deuda-PIB alcanzado.

La Trampa de liquidez, tantas veces aludida desde estas líneas pero casi siempre esquivada e ignorada en los comunicados o declaraciones de las autoridades, es uno de los principales escollos y motivos de preocupación ya que impide, de momento, que las montañas de masa monetaria y liquidez creadas se trasladen a precios.

La política monetaria está centrada en la gestión de la deuda y un escenario de deflación sería letal, en tanto que se dispara el volumen de deuda es obligado que su coste decaiga a mínimos (políticas de tipos de interés cero) mientras surge inflación que se encargue de deteriorar el valor del principal.

Mantener los tipos al 0% reduce al máximo el coste dela deuda y un supuesto de dejar correr la inflación, hasta digamos el 5%, durante 10 años de tipos cero se traduciría en la erosión directa de la deuda y reducción de su volumen a la mitad por arte de magia.

No es casualidad que más de $15 billones de deuda soberana global coticen en rentabilidad nominal negativa o que el patrón de comportamiento (a más deuda menores tipos) se repita de igual manera que lo hiciera en los años `30 y `40.

Los tipos bajos están para quedarse, la represión financiera continuará arruinando al ahorrador y deprimiendo la rentabilidad de los fondos de pensiones, las posibilidades de vida digna de los jubilados.

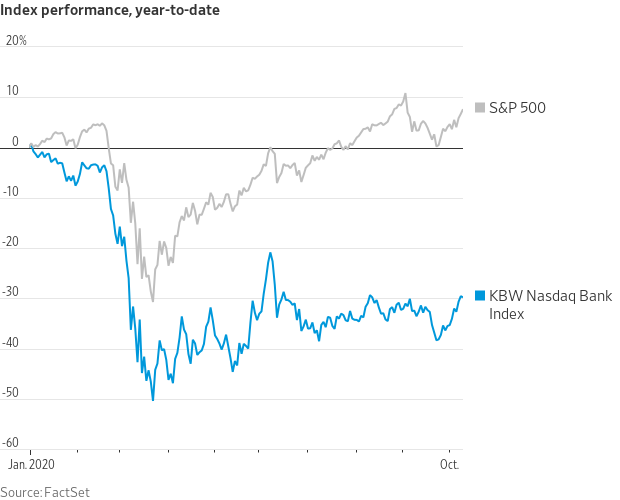

La represión financiera, tipos cero y ausencia de diferenciales afecta de lleno a la situación de la banca, ya delicada viendo decaer también su negocio tradicional debido a la irrupción de las nuevas tecnologías (blockchain, fintech) que permiten la creación de nuevos actores, (crowdfunding, crowdlending).

La exposición al riesgo crediticio y de morosidad es elevada para el entorno económico (desempleo e insolvencias personales y empresariales subiendo con fuerza) y consecuentemente, las autoridades exigen aumento de colchones de seguridad, es decir, apartar más dinero en forma de provisiones para cubrir el riesgo de morosidad y mejorar sus estructuras de capital.

Los cuatro grandes bancos USA prácticamente han duplicado sus defensas, provisiones, en la primera mitad del año para afrontar la esperada oleada de morosidad. Ahora que las autoridades fiscales y monetarias se muestran tan extremadamente expansivas y estimuladoras, se estima que la posición defensiva creada será más que suficiente para capear la esperada tormenta de morosidad.

Los ingresos netos del sector bancario se desplomaron cerca de un 70% en el segundo trimestre respecto al segundo de 2019. Para el tercer trimestre, considerando los esfuerzos realizados para provisionar adecuadamente los balances en la primera mitad del año y el regreso a la actividad tras el confinamiento al final de la primavera, debe manifestarse cierta mejora de los resultados del tercer trimestre.

El resultado agregado del conjunto del sector se espera tibio y con tinte ligeramente negativo particularmente en el negocio ordinario será menos malo pero en las condiciones generales mejoradas respecto al segundo trimestre.

El comportamiento del sector bancario en bolsa en el transcurso del año está reflejando la conjunción de desafíos que afronta.

Las provisiones de la banca están decayendo muy significativamente en los últimos meses, los bancos confían en el balance de la FED para absorber, socializar, las pérdidas causadas por la crisis y se muestran algo menos negativos con la recuperación de la economía y, por tanto, los beneficios deberían reflejar mejoras.

Los grandes bancos han presentado resultados estos días, JP Morgan, por ejemplo, redujo sus provisiones anti créditos fallidos en el tercer trimestre hasta 611 millones de dólares, frente a los estimados 2.380 millones del trimestre anterior, Goldman Sachs aumentó su beneficios en actividades de mercado casi un +30%, Wells Fargo empeora en casi todas las rubricas comparadas y Bank of America araña un +3.4% en sus operaciones de mercado.

El sector en general consigue salvar los muebles y mejorar su imagen frente al segundo trimestre pero la evolución de cada uno de los bancos y del conjunto respecto a la del mismo periodo del año anterior es muy negativa.

El sector ha corregido alrededor del 40% en bolsa desde que comenzó el año y podría tratar de estabilizarse por estos niveles y continuar dentro del amplio rango lateral en mínimos que viene dibujando en los últimos meses.

No obstante, la incertidumbre es todavía uno de los principales escollos para alcanzar una situación de crecimiento económico real y autónomo (sin ayudas de la FED),. La incertidumbre sigue demasiado elevada para empresas, que invierten menos, para familias y ciudadanos, que gastan menos, y además muchos han perdido su empleo y también han perdido la expectativa de encontrar trabajo.

Ansiedad e inseguridad son factores contrarios al emprendimiento, al consumo, a la inversión y son factores instalados que permanecerán durante un tiempo aún indeterminado, desafortunadamente no existen síntomas que inviten a pensar que será breve.

Más bien al contrario, la pandemia está causando estragos sanitarios y económicos, la política cada vez más dividida y descolocada, en alguna medida desquiciada y responsable de los conflictos sociales, de las tensiones de carácter racista, de la desigualdad o del aumento de la pobreza.

El conflicto USA-China o las elecciones americanas tampoco aportan seguridad ni relajan la incertidumbre.

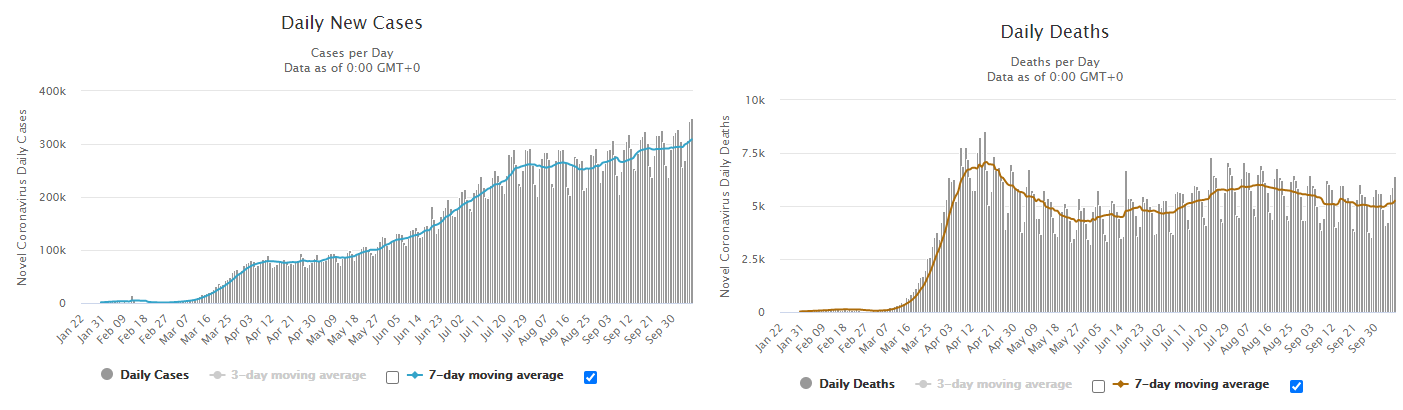

La crisis económica global es un hecho, el Covid está desbocado expandiéndose cada vez más rápido por el mundo sin visos de que la pandemia esté controlada, todo lo contrario. Los últimos datos de evolución global son los peores desde que comenzase la pandemia y la respuesta de las bolsas europeas hoy está siendo severa, como destacamos más abajo.

La pandemia de hace un siglo, mal denominada Gripe Española, fue devastadora y se llevó la vida de millones de personas, duró dos o tres años que son los que muchos expertos intuyen durará el Covid. Gracias a que el Covid sólo se ceba con gente vulnerable y tercera edad, si no fuese selectiva y afectara a toda la población, el número de muertes hoy sería escalofriante más aún del atroz número oficialmente reconocido por las autoridades que ya supera el millón en el mundo.

Sea como fuere, uno o dos años más de pandemia, de confimanientos selectivos y cierre de numerosas actividades empresariales, serían muy duros para gestionar desde la perspectiva económica y financiera.

Además la medicina no es mágica y los tiempos para descubrir y testar medicamentos son largos, mucho mayores de lo que las autoridades han querido hacer creer. La posibilidad de crear una vacuna realmente efectiva y segura en el corto plazo no es creíble, ni la mayoría de la geste estará dispuesta a hacer de conejillo de indias, según desvelan las encuestas más de la mitad de la población no se vacunaría hasta no ver el efecto real y posibles efectos secundarios.

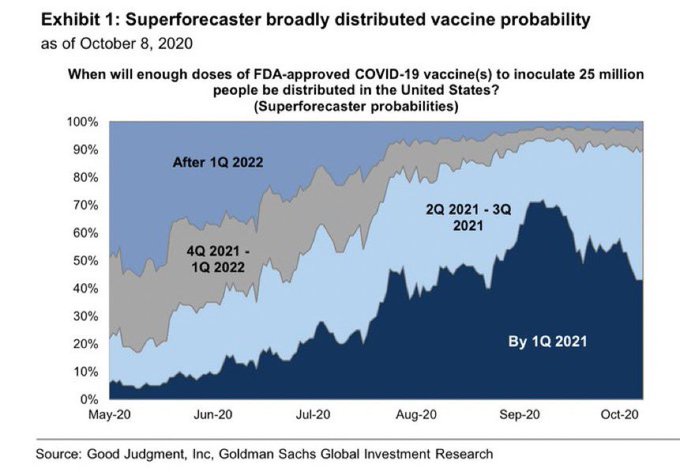

El consenso retrasa cada vez más la disponibilidad de una vacuna efectiva y lista para 25 millones de personas, en USA, durante el primer trimestre de 2021, posponiendo las previsiones para el segundo o tercer trimestre.

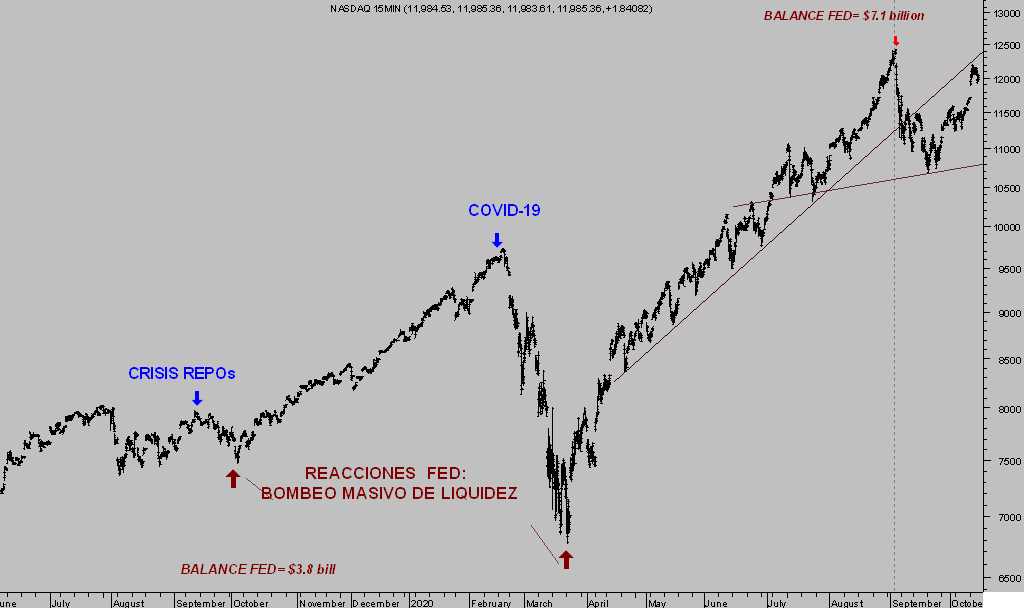

La teoría, también la práctica, sugiere que a los mercados/inversores no les gustan los periodos de inestabilidad e incertidumbre y de hecho suelen comportarse de manera negativa. Actualmente no es el caso por la determinación de las autoridades para intervenir las cotizaciones y crear programas de subsidios potentísimos.

Las bolsas, dicen desde Wall Street, descuentan una recuperación económica solvente basada en esos programas, basada en deuda, y Estados Unidos pronto lanzará nuevos programas de volumen astronómico, más deuda. Degeneración total del sistema capitalista.

Pero si la pandemia se prolonga en el tiempo la ralentización de la economía se intensificará y será más vulnerable. Tal como dijo el Sr. Powell, si Estados Unidos no es capaz de controlar el virus podría suceder una tragedia económica. Entonces, ¿lanzarán nuevos programas de rescate y estímulo?.

El post de ayer recordaba el círculo vicioso: «A más estímulos, más deuda, por tanto más impuestos y menos crecimiento económico que eventualmente requiere de más estímulos, más deuda… así se cierra el círculo vicioso de estimular, decrecer, desestabilizar y volver a empezar».

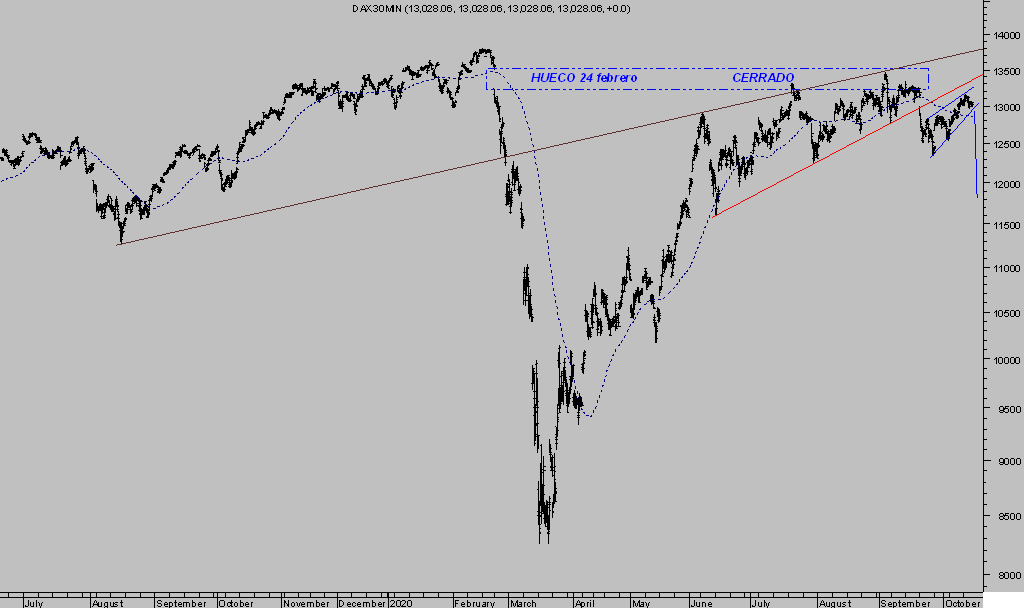

Las bolsas han sorprendido hoy con fuertes ventas por una preocupación súbita ante el avance de la pandemia, caídas del 3% en el mercado alemán o próximas al 2% en las plazas europeas, caídas también en los futuros americanos de momento próximas al punto porcentual y en general, un comportamiento normal para el contexto fundamental y técnico, repletos de riesgos, que justifica un escenario comentado en post de ayer de ¿IBEX->5.500?

DAX-30, 30 minutos.

NASDAQ-100, 15 minutos

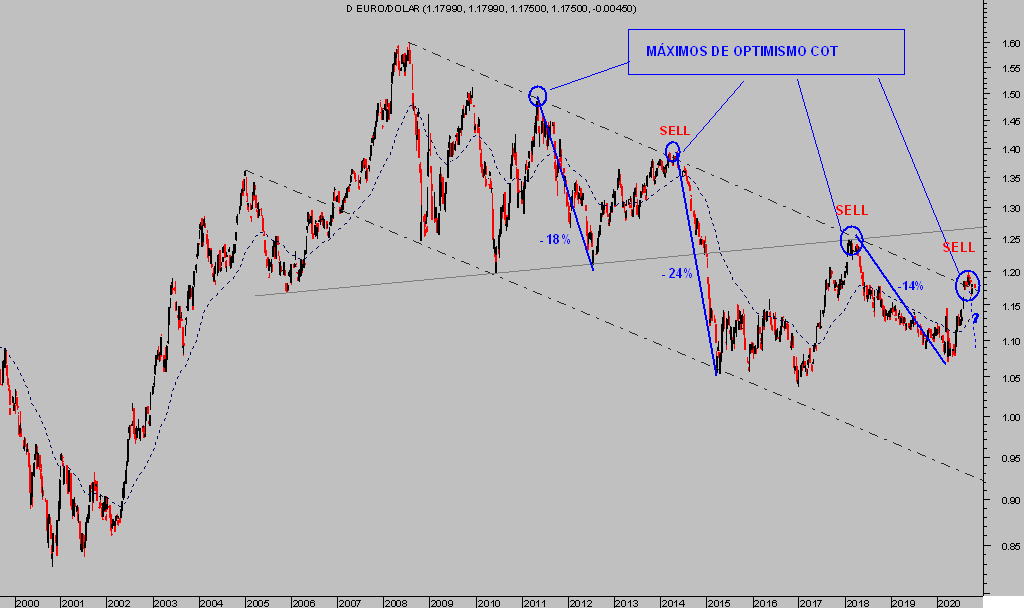

El Dólar, los mercados de acciones en general o el precio del ORO mantienen cierta correlación y las previsiones son menos acomodaticias de lo que gustaría a la mayoría de inversores, según venimos manifestando, contra el pronóstico de la mayoría, desde el giro para el Euro-Dólar anticipado en verano y materializado a finales de agosto.

EURO-DÓLAR, semana

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com