El mercado sube y necesita una interpretación novedosa de los acontecimientos en su avance hacia las elecciones, sube mientras ignora una eventual victoria del partido demócrata que implicaría subida de impuestos, típicamente bajistas para las bolsas.

El impacto en beneficios de una subida de impuestos a las empresas, expuesto y desglosado por sectores en post reciente, es adverso y así suele ser reflejado por los mercados. Esta vez no y el mercado necesita nueva narrativa para justificar las potentes alzas acumuladas.

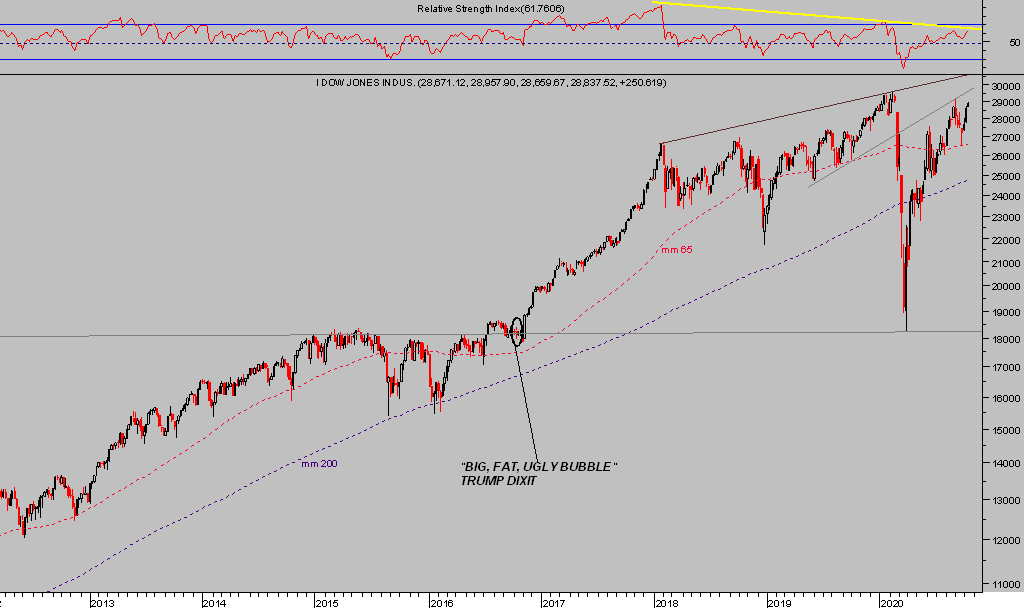

DOW JONES, semana.

Wall Street ha maquinado un relato para explicar las motivaciones positivas que pueden hacer cambiar el devenir de los acontecimientos de mercado ante una eventual victoria de Biden y la posterior subida de impuestos.

En definitiva vienen a defender la idea del estímulo perpetuo, es decir, podrán subir los impuestos a las empresas pero el monto de capital con el que los demócratas tienen pensado dotar su mega programa de estímulos ($2.4 billones) es superior al de Trump ($1.6 billones aunque este fin de semana ha insinuado que lo subiría hasta $1.8 billones) y además, siempre estaría la Reserva Federal para, en caso de necesidad, redoblar sus esfuerzos y crear programas QE infinitos para estímulos y compra masiva de deuda.

Un escenario inmejorable para los mercados, según dicen algunos expertos, marcado por más dinero, aumento de la masa monetaria, más deudas, mayores compras de deuda de cualquier calificación, más zombis y cada vez menos inercia económica y mayor la caída de la velocidad de circulación del dinero.

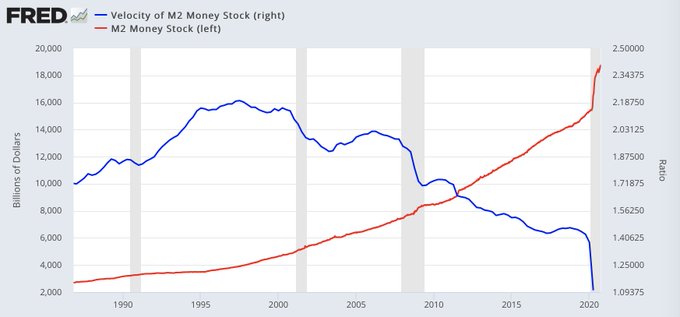

Vean comparativa entre la evolución de la Masa Monetaria M2 y la Velocidad de Circulación del Dinero.

La Velocidad de Circulación del Dinero es un fiel testigo del dinamismo real de la economía, también de la monstruosa trampa de liquidez en que están atrapadas las autoridades monetarias y venimos explicando desde hace cerca de 10 años cuando existían evidencias de lo sucedido en Japón y había grandes posibilidades de que cualquier Banco Central que replicase las políticas del BOJ terminase cayendo en la misma trampa.

Los Bancos Centrales crean dinero sin contemplaciones esperando que se mueva por la economía generando actividad y aumentos de PIB, sin embargo, se encuentran con que los agentes económicos no ven oportunidades en un entorno de demanda deprimida y frágil, no invierten ni acometen proyectos y optan por reservar el dinero y/o no pedir créditos. Así el nivel de reservas de los bancos está disparado, dinero abundante sí pero aparcado e improductivo.

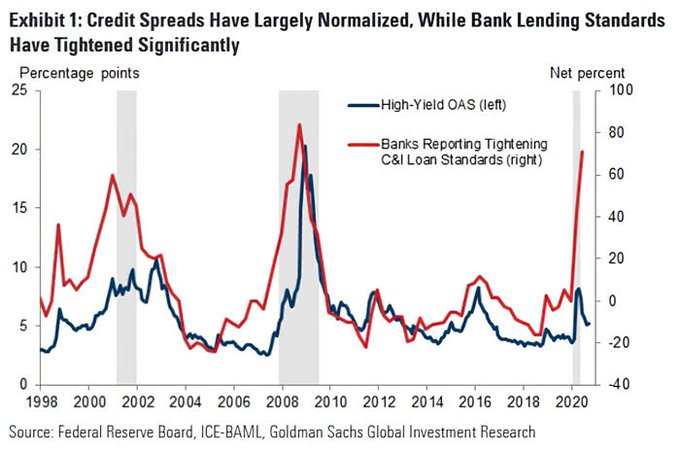

Además pedir no es recibir y los problemas de la banca unidos a la baja calidad crediticia han invitado a la banca a restringir muy notablemente las condiciones para conceder créditos.

La paradoja de la novedosa argumentación de Wall Street a una victoria del partido Demócrata, es que las subidas de las bolsas en la carrera final hacia las elecciones son históricamente beneficiosas para el partido en el gobierno.

Los mercados americanos abrieron ayer la semana con fuerza alcista, el Nasdaq tuvo su mejor sesión desde el pasado mes de abril cerró con subidas del +2.5% después de haber estado arriba algo más del 3%, el SP500 recuperó un +1.64% y el Dow Jones un +0.88%.

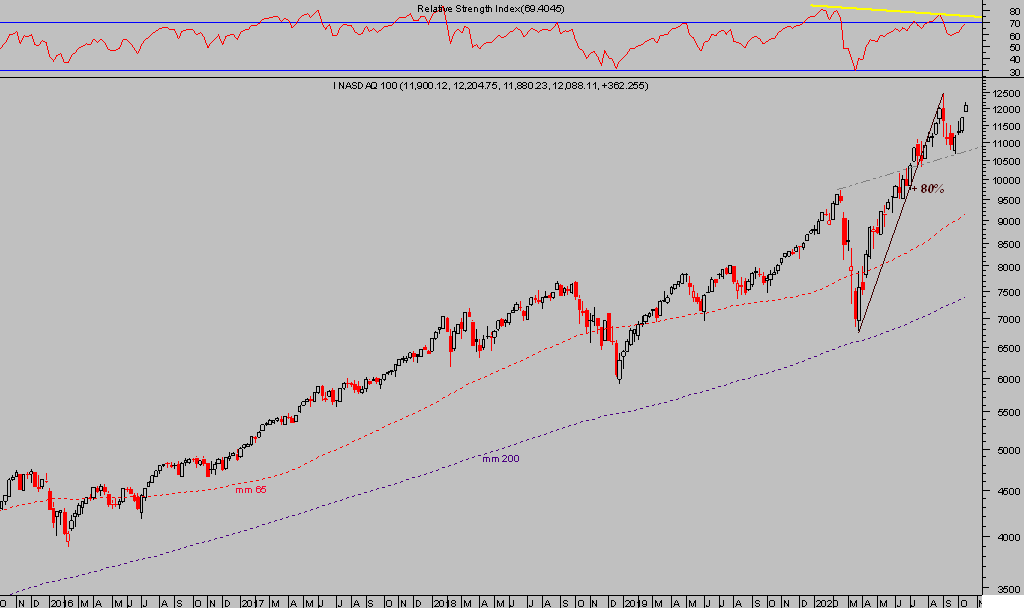

NASDAQ-100, semana.

La presentación de Apple de nuevos productos (IPhone 12 5-G), el Prime Day de Amazon o la inminente temporada de presentación de resultados empresariales del tercer trimestre fueron claves para animar a los inversores a comprar acciones. Apple se anotó un +6.35% y Amazon subió un +4.75% arrastrando consigo al índice tecnológico y al resto del mercado.

La capitalización agregada por ambas compañías sólo en la jornada de ayer asciende a $220.000 millones, casi la mitad de la capitalización total del IBEX-35!.

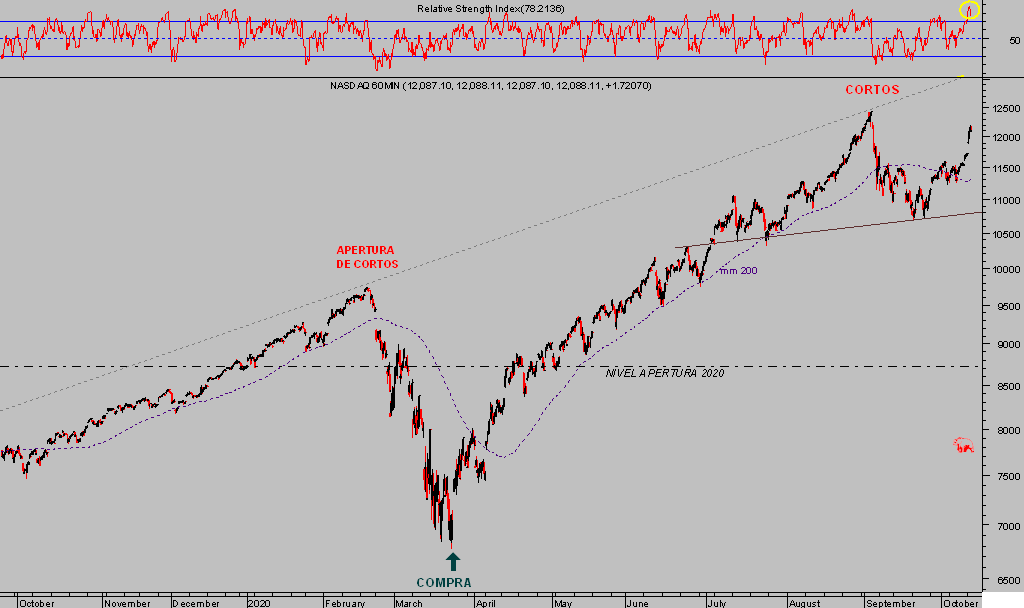

NASDAQ-100, 60 minutos

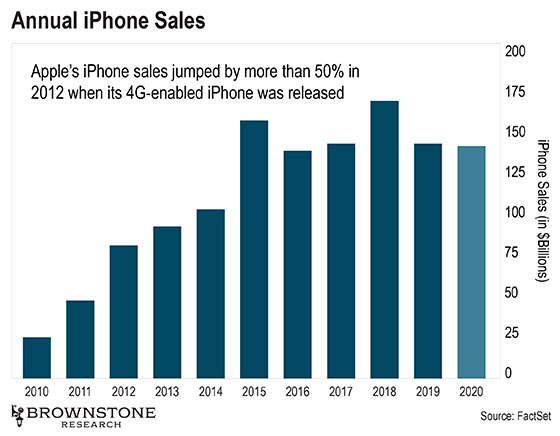

¿Qué explica tanto optimismo y algarabía alcista con Apple?. La expectativa de que pueda repetir la hazaña de 2012, cuando lanzó el primer IPhone con tecnología 4G (IPhone 5) que motivó un aumento de ventas disparado sobre el 50%, vean:

Gran parte de los usuarios de IPhone cambiarán sus terminales en los próximos 30 meses, según estimaciones, y este es el motivo que causó tanta alegría inversora, esperando asistir a una evolución de ventas similar a la de los años 2013,14 y 15. Veremos!

Cada vez que el mercado ha subido en los meses de octubre anteriores a las elecciones, en las últimas 6 elecciones USA que ha sucedido, el presidente ha revalidado su puesto ganando siempre. Bajo esta experiencia, las alzas de las bolsas en octubre aumentan la probabilidad de que Trump sea elegido presidente, aunque ahora Wall Street está barajando otro relato.

Otra paradoja es vincular los estímulos y el dinero fake con auge o progreso económico, prosperidad para las aerolíneas que ahora recibirán grandes sumas de capital o para los ciudadanos que volverán a recibir cheques, muchos por estar tumbados en casa sin producir.

A la larga, el dinero que no genera productividad y crecimiento no es inversión sino gasto y por tanto un problema de deuda añadido al mar de los mismos ya hoy desbordante.

EEUU necesita urgentemente más dinero, liquidez, un rescate económico, sigue el relato.

Empresas de la mayoría de sectores, (tiendas al menor, aerolíneas, restauración, hoteles, turismo en general, ocio, cultura, etc…) desempleados y ciudadanos en general esperan recibir dinero «fake» a la mayor brevedad posible, muchos sólo para evitar la insolvencia y quiebra, los individuos para evitar la pobreza o incluso el hambre.

Además de las diferencias entre la oferta electoral de Trump y Biden, existe también cierto parecido en los planes referidos a una inversión masiva en infraestructuras. Trump tiene la rémora de que fue una promesa que hizo en 2016 pero no ha cumplido y vender esta medida de nuevo puede .

Joe Biden propone un proyecto de 1,3 billones de dólares para la renovación de infraestructuras siguiendo criterios ecológicos. El plan consiste en invertir en investigación y desarrollo de energías renovables, busca aumentar el uso de energías alternativas y particularmente la solar mientras reduce al máximo los subsidios a los combustibles fósiles. Construir carreteras, puentes, colegios, etc…

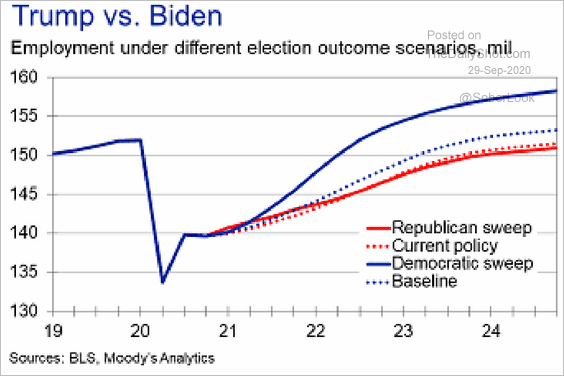

Otro motivo de optimismo para las bolsas ante un escenario de victoria del partido demócrata es que los expertos vaticinan una recuperación del empleo mas rápida que bajo el mandato de Trump.

En cualquier caso, la recuperación será lenta, muy probablemente más de lo que anticipa Moody´s Analytics mediante el gráfico siguiente:

Motivos de optimismo por si gana Biden cuando la estadística recuerda que las alzas de mercado aumentan la probabilidad de victoria de Trump hasta la certeza.

El giro bajista de los índices el mes de septiembre estuvo acompañado de un relato verosímil y realista, caían las bolsas por miedo al impacto en beneficios de la eventual subida de impuestos de Biden, entonces era claro ganador según las encuestas.

Hoy, las encuestas aún benefician a Biden frente a Trump pero las bolsas suben igualmente bajo una narrativa convenientemente amoldada.

Esta semana comienza la temporada de presentación de resultados corporativos USA del tercer trimestre, con un trasfondo de optimismo irradiado también desde el laboratorio de creación de ilusiones de Wall Street.

Es racional esperar que los beneficios de las empresas mejoren, previsiblemente de manera significativa, respecto a la debacle histórica sufrida en el trimestre anterior, dados los potentes programas de liquidez, el desconfinamiento y el esperado repunte de la economía.

El segundo trimestre fue nefasto, una caída histórica del Beneficio por Acción del -32%, y el tercero será mejor sin duda que el segundo pero aún así, se estima que el BPA caerá un -22% respecto del mismo periodo del año anterior.

Aun que quizá lo más importante para los mercados no sea la comparativa respecto a datos comprables interanuales, que dejan la evolución general en mal lugar, sino más bien será analizar el porcentaje de empresas que baten expectativas. El juego de expectativas de Wall Street funcionó a la perfección en la temporada de presentación de resultados anterior, el desastre más notable en beneficios se saldó con una respuesta alcista de las bolsas.

El juego de los beneficios consiguió un relato impresionante, el 85% de empresas del S&P500 batieron expectativas en el segundo trimestre, para justificar alzas de las cotizaciones del 14% el S&P500 o el 25% del Nasdaq entre julio y agosto, en medio de una gran recesión de beneficios y márgenes.

Una curiosidad para finalizar el post de hoy. El índice tecnológico está desplegando un comportamiento similar al de marzo del año 2.000, cuando desde máximos históricos el índice corrigió alrededor del 14% en pocas sesiones para después recuperar sus máximos en un rally vertical del 19% en sólo 8 sesiones. Conquistó nuevos máximos marginales pero desde ese techo registrado el 24 de marzo se pinchó definitivamente la burbuja y se sucedieron caídas que evaporaron el 80% de la capitalización en dos años.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com