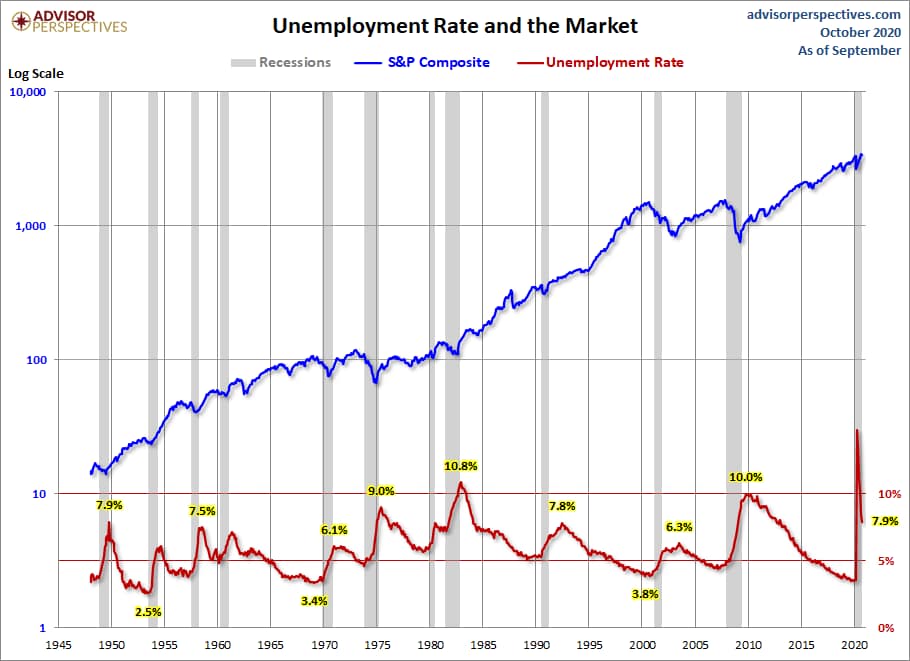

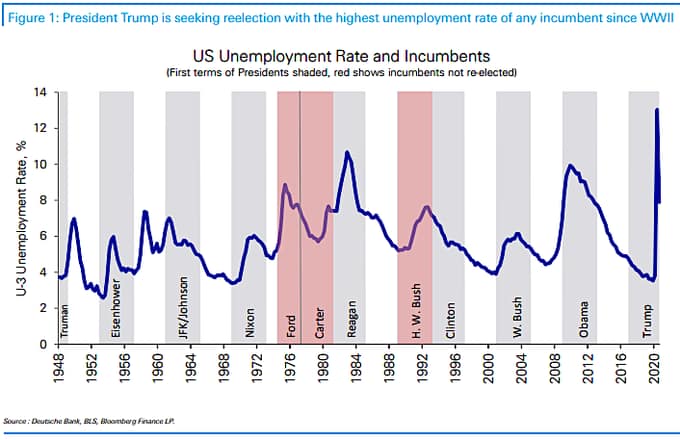

La correlación histórica entre el paro y el índice bursátil invita a recordar el comportamiento normal de mercados, cuando el Paro ha repuntado desde mínimos históricos y coincidido con inicio de recesiones económicas, el mercado ha cotizado la realidad iniciando fases de corrección.

Corrección que actualmente las autoridades tratan de evitar inundando el mercado con represión financiera, políticas de reflación de activos, deudas y dinero-inventado-de-la-nada, con éxito hasta la fecha, pero alejando la necesaria corrección de excesos tanto en precio como en tiempo.

La caratula del informe de empleo es muy positiva y desvela una importante caída de la tasa en los últimos 5 meses, desde el 14.9% de abril al 7.9% de hoy, aunque una mirada a los datos internos presenta una información más compleja, menos edificante para el futuro de la economía.

A pesar de esa caída de 7 puntos porcentuales de la tasa de desempleo aún hoy son cerca de 10.7 millones de personas más que antes de la crisis están en paro

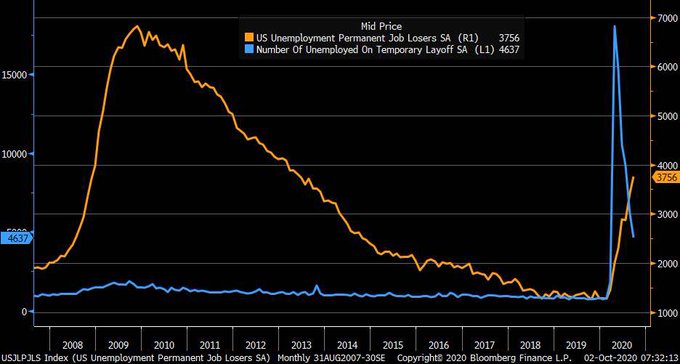

Los denominados datos internos del informe de empleo advierten problemas y se podría afirmar que la parte de la recuperación más fácil y contundente ha quedado atrás. el problema está en la evolución del empleo indefinido que no deja de ascender ni presenta visos de mejora, menos aún observando la gran cantidad de despidos masivos que están anunciando las grandes compañías en los últimos días.

DESEMPLEO TEMPORAL vs INDEFINIDO, USA

Mucha gente ha perdido su trabajo, buena parte nunca volverá a recuperarlo, el estatus económico y social está en peligro para millones de personas. La pérdida masiva de empleos se traduce en aumento de la desigualdad, en pobreza y en conflictividad social, en un clima socio económico adverso. El consumo agregado peligra.

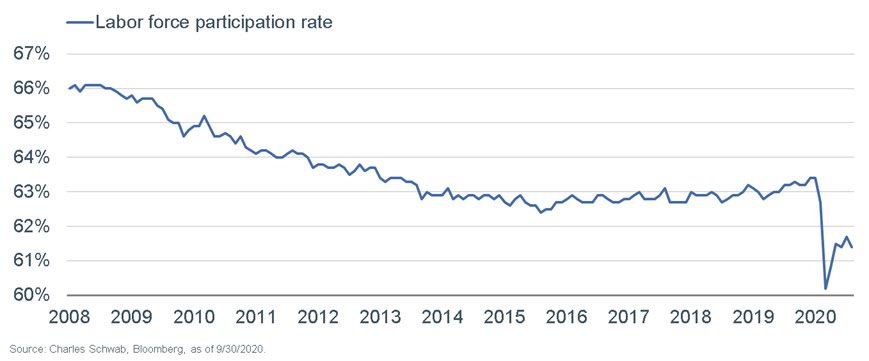

La tasa de participación de la fuerza laboral en el mercado de trabajo volvió a caer en septiembre:

Con estos datos sorprende la mejora del Sentimiento del Consumidor, tal como expone post reciente.

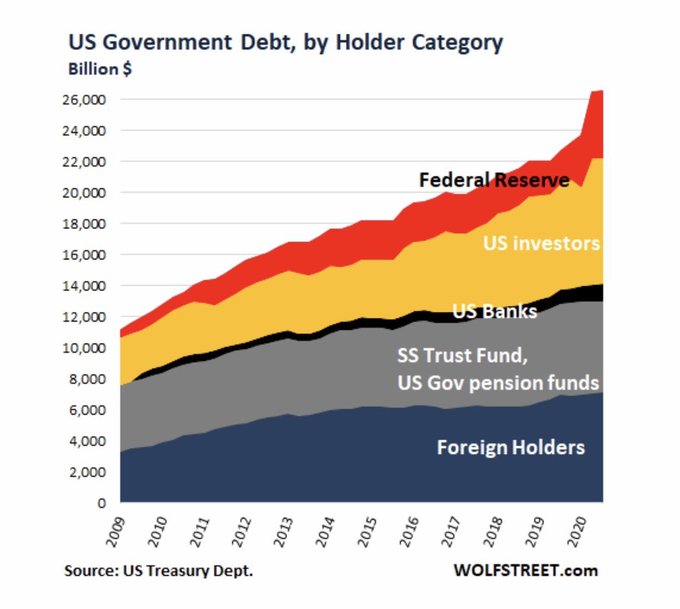

Los estímulos masivos y cheques directos entregados a los ciudadanos (helicóptero monetario) son esenciales para mantener el ánimo de la gente, aunque es quizá un espejismo efímero ya que las cuentas del Estado no aguantan semejante presión por tiempo prolongado, este año fiscal el déficit presupuestario americano se situará en máximos no vistos desde la Segunda Guerra Mundial y bien por encima del 20%, el ratio Deuda -PIB está muy próximo al 110% y de camino hacia el proyectado 120% para el año 2022.

La deuda soberana aumenta descontroladamente, el Tesoro emite al mercado a un ritmo frenético y es comprada por distintos agentes con especial protagonismo, esencial, de la Reserva Federal que cada vez compra mayores cantidades ante la trampa de unos tipos de interés necesariamente bajos para poder continuar con el juego de sostener el sistema contra deudas pero que ofrecen rentabilidad real negativa para los inversores.

Sin rentabilidad, el inversor en deuda hoy sólo compra riesgo.

Las solicitudes de Subsidio al Desempleo ascendieron la semana pasada hasta 837.000 y, además, otras 650.000 personas realizaron nuevas peticiones para acceder al programa «Pandemic Unemployment Insurance», 20.000 peticiones más que la semana anterior.

El número total de personas viviendo de los subsidios en Estados Unidos ascendió ligeramente hasta 26.5 millones.

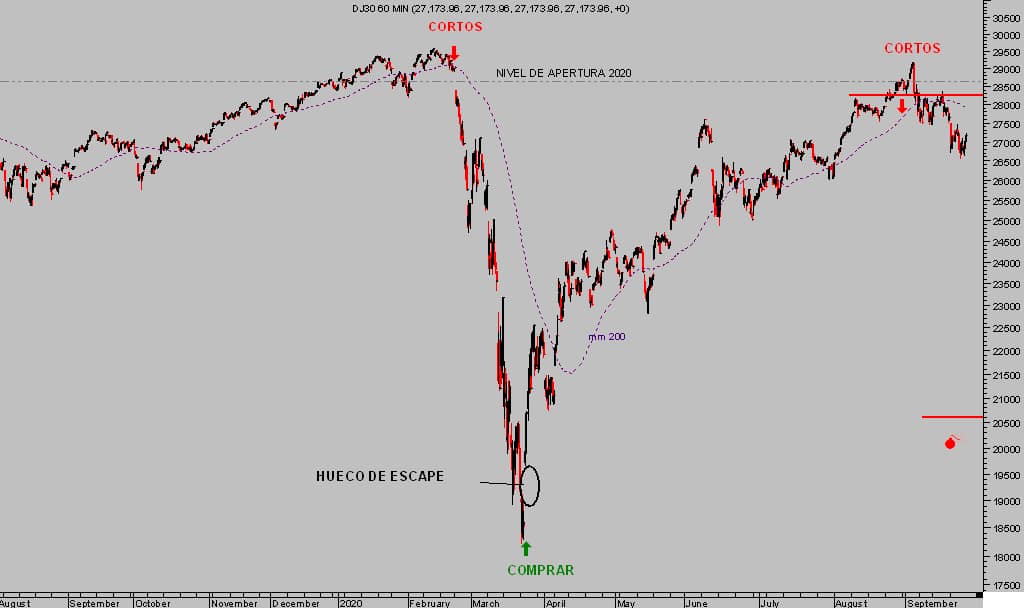

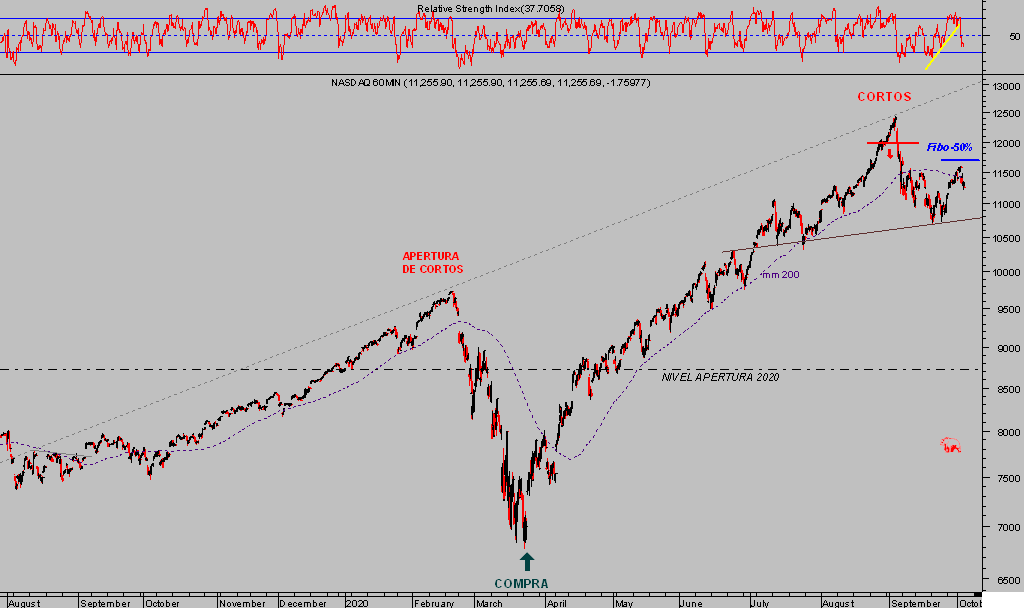

Las bolsas reaccionaron el viernes con ventas a un dato de empleo aparentemente positivo, síntoma de que el trasfondo del mercado de trabajo no es tan positivo, en línea con nuestro escenario de mayor probabilidad, el Nasdaq fue el más castigado a ceder un -2.2%, el S&P500 cayó un -0.96% y el Dow Jones perdió un más leve -0.48%.

Dow Jones, 60 minutos.

NASDAQ-100, 60 minutos.

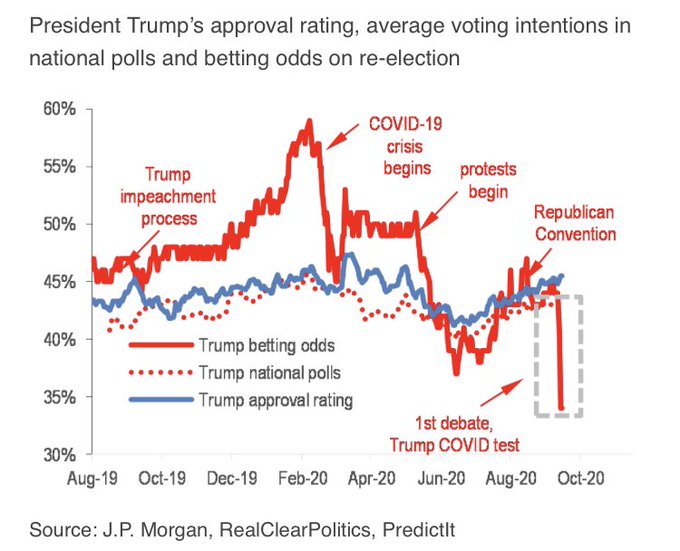

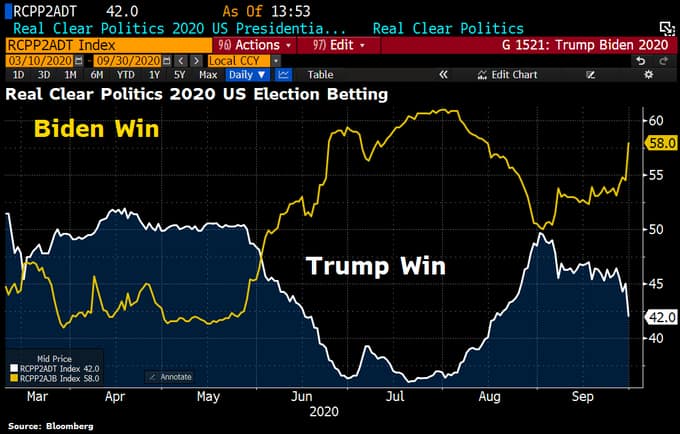

El contagio por coronavirus del Sr Trump, anunciado el viernes, supone un revés a sus posibilidades de reelección, un freno y problema para su campaña a menos de un mes de las elecciones y nuevo frente para los mercados.

El nivel de aprobación de las medidas de Trump frente al Covid en Estados Unidos es muy bajo y el principal enemigo en la carrera electoral, quizá más que Joe Biden, ahora que el mismo presidente y señora (FLOTUS) se han contagiado se afianza la opinión negativa de la ciudadanía:

Además, la situación del mercado de trabajo es también adversa para los intereses de Trump. Desde la Segunda Guerra Mundial ningún presidente había llegado a las elecciones con un dato de paro tan elevado como el actual.

Según las últimas encuestas aumenta la intención de voto del Sr Biden y podría haber una eventual victoria del partido demócrata, aunque no es una lectura determinante desde que el propio Trump consiguió dar la vuelta a encuestas similares que aseguraban su derrota en las elecciones pasadas.

Los cambios de gobierno suelen generar incertidumbre y alteración en el curso de la política y también de los mercados, una victoria del partido demócrata generaría brotes de volatilidad en las bolsas. También en los mercados de deuda, en atención a las promesas del Sr Biden orientadas a aumentar las deudas en mayor proporción aún que el partido republicano.

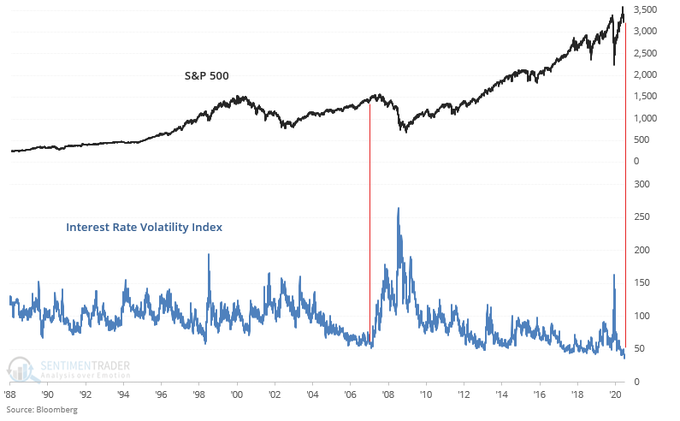

El mercado de deuda, en proceso de nacionalización por la monetización intensa que viene practicando la Reserva Federal, está completamente intervenido, los tipos absolutamente manipulados y cotizando en mínimos históricos. Una situación excelente para las autoridades, aunque potencialmente desestabilizadora para el conjunto de mercados ya que analizando el pasado, procesos de volatilidad del mercado de deuda americano tan deprimida y oprimida como ahora han sido seguidos por fuertes brotes y duro impacto en las bolsas.

VOLATILIDAD TIPOS USA vs S&P500

La incertidumbre está tomando cuerpo entre los inversores, las caídas de septiembre han sido controladas pero han dañado muchas cuentas y alterado el status quo de las últimas semanas en los mercados.

El temor a la continuidad de las caídas de las cotizaciones está invitando a los inversores a reducir riesgos y rotar sus carteras, de hecho, el giro de las cotizaciones y venta de acciones del viernes se simultaneó con una fuerte entrada de fondos en activos de deuda. El ETF de deuda soberana USA a largo plazo, TLT, recibió la mayor cantidad de dinero en todo el año y la cuarta más abultada de su historia.

FLUJOS DE COMPRA TLT, ETF DE DEUDA USA

La aparente fortaleza de las bolsas pende de un hilo y la pandemia todavía no se puede afirmar que esté bajo control, tampoco los despidos de trabajadores ni los impagos de deudas, ni las proyecciones de aumento de la morosidad o de las quiebras empresariales.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com