El presidente de la FED de Dallas, Robert Kaplan, ha reconocido en un probable lapsus de sinceridad su preocupación por el excesivo riesgo que están corriendo los inversores y apuntó que el comunicado de la FED es más significativo de lo que los mercados han entendido y no está asegurado el éxito de la nueva política de tipos…

- «Fed’s New Statement More Significant Than Markets Realize Not Sure How Much Benefit The Fed’s New Rate Vow Would Deliver, Concerned About Excess Risk Taking».

Se trata sólo de una opinión aunque sorprende que proceda de un alto representante y miembro del Consejo de decisiones y aplicación de la política monetaria USA.

Esta opinión se divulga públicamente justo después de la operación maquillaje habitual de las semanas de vencimiento trimestral de derivados. El viernes pasado se produjo el vencimiento en un ambiente de mercado enrarecido tras el desplome de las pasadas sesiones del 2 y 3 de septiembre aunque debidamente sostenido.

Contrariamente a las de vencimiento, las semanas post-vencimiento contienen cierto sesgo bajista y la semana ha comenzó con una dureza de ventas y caídas de cotizaciones que recordaban a las del pasado tramo bajista de febrero-marzo.

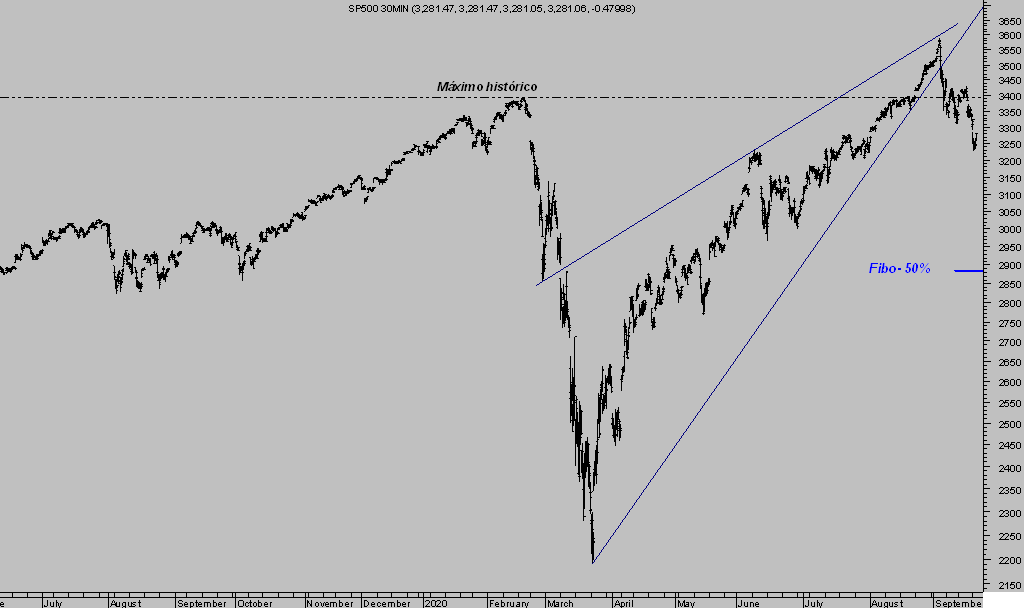

S&P500, 30 minutos.

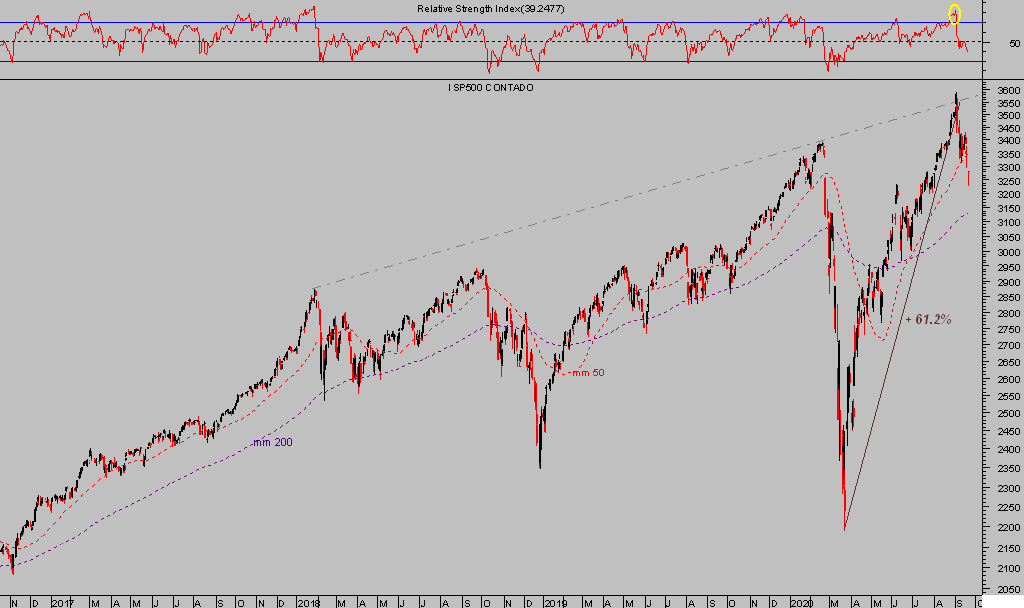

El índice se movió al alza la pasada semana, tal como se esperaba, pero ayer rompió con fuerza bajista y perforando la media móvil de 50 sesiones continuó con la corrección iniciada desde los máximos del 2 de septiembre, en una posición técnica delicada que anticipa caídas adicionales antes de encontrar suelo fiable desde el que rebotar.

La jornada de ayer estuvo marcada por la incertidumbre y reducción de posiciones de riesgo, aunque a medida que avanzaba la sesión se fueron relajando los nervios y los índices recuperando niveles hasta llegar al cierre en un estado de casi normalidad, con el SP500 abajo un -1.16%, el Nasdaq un -0.13% y el Dow Jones, el más castigado con descensos del -1.85%.

S&P500, diario.

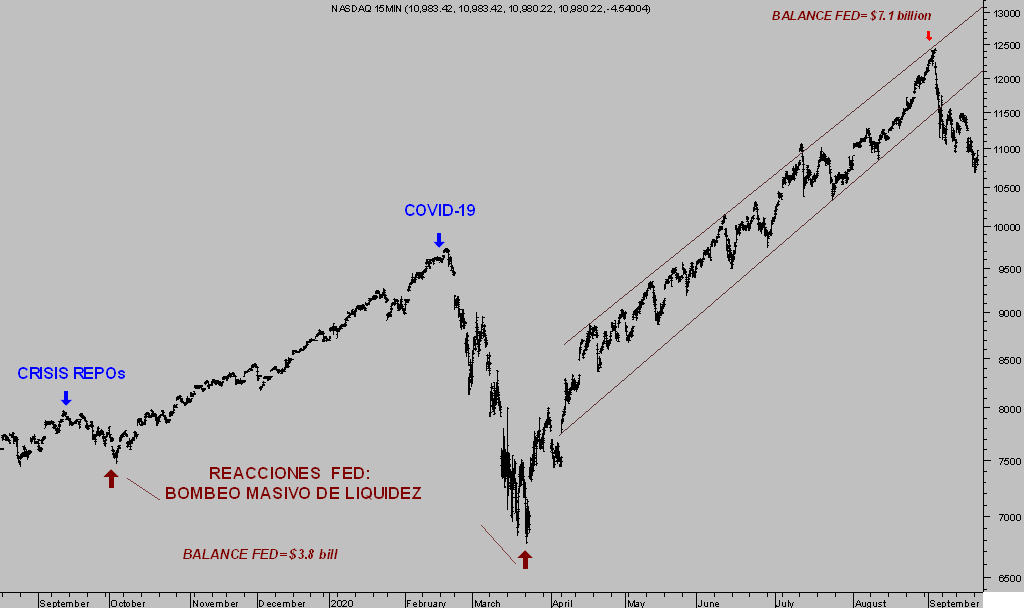

La Reserva Federal viene inventando dinero de la nada en los últimos años con tanta intensidad como aparente tranquilidad, es la mejor manera para estimular el crecimiento e incentivar la actividad económica, según reza el argumento.

El balance de la FED ronda los $7 billones y promete cifras aún más elevadas, quizá mucho más, en el próximo futuro alcanzará los $10 billones, continuando con la expectativa que comenzamos a contemplar la pasada primavera y continúa vigente.

Solo en tres meses, de marzo abril y mayo, la FED inventó cerca de $3 billones, ex nihilo, la maquina (impresora) sigue funcionando a pleno rendimiento y las propias autoridades reconocen que su política de compra masiva de deudas continuará a un ritmo estimado en cerca de $1.5 billones al año hasta 2023.

NASDAQ-100, 15 minutos.

La FED está comprando deuda de empresas y zombificando el sistema corporativo pero también sus esfuerzos se orientan a garantizar éxito detrás del abrumador calendario de vencimientos del Tesoro (vencen $8.5 billones en los próximos meses).

El Secretario del Tesoro se enfrenta a una situación de muy compleja gestión y no duda en acudir a la Reserva Federal para que siga comprando deuda soberana y monetizando, no se ruborizó el pasado 14 de septiembre al reconocer públicamente las intenciones ultra expansivas de la administración USA y de monetización de la deuda soberana por parte de la Reserva Federal:

- «Now is not the time to worry about shrinking the deficit or shrinking the Fed balance sheet»

La Reserva Federal fue creada en 1913, desde entonces tuvieron que transcurrir 100 años para que el balance escalase hasta los $3 billones. Este año, en un sólo trimestre ha conseguido crear la misma cantidad de dinero. Además ahora, según cifras estimadas por la propia FED, barajan la posibilidad de repetir la hazaña en sólo dos años más.

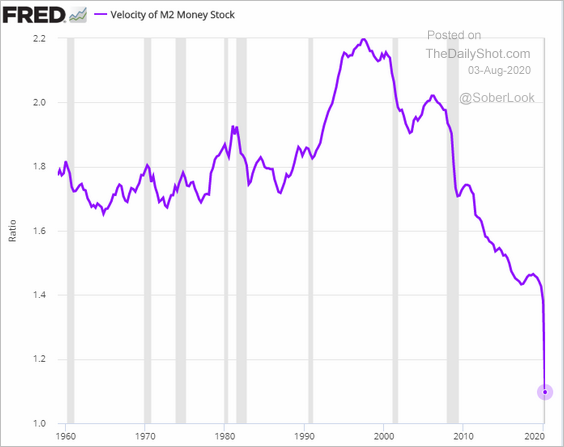

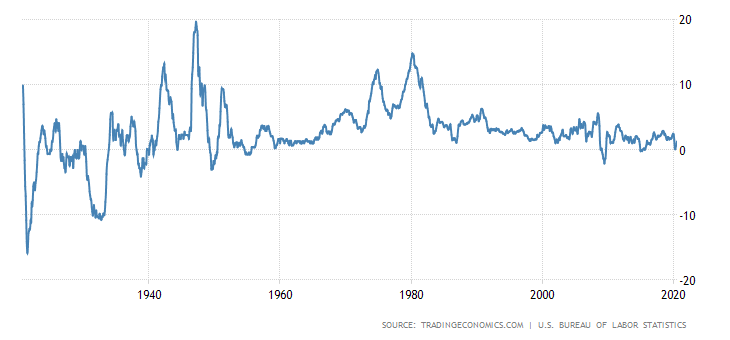

El exceso de cualquier bien, según las leyes básicas de oferta y demanda, eventualmente devalúa su precio y este es el problema que suele terminar ocurriendo cuando se crea dinero de la nada, se devalúa el dinero vía inflación.

La inflación continúa ausente a pesar de la tremenda creación de dinero de los últimos años, la trampa de liquidez anunciada entre otros medios en estas líneas desde hace años, no permite que el dinero creado circule como cabría esperar y por tanto, el impacto en inflación es de momento inexistente.

A pesar de las montañas de dinero creado expresamente para «comprar» estabilidad financiera y crecimiento económico, la inflación sigue inmutada debido a que la velocidad de circulación del dinero continúa deprimida y cayendo, en mínimos históricos.

VELOCIDAD CIRCULACIÓN DEL DINERO, USA

La pretendida estabilidad financiera, comprada contra deuda, es inalcanzable, irreal y el sistema es hoy más inestable y alejado de la realidad económica que nunca. Por otra parte, la economía está creciendo al ritmo más bajo desde la Segunda Guerra Mundial y la fragilidad y vulnerabilidad, dependencia total de la deuda, es un riesgo cierto.

En un intento de trasladar a los agentes económicos y financieros la posibilidad de brotes de inflación, las expectativas pueden activar la semilla de la profecía autocumplida, la Reserva Federal ha alterado su enfoque hacia el control de la inflación, según anunció en Jackson Hole el 27 de agosto dejará correr la inflación por encima de su umbral sin tener que modificar las condiciones monetarias para frenar su alza.

Por el momento, la inflación permanece baja pero el entorno monetario y las perspectivas intencionadas de las autoridades (recordemos que crear inflación es una de las mejores fórmulas para reducir el valor de la deuda) pueden terminar originando presiones de precios.

INFLACIÓN -IPC-, USA.

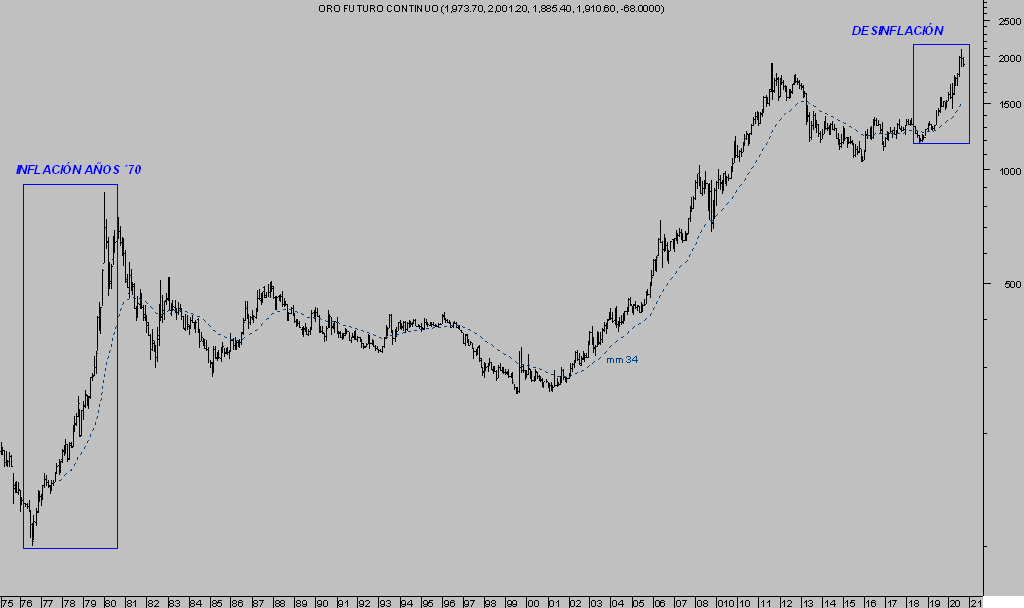

Un activo considerado refugio ante brotes descontrolados de precios es el ORO, se encuentra en tendencia estructural alcista desde los mínimos del año 2001 y su aspecto de largo plazo es muy atractivo.

Sin embargo, la inflación está deprimida y sería necesario observar síntomas de alzas de precios, al estilo de lo sucedido en el proceso inflacionista de los años ´70, cuando el IPC americano para confirmar la tendencia y continuar con la carrera alcista del metal.

ORO mensual.

Además de la falta de confirmación de los precios, el ORO también acusa distintos factores que inducen a esperar un periodo de consolidación de las ganancias y corrección de los precios, tal como sugerimos desde hace semanas.

El posicionamiento y sentimiento de los inversores se tornó demasiado complaciente y alcista durante el verano, las lecturas de pauta y en general técnicas sugieren prudencia, mostrando sobre compra de largo plazo y divergencias bajistas en plazos medios y cortos.

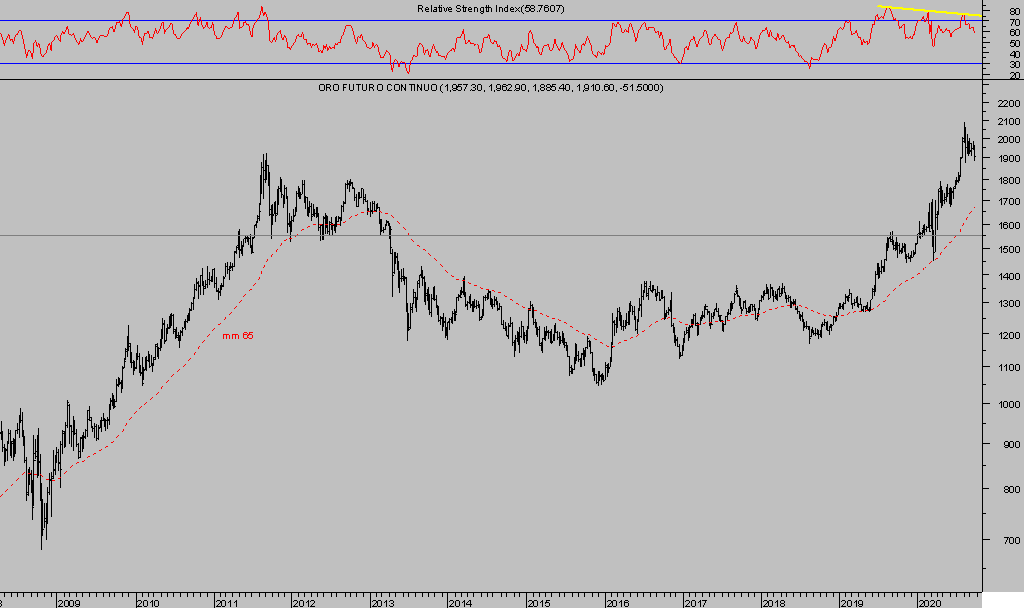

ORO, semana.

El precio de metal parece estar respondido de nuevo a la Teoría de Opinión Contraria y cuando la mayoría de inversores estaban convencidos de la tendencia, ¿qué podía salir mal?, entonces de produjo el giro y caídas de precios que esperábamos y han permitido activar estrategia de riesgo limitado y rentabilidad esperada muy interesante, hasta la fecha acumula subidas superiores al 10% y siguiendo el ajuste dinámico de riesgos, el peor escenario arrojará una rentabilidad mínima del 3.3%.

3GOS, diario.

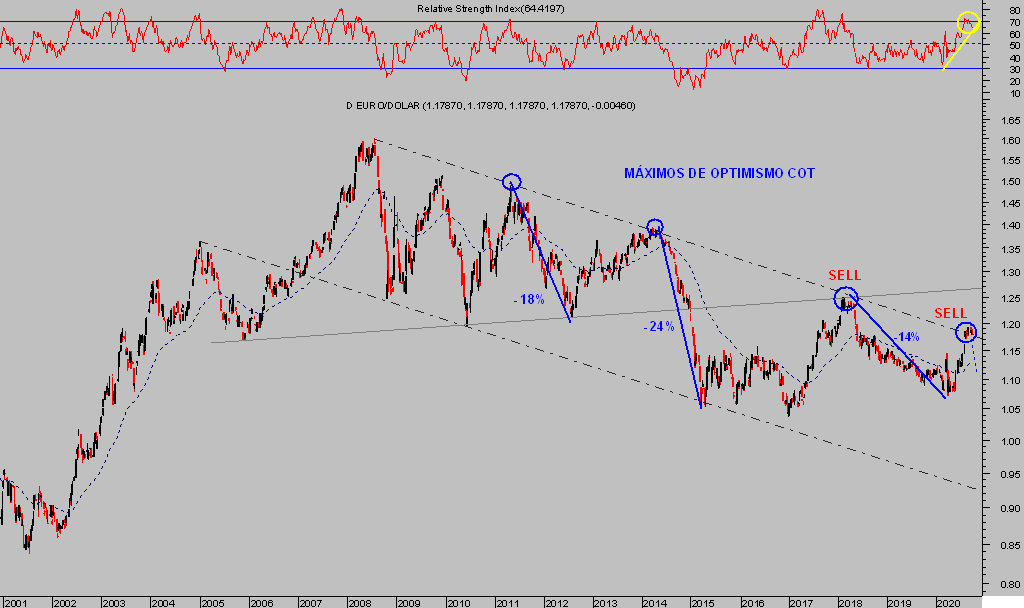

La reciente caída de los precios de los metales, particularmente del ORO, responde también al comportamiento del Dólar, después de semanas de caídas ha alcanzado referencias técnicas de control importantes para el medio y largo plazos y, de igual manera que el ORO, en un estado técnico de gran interés, con excesivo posicionamiento bajista de los inversores y posicionamiento de los inversores (según lecturas COT) en los niveles más extremos de los últimos años.

EURO-DÓLAR, semana.

Situación muy favorable para operativa de bajo riesgo, anticipada y aprovechada a través de sencilla estrategia que presenta un interesante potencial de rentabilidad.

Volviendo al mercado de acciones, el desplome del mercado de ayer se cebó con las bolsas europeas mientras que las americanas consiguieron defenderse y remontar posiciones durante la jornada.

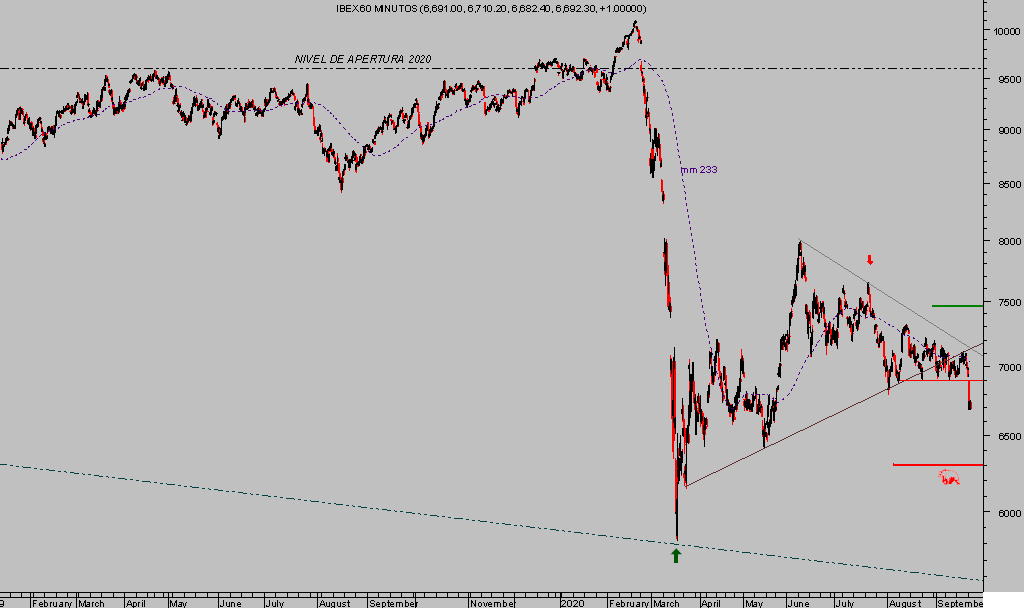

Las imágenes técnicas de los índices, también de los americanos, y lecturas de distintos testigos explicados en numerosos post en las últimas semanas, sugieren margen adicional de caídas. El aspecto general del selectivo español es delicado y las proyecciones realmente adversas.

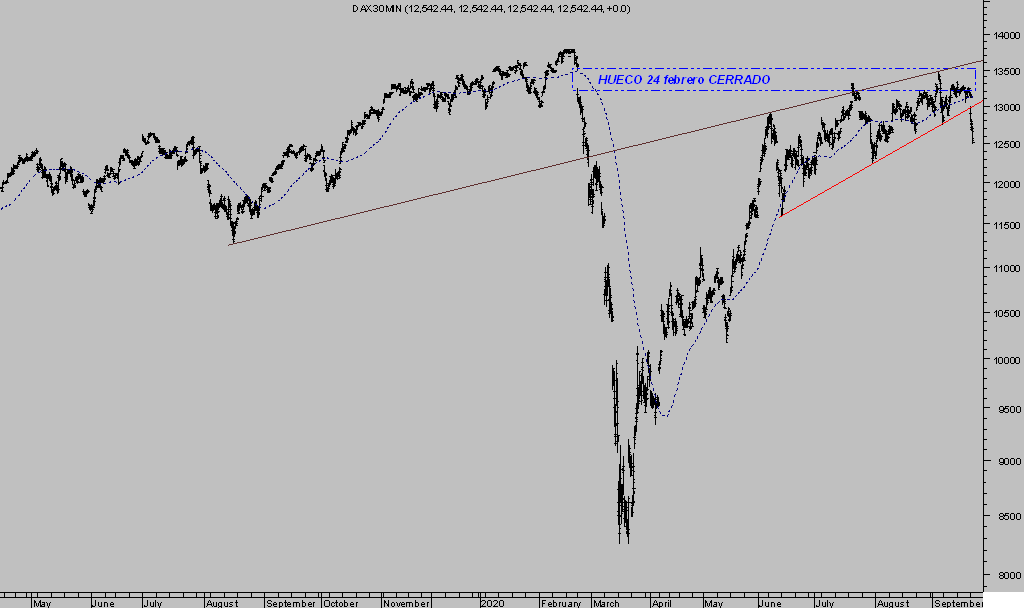

DAX-30, 30 minutos.

IBEX-35, 60 minutos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com