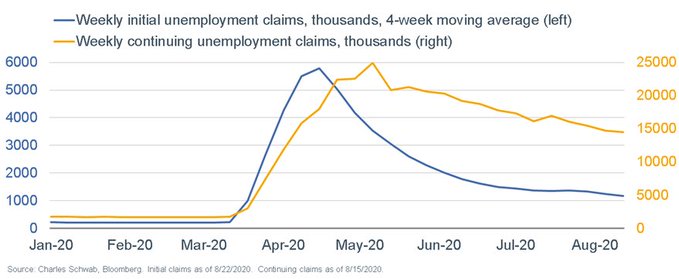

La última actualización semanal de Peticiones de Subsidio al Desempleo en USA, ayer publicada, registra a 1.006.000 de solicitantes y la media acumulada de 4 semanas asciende a 14.5 millones, ambos por encima de las estimaciones de los expertos.

Son cifras muy elevadas y en contexto histórico disparadas, desvelan fragilidad detrás de la recuperación económica experimentada desde la apertura de la economía, tras el confinamiento, y un mercado de trabajo acechado, debilitado y con efectos sobre el consumo.

Jackson Hole al rescate?

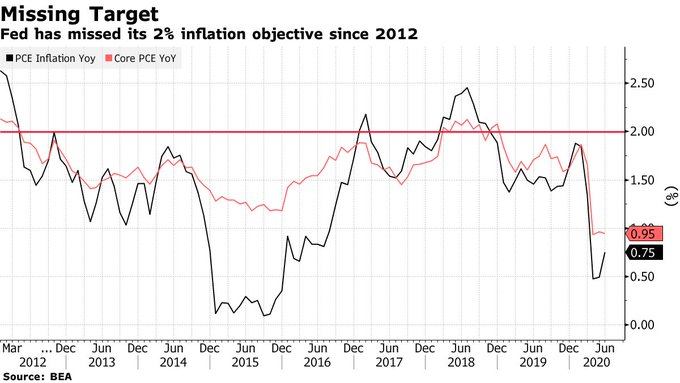

Después de un largo periodo con la inflación deprimida y por debajo de los objetivos de las autoridades monetarias, la FED observa impotente que sus políticas de liquidez no inciden en los precios y finalmente ha decidido introducir cambios, en línea con lo comentado en pasados posts.

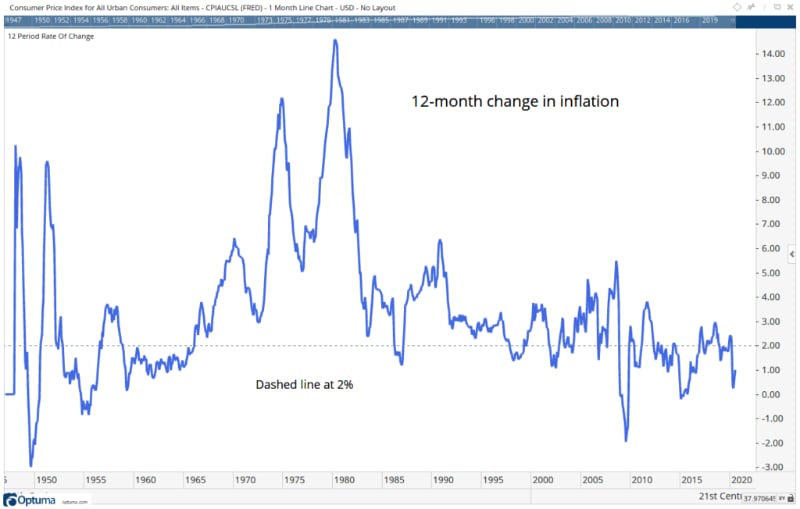

IPC USA, (largo plazo).

La Reserva Federal anunció en el encuentro de Jackson Hole ayer la adopción de una nueva estrategia en política monetaria que consistirá en mayor tolerancia con aumentos puntuales de la inflación, al tiempo que remarcó la predisposición de las autoridades para mantener los tipos ultra bajos durante los próximos años.

- “Because the economy is always evolving, the FOMC’s strategy for achieving its goals — our policy framework — must adapt to meet the new challenges that arise,”

- “Following periods when inflation has been running below 2 per cent, appropriate monetary policy will likely aim to achieve inflation moderately above 2 per cent for some time,”

Respecto al segundo de los dos principales mandatos asignados a la autoridad monetaria USA, el empleo, la FED también apuntó novedades:

- «Fed will now base its policy decisions on assessments of the shortfalls of employment from its maximum level, rather than deviations from its maximum level”

- the subtle change reflects our view that a robust job market can be sustained without causing an outbreak of inflation”

- “going forward, employment can run at or above real-time estimates of its maximum level without causing concern, unless accompanied by signs of unwanted increases in inflation or the emergence of other risks that could impede the attainment of our goals”.

La FED modificará su predisposición a actuar frente a la inflación dejando que sobrepase el umbral del 2% y utilizando en su lugar la media de inflación acumulada. Mientras los precios se sitúen bajo el 2% la FED podrá ser agresiva con sus políticas monetarias y, en teoría, así debería terminar generando presiones inflacionistas (en condiciones normales, claro, no en las actuales como se observa en el gráfico anterior de evolución del IPC en el largo plazo, la mayor parte del tiempo en la última década de chorreos de liquidez y condiciones ultra expansivas, la inflación ha permanecido por debajo del 2%).

La inflación está adormecida, existen distintos factores estructurales y de peso (demografía, sobre capacidad, deuda, tecnología…) que justifican la desinflación instalada en el sistema y se han demostrado capaces de contrarrestar el normal impacto del aumento de la masa monetaria durante la última década.

Además, la trampa de liquidez tantas veces explicada en estas líneas, retiene la circulación del dinero por la economía, deprimiendo el impacto normal de las condiciones monetarias ultra expansivas sobre el IPC.

Controlar la inflación alrededor de un nivel ha sido la norma, establecido en el 2% durante años, pero la historia enseña que manejar su comportamiento por tiempo prolongado es complejo. Una vez que la inflación comienza a aumentar, el genio sale de la lámpara, no es tan sencillo tirar de las riendas monetarias y actuar en tiempo real sobre su evolución.

A finales de los años 60 la inflación supero y comenzó a alejarse del entorno del 2% en que había estado situada durante años, vean gráfico de inflación de largo plazo. En los años 70 se disparó descontroladamente al alza en una espiral desbocada que parecía no tener fin. El IPC alcanzó el 14.5% en 1980.

La Reserva Federal de Paul Volcker tuvo que actuar y asumiendo gran riesgo de paralizar la economía pero enfocado en manejar la espiral inflacionista, decidió elevar los tipos de interés enérgicamente. Se llegaron a situar en el 15% en 1981, los tipos a corto plazo registraron máximos en el 22%.

El Sr Powell dice estar confiado en la idea contraria, a pesar de las dificultades demostradas para manejar la inflación una vez toma inercia, confía en su habilidad para dejar subir los precios y, llegado el caso, hacerlos caer a su antojo.

Afirma también que cualquier brote de precios sería moderado y breve: «Any Overshoot Of Inflation Will Be Moderate, Wont Last For Prolonged Periods».

También dijo hace dos años que normalizaría las condiciones monetarias, no pudo, que la crisis REPO sería puntual y manejable, que la oleada de dinero creado entonces no era una forma de expansión cuantitativa, expresamente dijo que era un programa «No QE» (?¿), ha dicho que la FED no genera desigualdad con sus políticas… y tantas otras falacias.

El Sr Powell, sin embargo, no ha declarado publicamente que tiene invertidos en fondos de inversión y acciones al menos 10 millones de dólares ni tampoco ha especificado cuál ha sido el beneficio que ha obtenido en los últimos meses gentileza de sus políticas.

La historia invita dudar de la eficacia de la nueva postura adoptada por la FED y las repercusiones no son menores.

El impacto de la inflación es devastador para la economía y los ciudadanos, devalúa el valor del dinero, también para los mercados financieros y particularmente los de deuda en los que se pueden producir auténticos tsunamis de flujos.

Cualquier inversor con deuda en cartera a los tipos ultra bajos como los actuales, con rentabilidad real obtenida negativa en buena parte de la curva, vería con estupor un brote de precios, digamos el IPC al 5%, y mucho peor por encima.

La rentabilidad de los bonos USA a 5, 10 y 30 años hoy se sitúa en el 0.3%, 0.76% y 1.5% respectivamente y con la inflación actual del 1%, queda en negativo,

Si el IPC subiese hasta el 5%, todo inversor correría a proteger sus posiciones en deuda, a abrir coberturas, reducir ponderación o incluso cerrar posiciones. Sólo el hecho de que la FED advierta de que no actuará si el IPC supera el umbral es motivo de zozobra y búsqueda de alternativas de seguridad entre los gestores.

Ante un escenario de IPC al 5%, la avalancha de ventas de bonos sería tremenda y la FED se vería en la obligación de acudir al rescate del Tesoro, cuyas nuevas emisiones deberían ofrecer tipos sustancialmente más altos. En tal caso, las finanzas del gobierno, ya debilitadas, pasarían a modo insostenible y Kaput! a menos que la FED se lanzase a monetizar descontroladamente la deuda, en cuyo caso la repercusiones a medio y largo plazo serían aún más perniciosas.

Recordemos que el ratio Deuda -PIB en Estados unidos va camino del 120%, la deuda ha crecido cerca de $7 billones desde 2016 hasta un total actual próximo a los $27 billones. En el mismo periodo, el PIB tan sólo ha crecido estimulada pero al ritmo más bajo desde la Guerra Mundial, el equivalente a $3.5 billones. Es decir, la deuda está creciendo el doble que la economía.

La nueva predisposición de la Reserva Federal permisiva ante alzas de inflación es un asunto de calado y repercusiones importantes, una idea de las pocas posibles que explicamos anticipadamente en post del 23 de julio, ¿SERÁ LA INFLACIÓN EL MEJOR REMEDIO PARA GESTIONAR LA DEUDA?, vean extracto:

- «La idea de combatir el peso de la deuda a través de la inflación es delicada, aunque una de las escasas herramientas con las que contar, consistiría en dejar correr a la inflación hacia tasas del 4% – 6% durante un tiempo prolongado mientras que la FED trataría de manejar los tipos de la deuda soberana en niveles históricamente bajos, inferiores al 2%.

- Sería una receta perfecta para erosionar el valor real de las deudas e ir disminuyendo el stock y lastre que genera la deuda, una labor que debería mantenerse durante las próximas décadas.

- Por contra, sería intensificar las políticas de represión financiera y un daño irreversible para el ahorro.La inflación se encuentra en niveles históricamente bajos, según desvela la tasa oficial de IPC pero infravalora notablemente la evolución del coste real de la vida tal como expusimos en post reciente…»

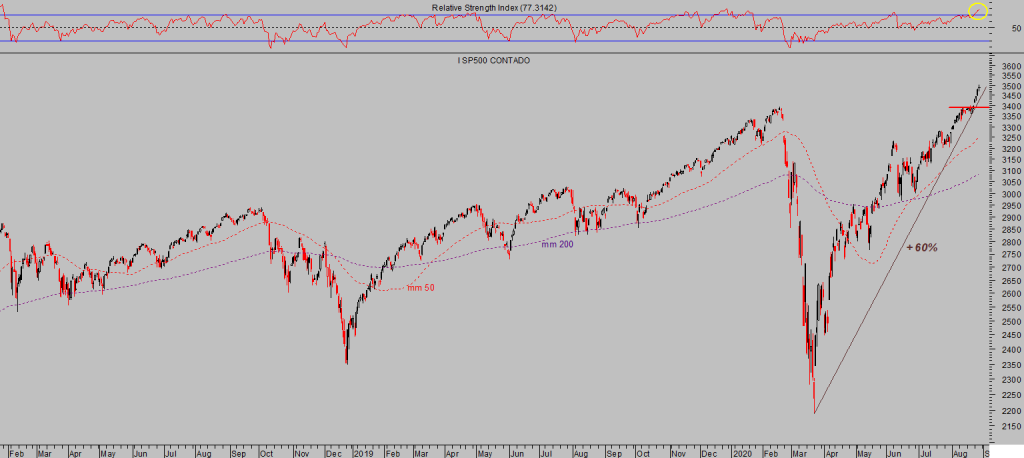

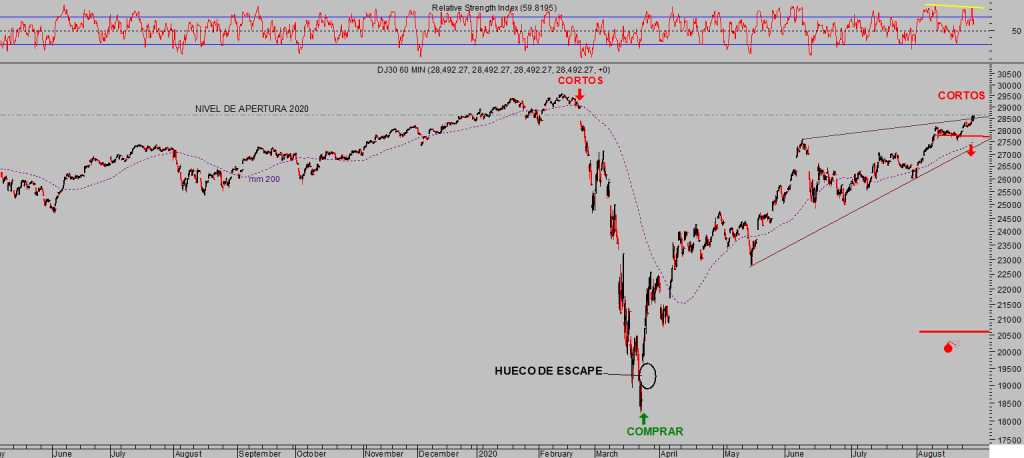

La próxima semana comienza septiembre, mes tradicionalmente flojo para las bolsas, en un estado de mercados extremado, sobrecomprado, sobre ilusionado y sobre posicionado, con lecturas técnicas inusuales y osciladores/indicadores técnicos dibujando divergencias bajistas mayores.

S&P500, diario.

RUSSELL-2000, semana.

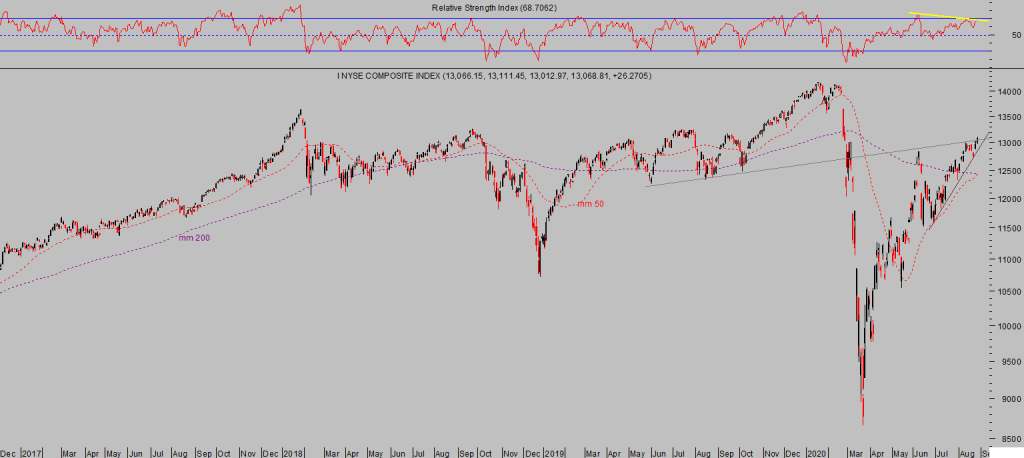

NYSE, diario.

DOW JONES, 60 minutos.

BUEN FIN DE SEMANA A TODOS!!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com