Escenario de las divisas en el contexto actual.

EUR/USD

El dólar estuvo robusto durante el primer trimestre del año, pero a medida que los mercados de renta variable se han recuperado, se le acabó la energía. Esta tendencia puede continuar y tendría repercusiones para una serie de clases de activos, como por ejemplo las materias primas, que tienden a tener una relación inversa con el dólar. Las correlaciones a corto plazo entre las acciones y el índice del dólar están en su punto más negativo desde hace 4 años y respecto a las materias primas está en el nivel más negativo en más de 2 años.

Varias razones llevan al billete verde a estar débil:

– Las tasas reales negativas en EE.UU.

– El presupuesto del Gobierno será otra losa para el dólar.

– El déficit presupuestario será en los próximos años superior al de la zona euro.

– Las tensiones geopolíticas entre EE.UU. y China.

– La incertidumbre sobre la carrera electoral para las elecciones presidenciales del 3 de noviembre. Antes de la pandemia Trump era el claro favorito, pero ahora las encuestas dan ganador a Biden aunque la diferencia se va reduciendo.

– El retraso de la nueva ronda de estímulos fiscales.

– El apetito de los inversores por la renta variable.

El mes de julio ha sido el mes con mejor rendimiento del euro desde septiembre de 2010 cuando se apreció +7,52% y se encuentra ya en niveles de septiembre de 2018 (recordemos que en marzo llegó a caer frente al dólar a 1,0691 en lo que supuso marcar mínimos de marzo de 2017).

Los gestores de fondos de inversión son los más optimistas en cuanto a las perspectivas del euro después de su mejor mes en casi una década. Esto se debe a que el histórico fondo de rescate de la UE ha contribuido en gran medida a calmar las preocupaciones sobre los riesgos estructurales del bloque. Así las cosas, las posiciones largas (compras) en la divisa comunitaria están en un máximo histórico. De hecho, están realizando su mayor apuesta a favor del euro de toda la historia y el número de contratos negociados supera en más de 197.000 a los contratos que aventuran que caerá.

Por su parte, las posiciones cortas (ventas) en el dólar suben a lo más alto desde el año 2012. Y es que el billete verde sufrió su peor mes de julio desde el 2010, terminando el mes cerca del nivel más bajo en casi dos años y las ventas de dólares están en niveles no vistos desde hace ocho años. La encuesta de Bank of America entre gestores de fondos de inversión arroja que casi el 40% optan por operar aprovechando la debilidad del dólar frente al euros, cuando el mes pasado era el 30%.

Podríamos ver una subida perfectamente a 1,23 en los próximos meses como primer objetivo.

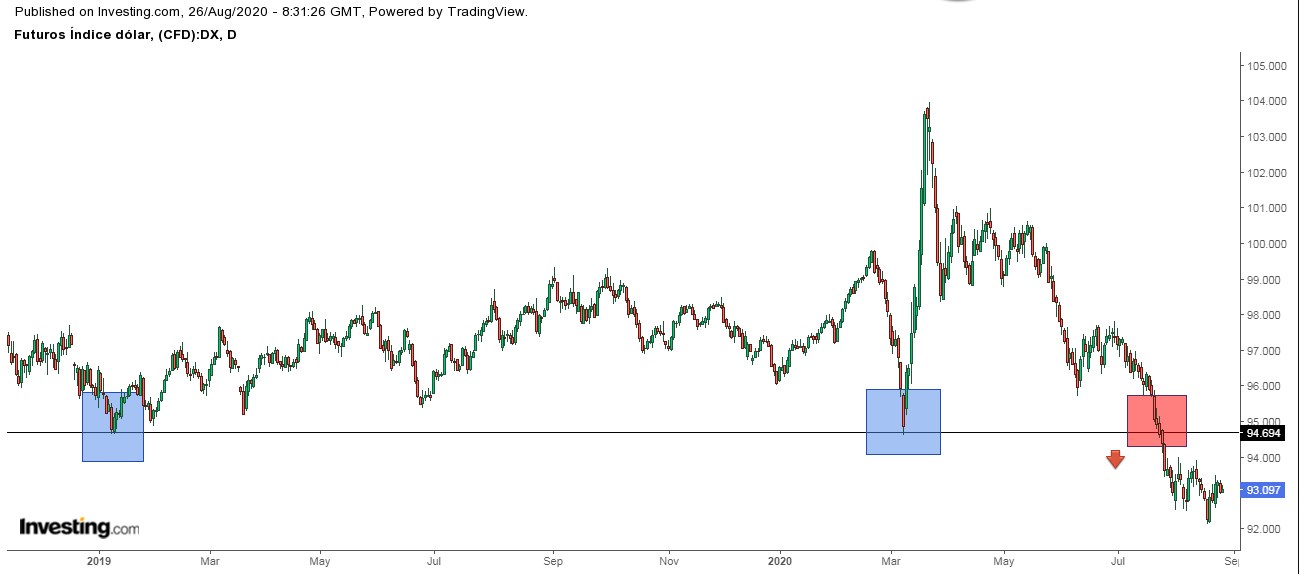

Respecto al Índice Dólar, decir que hace 3 años asistimos a una caída del índice incluso superior al 8%, con el S&P 500 subiendo un 19% y los mercados emergentes subiendo un 34%.

El índice perdió la zona de 94,87, un nivel de soporte que siempre le había impedido seguir cayendo más, pero finalmente lo perdió, activando una nueva señal de debilidad bajista.

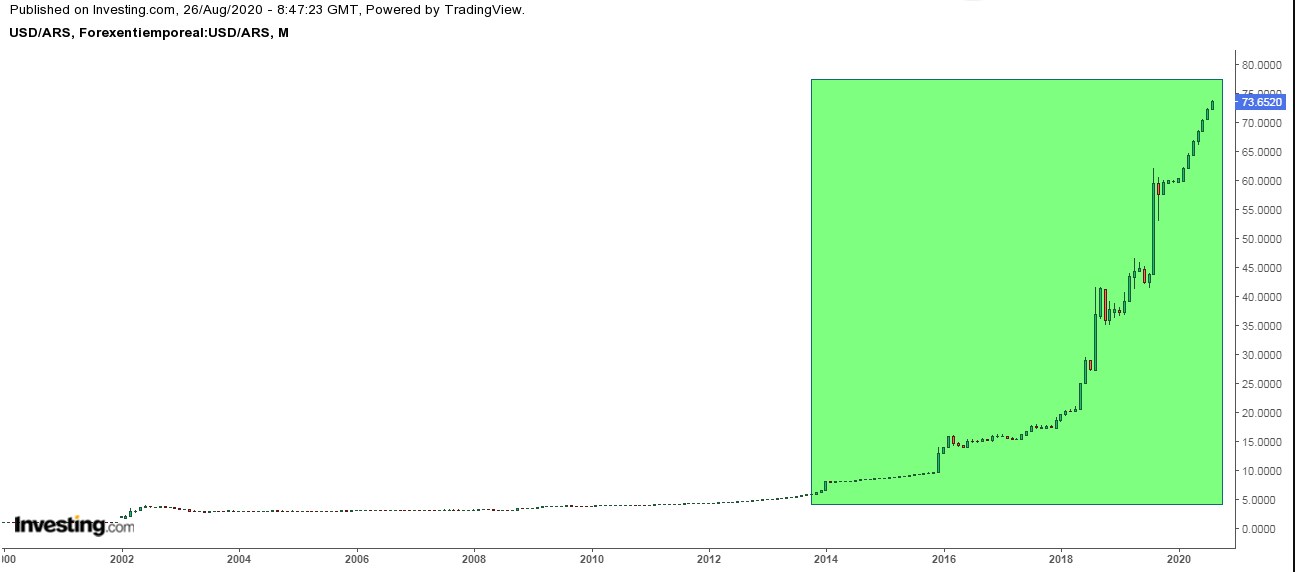

USD/ARS

El país ya atravesaba casi dos años de recesión y tenía una deuda impagable cuando Fernández decretó la “cuarentena”, lo que obligó a muchos negocios a cerrar.

Es cierto que la decisión tomada en abril de prohibir los despidos ha permitido que buena parte de los trabajadores asalariados sigan cobrando su nómina con la ayuda del Estado, pero la presión sobre las empresas sigue siendo enorme.

Y es que la Cámara Argentina de Comercio y Servicios comenta que más de 42.000 pequeñas y medianas empresas han cerrado desde marzo, el doble de las que desaparecieron durante la crisis de 2001-2002.

La triste realidad es que Argentina está viviendo un derrumbe de su economía mayor incluso que con la crisis de 2001-2002.

Mientras, el peso argentino sigue hundido frente al dólar (subida en USD/ARS). No hace falta decir mucho al respecto, la tendencia de este mercado seguirá alcista.

EUR/CHF

Se venía comentando por los corrillos de los mercados que la debilidad del euro preocupaba a Thomas Jordan, presidente del Banco Nacional de Suiza y se rumoreaba con la posibilidad de que el BNS actuase ante el temor de que la divisa comunitaria se depreciara más frente al franco suizo. El caso es que los depósitos a la vista en el Banco Nacional (se consideran el indicador más cercano a las señales de intervención del Banco Nacional suizo) seguían aumentando, lo que demostraba el compromiso de los funcionarios de la entidad por mantener el franco bajo control a la luz de la creciente fortaleza de su moneda por su carácter refugio (la cantidad de dinero en efectivo que los bancos comerciales han estacionado en la autoridad monetaria suiza aumentó hasta 674.000 millones de francos).

La zona de 1,05 ha sido la línea que no quiere traspasar el Banco, de manera que si llegase de nuevo a dicha zona podríamos asistir de nuevo a un rebote al alza. Ya tenemos un antecedente. Entre 2012 y 2015 limitó el valor del franco a 1,20 para evitar el riesgo de la deflación ante una moneda tan fuerte que recibía gran cantidad de flujo de capital proveniente de muchos países, ya que al tratarse de un activo refugio los inversores buscan invertir ahí para capear el temporal.

AUD/USD

El Banco de la Reserva de Australia dejó los tipos de interés en 0,25% en su reunión mensual sobre política monetaria y se ha mostrado cautelosamente optimista sobre una reapertura de la economía del país antes de lo previsto. El banco central ampliará su programa de compra de bonos del Estado si se necesita un mayor estímulo monetario

La economía australiana ha sufrido mucho en los dos últimos años, dadas las tensiones arancelarias entre China y Estados Unidos. Por ello, el RBA se ha visto obligado a recortar los tipos en los últimos meses de manera brusca para sostener el derrumbe económico y, sobre todo, reducir el incremento del desempleo.

El hecho de que haya dejado los tipos sin cambios y sin recortarlos aun más ha animado a la divisa australiana. La tremenda recuperación en forma de V desde los mínimos de marzo sólo puede compararse a la del Nasdaq 100.

Seguirá alcista con siguiente objetivo en 0,7369.

NZD/USD

El Banco de la Reserva de Nueva Zelanda mantuvo los tipos de interés en un mínimo histórico de 0,25% (el nivel más bajo en una década) y también amplió el potencial del programa de compra de activos a 60.000 millones de dólares neozelandeses desde los límites anteriores de 33.000 millones dejando claro que está dispuesto a utilizar instrumentos de política monetaria adicionales cuando sea necesario.

Éste es uno de los motivos por los que NZD/USD está subiendo desde el suelo formado en marzo. Pero hay otro más. Cómo actuaron ante el coronavirus y los grandes resultados que están obteniendo. Los objetivos principales, aplanar la curva de contagios y aislar los posibles focos para evitar la expansión intracomunitaria (la consecuencia del grave error que cometieron algunos países que no aislaron sus focos y permitieron la libre expansión del virus por todo su territorio) se alcanzaron con gran éxito en Nueva Zelanda a las pocas semanas de confinamiento.

La idea es que los tipos de interés probablemente estarán cerca de cero por un periodo prolongado.

Hay una zona donde se podría buscar un posible rebote a la baja. Sería en 0,6727-0,6784.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.