Las acciones están caras caras, es un hecho. Pero también lo es que las elevadas valoraciones por sí solas no es un factor que generalmente haga caer a los mercados. El P/E de Shiller, que analiza la evolución de las ganancias empresariales en los últimos diez años, es superior a 30 en Estados Unidos, algo poco habitual.

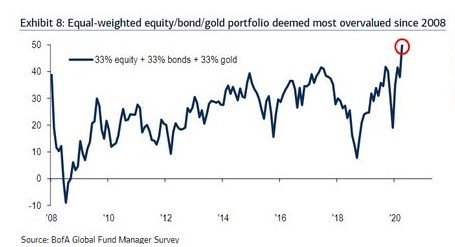

El porcentaje de gestores de fondos de inversión que piensan que la mayoría de los activos están sobrevaloradas ha aumentado al nivel más alto desde 2008.

Pero las políticas de estímulo agresivas tanto de los gobiernos como de los bancos centrales están haciendo que el ánimo comprador no decaiga y se mantenga vigente.

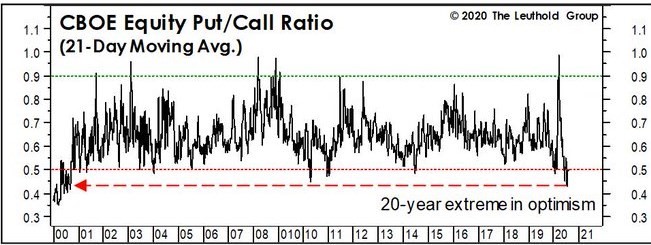

Es más, la mayoría de los indicadores de sentimiento muestran un optimismo extremo por parte de los inversores institucionales y minoristas.

Atendiendo al sentimiento semanal (AAII) tenemos los siguientes números:

– Alcistas: 30,4% (+0,4% respecto la pasada semana). Es la tercera semana consecutiva en la que el sentimiento alcista subió.

– Neutros: 27,2% (-0,6% respecto la pasada semana).

– Bajistas: 42,4% (+0,3% respecto la pasada semana). Es la menor variación semanal desde el 19 de marzo.

Todas las lecturas de los sentimientos alcistas, bajistas y neutrales vieron un movimiento de menos de un punto porcentual. Es la primera vez que esto ha sucedido desde el 27 de junio del año pasado y sólo ha sucedido otras 15 veces a lo largo de la historia de la encuesta AAII.

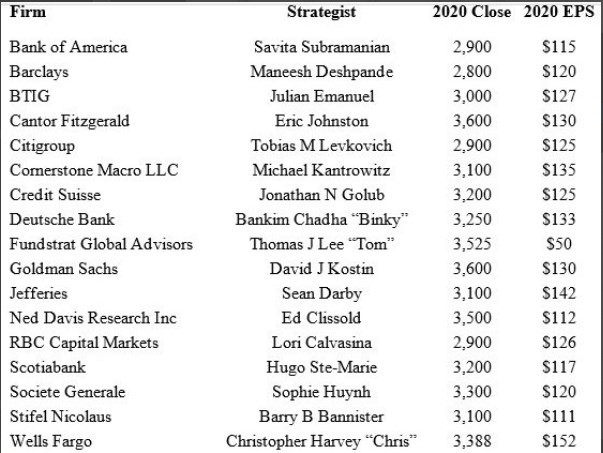

La encuesta que se ha realizado en Wall Street acerca de qué hará el S&P 500 queda de la siguiente manera: la estimación media es que el S&P 500 cerrará el año en torno a los 3.200 puntos. La mejor valoración es 3.600 y la peor 2.800 puntos. Decir que la Zona Euro es ahora la región preferida a nivel mundial, con una sobreponderación neta del 33%, la más alta desde mayo de 2018.

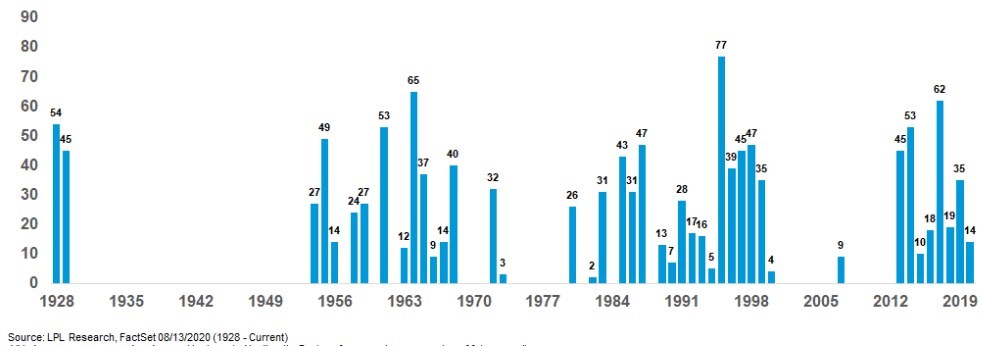

Pues sí, hemos vivido el mercado bajista (caída superior al 20%) más corto de duración (1 mes) en la historia del S&P 500. Cayó -34% (la media desde el año 1956 es -30% y la media de duración 12 meses). Aquí puede apreciarse la evolución de los máximos históricos del S&P 500.

El S&P 500 eclipsó su máximo de febrero cuando cerró en 3.388 puntos el 18 de agosto. Desde el año 1960, los retornos del índice en un año después de alcanzar un nivel sin precedentes han sido de casi el 12%. Un aspecto inusual de la subida del índice es que se produjo con el índice de volatilidad VIX siendo comparativamente elevado, alrededor de 24 puntos, frente a su promedio de 17 puntos en cinco años. Hay 19 casos históricos en los que el S&P 500 alcanzó un récord con el VIX por encima de los 20 puntos, incluyendo el martes pasado. La mayor parte del resto de ocasiones sucedieron entre 1997 y 2000 durante el boom de las puntocom.

Seguramente muchos inversores no conozcan la denominada estrategia de los Perros del Dow. Fue creada por Michael B. O’Higgins en su libro Beating the Dow. Aunque inicialmente fue aplicado a los valores del Dow Jones, puede ser también utilizada sin ningún problema con otros mercados (Ibex, Dax, Eurostoxx, etc).

Su objetivo es crear una cartera de acciones en la que prima una elevada rentabilidad por dividendo junto con la posibilidad de revalorización de dichas acciones.

La estrategia consiste en elegir cada año los diez valores con mayor rentabilidad por dividendo del índice. Dos ventajas se obtendrían en teoría: obtenemos un buen dividendo + podríamos tener acciones infravaloradas.

De 1957 a 2003, la estrategia generó una rentabilidad media de +14% anual frente al +11% del índice. Y no sólo eso, de 2010 a 2017 ha batido de forma seguida al índice, lo que supone su mejor racha histórica.

Pero este año no ha sido bueno para la estrategia. Se pueden citar varias razones, como la debilidad del sector energético. Todos los Dow Dogs este año tienen un rendimiento negativo. La única acción con un retorno positivo es Pfizer (NYSE:PFE) con una subida del +0,1%. En cuanto a los precios, la cartera de Dow Dogs ha bajado un -15,3%, mientras que el índice Dow Jones ha bajado un -1,9% y el índice S&P 500 ha subido un +4,7% hasta el 14 de agosto de 2020.

Veamos cuáles son los 10 valores de este año, su rentabilidad por dividendo y cómo van:

– Pfizer: rentabilidad por dividendo 4%, evolución de las acciones este año +0,1%

– Verizon (NYSE:VZ): rentabilidad por dividendo 4,2%, evolución de las acciones este año -1,1%

– IBM (NYSE:IBM): rentabilidad por dividendo 5,2%, evolución de las acciones este año -3%

– 3M (NYSE:MMM): rentabilidad por dividendo 3,5%, evolución de las acciones este año -4%

– Cisco (NASDAQ:CSCO): rentabilidad por dividendo 3,4%, evolución de las acciones este año -9,2%

– Coca-Cola (NYSE:KO): rentabilidad por dividendo 3,4%, evolución de las acciones este año -10,9%

– Dow Inc: rentabilidad por dividendo 6,2%, evolución de las acciones este año -15,1%

– Chevron (NYSE:CVX): rentabilidad por dividendo 5,7%, evolución de las acciones este año -23,1%

– Walgreens (NASDAQ:WBA): rentabilidad por dividendo 4,5%, evolución de las acciones este año -27,5%

– Exxon (NYSE:XOM): rentabilidad por dividendo 8,1%, evolución de las acciones este año -34,7%

La comparación este año de la estrategia Dow Dogs con el Dow Jones y el S&P 500 es la siguiente:

* Dow Dogs: rentabilidad por dividendo 4,8%, evolución acciones este año -12,9%

* Dow Jones: rentabilidad por dividendo 2,1%, evolución acciones este año -0,6%

* S&P 500: rentabilidad por dividendo 1,7%, evolución acciones este año +5,8%.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.