La mayoría de los analistas dicen que los mercados en Wall Street han seguido subiendo en los últimos 4 meses. Pero, ¿qué pasaría si le dijéramos que el techo del rebote ha sucedido hace unas siete semanas? Verá, la mayoría de los inversores sin experiencia se centran en la parte más especulativa del mercado, a saber, las acciones tecnológicas, que figuran en el NASDAQ. Estos inversores inexpertos han estado comprando como locos para obtener lo que creen que es el próximo gran movimiento alcista. Esto puede explicar por qué hay una serie de señales de advertencia que estamos viendo en el NASDAQ últimamente. Si bien el índice ha seguido aumentando, la gran mayoría de sus acciones subyacentes han estado disminuyendo. Esto es inquietantemente similar a lo que sucedió en enero antes del colapso del mercado de febrero.

En ese momento, hicimos una advertencia correcta, manteniendo seguros a nuestros lectores, mientras que los inversores perdieron más de 6 billones de dólares en valor de acciones en 4 semanas.

Con la gran entrada de inversores en acciones de alta tecnología desde el 23 de marzo, el índice NASDAQ ha alcanzado nuevos niveles récord. Las cinco o más grandes acciones populares discutidas durante todo el día en los medios financieros también cotizan a niveles récord.

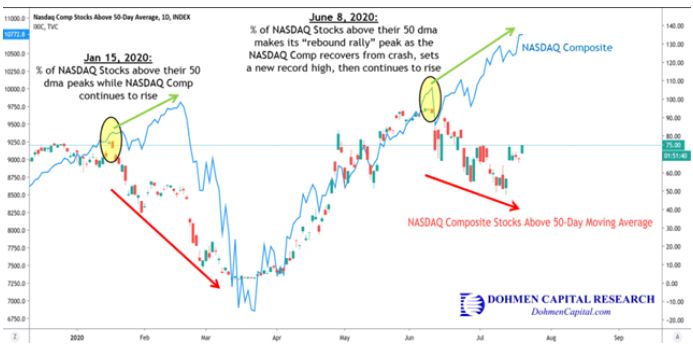

Sin embargo, la mayoría de las acciones dentro del NASDAQ en realidad han estado cayendo durante las últimas semanas, como se puede ver en el gráfico adjunto.

Esto también sucedió a mediados de enero, justo un mes antes del histórico colapso del mercado:

Puedes ver el porcentaje de acciones del NASDAQ por encima de su promedio móvil de 50 días que originalmente alcanzó su punto máximo el 15 de enero, aproximadamente un mes antes del techo en el NASDAQ.

Más recientemente, el porcentaje de acciones del NASDAQ por encima de su promedio móvil de 50 días alcanzó otro pico el 8 de junio, el mismo día que el NASDAQ Composite estableció un nuevo récord después de recuperarse del crash.

En ambos períodos, las acciones del NASDAQ comenzaron a disminuir (flechas rojas) mientras que el precio real del NASDAQ Composite continuó aumentando (flechas verdes).

Mirando el gráfico anterior y leyendo lo que muestra nuestro análisis, ¿crees que es un buen momento para comprar o mantener acciones?

En mayo de 2020, discutimos las señales que vimos antes del colapso histórico del mercado a finales de febrero.

Los principales índices, los principales medios de comunicación y la «sabiduría» convencional de Wall Street habían creado una tormenta perfecta, llevando a muchos inversores desaconsejados a la ruina financiera en el colapso del mercado más grande que jamás hayamos visto.

Y, sin embargo, a pesar del gran rebote desde los mínimos de marzo, los mercados parecen estar preparados nuevamente para un segundo desastre. Un componente clave de nuestro análisis es nuestra amplia gama de indicadores técnicos patentados. También utilizamos indicadores de sentimiento, que utilizamos para identificar tendencias en el comportamiento y las emociones humanas.

Estos son probablemente los factores más importantes que influyen en las tendencias del mercado económico y financiero, al menos según la teoría de Ondas de Elliott. Contrariamente al pensamiento aceptado, los fundamentos son el «efecto», mientras que las emociones humanas son la «causa».

No se escucha eso en los medios financieros. Pero explica cómo podemos tener períodos especulativos récord en los mercados en los últimos meses, con valoraciones en extremos que no tienen sentido, mientras que algunos índices siguen subiendo. Las emociones son el poder impulsor, no los resultados empresariales, los dividendos u otras medidas fundamentales.

Es por eso que tales períodos se repiten cerca de los principales techos de mercados, aunque los nombres de las acciones cambien. La constante son las «emociones humanas».

Hay un número creciente de paralelismos sorprendentes entre el entorno actual del mercado y el entorno en el que estábamos hace cinco meses. En febrero, una de las señales reveladoras de que los mercados estaban en serios problemas fue una divergencia cada vez mayor entre los principales índices ampliamente seguidos, como DJI y S&P 500, y medidas mucho más amplias y representativas del mercado que incluyen muchas más acciones.

En particular, notamos un comportamiento divergente entre el S&P 500 y el índice VALUG, que es nuestra medida general favorita de lo que la mayoría de las acciones están haciendo realmente. El VALUG no solo incorpora más de 3 veces más acciones que el S&P 500, sino que también está ponderado por el precio (no ponderado como el S&P). Por lo tanto, el VALUG no está sesgado artificialmente por cinco o más compañías de mega capitalización que superan a la mayoría de sus pares, que es lo que está sucediendo en el S&P.

A raíz de la reciente recuperación de las acciones, echemos un vistazo a la divergencia entre los dos índices ahora:

Aquí, vemos que la divergencia entre el VALUG (velas japonesas) y el S&P 500 (línea azul) ahora es mucho mayor que en el techo de febrero. Esto sugiere que la caída inminente puede, de hecho, ser aún más severa que la caída que vimos en febrero y marzo.

Es vital para cualquier inversor comprender los factores subyacentes importantes que llevaron al colapso del mercado que vimos a principios de este año. Las mismas señales de advertencia que vimos a mediados o finales de enero son inquietantemente similares a las que vemos actualmente en los mercados.

fuentes, Bert Dohmen, fundador de Dohmen Capital Research

Carlos Montero

La Carta de la Bolsa