La publicación de datos macro está atrayendo e interés de los expertos, mercados en general, tratando de averiguar la inercia detrás del rebote post confinamiento y muchos de comprobar la posibilidad de retorno relámpago en forma de V de la economía a los niveles de principios de año.

Después de los datos de producción industrial, Utilización de capacidad productiva o inflación, ayer se hicieron públicos los datos Ventas al Menor y también las Peticiones de Subsidio al Desempleos semanales.

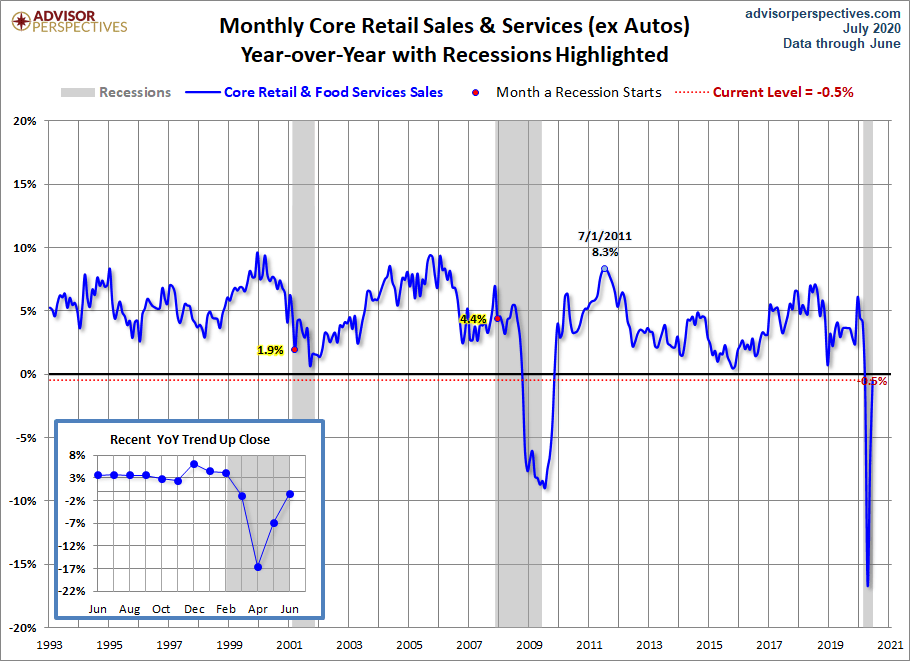

Las ventas recuperaron con fuerza y las subyacentes, excluyen la partida de autos para mitigar la volatilidad del dato, subieron un+7.3% frente al 5.5% esperado y después de un repunte del 12.3% del mes anterior. A pesar de la recuperación de las ventas hasta ahora en forma de V, la tasa interanual continúa en negativo, un -0.5%.

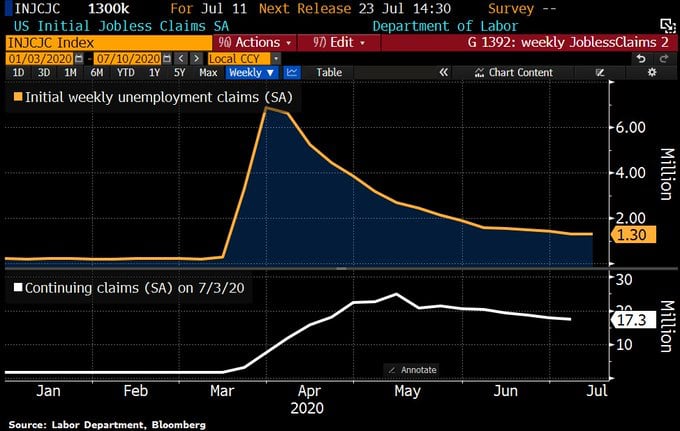

Las Peticiones de Subsidios semanales de la semana pasada fueron 1.300.000, sólo 10.000 menos que la semana anterior y la caída de pedidos más baja desde que comenzó el desconfinamiento. En total hay 17.34 millones de personas recibiendo subsidios y en espera de la aprobación de una extensión de los programas más allá de su fecha inicialmente prevista de vencimiento.

Si el Congreso no es capaz de extender las ayudas en los próximos días habrá problemas para mantener la recuperación, asunto explorado en post de ayer, ahora que observan síntomas de pérdida de momentum desde principio del pasado mes. La V esta tomando una forma incipiente de raíz cuadrada y depende del Congreso que no se deforme hacia otro formato del tipo U o W.

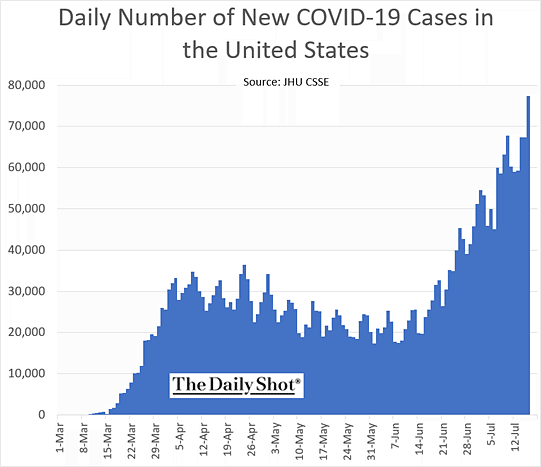

Las transferencias de dinero a los ciudadanos desde el gobierno y en último término financiadas por la FED, son esenciales para mantener la economía a flote. La propagación de la pandemia es muy adversa, los contagios se esparcen por todo el territorio y numerosos estados han comenzado a tomar medidas, de nuevo de implicaciones contractivas para la economía.

El paro está en zona de máximos y sin ayudas del gobierno se producirá un impacto inmediato sobre el consumo y el conjunto de la economía.

Por otra parte, extender los programas incidiría directamente sobre el déficit y el descuadre de las cuentas públicas, ya hoy histórico, se intensificaría.

Los mercados no parecen ahora preocupados por los problemas de déficit, deudas o balance de la FED, están más bien centrados en analizar el impacto de las medidas de estímulo y evolución de macromagnitudes.

Los desequilibrios de las cuentas públicas o evolución de la creación de dinero-de-la-nada para comprar -resolver- problemas económicos y financieros son asuntos de importancia mayor aunque hoy no parezcan acuciantes.

La FED ha vuelto a aumentar su balance en la última semana, después de 4 semanas de ligera contracción, ha comprado deuda soberana del Tesoro USA por importe aproximado de $4.2 billones, un 22% del total de la deuda viva… y continuará aumentando. La carrera hacia los $10 billones sigue vigente:

BALANCE RESERVA FEDERAL, USA.

La FED ha comprado deuda en cantidades asombrosas, de momento sólo para estabilizar el mercado de deuda y colaborar en las emisiones de deuda del Tesoro a tipos mínimos «ZIRP», aunque continuará imprimiendo dinero a espuertas para seguir tratando de comprar crecimiento económico. Una receta probada durante más de 10 años con un resultado de dudoso éxito.

Reiteramos una de las máximas que venimos indicando desde hace largo tiempo respecto de la capacidad real de la FED para comprar empleos, consumo y PIB con dinero fake creado ad hoc.

La recuperación de la última década será conocida por ser la más prolongada de la historia pero también por la más débil desde la Segunda Guerra Mundial habiendo sido la más teledirigida contra unos niveles de deuda y de balance que han subido en vertical y fulminado todas las líneas rojas imaginables.

El PIB, la productividad ni los empleos estables se compran desde los despachos!.

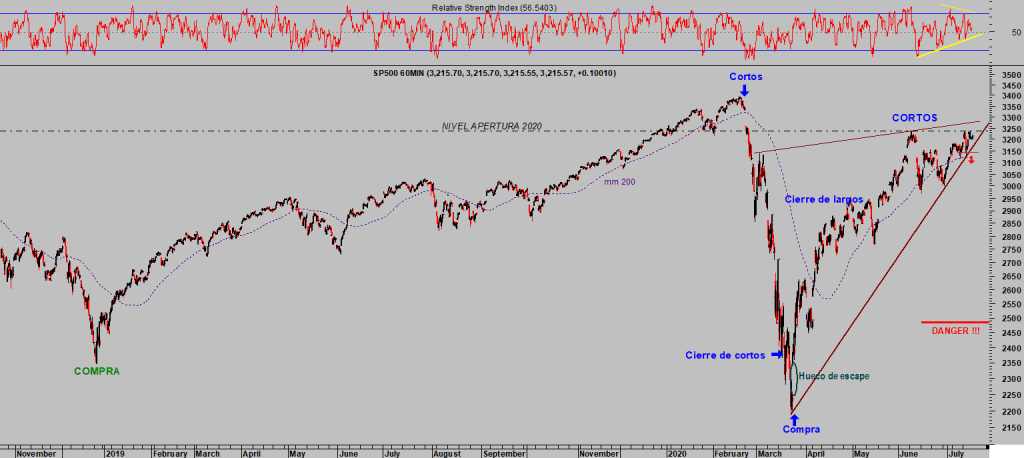

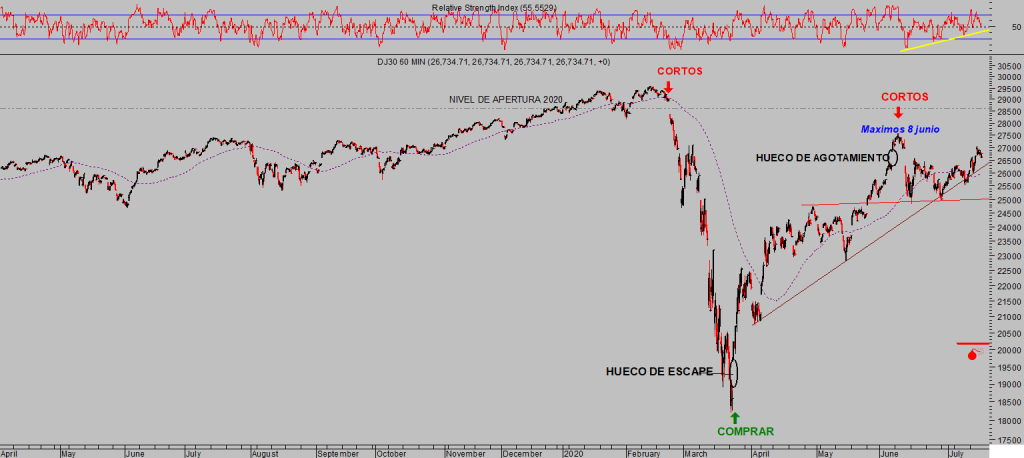

Los datos macro de ayer no incidieron en la marcha de las bolsas, pesó quizá en mayor medida la presentación de resultados de Netflix, una de las estrellas del mercado que «pinchó» muy significativamente al haber registrado una importante caída de suscriptores y beneficios. Después de una carrera alcista que parecía interminable, igual que el resto de acciones FANGAM, Netflix cayó un 11% en la jornada del miércoles, dejando un sabor agridulce entre los inversores.

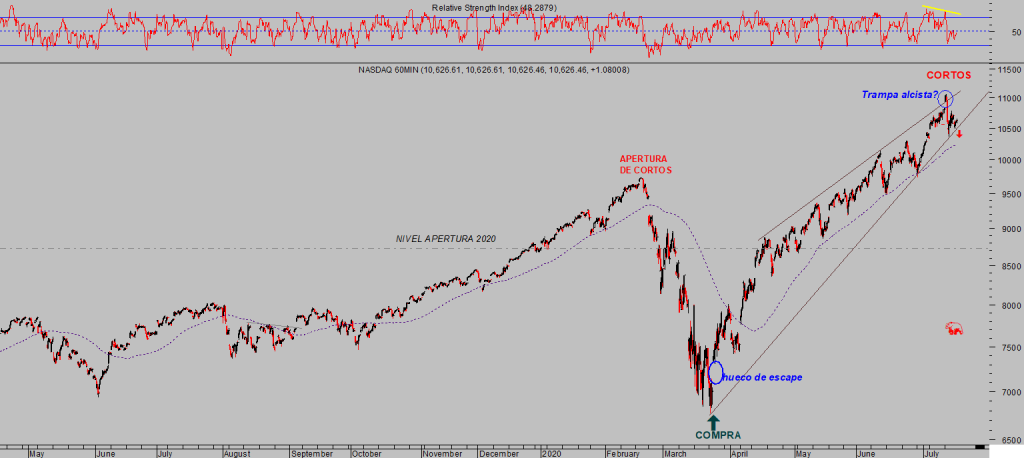

El mal de altura siempre termina imponiéndose después de carreras alcistas como la experimentada por el Nasdaq en las últimas semanas, además la figura de vuelta en un día dibujada el pasado lunes por el índice tecnológico sumada a la decepción de Netflix son motivos para la cautela y generan incertidumbre.

El Nasdaq cerró ayer con ligera caída del -0.73%, el SP500 del -0.34 % y el Dow Jones cayó un -0.50%

NASDAQ-100, 60 minutos.

Las bolsas siguen pendientes de la evolución de nuevos contagios por COVID, sin noticias positivas por este frente pero haciendo caso omiso, de momento,…

… y cada vez más pendientes del Congreso y la esperada aprobación de nuevas medidas de rescate antes de que expiren las actuales en unos de 10 días.

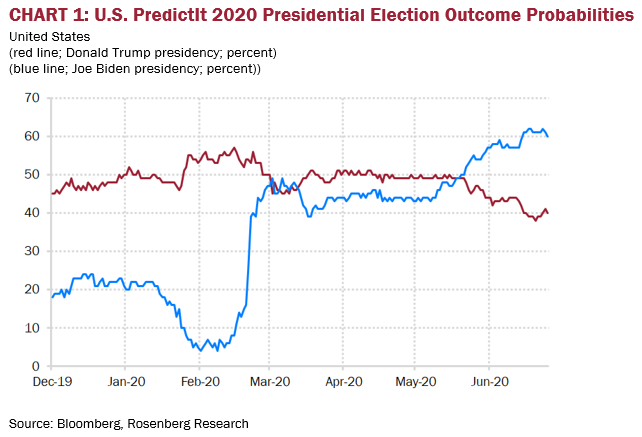

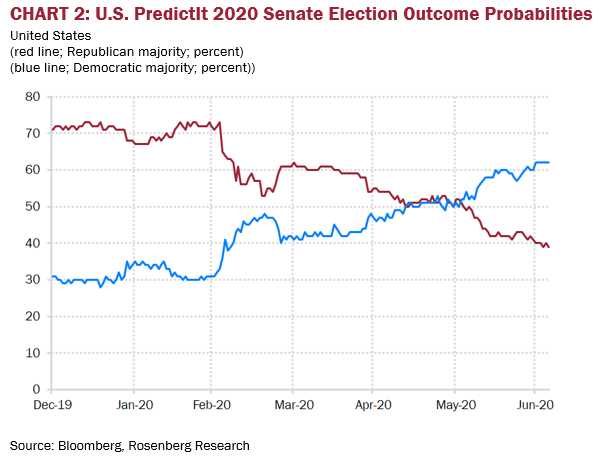

También, a menos de 4 meses de la elecciones, las bolsas miran con mayor atención las posibilidades de Trump, la evolución de encuestas y análisis de demoscopia tratando de vislumbrar que partido llevará la batuta de mando durante la próxima legislatura.

Las probabilidades de Trump para revalidar su mandato otros cuatro años se deterioran a medida que se acerca la fecha de inicio de campaña, de momento, POTUS perdería las elecciones y el partido republicano podría perder el control del Congreso, pero también del Senado.

El deterioro de la imagen y confianza de Trump venía de antes pero la irrupción del COVID ha sido fulminante y será complicado remontar con el escaso tiempo que resta para la campaña y observando la dureza de la evolución de la pandemia.

Las políticas de cada partido son distintas y afectar de manera dispar sobre las empresas y mercados financieros, sobre las expectativas y confianza de los inversores. El programa del partido Demócrata, liderado por el Sr. Joe Biden, incluyen unas partidas de gasto desmesuradas, por importe cercano a los $6 billones en los próximos años.

La subida adicional del déficit será inevitable, como lo sería una eventual subida de impuestos de cierta consideración, particularmente para las empresas ya que otra de las medidas anunciadas por Biden consistiría en la derogación de la reforma fiscal de Trump.

Las implicaciones de subidas de impuestos y más concretamente de impuestos a las empresas es tradicionalmente negativa para las bolsas, aunque de momento sufren miopía a y no ven más allá de las inyecciones del doctor Powell.

Algún día despertará de la anestesia y las lecturas de mercado sugieren que ese día estaría próximo.

S&P500, 60 minutos.

DOW JONES, 60 minutos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com