Las divisas se mueven por diversos factores, uno de ellos son los tipos de interés. Los cambios en los tipos de interés de un banco central inciden en la demanda de su divisa y en el tipo de cambio respecto a otras divisas.

Por ejemplo, subir tipos de interés. Imaginen que hablamos del EUR/USD y el BCE tiene los tipos en el 2% y la Fed en el 0,5% (es solo un ejemplo). Ahora resulta que la Fed sube los tipos un cuarto de punto (0,25%), pasando sus tipos del 0,5% al 0,75%. Esto sería bueno para el dólar y malo para el euro, con lo que el EUR/USD bajaría.

¿Por qué es malo para el euro y bueno para el dólar esa subida de tipos de interés? Pues porque un incremento del tipo de interés hace que su divisa sea más atractiva porque ofrece mayores ventajas y beneficios que otra divisa con menores tipos de interés. Es por ello que siguiendo con el ejemplo que les he puesto, se produciría un flujo de capital del euro al dólar, los inversores venderían euros para comprar dólares y aprovechar las ventajas de tener una divisa con tipos de interés más elevado.

También hay otro motivo para explicar por qué una subida de tipos de interés fortalece la divisa del país en cuestión. Por ejemplo siguiendo con el ejemplo de antes del dólar, los tipos de interés influyen en el rendimiento de los bonos del Tesoro de Estados Unidos, y claro, dichos bonos sólo se pueden comprar en dólares. Por tanto, si los tipos de interés en Estados Unidos suben, los inversores interesados en comprar dichos bonos se incrementarán y como necesitan dólares para poder adquirirlos, aumentará la demanda de dólares y con ello subirá el precio del dólar fortaleciéndose frente al resto de divisas.

El mercado de divisas es el más grande del mundo. Las 10 divisas más negociadas, que representan casi un 90% de todas las operaciones son: dólar USA, euro, yen japonés, libra esterlina, dólar australiano, dólar canadiense, franco suizo, renminbi chino, dólar de Hong Kong y dólar neozelandés.

Veamos el escenario de las principales divisas:

EUR/CHF

Se venía comentando por los corrillos de los mercados que la debilidad del euro preocupaba a Thomas Jordan, presidente del Banco Nacional de Suiza y se rumoreaba con la posibilidad de que el BNS actuase ante el temor de que la divisa comunitaria se depreciara más frente al franco suizo. El caso es que los depósitos a la vista en el Banco Nacional (se consideran el indicador más cercano a las señales de intervención del Banco Nacional suizo) aumentaron una vez más, lo que demuestra el compromiso de los funcionarios de la entidad por mantener el franco bajo control a la luz de la creciente fortaleza de su moneda por su carácter refugio (la cantidad de dinero en efectivo que los bancos comerciales han estacionado en la autoridad monetaria suiza aumentó hasta 674.000 millones de francos.

Así pues, la zona de 1,05 ha sido la línea que no quiere traspasar el Banco, de manera que si llegase de nuevo a dicha zona podríamos asistir de nuevo a un rebote al alza.

Ya tenemos un antecedente. Entre 2012 y 2015 limitó el valor del franco a 1,20 para evitar el riesgo de la deflación ante una moneda tan fuerte que recibía gran cantidad de flujo de capital proveniente de muchos países, ya que al tratarse de un activo refugio los inversores buscan invertir ahí para capear el temporal.

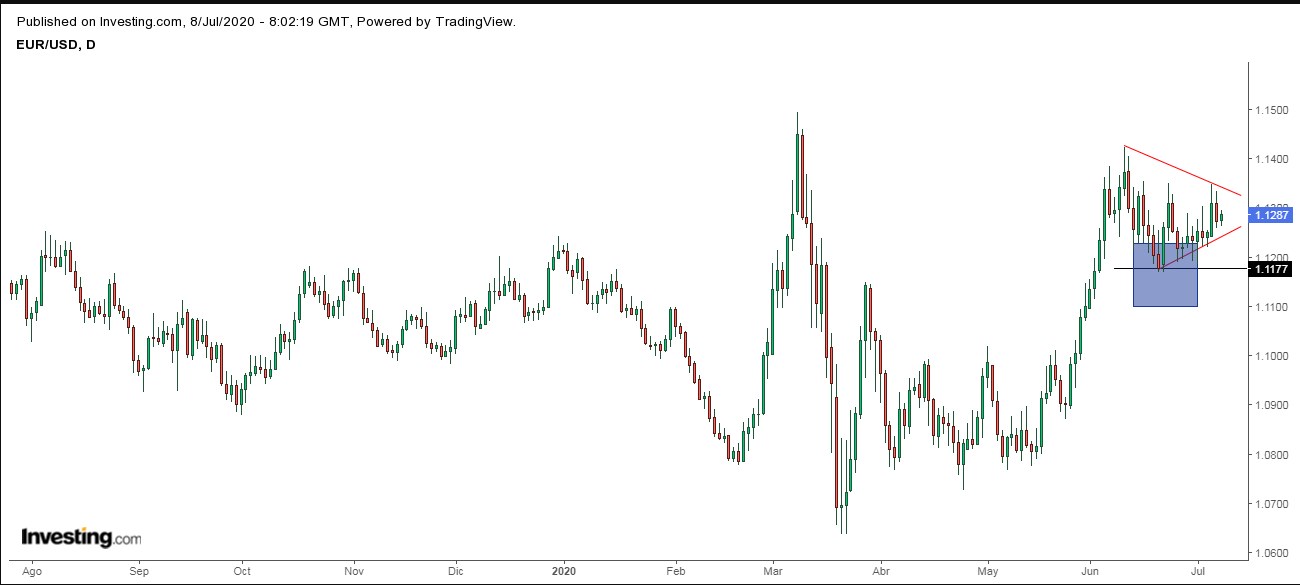

EUR/USD

Las últimas novedades sobre el fondo europeo para la reconstrucción tras la pandemia siguen impulsando con fuerza al euro, llevándole a superar el nivel de 1,10 por primera vez en varios meses.

EE.UU. tiene más problemas que Europa para salir de la pandemia del coronavirus, otro motivo para esperar que el billete verde siga más débil que el euro. Además, el presupuesto del gobierno estadounidense supone otra razón para la posible debilidad del dólar y el déficit presupuestario será en los próximos años muy superior al de la zona euro.

La zona de cara a buscar un posible rebote al alza es 1,1177.

GBP/USD

Todo sigue girando en torno al tema Brexit. Y es que un acuerdo entre el Reino Unido y la Unión Europea llevaría a la libra esterlina a 1,30 dólares. Ese es el nivel en el que estaba la moneda en marzo antes de que el coronavirus cerrara Londres, el mayor centro de comercio de divisas del mundo. Aún así, dejaría la moneda a la baja en un 13% desde antes del referéndum de junio de 2016.

En cambio, si no hay acuerdo comercial podría llevar a la libra a caer a 1,18 dólares.

Mientras tanto, la zona de 1,2086 podría ser una opción de rebote al alza, aunque no está cerca. Antes tenemos 1,23 aunque es de más riesgo.

AUD/USD

El Banco de la Reserva de Australia dejó los tipos de interés en 0,25% en su reunión mensual sobre política monetaria y se ha mostrado cautelosamente optimista sobre una reapertura de la economía del país antes de lo previsto.

El banco central ampliará su programa de compra de bonos del Estado si se necesita un mayor estímulo monetario y estará muy atento al 23 julio, fecha en la que el Gobierno publicará una declaración presupuestaria en la que se establecerán los planes para las medidas de estímulo fiscal.

La economía australiana ha sufrido mucho en los dos últimos años, dadas las tensiones arancelarias entre China y Estados Unidos. Por ello, el RBA se ha visto obligado a recortar los tipos en los últimos meses de manera brusca para sostener el derrumbe económico y, sobre todo, reducir el incremento del desempleo.

El hecho de que haya dejado los tipos sin cambios y sin recortarlos aun más ha animado a la divisa australiana. La tremenda recuperación en forma de V desde los mínimos de marzo sólo puede compararse a la del Nasdaq 100.

Por arriba presenta una resistencia en la zona de 0,7022 formada el 31 de diciembre de 2019 y que funcionó muy bien al ser puesta a prueba en junio de este año. Así pues, seguramente haya inversores agresivos que busquen un rebote a la baja a nivel especulativo.

La zona de 0,6834 será donde podríamos ver entrar más dinero.

NZD/USD

El Banco de la Reserva de Nueva Zelanda mantuvo los tipos de interés en un mínimo histórico de 0,25% (el nivel más bajo en una década) y también amplió el potencial del programa de compra de activos a 60.000 millones de dólares neozelandeses desde los límites anteriores de 33.000 millones dejando claro que está dispuesto a utilizar instrumentos de política monetaria adicionales cuando sea necesario.

Éste es uno de los motivos por los que NZD/USD está subiendo desde el suelo formado en marzo. Pero hay otro más. Cómo actuaron ante el coronavirus y los grandes resultados que están obteniendo. Los objetivos principales, aplanar la curva de contagios y aislar los posibles focos para evitar la expansión intracomunitaria (la consecuencia del grave error que cometieron algunos países que no aislaron sus focos y permitieron la libre expansión del virus por todo su territorio) se alcanzaron con gran éxito en Nueva Zelanda a las pocas semanas de confinamiento.

La idea es que los tipos de interés probablemente estarán cerca de cero por un periodo prolongado, incluso el Banco no descartó la posibilidad de tasas negativas. Esto sería un escenario desfavorable para el dólar neozelandés en caso de producirse.

Hay una zona donde se podría buscar un posible rebote a la baja. Sería en 0,6724-0,6784.

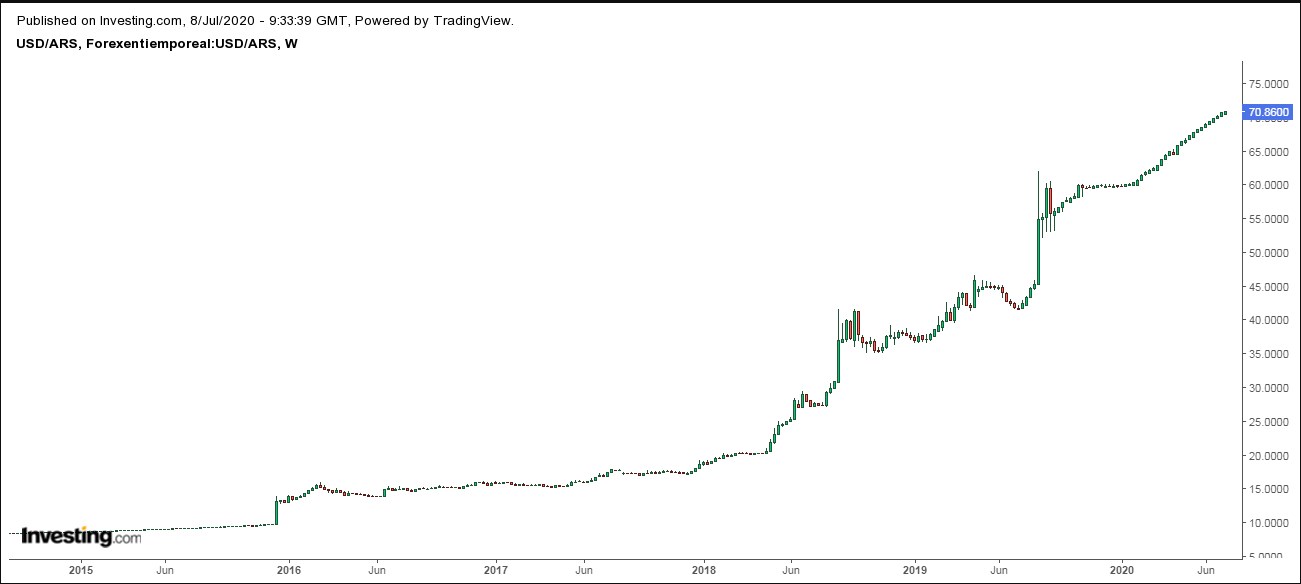

USD/ARS

Argentina lleva tiempo en recesión con el 33% de su población en la pobreza, una inflación anual de más de 50% y una deuda externa total de 323.065 millones de dólares, que representa el 89% de su PIB. El 78% de esta deuda fue contraída en moneda extranjera. Casi 40% con acreedores privados, 22% con organismos internacionales como el FMI.

Un elevado déficit fiscal, que los gobiernos cubren con endeudamiento e inflación, termina en una recesión. Argentina ya lo sabe por experiencia y está abocada a la segunda crisis económica más profunda de su historia, después de la de 2001-2002, que se inició en el cuarto trimestre de 1998 y se extendió por 17 trimestres, hasta finales de 2002.

Mirando el gráfico poco más hay que decir…

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.