El Ibex 35 cayó un -1,27% y redujo el ascenso semanal a +3,1%. Gustaron los datos de empleo de Estados Unidos que creó 4,8 millones de empleos en el mes de junio, casi el doble que en mayo y muy por encima de los 3 millones que se esperaban. De todas maneras alma, porque éstos datos se “cerraron” el 12 de junio, es decir, antes de que empezara el rebrote de infectados por coronavirus en EE.UU.

¿Cómo van los mercados? Veamos las rentabilidades del mes de junio y las acumuladas en lo que va de año:

- Ibex 35 (España): +3,14% y -22,47%

- FTSE100 (Reino Unido): -0,03% y -18,36%

- Dax 30 (Alemania): +3,63% y -5,44%

- Swiss SMI (Suiza): +0,84% y -4,63%

- S&P 500 (EE.UU.): +4,01% y -3,12%

- Dow Jones 30 (EE.UU.): +3,24% y -9,50%

- Nasdaq 100 (EE.UU.): +4,61% y +13,76%

- Nikkei (Japón): -0,91% y -5,71%

- Eurostoxx 50 (Europa): +2,82% y -12,04%

- Cac 40 (Francia): +1,99% y -16,24%

- FTSE MIB (Italia): +3,15% y -16,08%

- Hang Seng (China): +2,39% y -9,99%

En Wall Street hemos asistido a un trimestre mágico. Éste segundo trimestre ha supuesto subidas de +20% en el S&P 500, siendo el mejor trimestre desde 1998 y el mejor segundo trimestre desde 1938. Históricamente, el S&P 500 nunca ha caído el trimestre después de ganar un +15% o más. Por ejemplo, desde el año 1998, tras un trimestre que haya subido más de un +15% siempre ha ganado un trimestre después, y dos trimestres después e incluso cuatro trimestres después (excepto una sóla vez en 1987). Por tanto, tras subir el S&P500 un trimestre más de un +15%, de media el siguiente trimestre subió +9,5%, dos trimestres después +13,9% y cuatro trimestres después +15,1%.

Desde el 23 de marzo, el S&P 500 ha subido un +40%, la mayor hazaña realizada durante casi nueve décadas. Si la historia sirve de guía, las ganancias tienen que ir más lejos. El S&P 500 había registrado anteriormente sólo cinco periodos de 100 días con una subida de por lo menos un +33%. Tres ocurrieron antes de la Segunda Guerra Mundial, las otras dos veces en 1982 y 2009. En cada caso, el índice cayó en la semana siguiente, pero subió 3 meses después, 6 después (+7,3%) y 1 año después (+13%).

Nos adentramos en el tercer trimestre, el cual históricamente ha sido el más débil del año, aunque julio ha sido el mes más fuerte del verano, siendo peor agosto y septiembre.

El sentimiento semanal de los inversores (AAII) queda de la siguiente manera:

- – Alcistas: 22,2% (-2% respecto pasada semana).

- – Neutros: 32% (+5% respecto pasada semana).

- – Bajistas: 45,95 (-3% respecto pasada semana).

El mercado peca de un excesivo optimismo. Me parece bien, como en la vida misma, hay que ser positivo y los mercados al fin y al cabo no dejan de ser un fiel reflejo del sentimiento inherente a la condición humana. Pero una cosa es ver el vaso medio lleno y otra obviar la realidad y quedarse únicamente con lo que interesa ver. Concretamente, los inversores basan su optimismo en el apoyo monetario de los bancos centrales y en algunos datos macro como las nóminas de Estados Unidos que llevan a pensar a algunos que es posible asistir a una recuperación de la economía del país en la ansiada forma en V.

Todo ello es cierto, pero parece que se hace caso omiso del otro lado de la moneda, porque los riesgos éste verano siguen vigentes. Y es que en EE.UU. y Brasil, los nuevos contagios siguen incrementándose a los niveles más elevados desde el inicio de la pandemia y provocan el freno a las medidas de desconfinamiento. La pandemia acumula cifras preocupantes a nivel mundial (10 millones de infectados y 500.000 muertes). Solamente en EE.UU. se han superado varios días seguidos los 50.000 nuevos contagios y el propio asesor médico de la Casa Blanca reconoce que los casos diarios podrían llegar incluso a los 100.000. Basta mirar los datos y que Florida informó que las infecciones y las hospitalizaciones subieron con fuerza mientras Houston tuvo un aumento en los pacientes de cuidados intensivos.

Pero aquí no acaban las preocupaciones. Estados Unidos ha enviado dos portaaviones a uno de los puntos más calientes de Asia para enviar un mensaje claro a China. El USS Ronald Reagan y el USS Nimitz están listos para llevar a cabo algunos de los ejercicios más grandes de la Armada de EE.UU. en los últimos años en el Mar del Sur de China al mismo tiempo que China está llevando a cabo ejercicios en la zona.

Europa no se queda atrás y aporta también un nuevo elemento de tensión. El Consejo de Gobierno del BCE ha de hacer frente a una lucha interna ya que hay un debate acerca de la flexibilidad con la que se está aplicando el programa de compras contra la pandemia (PEPP), el cual estaría ayudando mucho más a los países más débiles como es el caso de Italia o España, acabando con los límites que había impuesto el propio banco central en otros programas de compras cuantitativas. Así las cosas, el BCE se enfrentaría a una posible ruptura sobre cuánto debe mantenerse su programa de compra de bonos de emergencia en los países más débiles como Italia.

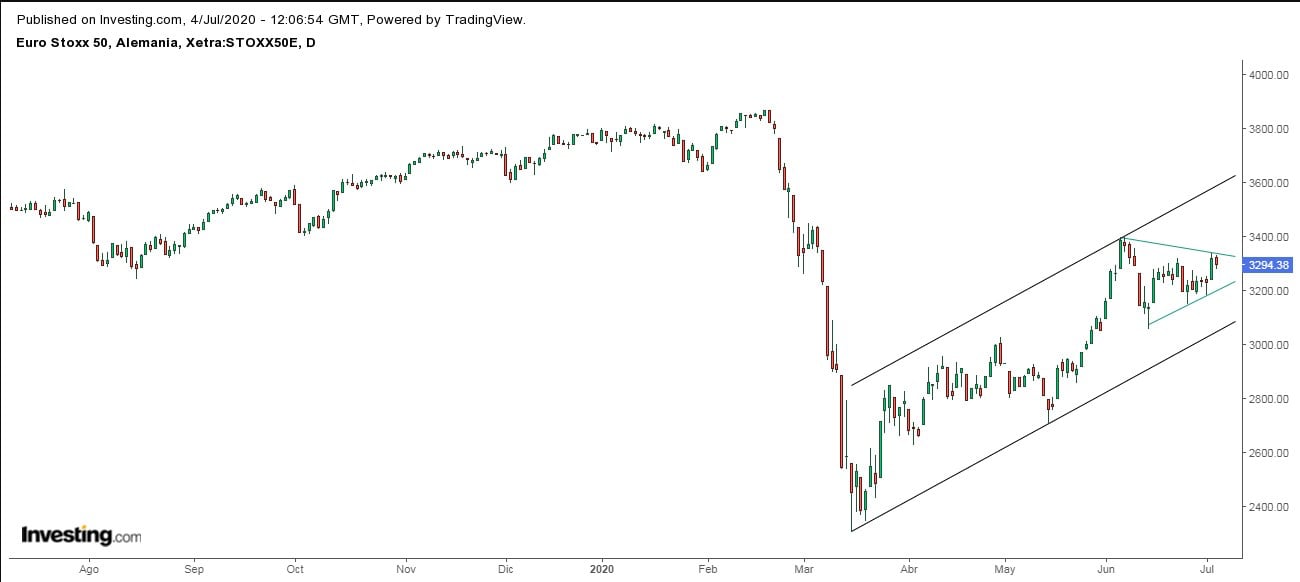

Eurostoxx 50

Mantiene sin problemas su canal tendencial alcista. A punto de culminar un patrón simétrico que generalmente suelen ser continuistas de la tendencia previa, pero para ello ha de romperlo por arriba.

No se advertirá señal de debilidad mientras siga por encima de los 3130 puntos.

Ibex 35

El suelo de mercado formado el 16 de marzo coincidió con el fuerte soporte formado en 2012. Fue justo tocarlo este año y rebotar al alza. Dicho suelo además vino acompañado de una fuerte sobreventa. Desde entonces, no ha habido nueva sobreventa. Así pues, fuerte soporte + sobreventa es una combinación ideal para giros de mercados.

El final de la subida por el momento fue el 8 de junio. Dos motivos técnicos había: además de ser un nivel Fibonacci (suelen actuar como soportes y como resistencias) resulta que había sobrecompra. Y es que cuando hay resistencia + sobrecompra tiende a caer el precio.

No se advertirá debilidad mientras se mantenga por encima de los 7.115 puntos.

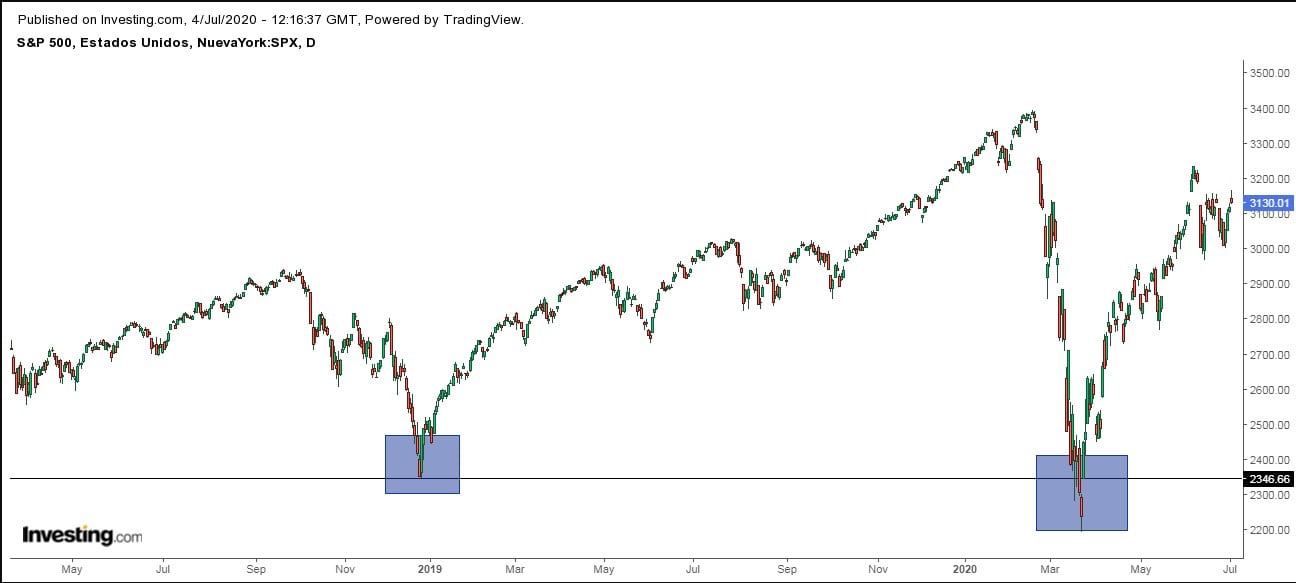

S&P 500

El suelo formado en marzo coincidió con el soporte de 2018. 2

No se advertirá debilidad mientras siga moviéndose por encima de los 2993 puntos.

Romper los 3232 puntos implicaría más fortaleza y abriría la posibilidad de ir a los máximos anuales del pasado mes de febrero.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.