La desglobalización es un fenómeno que comenzó a manifestarse allá por 2018, estimulado por el comienzo de la batalla comercial USA-China auspiciado por el Sr Trump y todavía hoy en marcha, sin visos de mejorar. La economía USA crece por debajo de su potencial y dopado necesitando cada vez con mayores dosis de estímulos, liquidez y dinero creado ad hoc para comprar crecimiento económico, además de para otros fines.

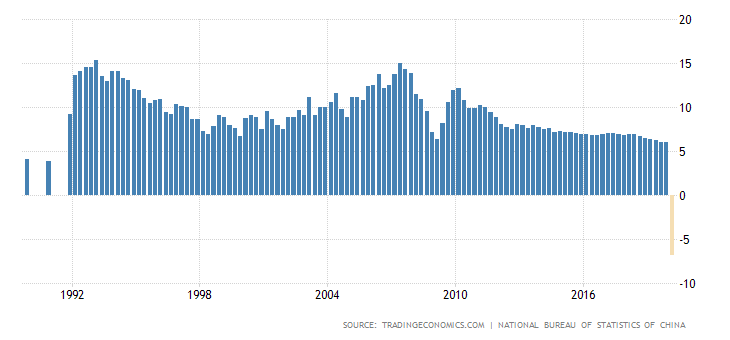

China, por su parte crece fuerte pero gradualmente menos desde hace años y es el principal contribuyente al crecimiento global.

PIB INTERANUAL CHINA

En tanto que la desglobalización permanezca y China siga debilitada pero siendo el motor mundial del crecimiento económico, avanzará el decrecimiento en China y también en el resto del mundo. Los enfrentamientos comerciales con Estados Unidos, enfrentamientos más amplios como la lucha por liderar el mundo, son factores determinantes para el crecimiento económico global, para la globalización, y motivos que explican los temores de expertos y mercados al recrudecimiento de las relaciones y aumento de tensiones entre ambos.

China aporta alrededor del 30% al total de producción manufacturera global, consume más de la mitad de los materiales básicos del mundo, ha atraído a multitud de compañías internacionales deslocalizadas en busca de eficiencia de costes y así el gigante chino ha aumentado exponencialmente su conocimiento de procesos en cadenas de distribución, tecnológicos o de gestión de las compañías más punteras del mundo, etc…

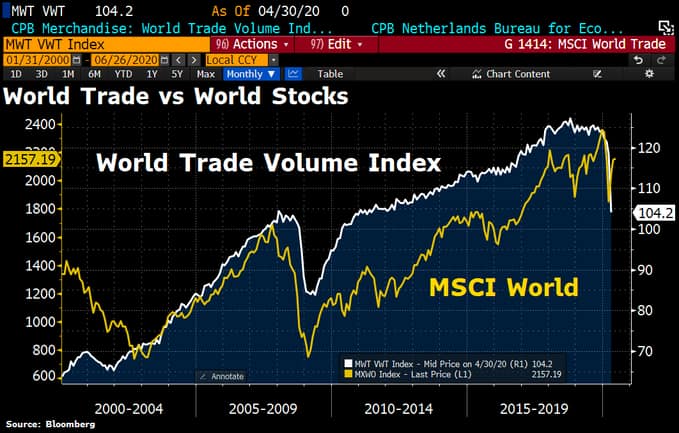

La desglobalización es un hecho, iniciado hace más de dos años y acentuado notablemente este año por la crisis del coronavirus.

El volumen de transacciones comerciales global ha sufrido un duro varapalo, aunque las bolsas globales medidas a través del índice MSCI World Index que siempre se han movido en tandem con la marcha del comercio, no han reflejado este comportamiento y generado una gran divergencia, sugiriendo que las valoraciones de los mercados globales han crecido peligrosamente.

Los datos más recientes sobre evolución del sector manufacturero publicados en la mayoría de países presentan mejoras notables respecto a lecturas previas, los índices PMI de manufacturas reflejan la reapertura de las economías, el fin del confinamiento.

En China han conseguido máximos de 6 meses y situarse sobre el umbral 50, que determina la situación de expansión/contracción de la actividad. El índice PMI manufacturero de China ha alcanzado el nivel 51.2, aunque en el resto de economías los respectivos PMIs no han sido capaces aún de remontar tanto, ni rebasar el umbral 50, Estados unidos tampoco.

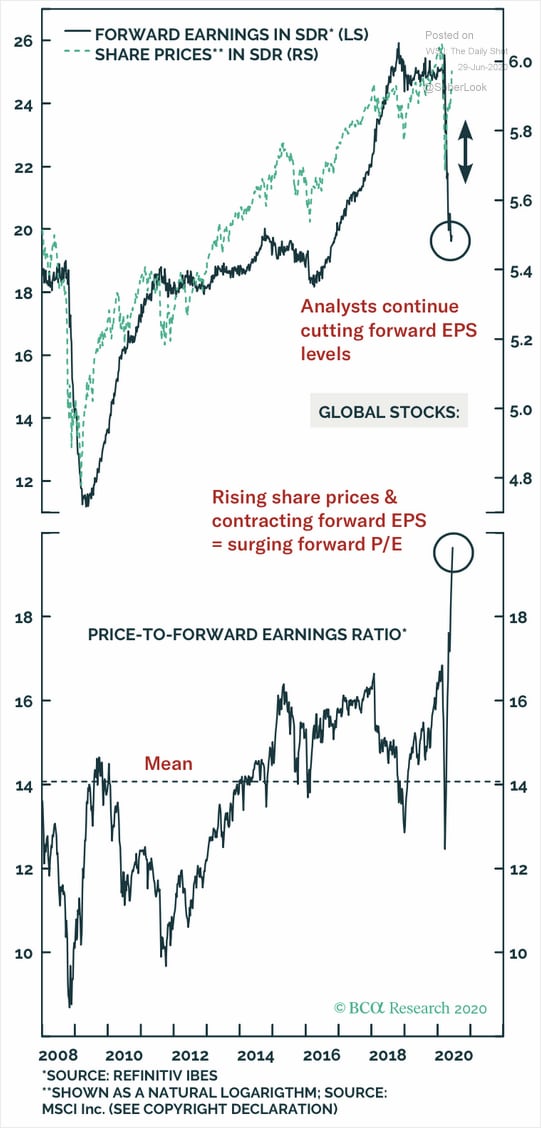

Como consecuencia de la mayor divergencia registrada entre la evolución de la economía y comercio globales y el comportamiento de las bolsas, las valoraciones globales también se han disparado, alcanzando niveles extremos.

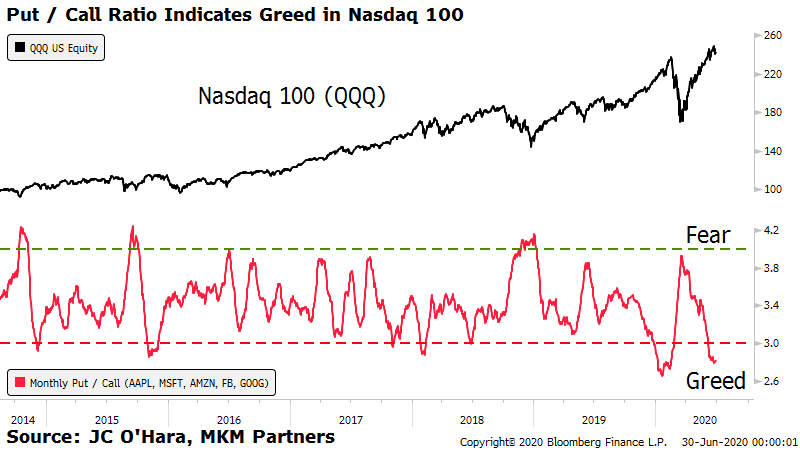

El enorme peso de los grandes valores tecnológicos FAANG en los índices es responsable de haber conducido a los índices al alza más allá de lo que sin ellos hubiera sido posible en Estados Unidos.

Los valores estrella -FAANG- están de moda y los inversores continúan entusiasmados con su evolución esperando aún mayores ganancias, el sentimiento inversor es extremadamente optimista y el posicionamiento también, ha alcanzado lecturas extremas similares a las de enero-febrero antes del desplome de las cotizaciones:

El presidente de la FED de Nueva York, Sr, John Williams, recordó ayer que la institución aún dispone de herramientas de política monetaria para manejar la situación, «The US has other tools besides negative interest rates». «We don’t need to use negative rates in the US for the circumstances we’re in».

Las bolsas reaccionaron como cabía esperar en la última jornada del trimestre, subiendo y reconfortado por las palabras de apoyo del Sr. Williams y conscientes de que inventar dinero de la nada es una herramienta poderosa en manos de la Reserva Federal capaz de hacer magia alcista con las tendencias de los diferentes activos cotizados, los de riesgo total como empresas zombi o bonos basura también.

El Dow Jones recuperó al cierre un +0.85%, el SP500 un +1.54% y el Nasdaq un más abultado +1.87%.

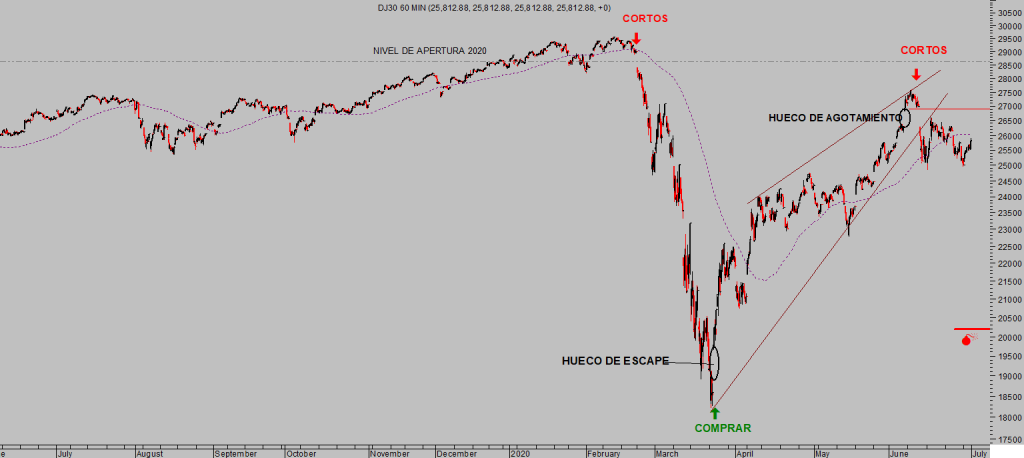

DOW JONES, 60 minutos.

La FED es ya el tercer inversor en el vehículo a través del que ha irrumpido comprando bonos High Yield, un ETF cotizado bajo el símbolo LQD, y el quinto en el ETF de bonos basura o junk, JNK.

Además de las compras de deuda corporativa vía ETFs, en total son 794 las empresas seleccionadas por la Reserva Federal para compras directas en el mercado secundario de deuda corporativa, una herramienta ya empleada por el BCE, pero nueva para la FED.

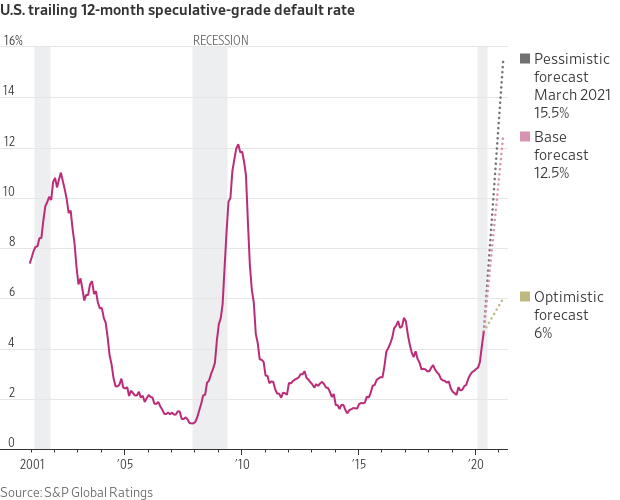

Eventualmente, es previsible que la Reserva Federal tendrá que asumir minusvalías con las inversiones realizadas, las empresas zombi rescatadas no hubieran podido sobrevivir sin la asistencia de la FED, han recibido liquidez para evitar el cierre pero se trata sólo de una patada hacia adelante, de posponer lo inevitable.

Las empresas ineficientes y que no generan beneficios con su actividad ordinaria tarde o temprano terminan desapareciendo de la faz del universo corporativo y a tenor de la situación económica y perspectivas, esta vez no será diferente.

Las estimaciones de mercado sobre el futuro de «defaults» entre zombis, más concretamente de empresas con baja calificación de riesgo, apuntan a un entorno de riesgo muy significativo. La FED tendrá que asumir su parte alícuota.

Ha finalizado un trimestre histórico para la economía y las bolsas, la economía por el desplome global y también las bolsas, aunque justamente por lo contrario, por registrar el mejor comportamiento trimestral desde el año 1998.

Hoy comienza un nuevo trimestre, también será histórico, presumiblemente será recordado por haberse publicado un desplome sin precedentes de los beneficios empresariales. Muy pronto comienza el baile de presentación de resultados, con el mercado preparado para recibir cualquier adversidad desde zona de máximos históricos y bajo el relato y acciones ultra-acomodaticias de las autoridades monetarias.

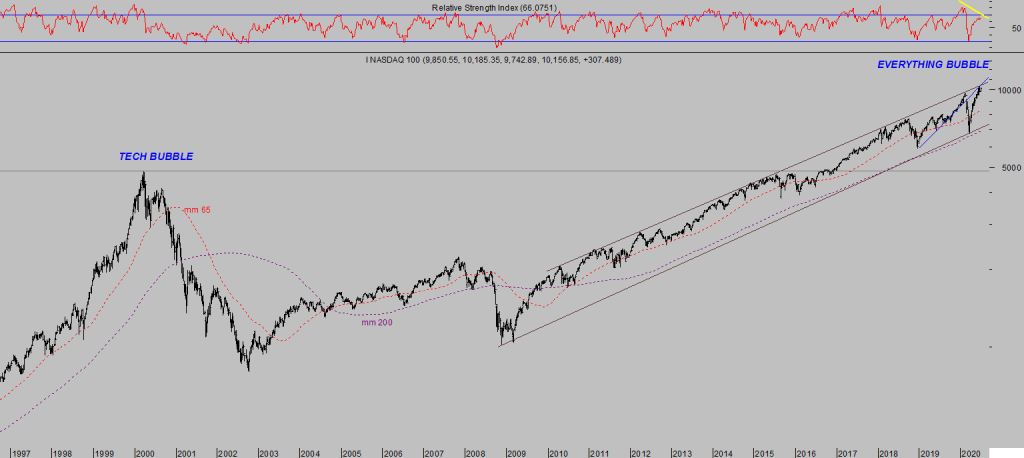

NASDAQ-100, semana.

El Nasdaq cotiza en máximos históricos y en un estado de sobrevaloración acusada, muy intensificada después de los últimos meses de subidas ininterrumpidas de las cotizaciones simultaneadas con caídas de los beneficios de las empresas que representa.

En el índice tecnológico cotizan gigantes corporativos con un futuro atractivo y buenas posibilidades de negocio en el entorno de nueva economía y digitalización total y global de los mercados.

No todas las empresas ni índices gozan de una visión optimista de futuro, algunas incluso todo lo contrario tal como hemos observado más arriba con las previsiones de desaparición de empresas.

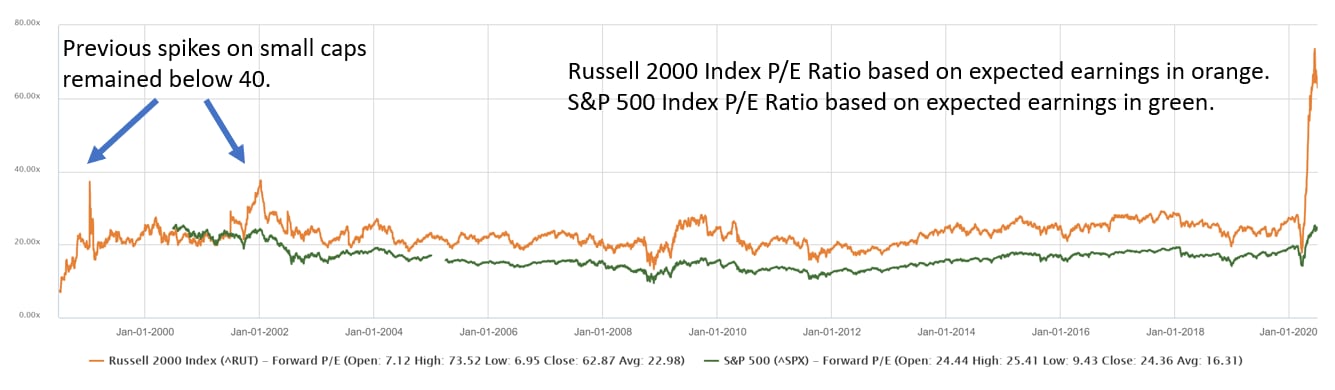

El índice Russell-2000 de pequeñas y medianas compañías USA., cuyo nivel de sobrevaloración excede cualquier estimación es quizá el peor preparado para capear la complicada situación.

Las pequeñas empresas se postulan como las más afectadas por los efectos de la pandemia, las que más notarán la caída de ventas y el aumento de costes derivado del acondicionamiento necesario para transitar durante el periodo que dure el virus entre nosotros (equipos, guantes, mascarillas, desinfección continua, distanciamiento social…) y, por tanto, son las empresas cuyos beneficios se resentirán con mayor intensidad.

El futuro de beneficios es incierto para el conjunto del mercado pero particularmente adverso para las PYMES. Así, el nivel de valoraciones previsto ha alcanzado niveles espaciales. Observen la comparación del PER «forward» del SP500 y el Russell 2000, calculado sobre las expectativas de beneficios en los próximos 12 meses (forward earnings).

La inminente temporada de presentación de resultados ofrecerá pistas adicionales sobre el futuro de las empresas, de índices y sectores, será muy interesante conocer el impacto que hasta el momento ha tenido el COVID sobre el sector de PYMES, así como las previsiones que lancen las empresas sobre su futuro o las expectativas que manejan para las ventas y también sobre nuevos gastos asociados a la protección contra el virus antes citada.

RUSSELL-2000, semana.

El post de mañana analizará el despliegue técnico de los principales índices después de un trimestre tan convulso y alcista como el anterior. Las lecturas de las pauta que han dibujado las bolsas en gráficos de largo plazo, mensual y trimestral, son críticos y de extrema importancia para el futuro de los mercados y de nuestras inversiones.

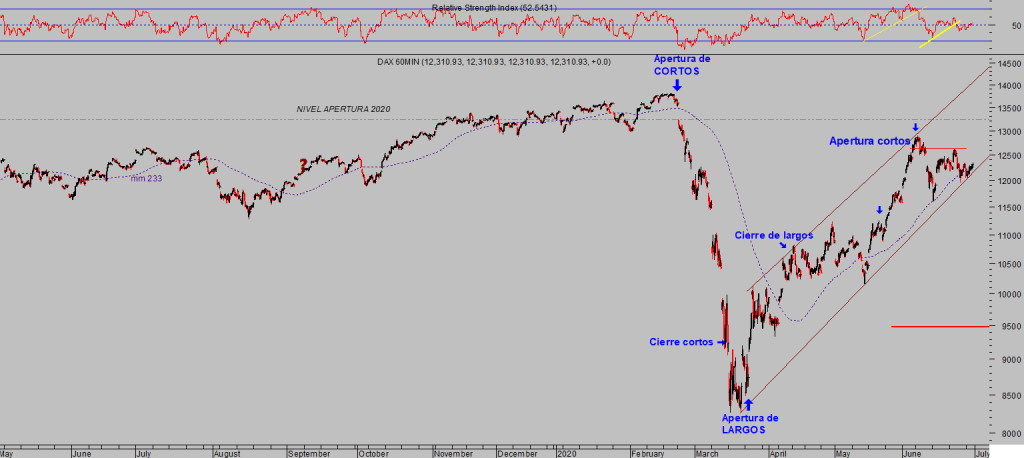

DAX-30, 60 minutos.

Las estrategias sugeridas (suscriptores) para participar en el complejo entorno actual presentan unas posibilidades realmente atractivas, también la elaborada específicamente para aprovechar el escenario más probable que depara al índice Russell-2.000.

Recordatorio de interés: Con el fin de mejorar la nitidez y tamaño de los gráficos pueden situar el cursor sobre ellos, pulsar botón derecho del ratón y seleccionar «Abrir imagen en pestaña nueva».

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com