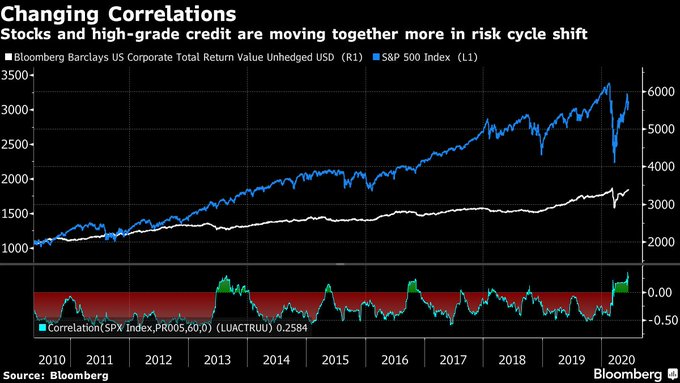

Activos de riesgo de toda clase se mueven en tandem desde hace una década, mostrando una correlación estrecha como nunca antes y limitando las posibilidades de éxito de las estrategias de diversificación entre activos.

La deuda soberana, los bonos high yield y junk o las acciones, medidas a través del SP500, apenas muestran diferencias en sus respectivas tendencias, evidenciando la verdadera fuerza motriz detrás del comportamiento de los activos.

Durante años, los inversores han sido forzados a cambiar su enfoque y condicionados a tomar decisiones respondiendo antes a las políticas de liquidez y estímulos de las autoridades que a ningún otro factor de mercados, macro o incluso de beneficios de las empresas.

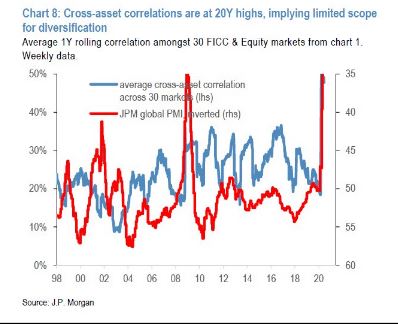

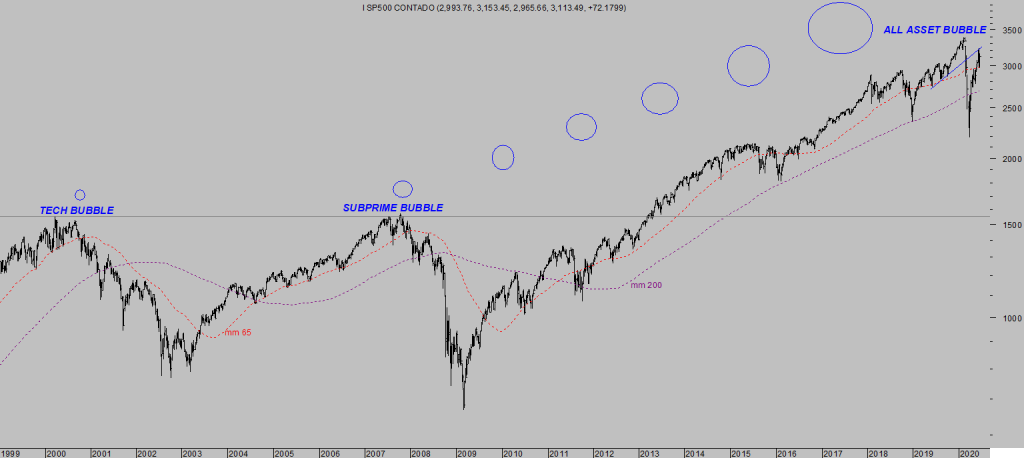

El cuadro siguiente recoge la media de movimientos de 30 diferentes clases de activos ilustrando la capacidad de las políticas monetarias para absorber los riesgos y situar a todos los activos cotizados en la misma tendencia y al unísono, sucedió en la burbuja tecnológica del año 2000, en la crisis subprime de 2008 y ahora con más fuerza que nunca.

Este tipo de correlaciones tan elevada entre distintos activos es característico en los finales de ciclo.

El apoyo de los bancos centrales a los mercados en los últimos años ha sido masivo, en las últimas semanas salvaje, pero son las propias autoridades las que afirman sin sonrojo que su misión no está orientada a vigilar siquiera el comportamiento ni dirección de las bolsas.

Podría ser mera coincidencia pero cada vez que el mercado hace amago de corregir o insinúa debilidad aparece, de repente, algún banco central o autoridad fiscal anunciando novedades, estímulos y rescates, es decir, ofreciendo mucho más dinero creado-de-la-nada para tranquilizar a los inversores y promover alzas de las cotizaciones.

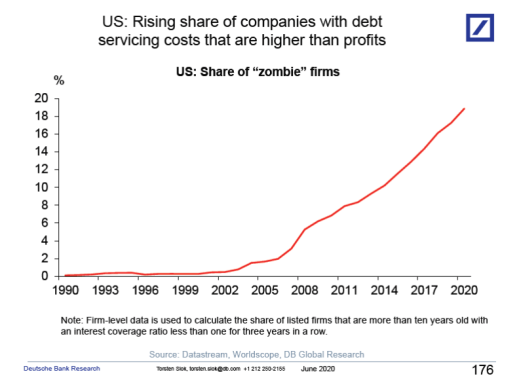

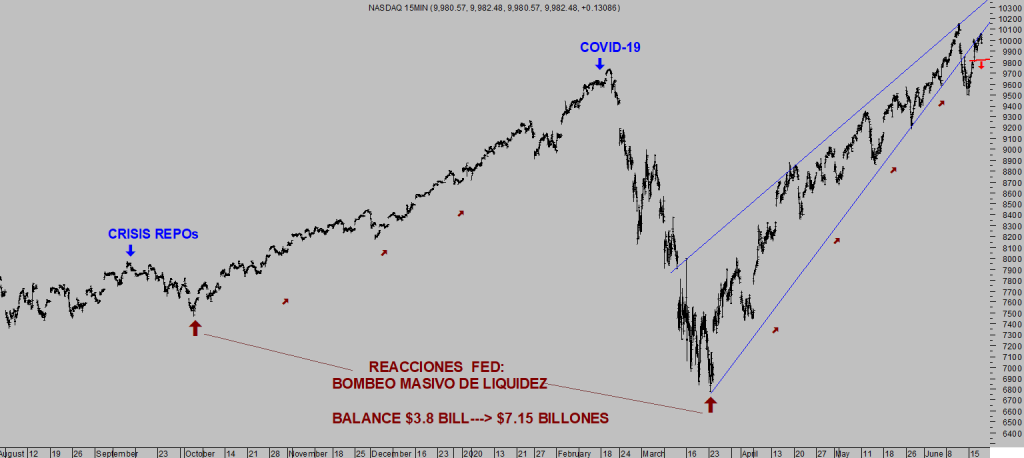

Recordemos que la Reserva Federal retomó la activación las bombas de liquidez en septiembre de 2019, argumentando la necesidad de gestionar la crisis Repo de entonces, un episodio que afirmaron sería puntual. La realidad ha sido diferente, la crisis ha continuado durante meses y obligado a la FED a inyectar mucho más liquidez de la inicialmente prevista que sumada a los rescates posteriores, ha resultado en la creación-de-la-nada de casi $3.5 billones en sólo 9 meses.

Tiempo que dura un embarazo y ha engendrado a un monstruo sin precedentes, una burbuja financiera muy compleja y un universo de empresas zombi realmente inquietante:

EMPRESAS ZOMBI, USA

Los bancos centrales están detrás de la creación mágica de un gran espejismo, de momento, las pantallas de cotización en verde día tras día inducen a creer que hay realidad detrás de la formación de precios, cuando el verdadero motivo que sustenta las alzas es casi exclusivamente artificial o dinero inventado ad hoc.

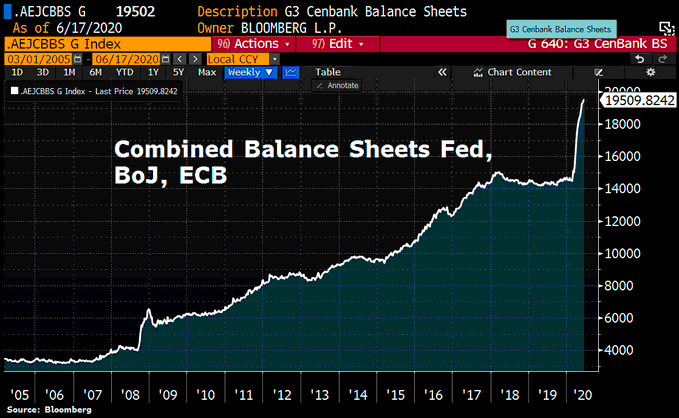

Hasta la fecha, la respuesta de los bancos centrales al COVID ha generado una creación de liquidez coordinada de billones de dólares, sólo los 3 grandes (BOJ +FED+BCE) han inventado más de $5 billones desde marzo, tiempo record de 3 meses.

BALANCE AGREGADO BOJ+FED+BCE.

Con semejante cantidad de dinero han comprado activos de toda clase, reactivado sus tendencias todas al alza y nacionalizado en la práctica y en silencio multitud de activos.

El relato detrás de tanta operaciones de rescate es tan interesante como falaz, desde el programa «No QE» que afirmaba el Sr Powell cuando comenzó a inventar dinero a espuertas para contener la crisis Repo de septiembre, pasando por «the FED is not monetizing debt», o el famoso y manido «monetary policies do not focus stock exchange levels».

Donald Trump también es un fiel seguidor del mercado de valores, suele insinuar que la fortaleza de la bolsa es reflejo de su gestión. Necesita subidas de las cotizaciones y color verde chillón en la mente de todo el mundo para encarar la campaña electoral con posibilidades de éxito. En ocasiones lanzando breves peroratas carenes de sentido pero seguramente con cierto impacto entre algunos segmentos de población, como el publicado tras conocerse el dato de venas al menor, vean:

- Wow! May retail sales show biggest one-month increase of ALL TIME, up 17.7%. Far bigger than projected. Looks like a BIG DAY FOR THE STOCK MARKET, AND JOBS!

Sin comentarios.

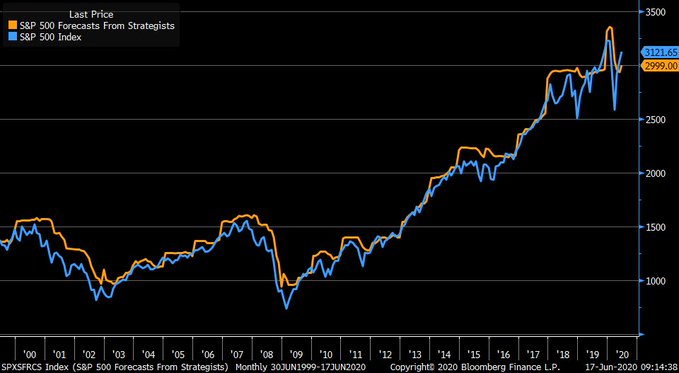

El desmadre intervencionista es tal, la desconexión entre la economía real y financiera, la distorsión entre cotizaciones y beneficios empresariales… que hasta el consenso de expertos de Wall Street baraja un precio del SP500 para fin de año en niveles inferiores a los de hoy.

En 2016, con el SP500 cotizando en el entorno de los 2100 puntos el Sr Trump advertía desde la oposición, en plena campaña electoral, que la bolsa se encontraba en una «big, fat and ugly bubble». La burbuja de ahora es de dimensiones históricas pero Trump celebra cada subida como se observa en el anterior tweet, por ejemplo.

S&P500, semana.

Proyectar precios inferiores a los de cotización del momento es muy anómala y rara circunstancia, Wall Street siempre se ha caracterizado por mirar arriba y pronosticar precios superiores a los de cotización, independientemente de las valoraciones o desconexión con la realidad que suele devenir con las expansiones de múltiplos excesivas.

Ni siquiera en la burbuja tecnológica del año 2000 o en el año 2007 los expertos «sell side» del mercado situaron sus expectativas por debajo del nivel de cotización del SP500, tal como pueden ver en el gráfico siguiente.

Según el consenso de Wall Street, el S&P500 terminaría este 2020 en el nivel 2.999, curioso número, cerca de un 4% por debajo del nivel de cierre de ayer, nivel que ha mejorado en las últimas fechas respecto al de hace unas semanas, cuando pronosticaban finalizar el año en 2.933.

S&P500 vs PROYECCIONES DE WALL STREET.

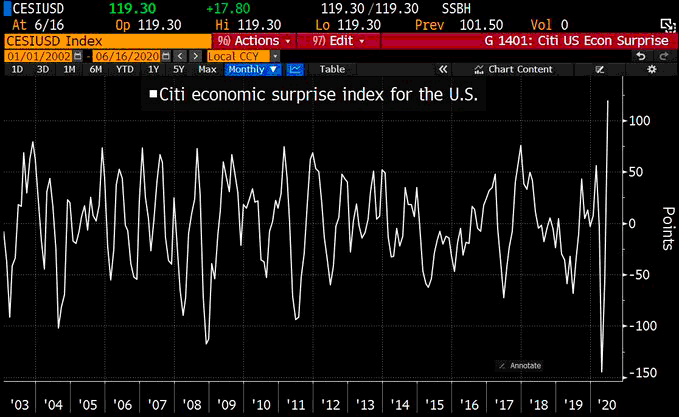

Además de los relatos de autoridades y expertos para justificar lo imposible, existen algunos testigos como el indicador de sorpresas económicas de Citi en la coyuntura actual muy adecuado para argumentar en favor del escenario ideal, de la ansiada recuperación en V,

El indicador ha salido disparado al alza y ha alcanzado máximos históricos, mientras la economía se desangra (?¿). El motivo es que las expectativas sobre datos macro habían sido situadas en niveles quizá demasiado pesimistas y los datos han resultado mejores de lo esperado, aunque muy lejos de poder ser considerados positivos.

Así sucedió con los datos de Ventas, explicados en post recientes, o como el dato de empleo contabilizando 2.5 millones de empleos creados en mayo cuando la realidad, reconocida por el propio Labour Department, es que se destruyeron cerca de 4 millones.

Al final, un elenco de sorpresas, para el olvido, que presionan al alza al índice de sorpresas económicas con una fuerza histórica.

INDICE SORPESAS ECONÓMICAS, CITI

Analistas de la firma Morgan Stanley también han ajustado sus expectativas y confianza acerca de asistir a una recuperación en forma de V: “We have greater confidence in our call for a V-shaped recovery given recent upside surprises in growth data and policy action», pero reafirmando sus ilusiones en V.

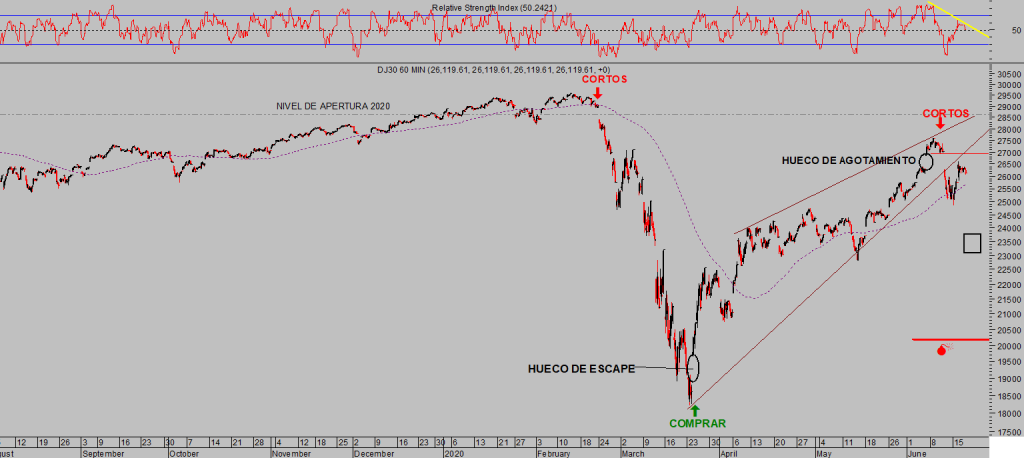

Mañana se celebra el vencimiento de derivados trimestral y la volatilidad puede regresar en cualquier momento, la estadística histórica del comportamiento de las boslas en las semanas posteriores a los vencimientos (explicada en distintos posts) combinada con el aspecto técnico e implicaciones de las pautas en curso, con la estacionalidad y el posicionamiento, sugieren próximas alzas de volatilidad, que capitalizaremos a través de las estrategias dispuestas para tal fin.

Después de conseguir una rentabilidad del +141% con estrategias en favor de volatilidad durante las caídas de febrero y marzo, la última estrategia de esta semana h sido cerrada con otro +15% y tenemos preparada la siguiente para cuando quiera volver a brotar, esperamos que muy pronto a tenor de los análisis antes citados.

DOW JONES, 60 minutos.

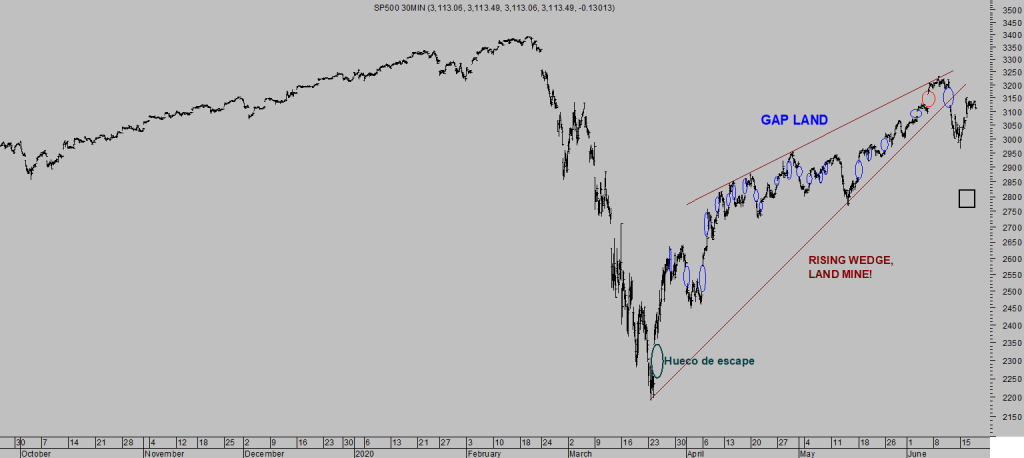

SP500, 30 minutos.

NASDAQ-100, 15 minutos.

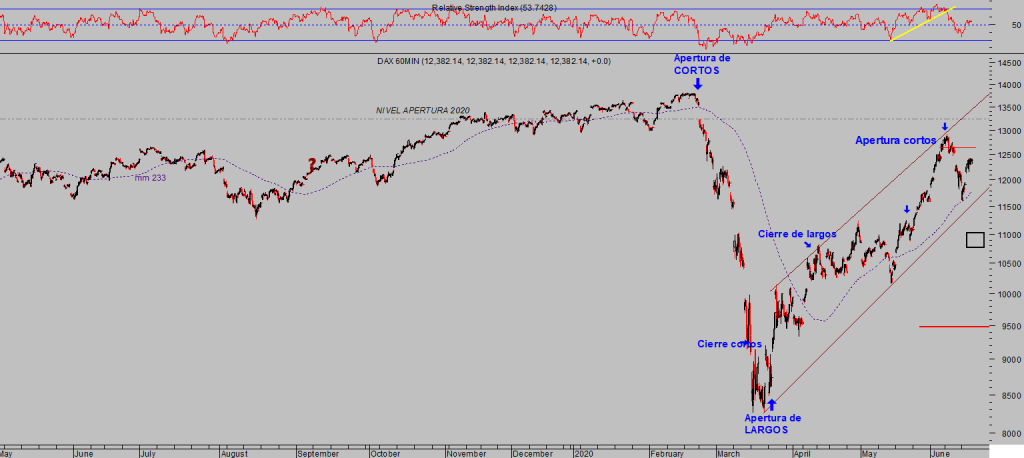

DAX-30, 60 minutos

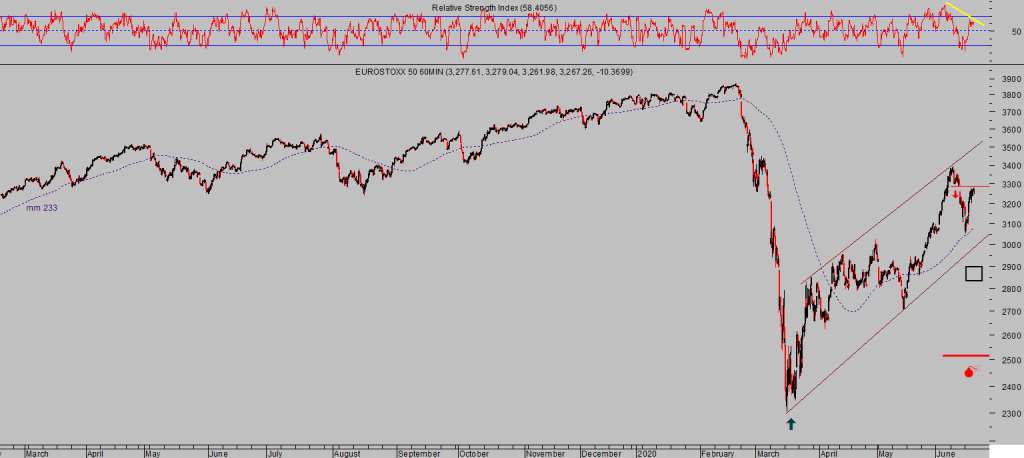

EUROSTOXX-50, 60 minutos.

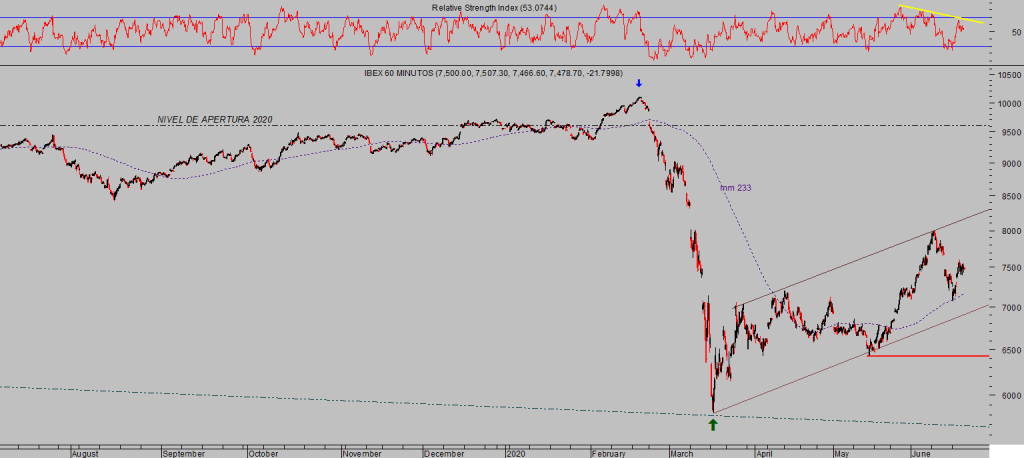

IBEX-35, 60 minutos.

El Sr Powell acarició ayer de nuevo el lomo del mercado al afirmar que pasará un tiempo antes de que la FED comience a pesar en normalizar las condiciones monetarias y reducir el balance «Will Be A While Before Fed Starts Thinking About Shrinking Balance Sheet».

Una noticia muy favorable para los inversores que esperan manipulación indefinida e infinita y hacerse millonarios invirtiendo. No se confíen!.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com