Una pregunta clave para los mercados es hasta cuándo permanecerán los tipos a estos niveles tan bajos. Afecta a los activos de renta fija, lógicamente, pero también a la valoración de la renta variable. Y si nos atenemos a la reunión de la Reserva Federal americana de la semana pasada, la respuesta es: “al menos hasta 2022”. En palabras de su Presidente, Powell: “no estamos ni pensando en plantearnos subir los tipos de interés”. La FED que comparte con el BCE un escenario de lenta mejora macroeconómica, alejado de una “V”, con un crecimiento que no recuperaría hasta 2022 los niveles de finales de 2019 acompañado de una baja inflación. En el corto plazo, los datos siguen deparando más sorpresas positivas que negativas, como la mejora del consumo evidenciado en las ventas al por menor americanas de mayo. Pero la FED mantiene la cautela, lo que la sigue llevando a nuevas medidas, siendo la más reciente la compra directa de bonos corporativos de esta semana.

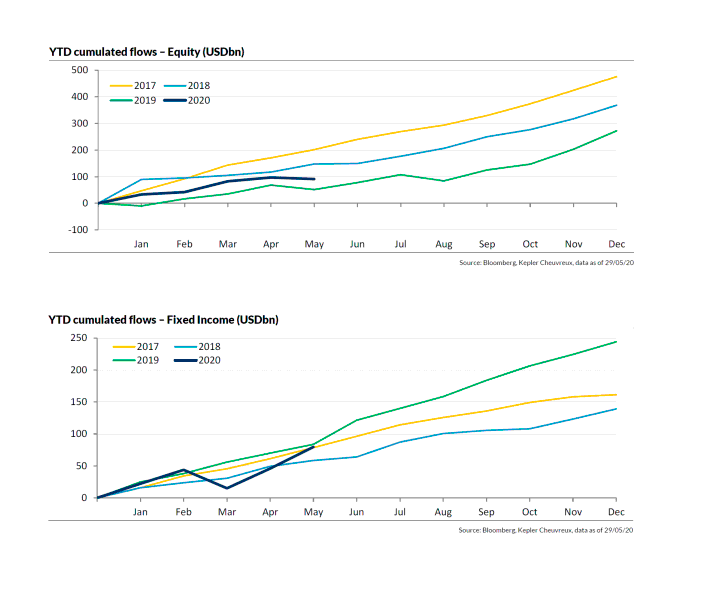

Renta fija apoyada así por el extraordinario y constantemente ampliado estímulo monetario, que no se queda en el BCE o en la FED, sino que se extienden a otras autoridades monetarias como el banco central de Japón que también ha anunciado en estos días que ampliará sus compras de deuda corporativa. No extraña así que siga siendo el activo donde el flujo de compras por parte de los inversores sea más elevado, aunque atentos porque parece estar ralentizándose en la última semana. ¿Por dónde pueden venir las sorpresas negativas? Entre otros motivos, por una mejora de la inflación más rápida de lo esperado.

¿Hay temores en los mercados ante el riesgo de rebrote? Sin duda, pero de momento parecen limitados. El repunte de los casos en algunas ciudades americanas, los cierres en algunas zonas de Bejing o la subida de contagios en India, llevaron a recortes puntuales de las bolsas y cierta búsqueda de refugio. Pero la percepción, a la fecha, es la de “control”, lo que no obligaría a un confinamiento generalizado. En opinión del Secretario del Tesoro americano: “no se debería volver a cerrar la economía”.

Mercados financieros que siguen dominados por una liquidez enorme a los que se sumará esta semana un billón de euros adicional desde las subastas plurianuales de liquidez para los bancos por parte del BCE. Y dentro de las alternativas para los inversores de renta variable varios argumentos apoyarían a las empresas de pequeña y mediana capitalización: peor comportamiento relativo en bolsa frente a las grandes en los dos-tres últimos años, valoración más atractiva, y positiva evolución, tradicionalmente, en momentos postrecesión. Es por ello por lo que creemos que puede darse una cierta rotación hacia este segmento de pequeña-mediana capitalización desde las grandes.

En Europa esta es semana de la cumbre de Jefes de Estado. Y no cabe esperar en esta cita acuerdo sobre los dos asuntos capitales: Fondo de Recuperación Europeo y Brexit. Los avances son aún insuficientes y más tiempo es necesario en ambos casos, con un mes de julio que se aventura intenso en términos de negociaciones.

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.