Los inversores del mercado de acciones obtuvieron dos dosis de realidad la semana pasada que detuvo una recuperación aparentemente imparable. Llegaron a través de advertencias de una recuperación económica prolongada del presidente de la Reserva Federal, y un aumento de nuevas infecciones por coronavirus y hospitalizaciones en los estados que están reabriendo sus economías. Los inversores han estado lidiando con la cuestión de si el rebote del mercado desde el mínimo de marzo estaba muy por delante de la realidad económica. Pero, ¿qué nos deparará el futuro?

Los estrategas cuantitativos de Societe Generale se sumergieron en la historia para encontrar una respuesta, y lo que encontraron es otra verificación que pone en aprieto a los alcistas.

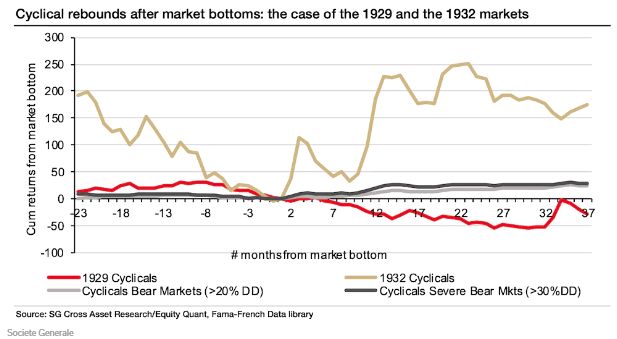

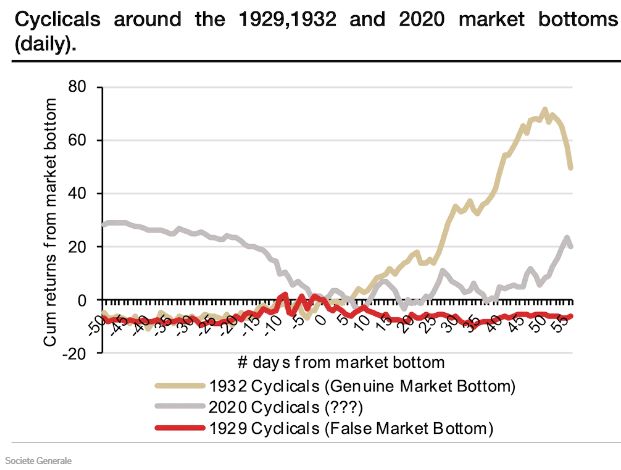

El equipo dirigido por Andrew Lapthorne examinó el colapso del mercado de 1929 que precedió a la Gran Depresión, así como el que siguió en 1932. Sus objetivos eran descubrir cómo el mercado avanzó desde sus mínimos, cómo se comparan con el rebote de 2020, y lo que sugieren los resultados sobre los próximos meses.

Seleccionaron esos dos años porque los inversores se enfrentaron a condiciones económicas casi idénticas pero con recuperaciones muy diferentes.

Los cíclicos te contaron lo que pasó después

Más que cualquier otra clase de acciones, las empresas cíclicas que son sensibles al crecimiento económico fueron los que pronosticaron perfectamente que sucedió en ambos casos.

Los cíclicos cayeron más del 35% en el primer año después del mínimo del mercado de 1929. Mientras tanto, el mercado más amplio subió casi el 50% en los primeros cuatro meses desde el mínimo. Pero si estaba prestando atención a los cíclicos, es posible que haya olfateado el gran crash que siguió.

Las acciones finalmente tocaron fondo en 1932, cuando los cíclicos protagonizaron un repunte persistente que sumó hasta un 200% durante el primer año desde el mínimo.

Las tendencias en los cíclicos se muestran en el cuadro a continuación.

Vale la pena reconocer el privilegio de la retrospectiva que tenemos ahora, aunque igualmente podría servir como una historia de advertencia para el futuro.

«El débil desempeño cíclico que vimos en las semanas hasta esta última, que está muy lejos del resurgimiento clásico claro que observamos en recuperaciones genuinas, podría indicar cuán frágil podría ser la recuperación económica subyacente y plantea preguntas sobre si lo peor ya pasó en los mercados», dijo Lapthorne en una nota reciente.

Agregó que las ganancias continuas en los cíclicos serían una señal alentadora para la fortaleza de la recuperación. Sin embargo, la tendencia hasta ahora ha sido en gran medida más similar a 1929 que a 1932.

Lapthorne señaló que otros factores en el mercado de acciones que históricamente tienden a suceder eran consistentes con los mensajes cíclicos enviados en 1929 y 1932.

El factor tamaño, que implica una estrategia de comprar acciones de pequeña capitalización y vender gran capitalización, cayó hasta un 40% desde su punto mínimo en 1929, pero se disparó un 250% dentro de los dos años posteriores a 1932.

Las empresas de baja capitalización son similares a las cíclicas en que también son sensibles al crecimiento económico. Y en 2020, se quedaron rezagadas en gran medida contra el mercado más amplio desde el mínimo de marzo hasta mediados de mayo.

En conjunto, las recientes subidas de las acciones de pequeña capitalización y cíclicas en 2020 podrían interpretarse como señales fuertes y prospectivas del repunte en forma de V de la economía. Y en cierto nivel, no vale la pena luchar contra la tendencia alcista más amplia.

Precaución antes de llegar a conclusiones firmes. Después de todo, la economía todavía está en recesión, la demanda de los consumidores no se ha recuperado y existe una gran incertidumbre sobre el futuro de la pandemia. Todos estos factores de riesgo fueron evitados en gran medida por los inversores hasta la semana pasada.

Si la Fed habla de «un largo camino» hacia la recuperación, incluso con pleno conocimiento de los recursos a su disposición, quizás los inversores también deberían adoptar esa mentalidad.

Carlos Montero

La Carta de la Bolsa