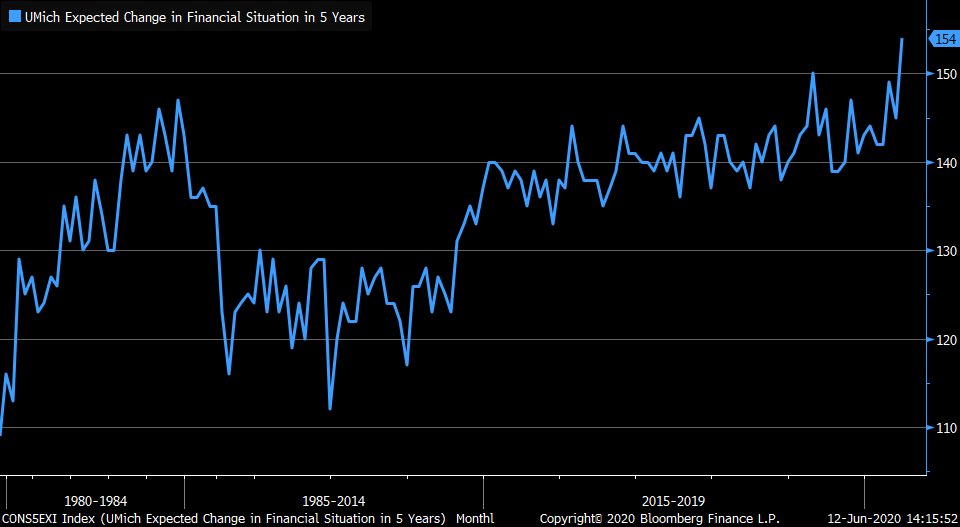

El resultado de la última encuesta de sentimiento de la Universidad de Michigan asombra, el porcentaje de encuestados que ve un futuro prometedor para su riqueza a 5 años vista ha alcanzado nuevos máximos históricos. El impacto en el sentimiento de la campaña de rescate masivo de la FED parece estar teniendo éxito en lo que se refiere a su capacidad para convencer (a los menos informados).

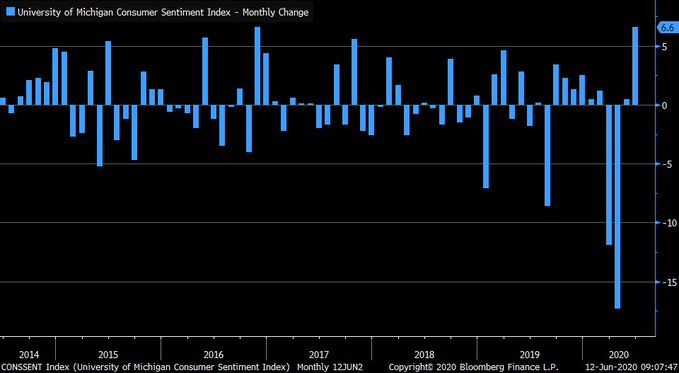

El dato de sentimiento del consumidor de junio ha mejorado respecto al anterior, subió hasta 78.9 frente al 75 estimado y 72.3 del mayo.

El temido rebrote del virus de Wuhan parece haber llegado, Pekín ha sido el epicentro de un nuevo foco de infección y ha decidido confinar, cerrar, a más de 20 barrios tratando de evitar la propagación del nuevo brote de coronavirus detectado la semana pasada.

Mientras que las noticias divulgadas por España y Europa apuntan la posibilidad de que los nuevos contagios son cada vez menos agresivos y, por tanto, cabría considerar que la mutación del virus lo habría hecho más débil, el departamento de biología de patógenos de la Universidad de Wuhan cree que se trata de «una cepa del virus más contagiosa que la que afectó a Wuhan». El desconcierto es completo y la incertidumbre también.

Pero ayer los mercados protagonizaron una sesión muy movida, de ida y vuelta, con caídas duras en el inicio y una recuperación súbita de las cotizaciones después de que la Reserva Federal, cómo no!, anunciase su predisposición a intervenir el mercado de deuda corporativa de manera aún más decisiva, comprando directamente bonos de empresas dentro de su programa de rescate a la deuda corporativa ya en marcha.

Es decir, además de intervenir en el mercado primario de deuda se hace necesario regar con liquidez a empresas directamente, bajo el Secondary Market Corporate Credit Program dotado de momento con $250.000 millones, con el fin de «aliviar las presiones de los mercados de crédito». El programa inicial Primary Market Corporate Credit Facility, estaría dotado con $500.000 millones.

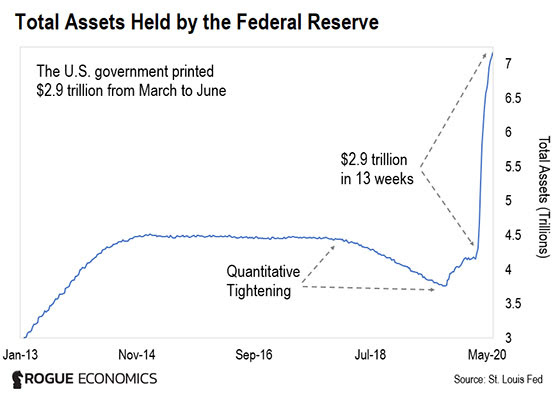

La FED va camino de repetir la peligrosa e ineficaz hazaña aplicada por el Banco de Japón desde hace ya 30 años, las políticas de creación de dinero-de-la-nada para absorber problemas y tratar de comprar crecimiento económico, otrora duramente criticadas desde USA pero copiadas letra a letra por la FED desde hace una década y muy intensificadas en los últimos meses.

Japón avanza en un proceso que tácitamente supone la nacionalización del mercado y Estados Unidos sigue sus pasos, mediante la compra de deuda corporativa y demás adquisiciones bajo las políticas de reflación de activos en marcha desde hace años.

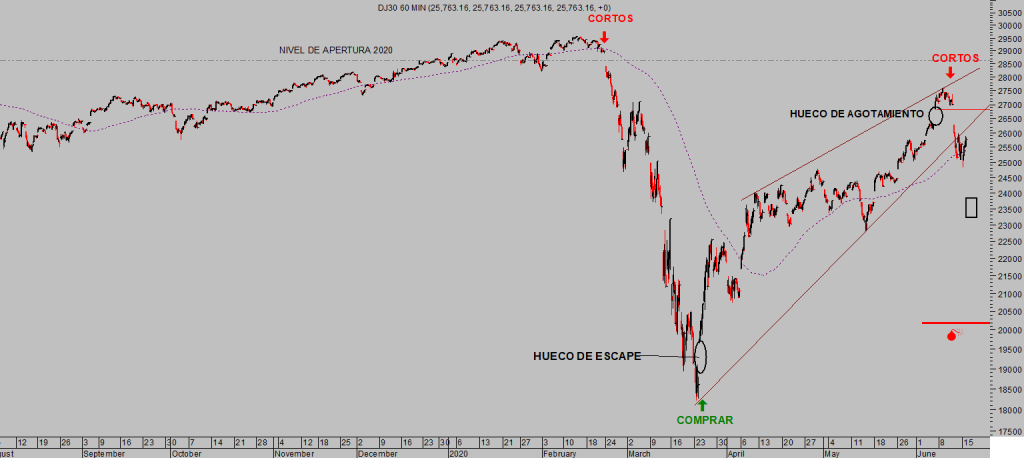

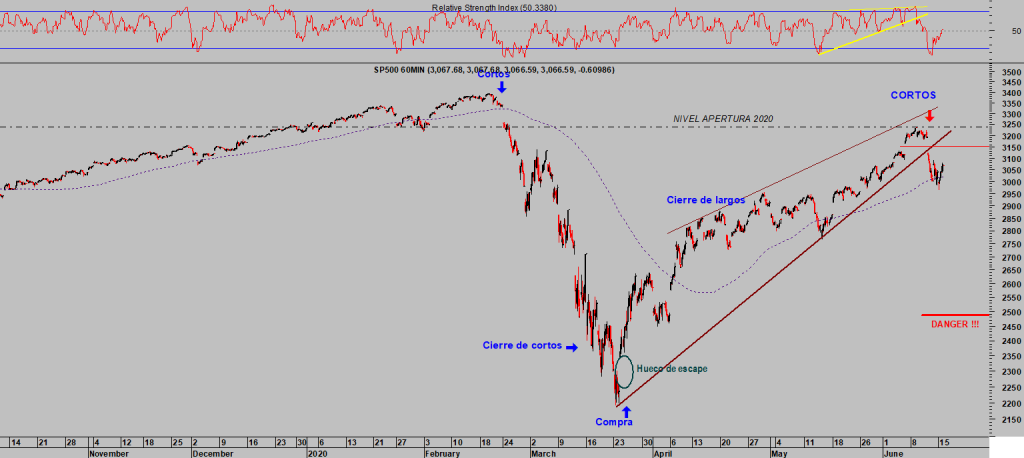

Nada más conocer la noticia, el mercado USA respingó al alza con violencia desde mínimos, cuando los índices caían más de un punto porcentual, y consiguieron una recuperación tan intensa que los índices finalmente cerraron con ganancias, el Dow Jones recuperó más de 1.000 puntos desde mínimos y cerró arriba un +0.6%, el Nasdaq recuperó aún más y cerró ganado un +1.43%, arrastrado por las ganancias del grupo de élite FAANG, el S&P500 recuperó un +0.83% al cierre.

DOW JONES 60 minutos.

S&P500, 60 minutos.

Los temores de los mercados hace sólo unos días consistían en un regreso de contagios del virus que obligase a volver a «cerrar» las economías, la escalada de tensiones geopolíticas. las elecciones USA o en un segundo orden quedaba el impacto de la pandemia en datos macro y micro. El extraño optimismo, más inoculado desde las autoridades que realmente derivado de la mejora de condiciones económicas y del empleo, pero definitivamente generado a través de los mercados, se basaba en la posibilidad de estar cerca del final de la pandemia y de una reapertura de la economía estelar «rocket like» como afirma Trump en su cuenta de Twitter.

El rebrote en China o el fuerte aumento del número de casos en numerosos países contraviene las bases del optimismo irradiado, la reapertura de la economía y fin del confinamiento está haciendo bajar la guardia del distanciamiento social y desencadenando una nueva oleada de contagios en USA.

El gobernador de Nueva York, Andrew Cuomo advirtió ayer a la población recordando la necesidad de comportarse de forma prudente, mascarillas, distanciamiento, etc… para evitar un empeoramiento de la pandemia, en vista de la evidencia de incumplimiento de las normas por parte de multitud de personas y empresas. según sus palabras:»the state has received 25,000 complaints about businesses violating rules of the phased reopening, threatening to take liquor licenses from bars and restaurants».

Es interesante que en este entorno reine cierto tono de optimismo, la capacidad de alterar el estado de ánimo del consumidor por parte de las autoridades es indudable, aunque su capacidad para alterar el curso de los acontecimientos económicos y financieros a su antojo creando dinero «ex nihilo» en el mayor experimento monetario de la historia. si es realmente una gran duda.

Los empachos y excesos suelen terminar causando problemas, se pagan igual que las deudas. La deuda nacional USA se ha disparado hasta el 107%, $25.9 Billones, después de los más de $2 billones creados en las últimas semanas.

Antes del COVID, el Tesoro esperaba gastar unos $4.7 billones este año pero después añadió otros $2.2 billones para subsidiar a empresas y ciudadanos, a los que sumar otro billón para próximas semanas e incluso otro más. para un plan de infraestructuras al que se ha referido Trump recientemente. El nivel de gasto inicialmente previsto puede terminar duplicándose con relativa facilidad. El déficit presupuestario del año en curso será acorde.

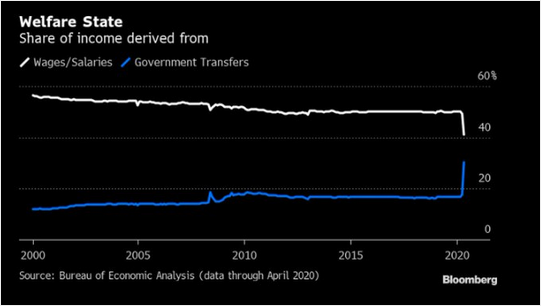

El experimento monetario se está convirtiendo en un proceso de nacionalización generalizada e facto de los mercados y la economía, no sólo adquiriendo activos del sector corporativo sino también haciendo al grueso de la población cada vez más dependiente de las bondades del tío Sam.

Curioso experimento monetario, vivimos en un sistema eminentemente capitalista, en teoría liberalizador y orientado a la iniciativa privada y el emprendimiento, resulta que se está creando un sistema de corte y prácticas más acordes con el manual «nacionalizador» del buen comunista.

Hoy se publican importantes datos macro USA, Ventas al Menor, Producción Industrial, inventarios o Utilización de la Capacidad Productiva, se espera una mejora desde los abisales datos de meses anteriores, para el dato de ventas por ejemplo, se espera un repunte del +9% (que compensaría sólo la mitad de lo perdido el mes anterior) o un +5.2% para las ventas ex autos, después de haber caído un -17.3% en abril.

En situación de normalidad, estos datos serían importantes y motivo de reacción de los inversores y consecuentes desplazamientos de los activos financieros e índices bursátiles. Esta nueva normalidad ha cambiado las referencias de mayor importante relegando los datos micro y macro a un segundo plano, sólo por detrás de las novedades, políticas y ocurrencias de las autoridades para mover los mercados.

En este sentido, esta tarde habrá motivo par la distracción con la comparecencia del Sr Powell en el Testimonio Semianual de Política Monetaria.

Las bolsas han experimentado un comportamiento anómalo justo a las puertas del vencimiento trimestral, asunto explicado en varios post recientes, arruinando las posibilidades a los inversores particulares que, presas del optimismo y confianza ciega en la FED para hacer subir las cotizaciones sin pausa, habían extremado su pocisionamiento alcista hasta niveles record.

El brusco varapalo de pasadas jornadas supone un duro golpe para los inversores, pero se trata de la usual limpieza de posiciones del mercado. Las bolsas han subido mucho en poco tiempo (+50% en 13 semanas) y con un trasfondo macro y micro negativo y contrario a las alzas. El entorno técnico advertía peligro y pronto regreso de la volatilidad, hecho que ha sucedido y ha permitido accionar estrategia de sencilla aplicación y riesgo limitado, que ya suma una rentabilidad del 20%.

El control dinámico de posiciones permitirá que el el peor de los escenarios, la estrategia arrojará una rentabilidad próxima al 15%.

VXX, semana

La imagen técnica de distintos índices USA y EU es delicada e invita a la prudencia, muy a pesar de la intervención masiva de las políticas de reflación de activos, la situación general de la pandemia, geopolítica, macro y micro economía es adversa e incierta como pocas veces en la historia.

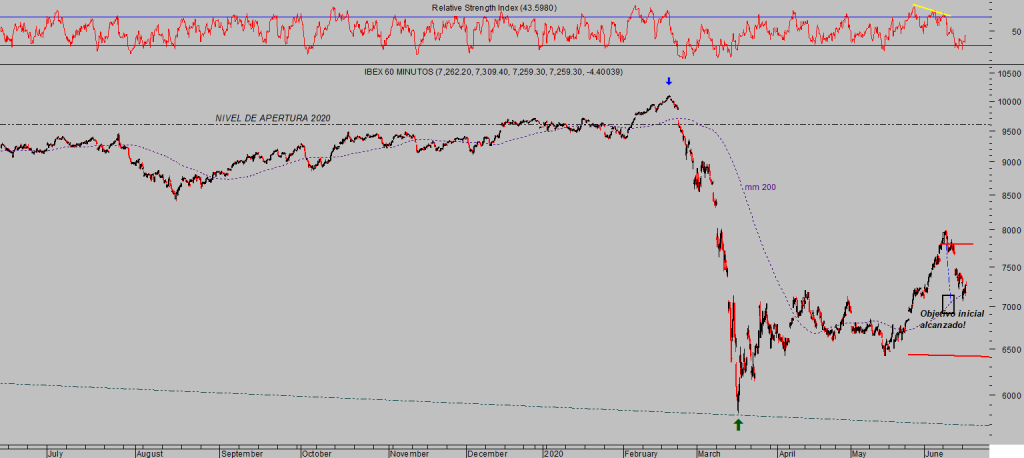

IBEX-35, 60 minutos.

El selectivo español es uno de los índices más débiles de las grandes economías, de los que menos ha recuperado en el rally post desplome-COVID y de los que más ha perdido en últimas jornadas. Ha alcanzado el nivel inicial objetivo para la caída y ahora puede rebotar, pero no se confíen. Si las ventas se intensifican y cae el indice, será imprescindible vigilar de cerca las referencias de soporte, si las perfora a precios de cierre se abriría un escenario realmente preocupante y oscuro para el medio y largo plazo.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com