- Se espera que la Reserva Federal deje sus tasas sin cambios en junio.

- Las primeras previsiones de crecimiento y empleo desde diciembre serán de gran interés.

- Los comentarios del presidente Powell sobre el apoyo a la economía, los mercados bursátiles, las tasas y el estímulo fiscal probablemente sacudirán los mercados.

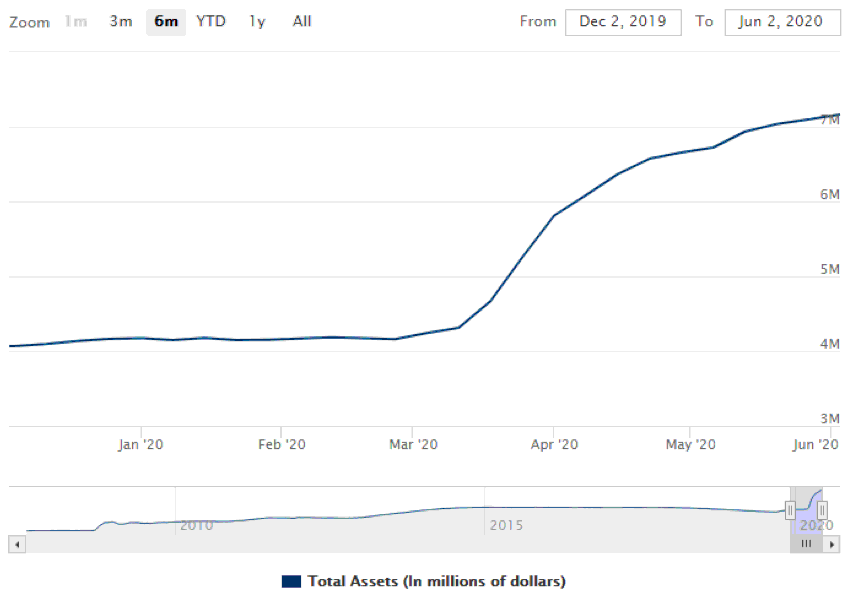

Las acciones suben, el dólar baja. Esa ha sido la historia recurrente en la mayoría de los días en los últimos dos meses, y fue impulsada principalmente por la Reserva Federal. El balance del banco central más poderoso del mundo aumentó desde poco más de 4 billones de dólares a más de 7 billones, alrededor de 3 billones de dólares en menos de tres meses, lo que apuntala la recuperación.

La Fed compró bonos, redujo las tasas de interés a cero, estableció y expandió líneas de intercambio con otros bancos centrales y ha estado modificando sus planes casi a diario.

Fuente: Reserva Federal

Jerome Powell, presidente de la Reserva Federal, dijo que el banco «ha cruzado las líneas rojas» a raíz de la pandemia de coronavirus y el coste de frenarlo mediante bloqueos. Es posible que se haya referido a la flexibilización cuantitativa abierta, la compra de bonos municipales, los préstamos directamente a Main Street y la compra de «ángeles caídos», bonos recientemente rebajados a basura.

La acción de la Fed no es el único impulsor al alza. El estímulo fiscal y el éxito en reducir la enfermedad en Nueva York también se pueden atribuir a la recuperación. Sin embargo, los próximos movimientos dependen de la institución con sede en Washington, y hay cinco lugares para buscar una respuesta en su decisión de junio.

1) ¿Pronósticos optimistas o pesimistas?

El banco publica pronósticos de crecimiento, empleo, inflación y tasas de interés cada tres meses. El gráfico de puntos de las tasas de la Fed solían sacudir los mercados. Se espera que los costes de los préstamos se mantengan cerca de cero hasta 2022, y probablemente serán desechados por los inversores.

Por otro lado, las perspectivas del producto interior bruto PIB serán de gran interés. ¿Cuándo prevé la Reserva Federal un retorno a los niveles de producción previos a la pandemia? Los mercados bursátiles sugieren que llegará en breve, con una recuperación en forma de V o «cohete» como lo describió el presidente Donald Trump.

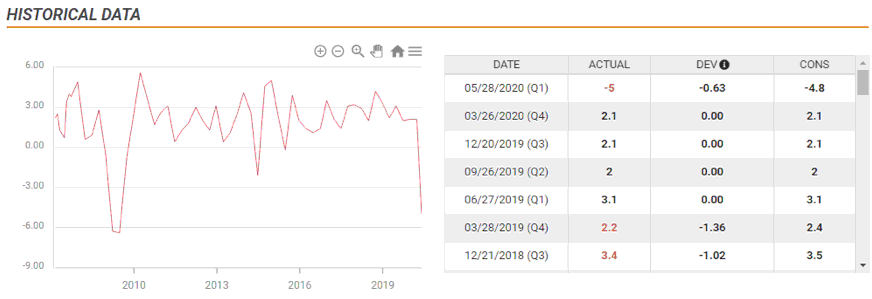

La economía se contrajo un 5% anualizado en el primer trimestre, una caída significativa está sobre la mesa en el segundo.

Powell y sus colegas pueden verter un jarro de agua fría en tales esperanzas al prever una recuperación total solo a finales de 2021. ¿Eso detendrá a los mercados bursátiles? Tal vez se necesitaría una perspectiva más sombría para deprimir las expectativas. Las esperanzas de un rebote casi completo para fin de año impulsarían a las acciones.

Las proyecciones de empleo también son de interés. Hay una tasa de desempleo de dos dígitos sobre la mesa para fin de año. Después del reciente informe optimista de nóminas no agrícolas NFP, la Fed incluso puede apuntar a una caída por debajo del 10% este año, lo que apoyaría a los mercados. Por otro lado, una perspectiva con dos dígitos para finales de 2021 ya tendría el efecto contrario.

2) Apoyo a la economía

En abril, Powell se comprometió inequívocamente a tomar más medidas para apoyar la economía en estos tiempos difíciles, y el programa de Main Street es una de las formas de cumplir esa promesa. La Fed sorprendió a los mercados más de una vez desde principios de marzo.

¿Repetirá este tono o adoptará un enfoque de «esperar y ver» después de los signos positivos recientes? Tomarse el tiempo para digerir toda la acción puede pesar en los mercados, mientras que reiterar el voto de actuar de la misma manera apuntalaría otro movimiento al alza en las acciones.

3) Tasas negativas

«Haré lo que sea por la economía, pero no lo haré». Parafraseando las palabras de Meat Loaf, la Reserva Federal parece tener muchos conejos en la chistera, pero permanece unida contra la fijación de tasas de interés negativas. Los periodistas probablemente preguntarán sobre eso, y Powell está dispuesto a rechazarlo por completo.

Los mercados de bonos cotizaron brevemente los costes de endeudamiento bajo cero a principios de 2021 y el presidente Trump deseaba «el regalo» de tasas negativas. En el caso poco probable de que el presidente cambie de opinión, las acciones pueden subir. De lo contrario, ese tema parece estar fuera de la mesa.

4) ¿Problemas de burbujas?

La Reserva Federal quiere que los mercados se recuperen, proporcionando un «efecto de riqueza» que aliente a los consumidores a gastar. El apoyo de la Reserva Federal también evitó una crisis financiera además de la de salud y la económica. ¿Pero las acciones han ido demasiado lejos?

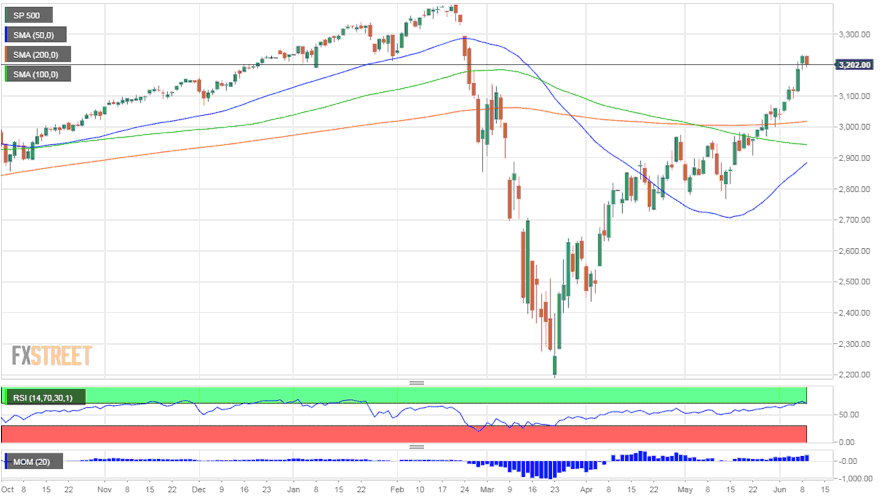

Caída y recuperación del S&P 500:

Es poco probable que Powell afirme que hay una burbuja en los mercados bursátiles, ni que impulsó las acciones al alza. Probablemente se abstendrá de usar las palabras «formación de una burbuja», pero puede decir, en respuesta a una pregunta, que las valoraciones en algunos sectores pueden ser elevadas, o algo por el estilo.

Cualquier disparo de advertencia, tan sutil como podría ser, desencadenaría una caída en la renta variable, mientras que evitar comentar sobre los mercados permitiría mayores ganancias.

5) Impulso al estímulo fiscal

En sus apariciones públicas anteriores, Powell instó a los funcionarios electos a extender su apoyo a la economía. Después del informe de empleos NFP de mayo, tal vez no ve la necesidad de tal ayuda. Eso pesaría sobre las acciones.

Otro escenario adverso para los mercados sería si Powell enfatiza la necesidad de que el Congreso impulse aún más la economía, insinuando que la pelota ahora está en la cancha de Capitol Hill. Eso podría presionar a los políticos, pero también sonar como una pista de que la Reserva Federal está cercada (ver el segundo punto).

El mejor escenario para el S&P 500 es que Powell pida al gobierno que ofrezca más asistencia, pero sin retirarse de su compromiso de hacer más.

Conclusión

Los próximos grandes movimientos en los mercados dependen de la Fed. El optimismo y el compromiso de actuar impulsarían a los mercados bursátiles y pesarían sobre el dólar estadounidense de refugio seguro, mientras que verter una jarro de agua fría, de varias maneras, enviarían a las acciones a la baja.