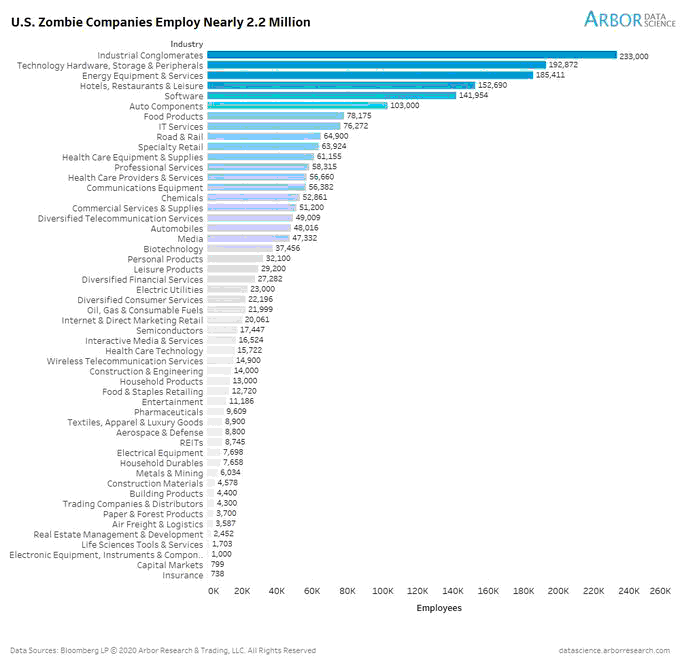

Las empresas estructuralmente débiles, muchas inviables económicamente y denominadas Zombi, atraviesan momentos críticos, son aquellas que ganan menos dinero con su actividad empresarial del que necesitan sólo para atender sus compromisos de deuda, dan trabajo a más de 2,2 millones de trabajadores en Estados Unidos.

La crisis ha minimizado los ingresos que ya eran insuficientes antes y sectores como el de conglomerados industriales, partes de la tecnología o energía se postulan para intentar defender la supervivencia y las decenas de miles de puestos de trabajo en riesgo.

Las empresas zombi son criaturas con unas constantes vitales precarias pero mantenidas desde los laboratorios de los bancos centrales, sin la imprescindible ayuda de tipos de interés cero y de liquidez a mansalva no existirían.

Los inversores no se caracterizan por prestar dinero (compran bonos) a empresas que ofrecen mucho más riesgo que rentabilidad esperada, en condiciones normales sólo acudirían a comprar deuda -basura- si las emisiones de deuda de estos zombis situasen el tipo de interés en el nivel que corresponde de acuerdo con el riesgo que entrañan.

En tal caso, si una empresa zombi tiene que afrontar un encarecimiento de su deuda ajustado al nivel de riesgo que ofrece, firmaría su propio certificado de defunción.

Pero las autoridades monetarias han coadyuvado en el mantenimiento y creación de zombis durante años y de forma muy particular desde que hace dos meses anunciaron la compra de deuda basura. Desde entonces, el nivel o volumen de emisiones de sector se ha disparado a niveles nunca antes vistos.

Los inversores han interpretado que el anuncio de la FED dispuesto a inventar dinero para comprar deuda basura, preservará a las empresas zombi con vida y, por tanto, absorberá cualquier riesgo y posibilidad de sufrir minusvalías, animándose así a comprar activos tóxicos en cantidades históricas.

Así las cosas, en una crisis sin precedentes como la actual, milagrosamente los inversores no tendrán que temer por la subida de los costes de financiación, consecuencia habitual en cualquier entorno de riesgo disparado, ni por los problemas habituales de acceso del crédito. No obstante las protección de la FED podría no ser total, no debería, y miles de empresas no aguantarán la presión de sobrevivir sin ingresos.

Sólo la presencia de la FED y su máquina de inventar dinero digital es responsable de la supervivencia del universo zombi, como del de deuda high yield y basura, como también del propio Tesoro. Sin la inestimable ayuda de la FED y creación de más de $3 billones en sólo 9 meses, el Tesoro nunca hubiera podido colocar semejante avalancha de papel -deuda- tal como ha hecho en los últimos meses y la rentabilidad de la deuda USA nunca podría ser tan baja.

Las agencias de calificación se preparan para una vuelta de tuerca y rebaja de calificaciones de un calado nunca antes experimentado. Será interesante analizar sus decisiones y la reacción de los inversores.

Según el National Bureau of Economic Research, alrededor de 100.000 empresas de tamaño pequeño y mediano -PYMEs- podrían sucumbir a esta crisis, cerca de un cuarto del total de restaurantes nunca volverán a abrir sus puertas. La mayoría de las empresas no aguantarían 6 meses en la actual situación de confinamiento, caída de la demanda y desplome de los ingresos.

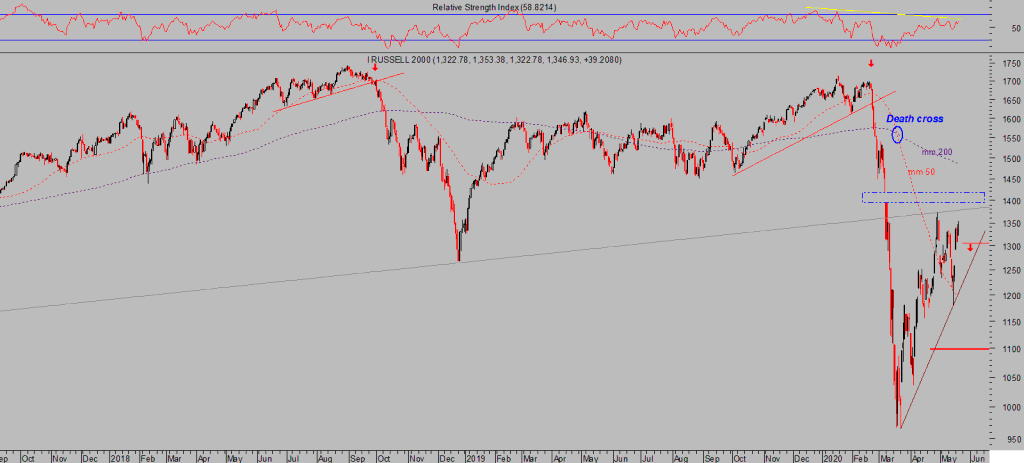

RUSSELL-2000, diario.

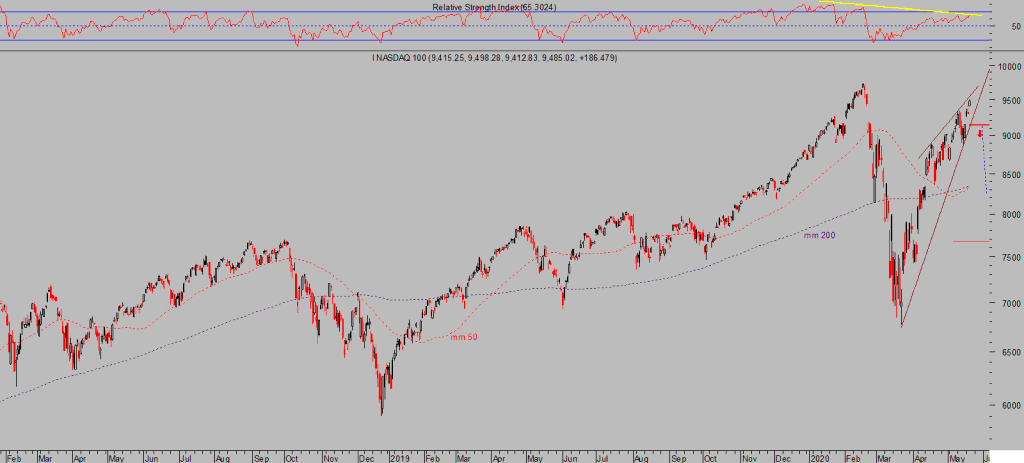

Contrariamente, el sector tecnológico está rompiendo por arriba todos los mejores augurios, ha recuperado la práctica totalidad de las caídas de cotizaciones del periodo 20 febrero- 23 marzo y se encuentra a menos del 3% de conquistar nuevos máximos históricos.

Asombroso e increíble pero cierto!

NASDAQ-100, diario.

No es de extrañar que algunas de las grandes empresas cotizadas del sector, muchas de las de la élite o FANG, más MAN, es decir, Facebook, Amazon, Netflix Google, Microsoft, Apple y Nvidia, han alcanzado ya nivel récord histórico y la capitalización del grupo ya ha superado niveles previos y se encuentra en máximos históricos. La élite FANGMAN ha alcanzado una capitalización conjunta superior a los $6 billones.

Las dos imágenes anteriores representan la ilusión, esperanza y optimismo en una eventual recuperación en V de la economía. El susbsector FANGMAN ya ha protagonizado una recuperación en forma de V, dejando a un lado las caídas de resultados o la anulación de los «forward guidance» o informes de previsiones que las empresas suelen presentar a los inversores. Bajo la tormenta y con una incertidumbre feroz, ni los propios ejecutivos saben proyectar el futuro de las compañías que gestionan.

A tenor de los gráficos anteriores, los inversores parecería que disponen de más y mejor información que los propios gestores, o es quizá sólo ilusión y confianza en que la FED salvará el sistema y obrará milagros para convertir cada céntimo invertido en un dólar.

Ojala acierten!

El análisis de situación macro, micro o más estrictamente de mercados (pauta, técnicos, estacionalidad, posicionamiento…) sugieren prudencia, mayor en la medida que las cotizaciones suben y las valoraciones alcanzan niveles históricos (asunto detallado en post de ayer) e insostenibles.

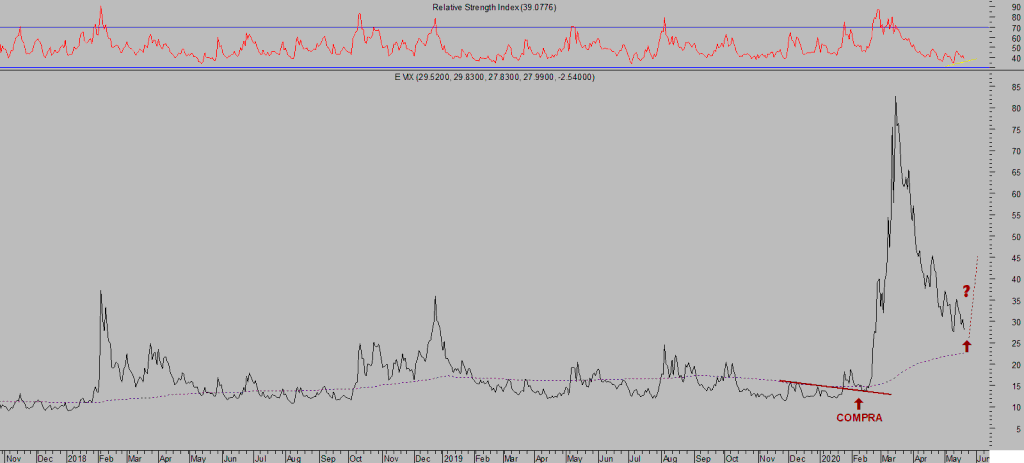

La subida de las bolsas es inversamente proporcional al comportamiento de la volatilidad, arrestada por la agresiva irrupción de las políticas monetarias. Después de la subida de volatilidad experimentada durante las caídas bursátiles de feb-marzo (la sencilla estrategia sugerida proporcionó una rentabilidad del 140% a los suscriptores) se ha desplomado hasta niveles próximos a la normalidad.

VIX, diario.

El aspecto general del mercado y el estríctamente técnico del gráfico de volatilidad invitan a centrar de nuevo la atención, al desarrollo de nuevas estrategias como la recientemente compartida (reservado suscriptores).

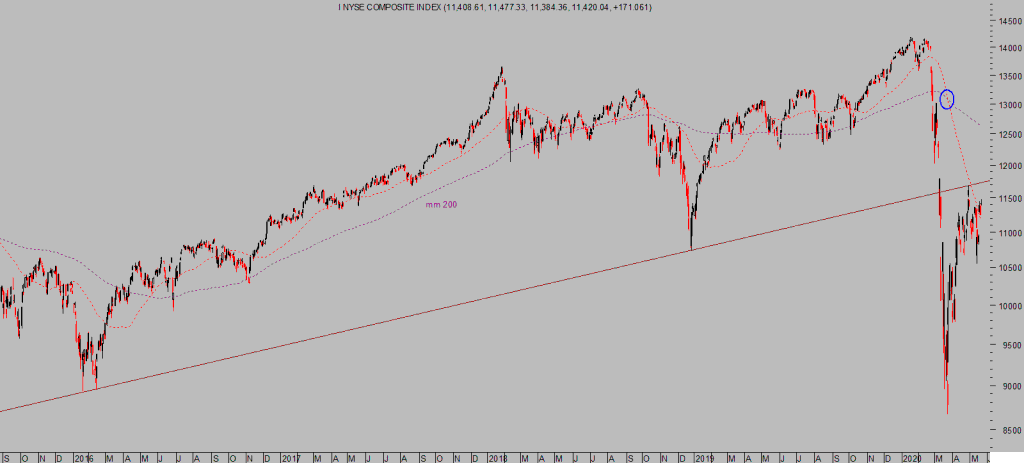

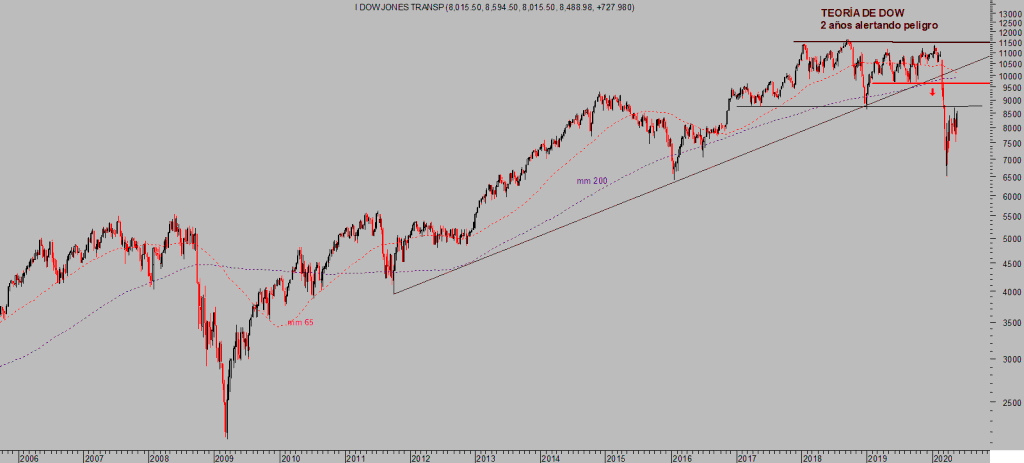

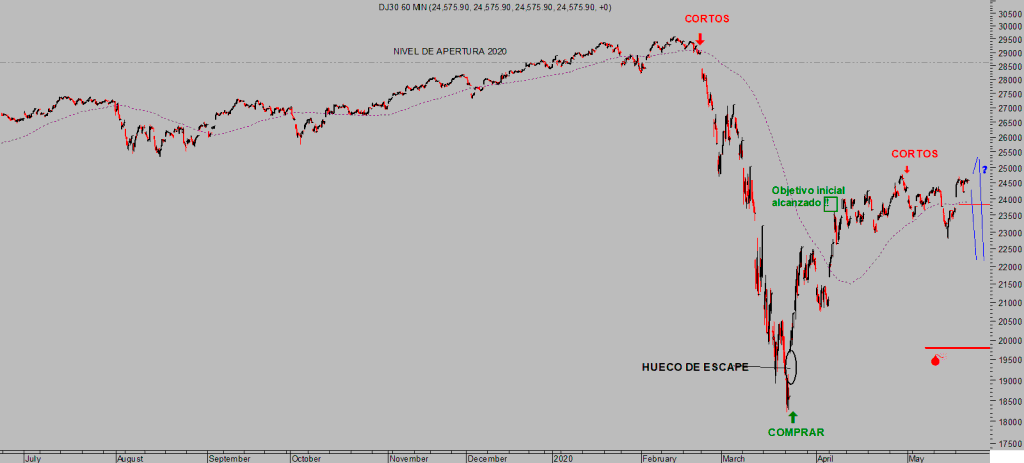

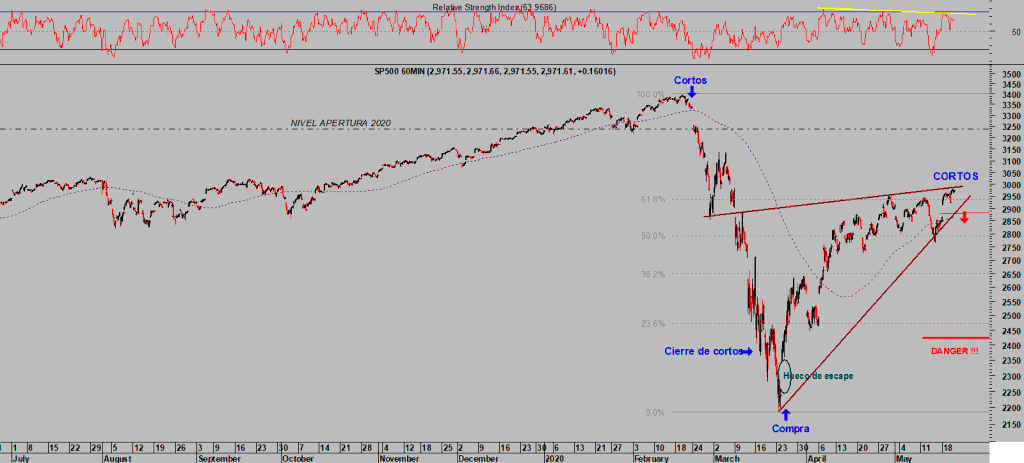

A continuación exponemos un vistazo rápido a la evolución de distintos índices de renta variable de gran relevancia, con claves y referencias técnicas a seguir señaladas en cada uno de los gráficos. Comenzamos con algunos índices americanos, como el NYSE, Dow de Transportes Dow Jones Industriales o SP500.

NYSE, diario.

DOW TRANSPORTES, semana.

DOW JONES, 60 minutos.

S&P500, 60 minutos.

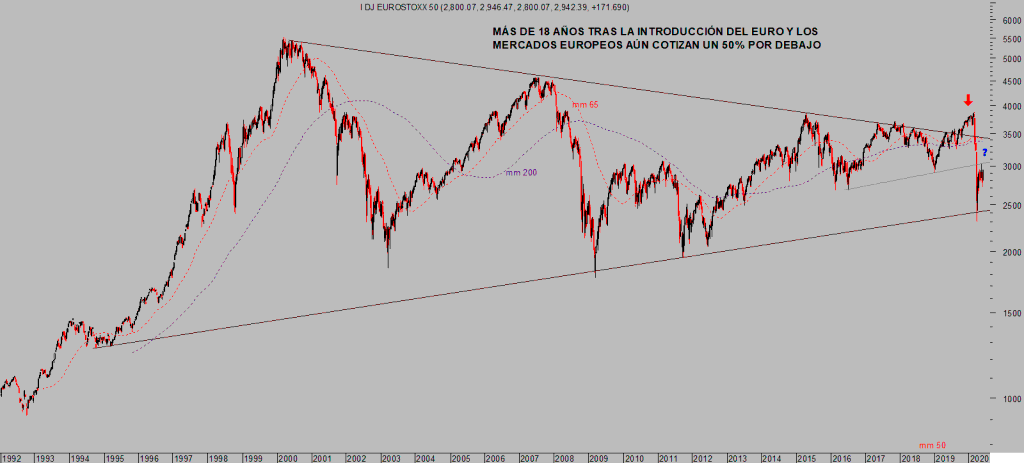

A continuación mostramos índices europeos como el IBEX-35, el DAX-30 de la bolsa alemana o el Eurostoxx-50.

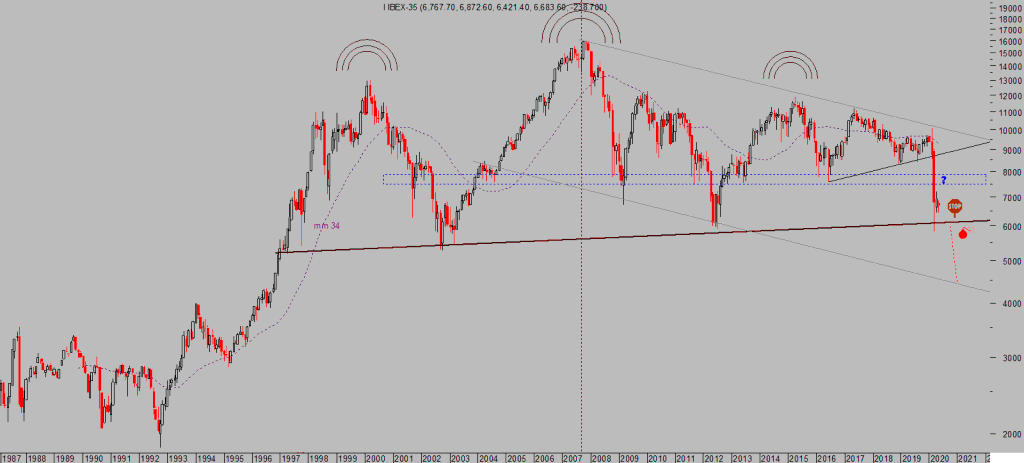

La imagen de largo plazo del selectivo español, el IBEX 35 invita a adoptar una predisposición muy cuidadosa y cautela con las decisiones de inversión, confiando en que el índice termine resistiendo y no perfore sus referencias de control de largo plazo o soporte estructural para evitar males mayores, es también muy conveniente prepararse para lo peor ya que se atisba un escenario muy negativo, vistas las proyecciones hacia el entorno de los 4.ooo puntos, vean:

IBEX-35, mes.

DAX-30, 60 minutos.

EUROSTOXX-50, semana

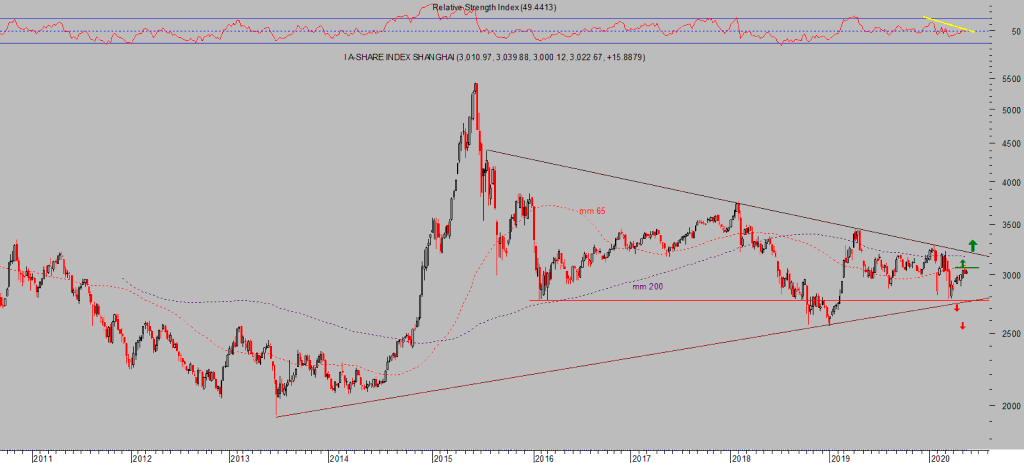

También de enorme interés, vean el aspecto gráfico del principal índice de la bolsa de China, el Shangai Index.

SHANGAI INDEX, semana

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com