Rendimiento de los mercados

El Nasdaq ha subido un 6% en la semana, quedándose a un 5% de los máximos históricos que registró el pasado 19 de febrero. Desde el suelo marcado en marzo sube un 32% y gana en el año un 5,5%. Recuerda al año 2000, cuando cayó un 40%, luego rebotó un 42%, se estancó y cayó un 43%. El S&P 500 sube en la semana 3,4% y está a un 14% de los máximos históricos del 19 de febrero. En lo que va de año pierde un 9,5%. El Dow Jones sube en la semana 2,5%, estando a un 18% de los máximos del 12 de febrero. En el año pierde un 15%. Las FAANG siguen tirando del carro. Por ejemplo Facebook (NASDAQ:FB) sube en la semana 5% y ya acumula cinco semanas seguidas de ascensos, estando a un 5% de su máximo anual. Netflix (NASDAQ:NFLX) sube en la semana 4,9% y está a menos de un 1% de su máximo histórico. Alphabet (NASDAQ:GOOGL) sube en la semana 5%. Microsoft (NASDAQ:MSFT) se anota un 6% semanal y está a un 2% de sus máximos anual. Apple (NASDAQ:AAPL) sube un 7% en la semana y se queda a un 5% del máximo del año.

En Europa, el rendimiento en el año sigue en negativo: Ibex (-28,97%), Mib italiano (-25,81%), Cac francés (-23,89%), FTS británico (-21,30%), Eurostoxx (-22,35%), Dax alemán (-17,30%). Suiza logra capear al mejor el temporal (-8,96%). Otros mercados, como los asiáticos tampoco tampoco se libran, como Japón (-14,70%) y China (-14,05%). Y en Sudamérica tenemos a Brasil (-30,60%) y a México (-13,59%) también sufriendo pérdidas.

Sentimiento semanal de los inversores (AAII)

– Alcistas: 23,7% (-6,9% respecto pasada semana)

– Neutros: 23,7% (-1,7% respecto pasada semana)

– Bajistas: 52,7% (+8,6% respecto pasada semana)

Tres datos

- Desde que las empresas comenzaron a publicar resultados, el S&P 500 ha subido un 6%, lo que implica el mayor ascenso desde 2014 y el segundo mejor registro desde 2009. Si el suelo marcado en marzo se mantiene vigente, la caída de -34% durante un mes habría implicado el mercado bajista más corto desde que hay registros históricos.

- La tasa de desempleo de Estados Unidos ha subido al 14,7%. El pico en recesiones anteriores fue el siguiente:

2007-2009: 10%

2001: 6.3%

1990-1991: 7.8%

1981-1982: 10.8%

1973-75: 9%

1969-70: 6.1%

1960-61: 7.1%

1957-58: 7.5%

1953-54: 6.1%

1948-49: 7.9%

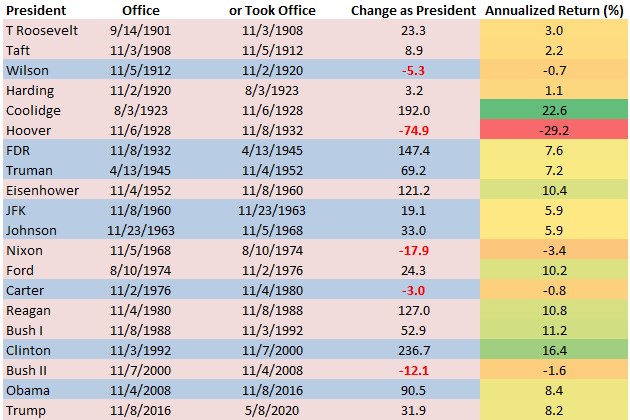

3. El retorno anualizado del Dow Jones desde que Trump fue elegido se encuentra en 8,2% (el 23 de marzo se encontraba en 0,4%). El promedio histórico desde el año 1900 es de 4,8% (3,8% para presidentes republicanos y 6,2% para presidentes demócratas).

Gráfico: Bespoke

Un mercados a tener en cuenta: Bitcoin

La criptomoneda llegó a los 10.000 dólares hace unos días, lo que ha supuesto que su revalorización alcanzase el 100% en menos de dos meses (desde el 16 de marzo). Fue tocar los 10.000 dólares y caer, lo mismo que en las dos anteriores veces que llegó a esa cima (octubre 2019 y febrero 2020).

Nos acercamos al “halving”, un evento que sucederá el 12 de mayo y que se produce cada cuatro años con el objetivo de reducir las emisiones. Generalmente implica subidas interesantes en la cotización del Bitcoin, y es por la expectativa de un freno en la emisión de nuevos bloques de la criptodivisa. La cuestión es que se regula el número de Bitcoins que hay en circulación, se reduce a la mitad la recompensa que reciben los “mineros” por crear nuevos Bitcoins.

Los “halving” anteriores en 2012 y 2016 también estuvieron precedidos de fuertes subidas. Tras el halving de 2012 la cotización subió un 7.652% en menos de un año de 12 dólares a más de 1.100 dólares a finales de 2013. Tras el halving de 2016 se superó la barrera de los 20.000 dólares a finales de 2017.

Pero es que si se repitiese el mismo rendimiento que hubo tras el halving de 2012, el Bitcoin podría llegar a los 545.000 dólares y el efecto se apreciaría 10-11 meses después del halving de este año. No digo que vaya a suceder, se trata simplemente de una comparativa. Los objetivos algo más realistas se situarían en torno a 100.000 dólares, aunque personalmente me parecería bien los 20.000 dólares.

Hay que tener en cuenta, por tanto, que a medio plazo el halving será positivo para la cotización del Bitcoin, aunque a corto plazo podría caer un poco, entre otras razones por los actuales niveles de sobrecompra y también teniendo en cuenta que eso es lo que sucedió en los anteriores halving. Así pues, que caiga a 7.000-8.000 entraría incluso dentro de lo normal.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.