Protagonismo esta semana, contra pronóstico, desde los tribunales europeos con la sorpresa negativa en la sentencia del Tribunal Constitucional alemán al declarar legal pero desproporcionado el programa de compras de deuda gubernamental del BCE. El Tribunal concede un plazo de tres meses para que el BCE justifique que sí existe proporcionalidad. Pasado este tiempo, el Bundesbank debería dejar de comprar bonos alemanes y fijar una estrategia para ir vendiendo a largo plazo los que tiene en cartera (384.000 mill. de € según estimaciones). Este pronunciamiento abre interrogantes importantes, legales y económicos, para Europa y para el BCE. ¿Por qué? Desde el punto de vista institucional, porque va contra una decisión previa del Tribunal de Justicia de la UE y cuestiona el papel del BCE. Curiosamente los mercados, a la fecha, no lo han valorado de forma muy negativa, con afectación puntual y limitada en el euro y en las primas de riesgo. ¿Por qué? Probablemente porque esperen una respuesta del BCE que el Tribunal alemán valore positivamente, o bien porque el programa específico contra la pandemia (750.000 mill. de €) no está cuestionado y es el más relevante en importe. En nuestra opinión, el tema es sustancial, a seguir de cerca, no sólo por la derivada política sino también por las implicaciones de cara al BCE y sus medidas.

Otra cuestión, de corto y de largo plazo, es la relación EE UU-China. El tono ha venido empeorando con el Presidente Trump y otros miembros de la Administración americana que insisten en la responsabilidad de las autoridades chinas en relación con la pandemia. La posibilidad de volver a tensiones comerciales como las vividas en 2018/2019 preocupó, puntualmente, a un mercado que por otra parte había llegado en poco tiempoa niveles altos (2.940 del S&P). A largo plazo es más que probable que la globalización pierda intensidad. Reducir la vulnerabilidad de las cadenas de valor europeas, aumentar las reservas estratégicas, son los comentarios que en esta línea vienen escuchándose desde las autoridades europeas.

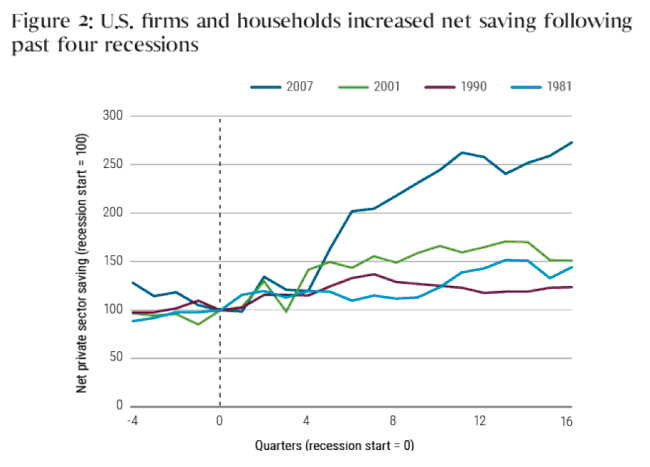

Se inicia mayo, mes en el que arrancan las medidas para suavizar el confinamiento en muchos países, desde Europa a EE UU. Y la duda es, ¿cómo vuelven las economías a la normalidad o “nueva normalidad”? Podemos buscar respuesta en lo vivido en países, como China, que han ido saliendo del confinamiento. Y lo que encontramos es que la confianza mejora, pero las pautas de consumo no se recuperan de forma inmediata; así, vuelve el apetito por la compra de un coche pero siguen las cautelas a la hora de viajar, ir a un restaurante… Es cierto que las diferencias entre países son claras y hay muchas razones particulares, idiosincráticas que no permiten sacar conclusiones directas a nivel global. La vuelta de la economía será gradual, y parece lógico esperar, como en otras recesiones, una mayor propensión marginal al ahorro (ver gráfico), y a reducir el endeudamiento.

Y mientras seguimos recabando referencias macro que hablan de un impacto profundo en el PIB (con caídas entre el 4 y el 5% en el primer trimestre), y en el empleo. Tristemente es lo esperado. Mirando a futuro, ¿a qué apuntan las encuestas? Dentro de niveles de contracción económica, hay que reconocer que alguna ha mejorado, particularmente en EE UU, con una Zona Euro que sigue en niveles mínimos. Mejora del sentimiento que podría empezar a notarse ya en las cifras del próximo mes.

Tratando de mitigar la recesión, prosiguen los estímulos de bancos centrales y gobiernos. La semana pasada Reserva Federal y BCE confirmaron la línea que ya comentamos: apoyo monetario flexible en tiempo, recursos, programas. Al frente monetario podría sumarse más desde el lado fiscal en EE UU, con el Presidente Trump barajando un nuevo recorte de impuestos. Para la respuesta europea nos tocará esperar algo más. Se retrasa la presentación de propuestas de la Comisión Europea de cara a un Fondo de Reconstrucción europeo desde el 6 de mayo hasta las próximas semanas.

Andbank España

Un artículo del Observatorio del Inversor

ESTE DOCUMENTO HA SIDO REALIZADO POR ANDBANK, PRINCIPALMENTE PARA SU DISTRIBUCIÓN INTERNA E INVERSORES PROFESIONALES. ESTE DOCUMENTO NO DEBE SER CONSIDERADO COMO CONSEJO DE INVERSIÓN NI UNA RECOMENDACIÓN DE COMPRA DE NINGÚN ACTIVO, PRODUCTO O ESTRATEGIA. LAS REFERENCIAS A CUALQUIER EMISOR O TÍTULO, NO PRETENDEN SER NINGUNA RECOMENDACIÓN DE COMPRA O VENTA DE DICHOS TÍTULOS.