«Echar leña al fuego». Todos hemos oído esa frase y la hemos usado en un momento u otro. Morgan Stanley, una de las voces más influyentes de Wall Street en las operaciones del sector de la energía, probablemente ha dado más fuerza a esa frase de lo que pretendía esta semana.

Tras un repunte del petróleo de cuatro días que ya había hecho subir un 65% los precios del crudo estadounidense, Morgan Stanley emitió una nota el martes con las siguientes palabras:

«Esto sugiere que probablemente ya haya quedado atrás el mayor desajuste de la oferta/demanda».

Era todo lo que querían los alcistas del petróleo que buscaban una recuperación en V, desde la épica caída del West Texas Intermediate a precios bajo cero hace dos semanas.

Al cierre del martes, el WTI de Nueva York había subido otro 20%, registrando máximos de casi un mes en 25,73 dólares al cierre del mercado.

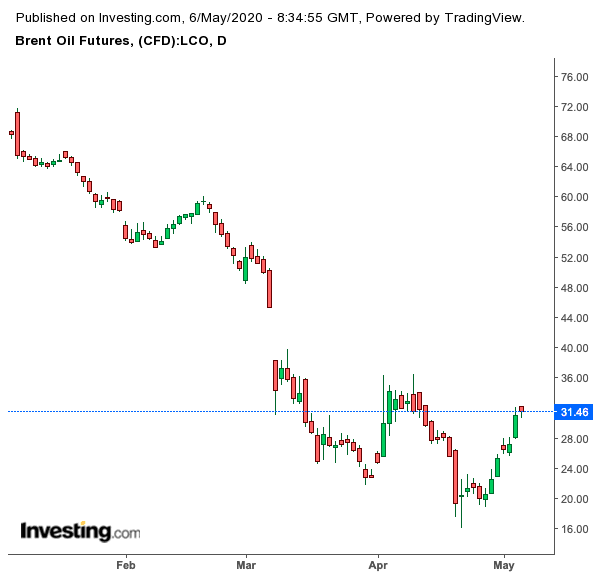

El Brent, homólogo británico del WTI y petróleo de referencia internacional, sube un 14% el martes, y un total de un 55% desde el 27 de abril continuando el repunte ininterrumpido de seis días. El Brent alcanzó los 32,18 tras el cierre, su cota más alta desde el 14 de abril.

Más importante aún, el contango, o diferencia negativa, en el primer mes tanto del WTI como del Brent fue notablemente menor que en los sucesivos contratos inmediatos, haciendo que el riesgo de mantener el petróleo rápido no fuera tan elevado como hace unas semanas, cuando los inversores prácticamente huían del mercado o compraban sólo con contratos con una expiración más larga para almacenar petróleo para su posterior entrega. El contango del WTI de próximo vencimiento era de aproximadamente 2 dólares el martes, 10 veces más que hace dos semanas.

Es todo cuestión del momento

¿Qué era lo incendiario de esa nota de Morgan Stanley sobre el petróleo? Bueno, como dice otro refrán, todo es “cuestión del momento».

El mensaje de la firma de Wall Street sobre el cambio positivo en la dinámica de la oferta-demanda del petróleo aterrizaba un día después de los datos que sugieren que las reservas de crudo estadounidense no estaban aumentando tan vertiginosamente como en las últimas dos semanas, y que el espacio de almacenamiento para esta materia prima podría no agotarse todavía.

La teoría sobre la mejora de los fundamentales del WTI ha evolucionado desde que se emitieran el lunes las nuevas estimaciones sobre las reservas de crudo de Cushing, Oklahoma. Este centro sirve como punto de entrega para los contratos de próximo vencimiento de los futuros de crudo estadunidense que tienen barriles físicos asignados.

Genscape, un servicio de inteligencia energética muy valorado por su seguimiento de las estimaciones de Cushing, dijo el lunes que las reservas del centro aumentaron en 1,8 millones de barriles durante la semana que concluía el pasado 1 de mayo. Ésa es una estimación bastante significativa porque las reservas de Cushing hasta entonces habían estado aumentando a un ritmo medio de 5 millones de barriles por semana durante las cuatro semanas anteriores.

El temor de que Cushing se quede sin espacio para almacenar petróleo fue lo que llevó el contrato de WTI de mayo hace dos semanas a asignar un precio negativo al crudo estadounidense por primera vez en 37 años. Según la Administración de Información Energética de Estados Unidos, Cushing tiene una capacidad de 76 millones de barriles, y a partir de la semana que concluía el 24 de abril, ya había 63,4 millones de barriles almacenados en el centro.

Dada la destrucción de la demanda de petróleo a causa del COVID-19 en los últimos dos meses, y el panorama igualmente aterrador a nivel mundial en cuanto al almacenamiento de Brent, los traders habían dado por hecho lo peor: que Cushing se llenaría antes de finales de este mes y el crudo estadounidense extraído después de eso no tendría hogar.

¿Punto de inflexión para el petróleo? ¿O simple efecto de bola de nieve?

El recuerdo de aquéllos que tuvieron que pagar para que les quitaran de las manos los barriles físicos de WTI durante la expiración del contrato del mes pasado ha quedado grabado en la mente de muchos, que habían esperado que se diera un escenario similar de precios bajo cero para entrar en el comercio de este mes. La estimación de Genscape sobre Cushing indicaba así un posible punto de inflexión para el WTI.

Aparte de las estimaciones sobre Cushing, algo más ha cambiado esta semana: la mayoría de los 50 estados de Estados Unidos reabrieron los negocios hasta cierto punto, tras el confinamiento impuesto por el COVID-19 desde mediados de marzo.

Esto significa que la demanda de gasolina y diésel, y eventualmente de combustible para aviones, aumentará de cara al futuro.

Sin duda, Morgan Stanley no ha dicho el único en hablar de una mejora de los fundamentales del petróleo.

Goldman Sachs, otro nombre de Wall Street reconocido en todo el mundo por su lectura a menudo premonitoria de los mercados de energía y materias primas, dijo el viernes pasado que el petróleo estaba en la cúspide de «un repunte de precios en tres etapas» comenzando con un repunte de alivio, seguido de un endurecimiento cíclico y, finalmente, una revalorización estructural.

Si añadimos a la mejora de las reservas dos pronósticos alcistas de Wall Street, ¿qué obtenemos? Un efecto bola de nieve, eso es lo que obtenemos.

Pero ésa no es toda la historia

Sin embargo, como todas las buenas historias alcistas del mercado, esta historia sobre el petróleo también tiene otra cara. Y comienza con los mismos pronósticos de Wall Street que pusieron en marcha el repunte de esta semana.

Parece que los traders se han quedado con la mitad de la historia de la nota de Morgan Stanley. Aunque la firma de hecho marcó un cambio en sus previsiones sobre el petróleo, dejó claro que el camino que queda por delante no será fácil.

Entre sus banderas rojas para el crudo:

El reequilibrio probablemente será un proceso largo y tendrá sus altibajos.

Las materias primas no son como las acciones, que a menudo pueden «ni inmutarse» ante un período de debilidad a corto plazo. En cambio, la oferta y la demanda de materias primas tiene que requilibrarse todos los días: la superabundancia es la superabundancia.

El mercado del petróleo seguirá estando sustancialmente sobreabastecido y es probable que las reservas sigan aumentando.

Goldman Sachs fue igual de prudente en su nota del viernes, diciendo:

«Más allá de este repunte de alivio, advertimos que el mercado alcista de petróleo que pronosticamos tomará tiempo y requerirá paciencia».

«El petróleo sigue siendo un activo físico y, por lo tanto, tendrá que establecer primero el precio para despejar la enorme superabundancia a los largo de la segunda mitad de 2020, dejando que la materia prima quede a la zaga del repunte de los activos financieros relacionados que formen la avanzadilla, como las acciones», añade la firma de Wall Street.

¿Es el repunte de petróleo demasiado rápido entonces?

Además de estas palabras de moderación, una instantánea de las reservas publicada por el grupo industrial Instituto Americano Petróleo (API) tras el cierre del mercado del martes sugería que las reservas de Cushing aumentaron en 2,7 millones de barriles la semana pasada, no 1,8 millones como había estimado Genscape.

El grupo industrial sí que tenía una cifra más baja del aumento de las reservas de crudo de la semana pasada, 8,4 millones, frente a los 9 millones reportados oficialmente para la semana anterior por la Administración de Información Energética (EIA).

En cuanto a las reservas de gasolina, el API ha dicho que ha habido una disminución de 2,2 millones de barriles, mientras que las reservas de destilados, que se refinan para producir diésel y combustible para calefacción, se ha citado un aumento de 6,1 millones. La EIA experimentó una reducción de 3,7 millones de barriles en el caso de la gasolina y un aumento de 5 millones de barriles de destilados la semana anterior.

La EIA publicará las cifras de reservas de la semana pasada a las 16:30 horas (CET), con las que conoceremos lo precisa que es la instantánea del API.

Si las cifras oficiales resultan ser más bajistas de lo que esperaba el mercado, entonces es un caso clásico de sobreoptimismo”, dicen los analistas.

«[El mercado del petróleo] sigue siendo vulnerable», afirma Per Magnus Nysveen, director de análisis de Rystad Energy.

«Los problemas existentes no se han resuelto mágicamente, la limitación de almacenamiento sigue ahí… Seguimos siendo muy cautelosos a corto plazo, pero nuestra opinión es que veremos una recuperación de los precios a largo plazo”.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.