Dos apuntes magistrales en este ciclo desconocido y catastrófico, que está dejando a muy pocos con cabeza en la economía global ¿Qué hacer? «La supervivencia será más relevante que la rentabilidad a corto plazo: las métricas estándar no serán tan importantes … Para las empresas que están en la mira de esto, no habrá ganancias a corto plazo: ese barco tiene navegado (vía FT). Más, los inversores del mercado de valores se sorprenden cuando alguien les dice que su objetivo es de 13% a 20% de rendimiento anual. ¡Te llaman tonterías lo antes posible! Sin embargo, esos son% IRR para las ofertas de activos alternativos de riesgo medio (deuda intermedia de bienes raíces, fondos / acuerdos de capital privado, etc.). Una vez que aumenta el riesgo y, con suerte, sabe cómo controlar ese riesgo y tiene experiencia en el sector, busca rendimientos mucho más altos. ¡Los desarrolladores de bienes raíces pueden obtener un rendimiento del 30-40% con éxito, mientras que los inversores / fondos de capital de riesgo pueden obtener rendimientos muy superiores al 50%!…

Si desea preservar el capital y hacerlo crecer lentamente, los mercados de capitales son una excelente estrategia líquida para hacerlo. Si eres lo suficientemente inteligente como para comprar accidentes en el mercado de valores, lo harás aún mejor. Sin embargo, para realmente hacerse rico en este juego, tendrá que buscar activos alternativos. (vía Tiho Brkan@TihoBrkan).

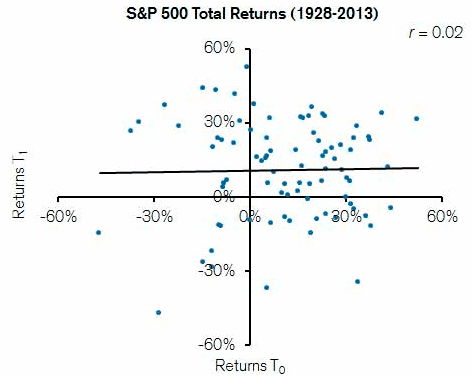

«Entre otras cosas, la Bolsa siempre ha sido un nido de vendedores de motos, vendedores de humo, vendedores de crecepelo. También, refugio muy seguro de la inversión bien meditada y diseñada. La Bolsa ha amparado a multitud de empresas que necesitaban dinero para sobrevivir o para crecer. También ha acogido a compañías que nunca deberían haber sido compañías, porque ya nacieron con el sello del timo o del fracaso. La Bolsa es, ante todo, un cúmulo de variables y de circunstancias que la convierten en impredecible y especialmente peligrosa. Pero la Bolsa, con frecuencia, es muy gratificante y generosa, incluso predecible a corto plazo. Algunas veces habrán oído que el comportamiento de las acciones de un determinado año y el siguiente siempre es el mismo. O muy parecido. En el gráfico adjunto podemos observar la correlación entre el rendimiento del S&P 500 en un año y el siguiente, en el periodo 1928-2013. Parece anacrónico, muy alejado en el tiempo, pero no lo es. Observen y mediten, aunque estemos en 2019. Esta correlación es prácticamente cero. Uno de los mitos, como muchos mitos más:

Moisés Romero

La Carta de la Bolsa