Bolsas rebotan +30%, ¿beneficios por acción? Comparaciones históricas alertan prudencia: no hay gangas. SP500, Dax. Desplome West Texas y visión oro

Una de las estrellas de la bolsa americana y también del sector tecnológico global, Apple Inc, que ha liderado las subidas del mercado y arrastrado al conjunto del mercado al alza en compañía de sus homólogos FAANG, ha recibido un varapalo de parte de analistas de Goldman Sachs, mediante la emisión de una rebaja de previsiones o «downgrade».

Pasa de la anterior recomendación de mantener a vender. Inusual decisión de un gigante de Wall Street contra un gigante de la tecnología, acompañada de una rebaja del precio objetivo de un 7% hasta los $233 por acción, el segundo peor precio/valoración estimada en Wall Street.

Goldman afirma que las ventas de Apple caerán hasta un 36% durante este segundo trimestre y además la compañía no podrá aumentar precios dado el trasfondo débil de la demanda. Las acciones del gigante de la manzana cerraron ayer cerca de los $280 por acción, casi un 17% sobre el precio objetivo de Goldman, aunque el aspecto técnico del valor sugiere la posibilidad de un retroceso hacia la zona $200. Veremos!.

APPLE mensual.

Es un vaticinio incómodo para multitud de inversores ahora que observan la recuperación de las cotizaciones, haciendo ilusiones de alzas adicionales siempre bajo la estimable cooperación de las autoridades y sus ilimitados chorros de liquidez.

Apostar por caídas ahora puede resultar algo prematuro, o no!, pero siempre es preferible pecar de prudente antes que verse obligado a correr detrás del mercado cuando decida precipitarse de vuelta al vacío.

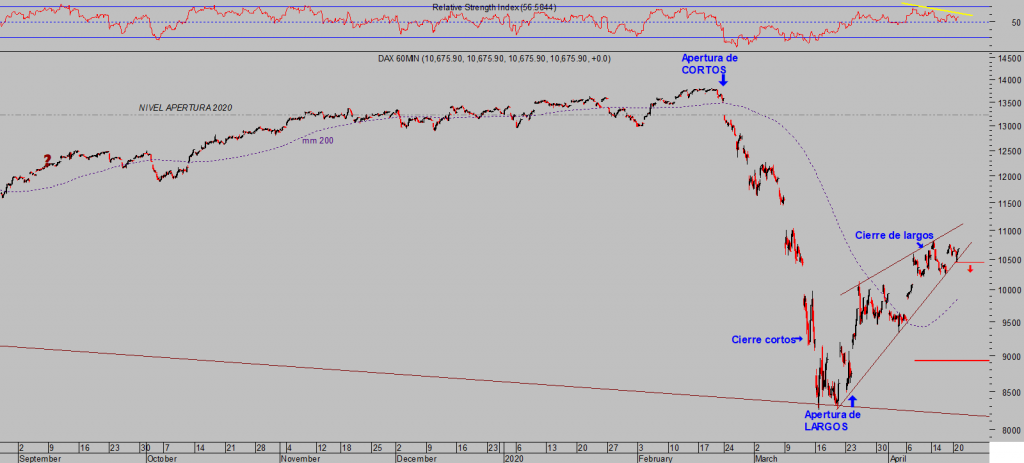

Así sucedió durante semanas antes del giro bajista abrupto de febrero, semanas duras y de inquietud, de calma antes de la tormenta, ante un panorama de riesgo disparado pero cotizaciones también disparadas, alcanzando máximos históricos con gran frecuencia. Se produjo alguna barrida de posiciones en las estrategias bajistas sugeridas, con impacto mínimo en carteras, hasta que finalmente se produjo el crash.

Fue entonces momento de resarcirse por el tiempo y prudencia empleados, las estrategias (reservadas a suscriptores) generaron rentabilidades del +140% o del 81% y +26% mientras las bolsas se desplomaban.

La prudencia es conveniente no sólo con vistas a la protección del ahorro, cuando las condiciones no son favorable, también mejora la habilidad para rentabilizar posiciones bajistas mientras el mercado cae y para gestionar las carteras aprovechando la gran volatilidad que brinda el mercado y los rápidos giros arriba y abajo que se presentan entre condiciones de mercado pasando de estado de sobre compra a sobre venta.

Los mínimos de marzo fueron aprovechados para comprar y conseguir rentabilidades también importantes en todas las estrategias compartidas, todas superiores al 20%, y ahora parece llegado el momento de revertir de nuevo la dirección de las apuestas (reservado).

DAX-30, 60 minutos.

La sacudida bajista experimentada por las bolsas entre las jornadas del 20 de febrero y 23 de marzo fue brusca y dura como pocas en la historia, a pesar de los bajos precios alcanzados en zona de mínimos no parece fueran aún oportunidad para crear carteras, de valor, con vistas al largo plazo.

El guru Warren Buffett estuvo sin apenas invertir durante meses, su fondo continuaba recibiendo dinero de inversores que buscaban rentabilizar su ahorro pero Berkshire Hathaway, atendiendo a su política de inversión prudente y sin encontrar valor, acumulaba el dinero en caja, hasta alcanzar máximos históricos próximos a los $125.000 millones.

Charlie Munger, 96, vice presidente del fondo Berkshire Hathaway y socio cofundador, junto con Warren Buffet, ha ofrecido su opinión sobre la situación actual de economía y mercados, particularmente de su fondo, concluyendo que a pesar de la sacudida, aún no han detectado oportunidades ni decidido lanzarse a comprar.

- «Warren quiere que Berkshire se mantenga como una opción segura para aquellas personas que tienen el 90% de su patrimonio invertido ahí. Siempre vamos a estar en la orilla tranquila. Eso no significa que no podamos hacer algo bastante agresivo o aprovechar alguna oportunidad. Pero básicamente seremos bastante conservadores. Y emergeremos muy fuertes al otro lado del tifón».

- «Todo el mundo está bloqueado. Y el teléfono no está sonando como loco. Todo el mundo está bloqueado en su posición inicial».»Nadie en los Estados Unidos ha visto nunca nada como esto».

- «Esto es algo diferente. Todo el mundo habla como si supiera lo que va a pasar, y nadie sabe lo que va a pasar». «No creo que vayamos hacia una Gran Depresión que se prolongue durante mucho tiempo. Creo que el Gobierno tomará tantas medidas que lograremos evitarlo. Pero puede que a cambio nos encontremos con un tipo de desastre diferente. Toda esta cantidad de dinero que se está imprimiendo puede empezar a generar problemas».

- «No tengo la menor idea de si las bolsas van a caer por debajo de los últimos mínimos o de si no lo van a hacer. El bloqueo económico del coronavirus es algo con lo que tendremos que convivir», dejando que las fichas caigan donde tengan que caer. ¿Qué más se puede hacer?»

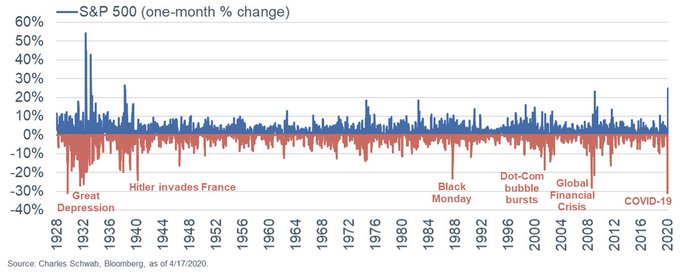

La imagen actual de las bolsas tras el fuerte rebote desde mínimos próximo al +30%, recuerda a otros episodios similares de mercado que tras desplomes importantes rebotaron con gran energía alimentados básicamente por la ilusión, principalmente derivada de la irrupción de las autoridades monetarias ofreciendo liquidez ad infinitum.

Es una situación incierta que entraña peligro, especialmente para los inversores menos preparados, un entorno cargado de riesgos que conviene dejar que asuman otros.

Las autoridades tratarán de intervenir y apuntalar las cotizaciones, ya lo están haciendo Big time!. Las sorpresas de mercado se producen cuando se extiende una creencia mayoritaria, como que la bolsa no puede caer porque la FED lo impedirá, el famoso lema «don´t fight the FED».

La excepción que rompe la regla puede estar ahora frente a nosotros como inversores y la sugerencia hoy, aunque atrevida, sería esperar nuevas caídas, posicionarse en sintonía o «fight the FED».

En noviembre de 2008 la FED y el gobierno americano decidieron salir a defender al mercado ofreciendo programas de rescate, compra masiva de activos y liquidez en abundancia.

Los mercados respondieron con alegría y compras que impulsaron al SP500 arriba un +27% en cuestión de semanas, para poco después desplomarse de nuevo perdiendo los mínimos de la alegría inducida por las autoridades con sus rescates y caer un nuevo -30%.

S&P500, semana

El rally desde mínimos del 23 de marzo, inducido por los programas de rescate de las autoridades ha sido desplegado exclusivamente bajo la ilusión y genuina expansión de múltiplos. Un rally creado sobre cimientos de arena con visos de desmoronarse en cualquier momento.

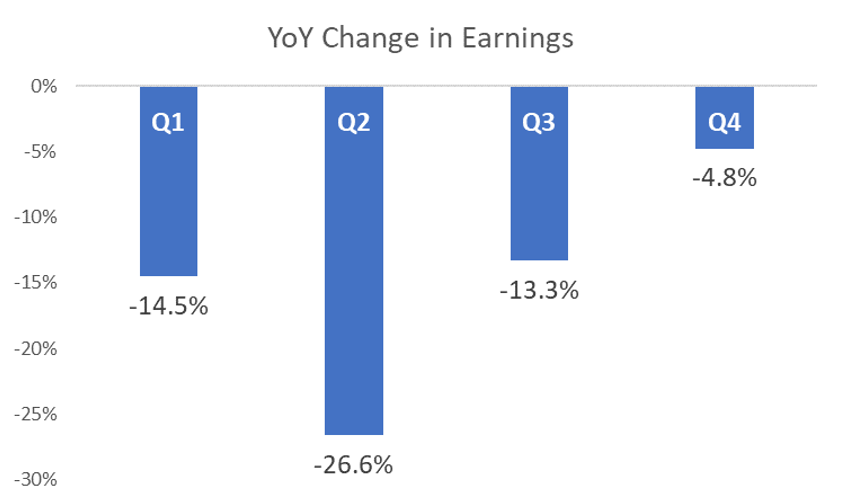

Mientras avanzan las alzas de las cotizaciones, simultáneamente se amontonan las rebajas de calificaciones y de estimaciones de beneficios empresariales. Las últimas previsiones de Wall Street son estremecedoras, máxime al ser respondidas con subidas de los índices tan intensas como las observadas estos días.

Vean el comportamiento esperado para los beneficios por acción en los distintos trimestres de este año, según Standard & Poor´s.

No cabe duda de que el comportamiento del mercado en los últimos tiempos está registrando hitos históricos, muchos sólo comparables con los experimentados en la triste crisis de 1929.

En las últimas semanas, el SP500 ha registrado el rebote de cotizaciones más intenso desde 1.933 y también la peor caída mensual desde 1929.

La inestabilidad, bruscos y violentos giros de las bolsas son ahora la norma después de tantos meses de mercados en estado acomodaticio y de calma total, anestesiados con la falsa seguridad de la vacuna de reflación de activos de las autoridades. Es demasiado pronto para dar por finalizado el impacto económico y consecuencias financieras de la pandemia.

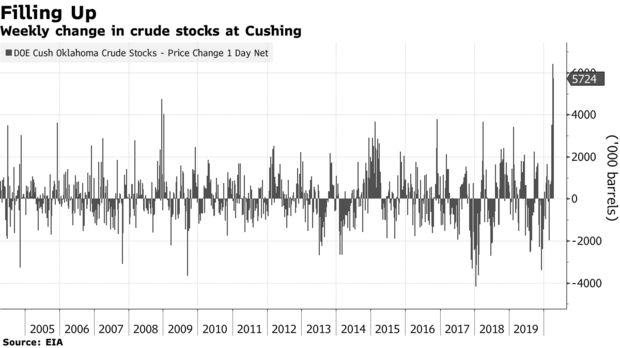

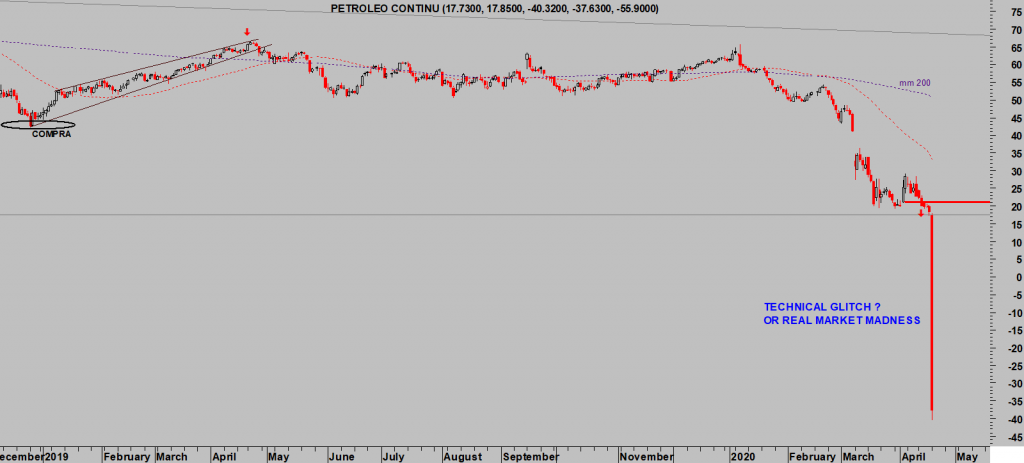

El desconcierto es máximo y prueba fehaciente de ello es la locura que vive el mercado del crudo, la jornada de ayer fue también histórica. En vísperas del vencimiento de derivados se rumorea que por las fuertes caídas de la cotización del crudo de las últimas semanas, alguno de los grandes actores pudo afrontar graves problemas para traspasar posiciones (roll over) y el miedo se apoderó de los inversores.

La potente caída de la demanda está generando excesos de stock que han alcanzado tal magnitud que ya no se pueden acumular, no caben, y se espera que los inventarios continúen subiendo.

INVENTARIOS SEMANALES DE CRUDO, USA.

El desplome del precio del crudo en la sesión de ayer fue radical, como nunca antes creando incluso alteraciones en la contratación y posible errores que condujeron el precio a territorio negativo, y anticipa nuevas rondas de recorte de la oferta global.

WEST TEXAS, diario.

Antes de despedir el escrito de hoy, comentar la situación del ORO que actuando como activo refugio estaría dejando cierto amargor entre los inversores que esperaban ver un repunte a máximos históricos y la reanudación de la pauta estructural alcista de largo plazo.

Las lecturas COT, de posicionamiento, el sentimiento optimista del mercado y el análisis técnico y de pauta sugieren prudencia.

ORO diario

El post de ayer incluye interesante estrategia para aprovechar de forma sencilla el escenario de mayor probabilidad para el comportamiento del ORO en próximas jornadas.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com