Comprar con los hechos, vender con los rumores: eso es lo que probablemente va a pasarle al petróleo, ya que la fe depositada erróneamente en el acuerdo de reducción de la producción logrado por los principales productores va a llevar a un repunte, antes de que las sobrecogedoras reducciones de la producción del acuerdo y la especulación en torno a que los tanques de almacenamiento están a punto de rebosar desencadenen una nueva venta.

El petróleo West Texas Intermediate, de referencia en Estados Unidos, subía un 5% a primera hora de la tarde en Asia, mientras que el Brent de Londres, el petróleo de referencia mundial, sube alrededor de un 4%. Este es justo el tipo de cambio que el príncipe heredero saudí, Mohammad bin Salman, y el presidente ruso, Vladimir Putin, junto con su nuevo e inesperado aliado, el presidente estadounidense Donald Trump, habían estado esperando. Si no hubiera habido acuerdo, el resultado podría haber sido desastroso, haciendo caer los precios hasta los 13-19 dólares.

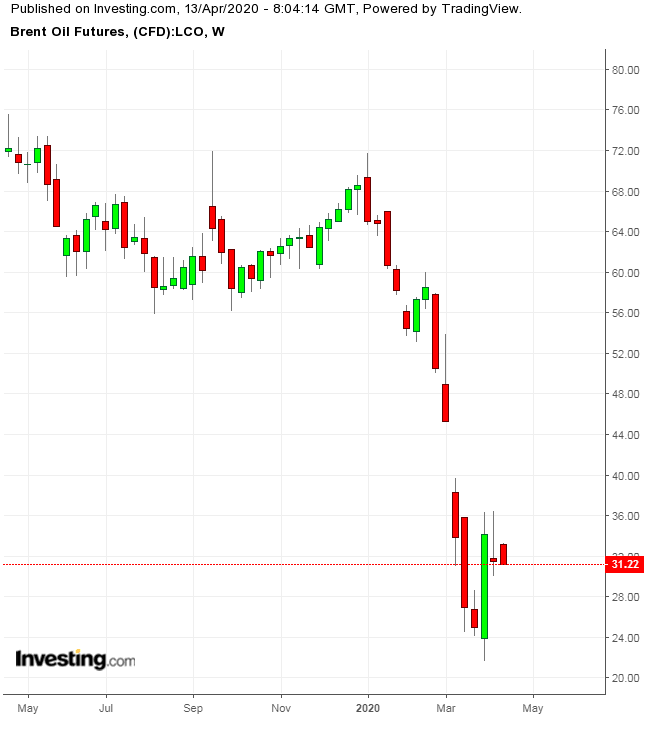

Las reducciones propuestas por la OPEP+ no pueden revertir el gran contango del Brent

Sin embargo, a pesar de su actitud de autocomplacencia, especialmente por parte de Trump, que tuiteó que era una «gran oferta para todos» tras finalizar una sesión maratoniana de cuatro días de videoconferencias que ha seguido muy de cerca, el camino de menor resistencia para el petróleo es a la baja, ya que las reducciones prometidas se han mantenido por debajo de un tercio de la pérdida estimada de demanda a causa del COVID-19.

Y lo que es peor, los tanques de almacenamiento de petróleo a escala mundial podrían quedarse sin espacio en las próximas semanas a medida que el suministro, aunque reducido, va llegando a un mercado en el que el consumo sigue siendo anémico en el mejor de los casos mientras siguen aumentando las reservas.

«Un acuerdo de producción a escala mundial requiere una colaboración extraordinaria, que desafortunadamente no podrá estabilizar los mercados petroleros», ha dicho Ed Moya, analista senior de mercados de la plataforma de comercio online OANDA.

«El número de agujeros en este acuerdo de reducción de la producción dificulta que nadie tenga la seguridad de que se ha tocado realmente fondo».

En virtud del acuerdo, que se alcanzó apresuradamente el domingo por la tarde en Nueva York, pocas horas antes de la apertura de los mercados de Tokio, la OPEP+, dirigida por Arabia Saudí, y que incluye a Rusia, anunció que iba a reducir la producción en 9,7 millones de barriles al día, justo por debajo de los 10 millones de barriles al día propuestos inicialmente.

Estados Unidos, Brasil y Canadá —países que nunca antes habían colaborado con la OPEP en sus 60 años— contribuirán con otros 3,7 millones de barriles sobre el papel al disminuir su producción.

México, famoso por mantener el acuerdo durante más de 72 horas —quejándose primero de la reducción de 400.000 barriles al día exigido por la OPEP+ y aceptando luego una reducción de 100.000 barriles al día con Estados Unidos compensando hasta 250,000-300,000 barriles al día, para después discrepar de nuevo en cuanto a cualquier reducción— se ha mantenido fuera del acuerdo. Eso demuestra la incapacidad de los saudíes para mover los hilos del mercado global del petróleo, incluso después de que el ministro de Energía de Riad, Abdulaziz bin Salman, declarara con orgullo a Bloomberg que «la OPEP+ está vivita y coleando» y que estaba «más que satisfecho con el acuerdo».

«Niégate a comerte las coles de Bruselas el tiempo suficiente y seguro que tus padres te acaban dejando levantarte de la mesa», ha tuiteado Dan Pickering, fundador y director de inversiones de Pickering Energy, refiriéndose a la debilitada posición de los saudíes. «México gana compradores… catalizador listo, llega la realidad. La interrupción de la actividad por bajo precio/almacenamiento completo será lo siguiente».

«Las reducciones propuestas por la OPEC++ por sí solas no pueden revertir la profunda curva de contango de los precios del Brent de una manera significativa o duradera, ya que hace falta almacenamiento para seguir siendo rentable para gestionar la actual superabundancia, que va a seguir aumentando», dice Louise Dickson, analista del mercado petrolero de Rystad Energy, con sede en Oslo, Noruega.

«El Brent de referencia en 30 dólares no puede ser sostenido, ya que se requiere un contango más grande para pagar el almacenamiento que pronto será necesario».

El contango se refiere a una situación de las materias primas en que el contrato de venta a un mes en un mercado en particular opera con un descuento a más meses para la entrega.

En el caso del Brent, el crudo al contado para entrega en junio cerró el viernes con un descuento de casi 9 dólares por barril con respecto al contrato para entrega dentro de un año. Tal dinámica de mercado permite a los traders comprar crudo inmediatamente, ponerlo en almacenamiento en algún lugar, y tratar de ganar vendiéndolo después. Si bien eso puede ser lucrativo para el individuo, el petróleo almacenado aparece como parte de los inventarios globales, lastrando aún más el precio al contado.

«Incluso si en algún mundo perfecto el cumplimiento de la OPEP++ es absoluto y se efectúa una reducción de 10 millones de barriles al día, esto todavía deja una increíble superabundancia de mínimo 10 millones de barriles al día de cara al segundo trimestre de 2020», explica Dickson. También ha citado el abismo entre las reducciones prometidas y lo que realmente llega al mercado.

«Nos parece muy poco probable que se cumpla completamente la reducción de 10 millones de barriles al día ya que faltan sólo tres semanas para el 1 de mayo y semejantes reducciones tardan en implementarse. La máquina del petróleo no es tan flexible como simplemente cerrar el grifo o presionar un botón», dice.

El analista jefe de Rystad, Per Magnus Nysveen, añade:

«Quedan unos 700 millones de barriles de almacenamiento de petróleo, en tierra y mar, por lo que sólo quedan 30 días si no se realizan reducciones rápidas. Con una reducción de 10 millones de barriles al día, llegaremos a ese límite dos semanas después. Así que para pasar de mayo necesitamos al menos unas reducciones de al menos 5 millones más de barriles al día rápidamente, y todos los productores deberían contribuir con la parte que les corresponda».

La consultora Energy Intelligence, con sede en Nueva York, dice lo mismo. Ha dicho que el mercado se ha centrado inmediatamente en el resto del mes de abril —el mes más caótico para el petróleo hasta ahora— y qué hacer con los barriles de mayo.

«En marzo se registró un asombroso superávit de 14 millones de barriles al día y el de abril será similar pues los cierres ayudan a compensar parte del descenso de la demanda», dice Energy Intelligence. «Una reducción de la producción comenzaría a limpiar los saldos sobre el papel a partir de mayo, mientras que el mercado físico del petróleo permanecería inundado hasta junio».

Moya de OANDA coincide, diciendo que las previsiones de demanda por ahora siguen siendo sombrías, aunque las reducciones acordadas este fin de semana podrían respaldar un descenso implícito de las reservas en la segunda mitad del año.

«Los precios del petróleo deberían seguir siendo robustos a corto plazo, pero eso podría cambiar rápidamente si aumenta el optimismo en torno a que Estados Unidos y Europa podrían reabrir los principales sectores de su economía en junio», afirma.

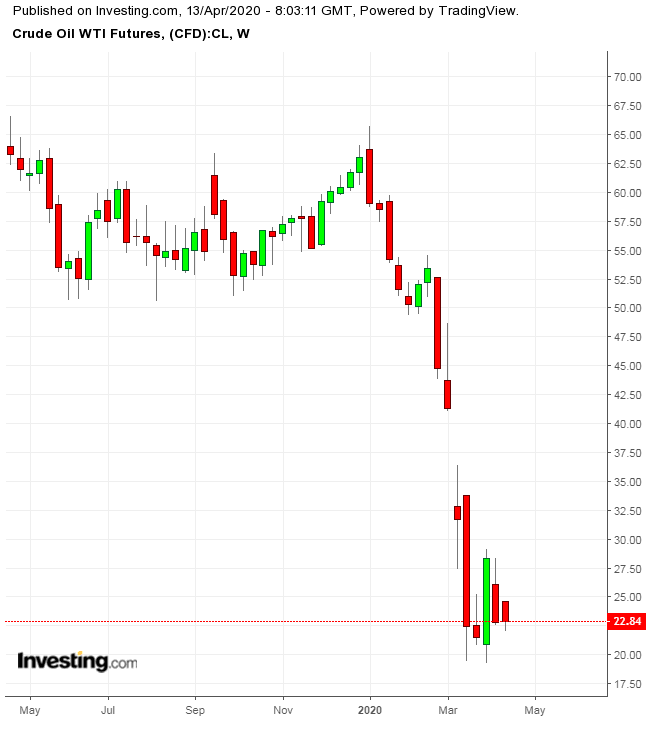

«Habrá un momento en el que volver a ser alcista en el petróleo, pero por ahora los precios del petróleo WTI podrían seguir mostrando signos de estabilización en torno a los 25 dólares».

¿Impulsa el dinero del Banco Central al oro hacia los 1.800 dólares?

En cuanto al oro, la trayectoria hacia los 1.800 dólares por onza parece estar en su sitio, aunque el camino podría estar plagado de volatilidad ya que los inversores quieres recoger beneficios rápidamente si las acciones se ven sometidas a una nueva presión la próxima semana a causa de la caída de los precios del crudo.

En términos de fundamentales, los mercados están inundados de efectivo de los bancos centrales de todo el mundo, lo que infla los precios del oro en este momento altamente incierto.

La Reserva Federal anunció el viernes un estímulo de 2,3 billones de dólares para reforzar a los gobiernos locales y a las pequeñas y medianas empresas, las últimas a través de un conjunto expansivo de programas destinados a mantener intacta la economía estadounidense mientras el país lucha contra la pandemia del coronavirus.

El oro se verá puesto a prueba si el mercado de valores vuelve a bajar, dado que el metal precioso ha estado muy estrechamente correlacionado con las acciones últimamente, mientras que el dólar sigue siendo un refugio seguro muy popular.

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.