Existe una opinión generalizada en los mercados de Europa y Wall Street de que el mercado de acciones alcanzó su nivel más bajo del mercado bajista el mes pasado, y que una combinación de una disminución del coronavirus a finales de la primavera y un estímulo fiscal y monetario sin precedentes sentará las bases para un fuerte rebote de los beneficios corporativos a finales de este año. Sin embargo, Mislav Matejka, jefe de estrategia global de renta variable de JP Morgan advirtió a los inversores en una nota de investigación que existe una posibilidad significativa de que la economía mundial experimente «una espiral viciosa, que es típica de las recesiones, entre una demanda final débil, mercados laborales más débiles, beneficios decrecientes, mercados de créditos débiles y bajos precios del petróleo».

Lo que es particularmente preocupante para Matejka es que la recesión actual se ha desencadenado por un shock para el consumidor, que representa el 70% del PIB en las economías occidentales, ya que los trabajadores de todo el mundo no pueden ganarse la vida por el cierre de negocios no esenciales. Esta dinámica ha llevado a los economistas de J.P.Morgan a predecir «solo un fondo gradual en la actividad, como se ve después de la Gran Crisis Financiera, y no una forma de V que vemos, por ejemplo, después de los desastres naturales». Una llamada recesión económica en forma de V se define típicamente como una caracterizada por una fuerte, pero breve, desaceleración en la actividad comercial que es seguida por un poderoso rebote.

La tasa de desempleo en Estados Unidos se podría mantener elevada en el 8.5% durante el segundo año, mientras que la disminución del pico al mínimo en el PIB real de EE.UU. será de 10%, frente a la disminución del 4% durante la crisis financiera. «Y todo esto supone que el virus es historia en junio, lo que podría resultar significativamente optimista», escribió Matejka.

Por lo tanto, aconsejó a los clientes que ignoren las señales técnicas que indican que las acciones están sobrevendidas, o que se tranquilicen con el apoyo fiscal y monetario masivo proporcionado por los gobiernos globales. Hacerlo sería «obviar el elefante en la habitación, que sería el primer ciclo bajista en el consumo y el mercado laboral en 11 años».

«Si bien la visión de consenso todavía parece ser una recuperación rápida, las recesiones tienden a persistir», agregó Matejka. «A las acciones les costaron en promedio 18 meses tocar el fondo del mercado bajista en el pasado».

Los datos económicos hasta el momento muestran el comienzo de un ciclo de retroalimentación negativa, argumentó, donde un menor gasto del consumidor conduce a menores beneficios corporativos, menor inversión corporativa, más pérdidas de empleos y más caídas en el gasto del consumidor. Este ciclo puede continuar incluso cuando se haya eliminado la razón de la debilidad inicial, dijo.

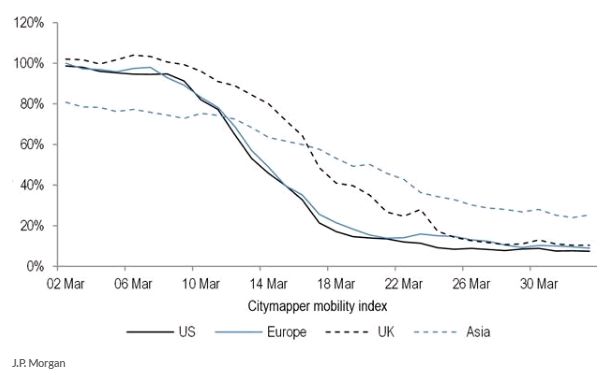

«Aquí, sin embargo, nos preocupa un círculo vicioso: el ritmo de recuperación del consumidor en China es muy lento, lo que podría reducir aún más las previsiones económicas de una recuperación», agregó Matejka. «Por otro lado, aumenta el riesgo de una segunda oleada de infecciones» si la actividad económica se recupera demasiado rápido.

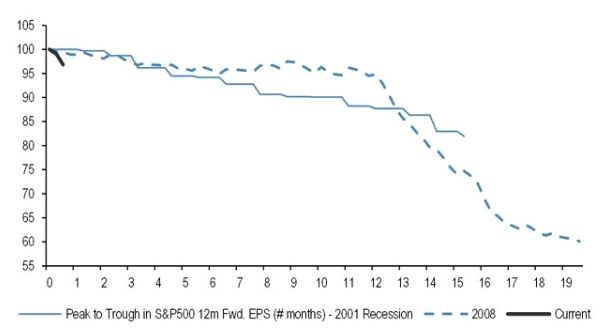

Es por eso por lo que los estrategas de J.P.Morgan están observando de cerca la situación en China y Corea del Sur. La ausencia de una reaceleración de casos en esos lugares es una condición necesaria para un fondo en las acciones en los Estados Unidos y Europa. Además, Matejka aconseja a los clientes que esperen la próxima revisión de los pronósticos de beneficios. Hasta ahora, las estimaciones de beneficios por acción del S&P 500 solo han bajado un 3%, frente al 20% al 40% típico de las recesiones anteriores.

Una vez que las estimaciones de beneficios caigan a los niveles necesarios, es posible que los mercados de acciones finalmente comiencen a «descontar en exceso» una recesión. Esto se indicaría mediante la negociación del S&P 500 con unos beneficios futuros de 10 veces, un mínimo visto en recesiones anteriores, frente a las aproximadamente 14 veces al cierre del viernes, creando un punto de entrada atractivo para los inversores, argumentó Matejka.

Carlos Montero

La Carta de la Bolsa