El tema del coronavirus está empeorando, pronto la Organización Mundial de la Salud (OMS) tendrá que reconocer lo inevitable, que lo que en un principio era epidemia se está convirtiendo en pandemia. En realidad, se trataría de un cambio de concepto que llevaría aparejado un hecho grave: la expansión geográfica del virus.

Los mercados hasta el lunes aguantaron estoicamente todo el tema, básicamente porque el problema radicaba en Asia en general y en China en particular. Y eso que no era algo baladí, puesto que hablábamos de la segunda mayor economía del mundo y la paralización de cadenas de suministro y paralización de fábricas que afectaban a empresas de todo el planeta.

Pero el haberse extendido fuera de Asia es otra cosa, llegando a Latinoamérica, Oceanía y Europa. Y es aquí, en el Viejo Continente donde las preocupaciones se incrementan, produciendo sinergias negativas. Italia abre una nueva fase, principalmente porque las zonas infectadas de Lombardía y Véneto representan un tercio del producto interior bruto del país (equivalente al 31% del PIB de Italia y representan el 40% de las exportaciones). Recordemos que en el último trimestre de 2019 el país tuvo una contracción del PIB del 0,3%, pero es que ahora la actividad económica está en riesgo en dos regiones fundamentales desde el punto de vista productivo.

También se teme que si Italia no consigue contener el virus se pueda suspender el Acuerdo de Schengen (de libre circulación de personas), además de que Irak y Turquía cierren sus fronteras con Irán después de que se hayan reportado casos allí.

De momento, las consecuencias del coronavirus empiezan a aflorar: las cifras de turistas chinos están la baja en todo el mundo y las cifras de turistas en Francia ya han bajado más del 30%.

Bancos centrales

Hasta ahora, todos estos años, los mercados contaban con el inestimable apoyo de los bancos centrales, sabían que tenían una red de seguridad en caso de problemas. La gravedad actual es que los bancos centrales apenas tienen arsenal y munición para continuar brindando su apoyo, por lo que la incertidumbre comienza a apoderarse de los inversores y ello se refleja en las Bolsas, basta observar la tremenda subida que ha experimentado la volatilidad a través del índice VIX el lunes

Sí, los bancos centrales reconocen abiertamente que si no se aprecia una recuperación rápida se requerirá una actuación coordinada, pero la política monetaria ya es muy acomodaticia en todo el mundo, y es muy poco probable que se pueda hacer mucho más en ese frente. Tan sólo podrían hacer una cosa, incrementar las compras de deuda, sobre todo las corporativas.

Wall Street

Donald Trump utilizó su herramienta favorita, Twitter, para animar a los inversores, diciendo tras la caída del lunes que el mercado empieza a estar muy bien para él. Eso mismo hizo hace 14 meses cuando dijo a los reporteros en la Casa Blanca que había una tremenda oportunidad de comprar acciones.

En ese momento, el S&P 500 tuvo una de las mayores recuperaciones de la década en su siguiente sesión. Hoy no tiene pinta de eso. Lo hizo tras el cierre de la sesión del lunes porque el Dow Jones tuvo el tercer peor día de su historia (desde 1896), pero en términos de puntos, porque si miran el porcentaje de pérdida, es el 254º peor día de todos los tiempos.

Les dejo un dato histórico. La caída del S&P 500 del lunes no es algo nuevo, ha tenido otras 103 veces una caída igual o superior. Seis meses después, sólo en 24 ocasiones el índice seguía en negativo. Un año después, sólo en 20 ocasiones estaba en rojo. Lógicamente, son datos que en modo alguno han de reflejar lo que sucederá en esta ocasión.

Empresas españolas más afectadas

Hay una serie de cotizadas españolas que se verían especialmente afectadas por la epidemia del coronavirus:

- – Ya que el sector turismo es de los más afectados, es inevitable mirar a las hoteleras. El sector español tiene 90 hoteles en Italia, siendo NH Hotel el que más con 51, pero es que en la zona cero (Véneto y Lombardía) tiene 21 y 3 Meliá. Evidentemente, puede implicar pérdidas millonarias a las compañías.

- – Inditex tiene importancia presencia en Italia y China (en Wuhan donde comenzó la epidemia). De hecho, el gigante asiático es su segundo mayor mercado mundial por número de tiendas.

- – Debido a que los viajes y desplazamientos se verán reducidos en Italia, el transporte por carretera se verá mermado, afectando a compañías como la concesionaria Abertis.

- – Precisamente por la reducción del transporte por carretera, también podría afectar a Repsol, ya que Italia es el cuarto país en el que tiene más estaciones de servicio, unas 320.

- – No sólo el transporte por carretera, también se ven mermados los desplazamientos aéreos, por lo que la aerolínea IAG entra en la lista teniendo en cuenta que tiene 18 rutas y destinos a zonas de las más afectadas en este momento en Italia.

- – Cellnex y Mapfre también tienen presencia allí y su negocio se vería afectado.

Al margen de las compañías españolas, preocupan las empresas tecnológicas y de telecomunicaciones por el fuerte impacto en la producción de componentes y suministros tecnológicos. Y es que algunas han reconocido que si las fábricas chinas siguen paralizadas solo tendrán componentes para unos 2-3 meses. De entre las compañías más afectadas (y las más conocidas) están Sony, Microsoft, Amazon, Xiaomi, Qualcomm y Broadcom.

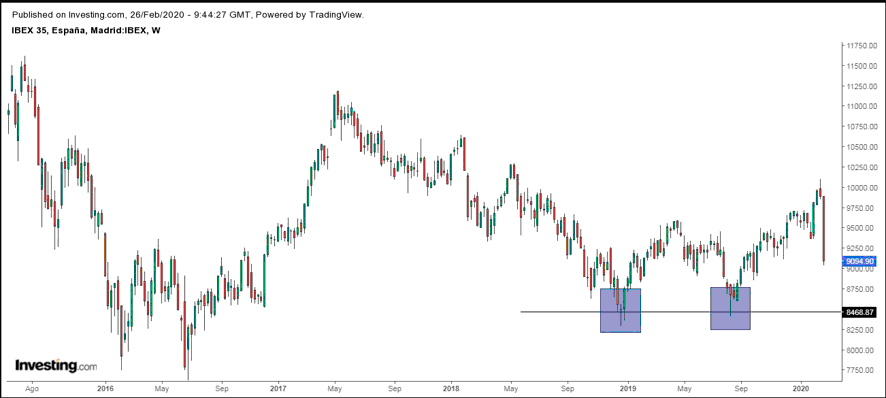

El Ibex 35 no está siendo ajeno a lo sucedido. La clave en la que habría que fijarse son los 8490 puntos. Mientras logre aguantar por encima no habrá males mayores, pero perder esta referencia abriría la posibilidad de más caídas y más debilidad. Es un nivel que ya en diciembre de 2018 y en agosto de 2019 evitó más recortes.

Activos refugio

Como es lógico, ante la coyuntura internacional, los inversores siguen entrando en activos refugio. Por ejemplo, comprando bonos de Estados Unidos a 10 años. Pero son dos mercados principalmente los que se llevan la palma y donde se podría invertir mientras dure la tormenta del coronavirus:

- * El oro se acerca a los 1.700 dólares la onza, lo que supone alcanzar su más alto en más de siete años. Los futuros de oro han subido alrededor del 10% en el Comex este año y es que las posiciones largas en los futuros se han incrementado un 22% en lo que es el mayor aumento desde 2006.

- * El dólar ha subido frente a las 30 divisas principales del mundo durante el último mes. Significativo es que el índice del Dólar esté prácticamente en la zona de 100, hecho que superarlo implicaría un hito no visto desde el año 2017. El motivo es que la economía norteamericana sigue fuerte y los inversores acuden al billete verde en busca de refugio.

- * El Banco Nacional Suizo parece que tiene algo de temor a intervenir en los mercados para evitar que el franco suizo se fortalezca demasiado (algo que durante los últimos cinco años ha estado haciendo recurrentemente mediante tasas de interés negativas y otras medidas). Pero ahora parece que le da algo de pavor vender agresivamente el franco para no ser acusado de manipulador de divisas por Trump.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.