Una parte clave de la curva de rendimiento de EE.UU. se invirtió el jueves pasado por primera vez desde octubre, reviviendo los recuerdos de los temores de recesión que sufrieron los inversores el año pasado y señalando dudas de que la Reserva Federal tenga éxito en revivir la inflación. Esta señal clásica de recesión se mantuvo durante cinco meses desde mediados de mayo hasta octubre. Era la primera vez en años que la curva de rendimiento se había invertido. ¿Qué significa que se haya invertido de nuevo? ¿Será ahora definitiva? La recesión nunca llegó, por supuesto, gracias a la decisión de la Reserva Federal de volver a una política monetaria más acomodaticia, reduciendo efectivamente las tasas tres veces.

Pero ahora las señales de advertencia han vuelto. Y puede ser que otras acciones correctivas de la Reserva Federal (inyectar efectivo en el mercado de préstamos a un día mediante la compra de valores estadounidenses a corto plazo de los bancos) estén evitando que la curva de rendimiento enloquezca nuevamente.

Ceder a la presión económica

El Tesoro vende valores de duración variable, ya sea con vencimientos de meses o años. En condiciones económicas normales, cuanto más corto es el plazo de un bono, menor es su rendimiento (la tasa de interés que ofrece). Lo contrario es cierto para los bonos que vencen a más largo plazo. Los inversores esperan una prima por tener su dinero atado por períodos más largos. Después de todo, pueden salir mal más cosas en 10 años que en dos.

Cuando la demanda de valores a corto plazo es mayor, la tasa nominal que conlleva aumenta. Eso tiene sentido. Pero cuando las tasas de los valores a corto plazo superan a las de los valores a largo plazo, los inversores están diciendo a los mercados que tienen más confianza en que las cosas funcionen mejor en el corto plazo; por lo tanto, esperan que las condiciones económicas futuras empeoren.

Si suficientes personas y empresas sienten eso, podría obligarlos a reducir las decisiones de compra, inversión y contratación, lo que a su vez puede ser suficiente para provocar una recesión.

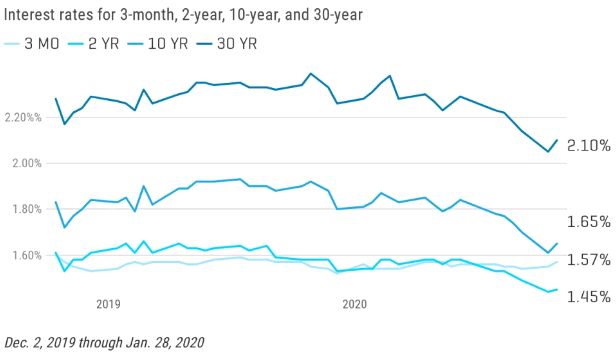

Debido a la variedad de vencimientos de bonos en el mercado, no hay un solo escenario de inversión. Los traders pueden centrarse en una combinación de, por ejemplo, un bono de tres meses versus un bono de dos años, o el de 10 años frente a 30 años. El siguiente gráfico muestra el movimiento de los rendimientos de estos bonos del Tesoro desde principios de 2018 hasta la fecha más reciente en enero.

Desde mediados hasta finales de 2019, algunas curvas se invirtieron. Más recientemente, las curvas de tres meses y 10 años se han acercado.

Los inversores difieren en las comparaciones que encuentran significativas. «Ponemos más importancia y valor en el rendimiento a 10 años en comparación con el rendimiento a dos años», dijo Tilley.

«Preferimos centrarnos en las inversiones 3M-30Y porque han proporcionado a los inversores de manera más consistente un tiempo de espera de aproximadamente 1,5 años para la recesión», escribió Allen Sukholitsky, fundador y jefe de macroestrategia Xallarap Advisory, en una nota a Fortune.

Una inversión total de los tres meses y los 10 años no es necesariamente su mayor preocupación. Y a pesar de que las dos curvas se invirtieron brevemente el martes, ahora hay una cierta distancia entre las dos. Sin embargo, está la cuestión de si una inversión sería más pronunciada sin las intervenciones de la Reserva Federal.

La agencia ha estado comprando bonos del Tesoro a corto plazo de los bancos desde septiembre. La Fed ha tratado de controlar las altas tasas de interés en los préstamos a un día en el llamado mercado de repos mediante la inyección de más efectivo en el sistema, aumentando la liquidez.

Aunque la Fed ha insistido en que este movimiento no es una flexibilización cuantitativa (QE), las compras masivas de bonos del Tesoro a largo plazo que realizó como parte de la reacción al gran colapso financiero, los profesionales financieros no ven mucha diferencia. Muchos han llegado a llamar a la ronda actual «QE no QE».

Además de controlar los préstamos a un día, las rondas actuales ayudaron a deprimir los rendimientos de los bonos del Tesoro a corto plazo y finalmente cerraron las diferencias de los bonos que surgieron a principios de año. Como dicta la economía básica, aumentar la demanda de un bono aumenta su precio de mercado, lo que efectivamente reduce el rendimiento. La Fed compró alrededor de $ 400 mil millones en bonos del Tesoro desde septiembre pasado, un gran salto.

No es que este movimiento sea completamente inusual. «Lo que hacen, comprando valores a corto plazo, está mucho más en línea con lo que hicieron durante décadas en circunstancias normales», dijo Tilley. Y ha mantenido las tasas a corto plazo dentro del rango objetivo de la Fed. Al mismo tiempo, «creemos que era parte de su intención» detener la inversión de la curva de rendimiento, teorizó.

Eso puede tener implicaciones para las condiciones actuales, como muestra el siguiente gráfico, que se centra en el período comprendido entre el 2 de diciembre de 2019 y el 28 de enero de 2020.

El gráfico muestra que el tres meses, que terminó con un rendimiento del 1,57%, estuvo solo a 0,08 puntos porcentuales respecto al 10 años el 28 de enero.

Hay dos tendencias evidentes aquí. Una es que el rendimiento a tres meses se ha mantenido bastante estable, probablemente debido en gran parte a la intervención de la Reserva Federal en los mercados de repos desde el otoño pasado. Sin eso, los tres meses podrían haber estado más altos, acentuando cualquier inversión.

La otra tendencia es que la inversión se ha acercado porque los rendimientos de los bonos del Tesoro de mayor vencimiento han disminuido.

«El comportamiento de la curva del Tesoro desde septiembre es un poco inquietante porque hemos recibido un estímulo monetario», dijo Ed Al-Hussainy, analista senior de tasas de interés y divisas de Columbia Threadneedle Investments. “A pesar de todo esto, los rendimientos a 10 años básicamente nunca superaron el 2% desde septiembre. Eso para mí indica que la política monetaria todavía es demasiado ajustada».

La caída en los rendimientos de las tasas más largas sugiere que ha habido una demanda creciente de bonos. «Muchas personas tiraron la toalla y dijeron: ‘No sé, tal vez las tasas de interés nunca subirán tanto, así que quizás los rendimientos que parecían decepcionantes tal vez no lo sean», dijo Warren Pierson, director gerente y subdirector de inversiones de Baird Advisors.

Ahora, la gran pregunta: ¿el movimiento hacia la inversión significa una mayor probabilidad de una recesión? La mayoría de los expertos no lo creen así.

«Nuestra opinión es que este vuelo hacia la calidad [que significa inversión en bonos del gobierno de EE.UU. de más largo plazo] será temporal, siempre y cuando no veamos una nueva epidemia de lo que está sucediendo», dijo Charlie Ripley, estratega de inversiones de Allianz. Gestión de inversiones. Todavía hay un crecimiento constante, pleno empleo y muchos consumidores gastan dinero, el último de los cuales representa aproximadamente el 78% del PIB. «Hasta que veamos un cierto deterioro en el comportamiento del consumidor, la economía seguirá avanzando».

Pero no todos están tan seguros. «El sentimiento del consumidor es excelente y el mercado es excelente, pero todas las encuestas de los CEOs dicen que esperan un declive en la economía y pienso: ‘¿Quién sabe más?», dijo Peter Ricchiuti, profesor de negocios de la Universidad de Tulane, quien habla regularmente con los CEO de compañías de pequeña y mediana capitalización. «Todo el mundo es al menos cauteloso. A la larga, la fortaleza de la economía está en la población de personas en edad de trabajar”.

Las tasas de natalidad han bajado en los EE.UU., al igual que la inmigración, ambos son críticos para el crecimiento.

Si 2019 fue el «año de la inversión», 2020 puede llegar a ser el año de «¿qué significa la inversión?»

Carlos Montero

La Carta de la Bolsa