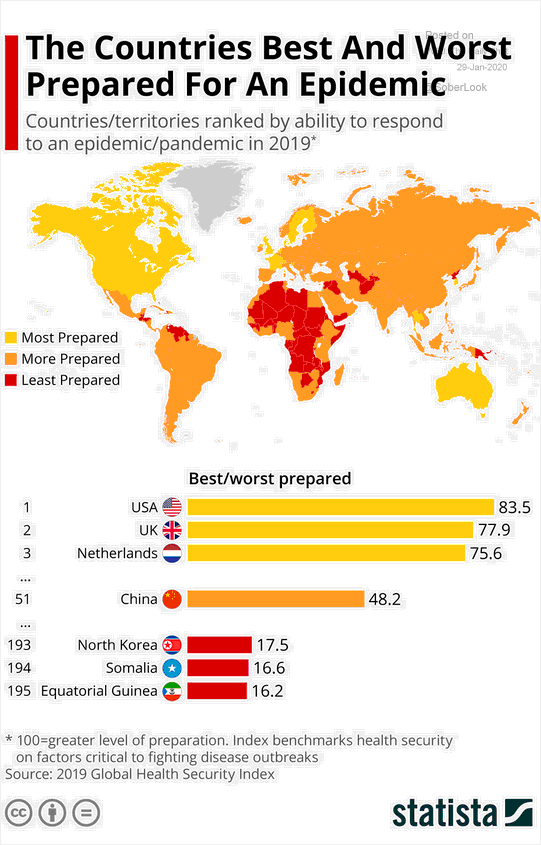

La epidemia está causando estragos humanos que afectarán a la evolución de la economía, los expertos esperan un impacto considerable en el crecimiento del PIB chino y el anuncio la semana pasada de la extensión de la «semana lunar» desde el pasado día 30 hasta hoy (tratando de contener los contagios) en numerosas provincias chinas ha prolongado la inactividad.

Además, en Shanghai y muchas otras provincias, Hubei con Wuhan como epicentro del foco incluida, las vacaciones han sido extendidas hasta el día 9 también para evitar que la operación retorno (el año Lunar chino genera el mayor éxodo del mundo con decenas de millones de personas viajando alrededor del país) se convierta en la operación contagio.

El temor ya se ha instalado entre la gente (+17.200 infectados, 670 fallecidos, 1.600 enfermos críticos, contagios en más de 24 países…) y también entre los inversores, que han comenzado a salir de posiciones de riesgo y provocado una caída de las cotizaciones bursátiles no vista desde hacía meses.

Las caídas de las bolsas han sido ordenadas, hasta ahora, una corrección normal después de tantos meses de alzas ininterrumpidas, que se hubiera producido igualmente sin la irrupción del coronavirus.

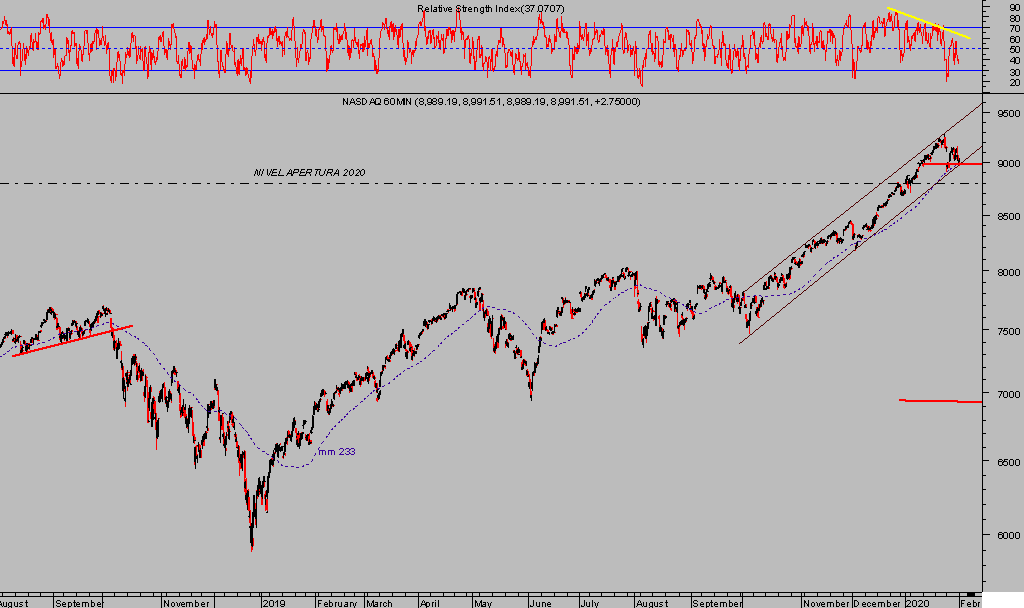

El Nasdaq ha subido cerca de un 57% en 13 meses y las lecturas técnicas, formación de pauta o diferentes indicadores, seguidos y explicados en varios posts, vienen advirtiendo el elevado riesgo de las bolsas desde hace semanas.

NASDAQ-100, 60 minutos.

El alcance de una epidemia es una incógnita y en tanto no sea posible manejar su propagación y controlar el impacto el temor continuará al alza.

De igual manera que los expertos e inversores han comenzado a reducir exposición al riesgo, las autoridades también han mostrado gran inquietud.

Primero con el retraso a la reapertura del mercado chino, debería haber abierto el viernes pero fue aplazada a hoy, y con la reacción anunciada el fin de semana para intervenir los mercados y tratar de evitar una caída brusca de las bolsas.

Las autoridades chinas ( «Plunge Protection Team»?), asustadas por el previsible impacto en bolsa, han decidido imponer 3 medidas para intentar evitar una caída en vertical de las cotizaciones:

- Inyección de capital del Banco Popular de China y operaciones de recompra de REPO.

- Prohibición de abrir posiciones bajistas, «cortas o shorts” desde hoy día 3 de febrero.

- Suspensión del horario nocturno en el mercado de futuros hasta nuevo aviso.

El Banco Central de China anunció una medida de liquidez de urgencia para inyectar $174.000 millones en los mercados monetarios a partir de hoy 3 de febrero, con el fin de asegurar la existencia de «liquidez suficientemente amplia», a través de operaciones «reverse repo». La intervención más potente del BoC desde 2004.

Las bolsas chinas han abierto hoy sus puertas después de varias sesiones cerradas por las festividades de fin de año, con grandes miedos y ventas masivas que se han demostrado más contundentes que los esfuerzos del gobierno.

El índice de la bolsa de Shangai ha cerrado perdiendo un 7.7% después de haber llegado a perder algo más del 9% y con muchos valores suspendidos de cotización por haber rebasado el umbral de pérdida diaria del 10%.

Los índices bursátiles han corregido significativamente desde la irrupción del coronavirus, los mercados de china han sufrido un fuerte varapalo y deteriorado su imagen técnica de manera considerable.

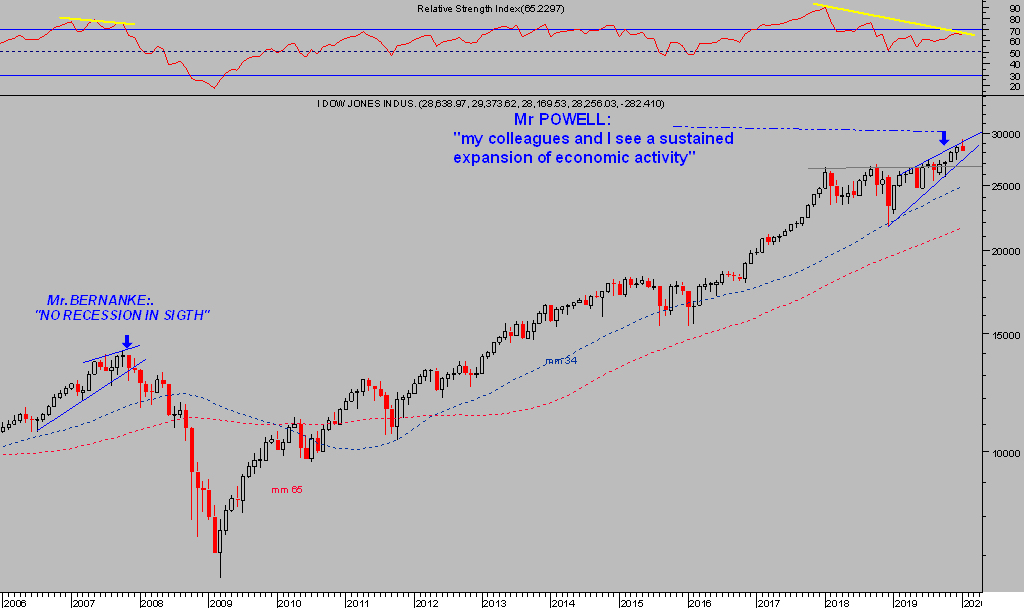

Las bolsas USA cerraron el viernes con caídas intensas, el SP500 un -1.77%, Nasdaq abajo un -1.59% y, el peor, el Dow Jones, por su mayor exposición a los avatares internacionales que cerró con caídas superiores a los dos puntos porcentuales.

Las ventas de la semana pasada sumieron al mercado en un sentimiento negativo y de pesimismo que ha dejado huella técnica, para la duda, y registros negativos para el mes, el peor mes de enero desde 2016.

La imagen técnica deteriorada y la pauta en velas japonesas (Candelstick) de enero invitan a aumentar la prudencia.

DOW JONES mensual.

El FMI apunta a una merma del PIB global en 2020 de 0.5 puntos, indicadores adelantados de actividad o la evolución de los precios del cobre (analizado en post del viernes) o del crudo sugieren también elevar la atención.

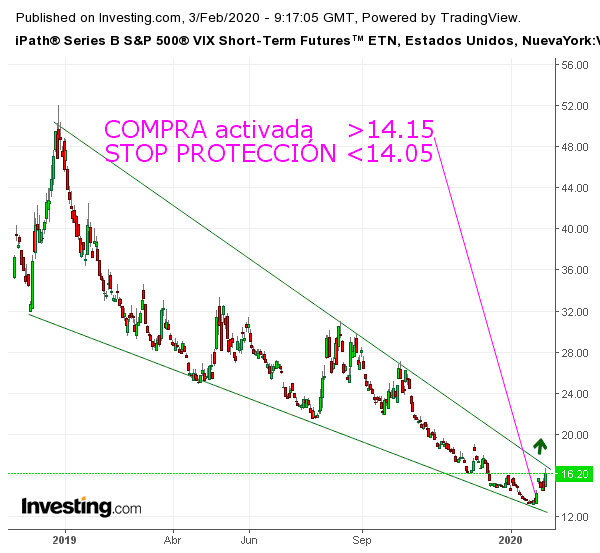

Las lecturas de riesgo acumuladas durante semanas, el análisis estrecho del mercado y el seguimiento dinámico de niveles han permitido activar interesantes estrategias, muy sencillas de aplicar con riesgo limitado y controlado, para aprovechar la corrección.

Las estrategias han comenzado a andar, de momento acumulan interesantes rentabilidades (hasta el 14.5%) y las perspectivas se presentan muy favorables. Vean estrategia activada en favor de aumento de la volatilidad:

ETF VOLATILIDAD VIX -VXX-, diario.

Los datos de PIB del cuarto trimestre publicados la semana pasada reflejan enfriamiento en USA, también en España y en numerosos países, además de crecimiento negativo en Italia o Francia que minimizan las expectativas de recuperación proyectadas por algunos expertos hace sólo un mes.

Demasiado en juego y una acumulación de factores adversos de gran peso como para sostener a unos mercados financieros tan sobrevalorados como los actuales, para continuar manteniendo la deuda corporativa en máximos mientras sus márgenes y beneficios caen, con cerca del 14% de las mismas consideradas zombi, es decir, ganan menos de lo que les cuesta atender los intereses de su deuda.

Si los tipos de interés tomasen el camino normal que emprenden en periodos de incertidumbre, al alza, los zombis y otros funambulistas en la cuerda floja caerían al vacío.

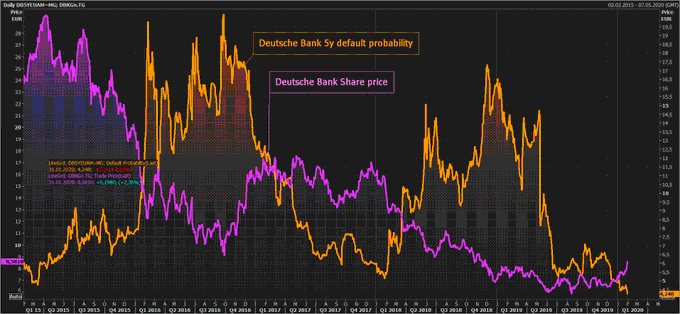

Deutsche Bank parece estar en ese equilibrio imposible, los resultados presentados la semana pasada fueron inquietantes, otro trimestre de pérdidas multimillonarias, se produjo una ligera subida de sus Credit Defaul Swaps, la cotización está en zona de mínimos y un 90% por debajo de sus máximos de 2007.

Uno de los mayores «Too big to fail & to rescue» globales, con unas cuentas en peligro y capitalización inferior a los €20.000 millones para mantener una exposición al mercado de derivados equivalente a 16 veces el PIB alemán, parece estar desmoronándose a cámara lenta.

La actividad de los bancos Centrales se presenta frenética!.

El mercado parece estar perdiendo la ilusión en una recuperación de la economía, los expertos finalizaron 2019 anunciando unos escenarios de recuperación (quiméricos) para este año que han quedado muy nublados con la epidemia del virus de Wuhan.

Expertos de Wall Street, de nuevo aferrados a la acción de las autoridades monetarias para solucionar el entuerto, pueden terminar decepcionados.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com