No hay que sucumbir a los miedos ni a las euforias. Tampoco a las estadísticas, con sus patrones estacionales, Desaconjeo leer el horóscopo cada día y actuar a pie juntillas. Con todo, el efecto enero o efecto cambio de año es uno de los muchos mitos bursátiles basados en patrones estacionales, como la famosa frase sell in may and go away (vende en mayor y olvídate del mercado). De forma muy resumida, asegura que si el primer mes del año es positivo, también lo será todo el ejercicio y viceversa. En otras palabras, si hay caídas en enero, el año será negativo y viceversa, si el primer mes del año es positivo, así acabará a final de año.

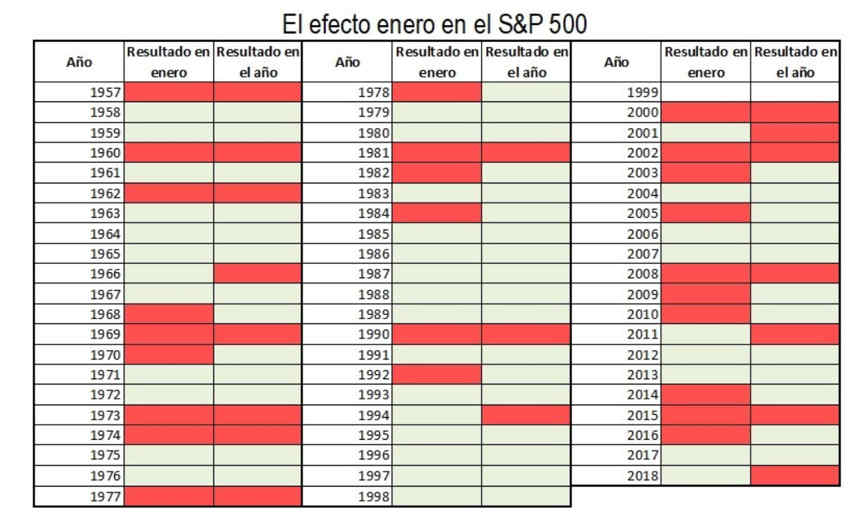

A este se une la regla de los 5 días, una versión simplificada del efecto enero. Según esta hipótesis, si el mercado sube en las primeras cinco sesiones, el año será positivo para las bolsas. Si tomamos como referencia el S&P 500 desde 1957, en 37 de los 62 años enero cerró en positivo. Un 86 % de esas ocasiones (32), el año también se cerró con ganancias. Sólo en 1966, 1994, 2001, 2007 y 2018″, me dice un gestor entrado en año que añade:

«La manipulación de los ciclos económicos y bursátiles, debido a la fortísima intervención de los bancos centrales, anula el ciclo actual. Por eso, hay que tomarse estas cosas con cierta distancia. Ello no debe empañar el espejo retrovisor. Enero comenzó con ganas, principalmente en los chicharros, y ha ido perdiendo fuerza, defraudando, a partir de la segunda quincena…»

Y unos apuntes: No sabemos completamente qué causa el efecto de enero. Aun así, tenemos algunas ideas. El final de diciembre marca el final del año fiscal y un período clave de presentación de informes para los gestores de fondos a sus inversores y bancos a los reguladores. Por lo tanto, suceden muchas cosas a finales de diciembre, esto podría provocar indirectamente el comportamiento de los mercados, ha escrito Carlos Montero en lacartadelabolsa.com.

Primero, la cosecha de pérdidas fiscales. Para los inversores minoristas, puede ser útil vender sus inversiones en pérdidas antes de fin de año y, por lo tanto, aprovechar esa pérdida en la declaración de la renta. Hay razones para hacer ese tipo de operaciones durante todo el año, ya que se generan más oportunidades para hacerlo. Aun así, muchos parecen dejarlo hasta el último minuto y hacerlo en diciembre. Potencialmente, esto crea una presión a la baja en los precios de las acciones que se han comportado mal, porque esos son los candidatos para aprovechar las pérdidas imponibles a corto plazo. Por lo tanto, la teoría sugiere que las acciones de valor con poco impulso pueden tener un buen enero, ya que se recuperan de la venta con fines fiscales en diciembre.

En segundo lugar, el maquillaje para los gestores de fondos puede afectar a los mercados en enero. Por lo general, se dan a conocer las tenencias de acciones al final del año. Tener una acción que ha caído durante el año puede verse mal para el gestor del fondo. Por lo tanto, existe un incentivo para deshacerse de esa acción antes de fin de año y mantener a los ganadores en la cartera. Una vez que llegue enero, el período de divulgación se ha completado y el gestor del fondo puede volver a comprar esas acciones que todavía creen que pueden subir, a pesar del mal comportamiento reciente.

En tercer lugar, enero también puede ver una variación más fuerte en el efecto de cambio de mes. Las acciones pueden quedarse rezagadas al final de un mes, ya que los participantes del mercado necesitan efectivo para mejorar sus informes regulatorios o tienen efectivo a mano para financiar las necesidades de reembolso. Luego, a principios del próximo mes, el dinero regresa a los mercados.

El efecto de cambio de mes puede ser poderoso según la investigación de Laurens Swikels y Pim van Vliet. Además, puede ser más fuerte a finales de año también cuando se cruza con el indicador de Halloween. También es posible que este efecto sea más fuerte este año debido a la interrupción en el mercado de repos y cambios regulatorios relativamente recientes para los bancos. Dada la interrupción que vimos en el mercado de repos en septiembre, será interesante ver lo que depara el próximo trimestre de diciembre.

Mar Revuelta

La Carta de la Bolsa