Siemens Gamesa ha perdido en su primer trimestre fiscal 174 millones de euros, frente a los 18 millones que ganó en el mismo periodo del 2018, debido, entre otras razones, a costes materiales e imprevisibles de carácter excepcional de 150 millones de euros en proyectos en Europa. También tiene pérdidas a nivel operativo por 136 millones de euros y una caída del 12% en las ventas, hasta los 2.000 millones. Las cifras están por debajo de lo previsto, pues se esperaba un beneficio operativo de 118 millones y unas ventas de 2.230 millones.

Se trata del tercer profit warning de la compañía desde el pasado mes de julio (los anteriores fueron en octubre y en julio de 2019). Tras estos resultados, las acciones del grupo han abierto con caídas del 10% en la Bolsa de Madrid, la mayor caída de la empresa desde julio del año pasado, cuando se desplomó un 17% al publicar cifras peores de lo previsto.

Un profit warning es una advertencia realizada por una compañía cotizada donde comunica que sus resultados sufrirán una fuerte caída de los beneficios, pudiendo incluso entrar en pérdidas en el ejercicio vigente o en el próximo. Las empresas suelen dar previsiones a medio y largo plazo sobre su negocio, y en caso de no cumplir con las expectativas tenemos el profit warning. La reacción siempre consiste en caídas en Bolsa, salvo en el supuesto de que el mercado descontase el hecho.

Y no olvidemos tampoco que los dos mayores accionistas de la empresa, Siemens e Iberdrola, están inmersos en procesos judiciales. Y es que Iberdrola interpuso una demanda contra un apartado en el que se fijaban ciertos umbrales económicos para que determinados proyectos necesitaran el visto bueno del consejo. Según Iberdrola, esos umbrales eran tan altos que en la práctica inutilizaban al consejo y dejaban la gestión de operaciones estratégicas en manos de la cúpula directiva. De momento, en el último juicio, ambas partes pactaron un aplazamiento, hecho que podría acercar incluso la posibilidad de que se alcance un acuerdo.

La parte positiva es que está diversificando sus mercados con el objetivo de mantener los márgenes en el caso de que las perspectivas de ventas regionales se vuelvan delicadas debido a la mayor exposición a la India y Estados Unidos. Y también hay que resaltar que sigue manteniendo, junto a la danesa Vestas, una posición privilegiada en el sector de los fabricantes de aerogeneradores, siendo uno de los protagonistas destacados en el segmento offshore.

En principio no es de los valores que entrarían claramente en la categoría de comprar, entre otras razones, porque su precio objetivo ronda los 15 euros y tendría poco margen, aparte de que hay otros valores más interesantes.

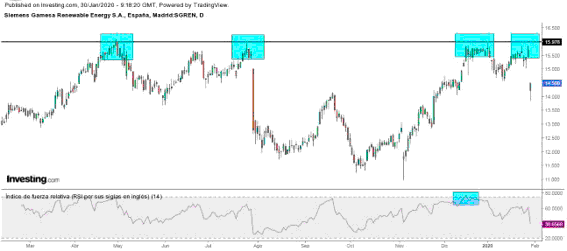

Técnicamente hablando, en el gráfico se puede apreciar perfectamente la importancia de la fuerte resistencia formada en mayo de 2019 en 16 euros, una resistencia inexpugnable hasta la fecha, puesto que siempre que ha sido puesta a prueba (julio 2019 y enero 2020) permaneció impasible.

Por tanto, dos ideas a tener en cuenta:

- Si regresa el precio a los 16 euros y tenemos sobrecompra (este detalle es importante), seguramente vuelva a repetirse el escenario y rebotaría a la baja.

- Si es capaz de romper los 16 euros con apoyo de volumen se podría comprar aprovechando el presumible impulso al alza que implicaría.

La Beta 30 vale 1,18%. Esta ratio se utiliza para medir la volatilidad que tienen las acciones de una compañía y también para compararla con el índice de referencia de dichas acciones (en este caso el Ibex 35). Este ratio es un número con decimales e interesa ver si es positivo o negativo y si es superior a 1 o inferior a 1.

- Un Beta positiva indica que el precio de la acción se mueve en la misma dirección que su índice de referencia.

- Un Beta negativo indica que el movimiento de la acción es contrario u opuesto al índice de referencia.

- Un Beta superior a 1 indica que la acción tiene mayor volatilidad que el índice. Ejemplo: si Beta es 1,8 significa que se mueve un 1,8% al alza cuando el índice sube un 1% y baja un 1,8% cuando el índice baja un 1%.

- Un Beta inferior a 1 indica que la acción tiene poca volatilidad y se mueve menos que su índice de referencia.

Así pues, sus acciones se mueven en la dirección de su índice de referencia, aunque con algo más de fuerza.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.