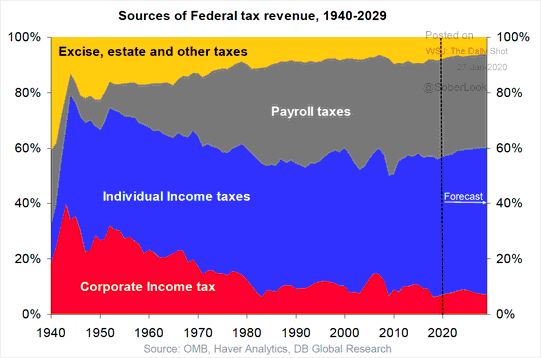

La estadística de comportamiento de los diferentes agentes tributarios USA, en su aportación comparada al conjunto de la recaudación fiscal desde 1940, refleja una tendencia de las empresas reduciendo gradualmente su carga fiscal en detrimento de unos ciudadanos que con su dinero van compensando esa caída.

Las previsiones fiscales USA apuntan hacia un aumento de la presión fiscal, recaudación, a los particulares aunque el compromiso de campaña electoral de Trump consiste en aplicar una reforma fiscal denominada 2.0 que, esta vez si, estaría orientada a la rebaja impositiva de la gente de a pie.

Los programas de reducción de impuestos, bien diseñados, pueden impulsar la actividad y el consumo de forma que terminan redundando positivamente en la recaudación.

Sin embargo, la coyuntura es complicada. La gran mayoría de ciudadanos USA han alcanzado un nivel de riqueza, (pobreza más bien, según encuesta del pasado mes el 41% no sería capaz de atender un gasto imprevisto de $1.000) y unos niveles de endeudamiento tan altos que aún está por ver si rebajar la fiscalidad aumentaría el consumo.

Sólo conjeturas. Es posible que la reforma anunciada sea sólo un anzuelo de campaña, también es posible que Trump pierda las elecciones y el partido demócrata llegue con subidas de impuestos importantes a las grandes fortunas y empresas, tal como ha apuntado algún candidato.

La expansión económica USA iniciada en 2009 acumula 128 meses, la más larga de la historia, un ciclo en fase final que según distintos indicadores está maduro y frágil, vulnerable a la continuidad de la desaceleración en marcha desde hace meses o a cualquier adversidad (coronavirus?).

En estas condiciones de deaceleración económica es aún más dudoso que la administración USA pueda aumentar la recaudación, incluso rebajando tipos impositivos a los particulares.

La evolución de las empresas tampoco muestra visos de permitir aumentar sus pagos a hacienda.

El parón de los resultados corporativos es un signo de debilidad, los márgenes se deterioran y los beneficios empresariales caen desde hace 4 trimestres, más o menos el tiempo desde que el Dow de Transportes no confirma la evolución alcista de sus homólogos.

Un informe publicado por el FMI ayer mismo, reconoce los riesgos de largo plazo de mantener políticas monetarias tan laxas durante tanto tiempo y advierte a las autoridades monetarias que monitoricen el aumento de la vulnerabilidad de los mercados financieros.

La situación monetaria creada por los bancos centrales, convertidos en Lenders of FIRST Resort, se ha llevado a extremo y ha distorsionado el sistema como nunca antes.

Para muestra un botón; en el actual entorno de desaceleración económica e hiper endeudamiento generalizado (gobiernos, empresas, particulares) y creciente a ritmos de infarto, los tipos de interés no reflejan esa realidad y se mantienen en mínimos históricos.

Peor aún, muchos bonos cotizan con tipos en negativo, es decir, el comprador de la deuda no recibe cupones sino que los paga, existe una bolsa global de deuda en negativo elevadísima, histórica.

Alcanzó los $17 Billones el pasado año y se ha corregido notablemente en los últimos meses. Pero cuando los inversores buscan refugio, al calor de episodios como el coronavirus, la deuda en negativo se dispara. En dos días ha subido $860.000 millones!.

Es un virus instalado en desde hace años, gentileza del laboratorio de experimentos monetarios de los Bancos Centrales y sus políticas continuadas de represión financiera. En ausencia de retribución al ahorro, los inversores compran todo y a cualquier precio, incluso a pérdida.

No será suficiente para poder atender la avalancha de papel que necesitará emitir el tesoro USA en los próximos años. Sólo será posible con la presencia de la Reserva Federal, dispuesta a continuar monetizando deuda sine die. El «Day of Reckonning» al que aludió hace semanas el presidente de la FED, Sr Powell, será duro.

Pero de momento, la FED está inmersa en una política de «patada hacia adelante», no puede dar marcha atrás.

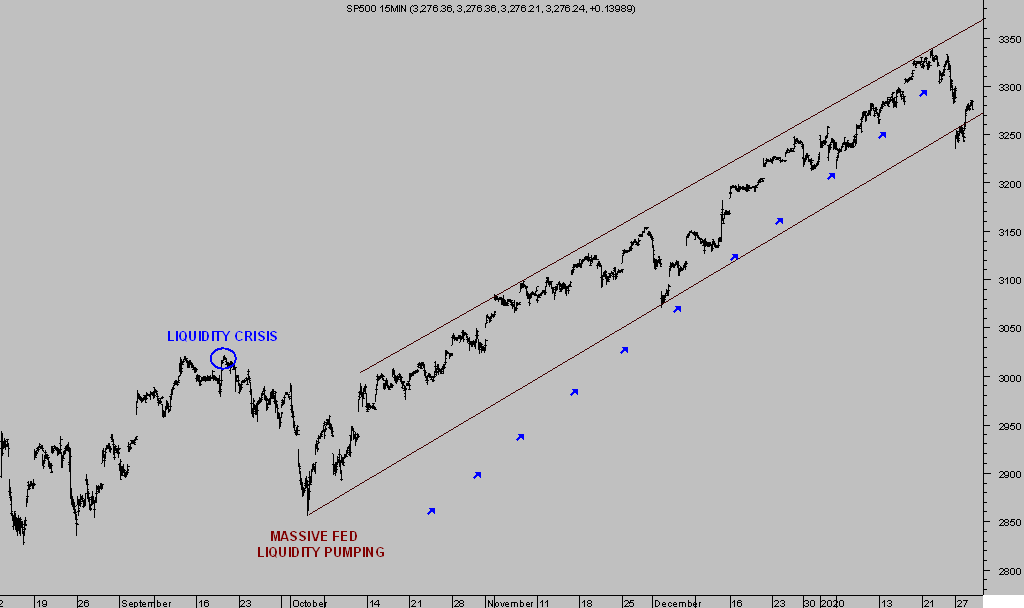

Trató de normalizar las condiciones monetarias de forma lenta y gradual pero en 2019 tras una caída de las bolsas del 20% y observando peligros, se embarcó de nuevo en la hiper expansión monetaria y además de rebajar tipos 3 veces. ha creado de la nada más de $500.000 millones en medio año, es sólo el principio!.

Medio billón de dólares en 4 meses inventados para matar dos pájaros de un tiro, manejar a su antojo los tipos de interés e impulsar las bolsas… pero los pájaros han quedado moribundos, que no muertos.

S&P500, 15 minutos.

Ahora, la FED maneja la idea de monitorizar la curva de tipos, “curve control”, es decir, de controlar la posición de los tipos de interés en todos los tramos de la curva. Más compra de bonos.

Desde siempre la FED maneja los tipos de corto plazo, oficiales FED FUNDS, pero ahora también manejará el resto, desde «overnight» hasta deuda a 30 años, para lo que comprará billones de dólares de deuda a su Tesoro con dinero creado «ad hoc y ex nihilo».

Un panorama inquietante, aunque no inedito.

El Banco de Japób -BOJ- lleva tiempo adquiriendo la deuda de su Tesoro, monetiizando la deuda pero también la bolsa de la que es principal accionista en las mayores empresas, o la propia FED también «nacionalizó» la curva de tipos en la Segunda Guerra Mundial.

Controlar la curva significa no permitir subidas de tipos de interés indeseadas que hagan aún más complicado gestionar las montañas de deuda contraídas y previstas.

La crisis REPO supuso un grave problema, aún existente con la FED aún interviniendo masivamente, ha creado alrededor de $500.000 millones en 4 meses para manejar los tipos REPO, ¿por qué?.

El 17 de septiembre, los tipos «overnight» del mercado REPO se dispararon hasta el 10% (por motivos explicados en distintos posts) y de trasladarse esos nervios al resto de la curva, el Tesoro no tendría forma de atender los cupones de su deuda. US Sovereign Debt Default!

El virus del inversor anteriormente aludido es letal para el futuro financiero de los inversores pero siguen comprando como zombis, sin reflexionar pero confiando en las palabras que escuchan desde las propias autoridades.

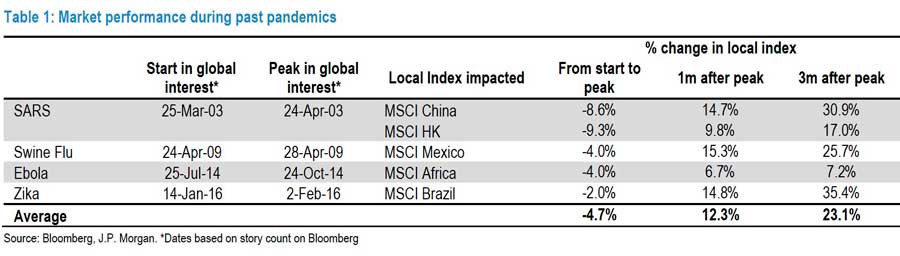

El cornovirus se ha convertido en un problema serio y preocupante con más de 140 muertes, cerca de 6.000 infectados de los que 1.240 están en estado crítico en China, cuando hace sólo una semana habían fallecido 10 personas. El virus se ha esparcido por todos los continentes, excepto África. El post de ayer comenta algunas de las reacciones de los inversores y consecuencias.

Confiando la capacidad de los científicos de inventar la vacuna adecuada y capaz de detener los contagios, China ha puesto a trabajar a expertos en el hospital de Pekín y afirman que estará lista en 40 días (?¿), la epidemia pasará como otras (Ébola, Zika, SARS, H1N1…).

Esperando que se consiga detener cuanto antes, dejará una dolorosa huella pero si la epidemia no pasa a pandemia, los inversores retomarán la confianza y los mercados financieros retomarán la calma de igual manera que lo hicieron en el pasado. Ojalá!

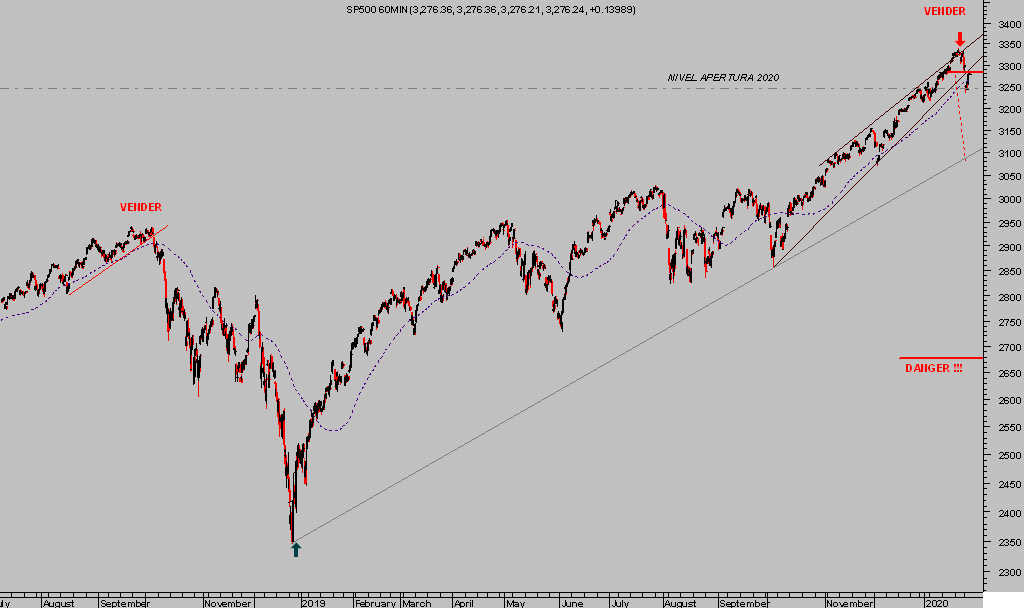

Por el momento sólo son anhelos en la esperanza de que se consiga detener la epidemia. Las bolsas han iniciado un proceso correctivo esperado, necesario para ajustar niveles de valoración excesiva y para limpiar el mercado de posiciones y optimismo, la caída va a continuar y previsiblemente habrá sesiones de susto o muerte antes de que finalice.

El control dinámico del mercado ha permitido a nuestros lectores entrar en la zona de máximos apostando por estas caídas y escenario bajista que hoy se mantiene en vigor.

S&P500, 60 minutos.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com