La propagación del coronavirus de China está proporcionando a los inversores del mercado de valores otra razón para preocuparse en el corto plazo, mientras los principales índices de referencia en el mundo cotizan en máximos multimensuales o incluso en máximos históricos, ofreciendo un posible catalizador para un retroceso a corto plazo. “Las condiciones en el amplio están listas para una pausa ya que las medidas de sentimiento y las condiciones de sobrecompra están en niveles extremos. Sin embargo, el ingrediente que falta para que aparezcan las ventas en el mercado ha sido un catalizador», dice Jeff deGraaf, presidente de Renaissance Macro Research, en una nota.

Sin embargo, los mercados financieros siguen siendo sensibles a las noticias que rodean el brote.

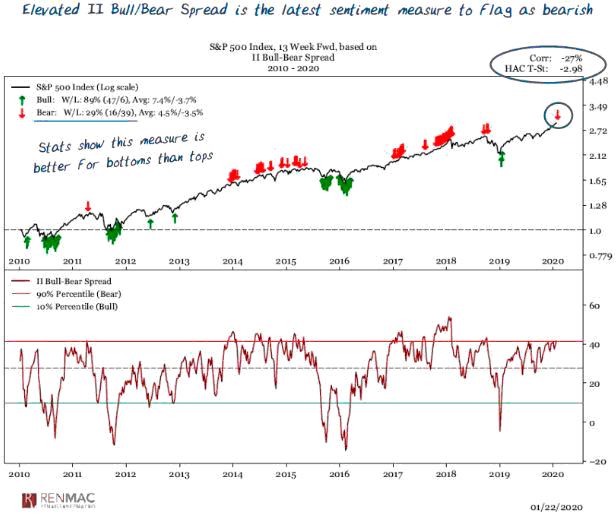

DeGraaf destaca el gráfico con la diferencia entre inversores alcistas y bajistas en la encuesta de Investors Intelligence. Si bien los extremos alcistas no son tan contrarios como los extremos bajistas, la lectura, sin embargo, se sumó a un número creciente de otros extremos en los indicadores de sentimiento y sobrecompra.

El porcentaje de encuestados con una opinión alcista en la encuesta aumentó al 59.4%, mientras que la encuesta de la Asociación Estadounidense de Inversores Individuales aumentó su porcentaje alcista al 45.6%. Esas son las lecturas alcistas más altas para ambas medidas desde octubre de 2018, dijo Tony Dwyer, analista del broker Canaccord Genuity, en una nota.

Dwyer, un analista alcista para el mercado a largo plazo que a principios de esta semana dijo que era hora de retirar las grandes apuestas del mercado y moverse tácticamente a una posición neutral en las acciones, destacó la correlación de tres meses entre los componentes individuales del S&P 500 y el índice, que cayó a su nivel más bajo desde la primera semana de octubre de 2018.

«En un nuevo mundo de inversión pasiva, significa que los inversores están seleccionando acciones en lugar de solo comprar una amplia exposición de renta variable, y el nivel actual representa un nivel de complacencia que solo existía a finales de 2017 y en otoño de 2018», dijo. Las acciones cayeron bruscamente en el último trimestre de 2018.

Dwyer también señaló el bajo rendimiento relativo de los favoritos de consenso, incluidas las acciones financieras, las acciones de pequeña capitalización y los mercados emergentes. Argumentó que el mercado y el sector de tecnología de la información, que ha liderado al mercado hacia máximos históricos, necesitan un «reinicio» para despejar el camino hacia un movimiento al alza sostenible.

Mientras tanto, DeGraaf dijo que las noticias sobre una posible pandemia podrían despertar el temor a un «shock exógeno» que crearía dudas entre los inversores y reduciría las lecturas alcistas desde los extremos.

«Hemos visto brotes de pánico en el pasado y los movimientos resultantes basados en el miedo en el mercado han dado oportunidades de compra», escribió, un fenómeno que sospecha que será válido con el coronavirus.

Carlos Montero

La Carta de la Bolsa