La Sra. Lagarde presidió ayer su segunda reunión en el BCE, aborda su nuevo cargo en un entorno de coyuntura económica, monetaria y financiera complejo, muy delicadas y que harán la tarea de la nueva presidenta del BCE nada fácil.

Las actas de la última reunión del Consejo del BCE incluyen una reflexión de consecuencias agridulces, textualmente decía: “Se expresó confianza en que la política de tipos de interés no ha alcanzado aún la ratio de reversión”.

Es decir, los miembros del Consejo son conscientes de los límites de las políticas ultra expansivas y de que, llegado el momento, se convierten en contraproducentes. Pero aún no lo ven una realidad y mantienen los tipos de interés oficiales en el 0% -ZIRP-, los de facilidad de depósito en el negativo -0.5% o el balance en máximos históricos.

El combinado tipos cero y la Trampa de Liquidez son realidades raramente mencionadas en los informes de las autoridades. Es responsable de la caída de la circulación del dinero, de la pérdida de efectividad de los multiplicadores del dinero, del desgaste de las cuentas bancarias, de la represión financiera, de eliminar la retribución al ahorro, incentivar al deudor y penalizar al ahorrador, crear empresas zombi, distorsionar las variables de medición del riesgo…

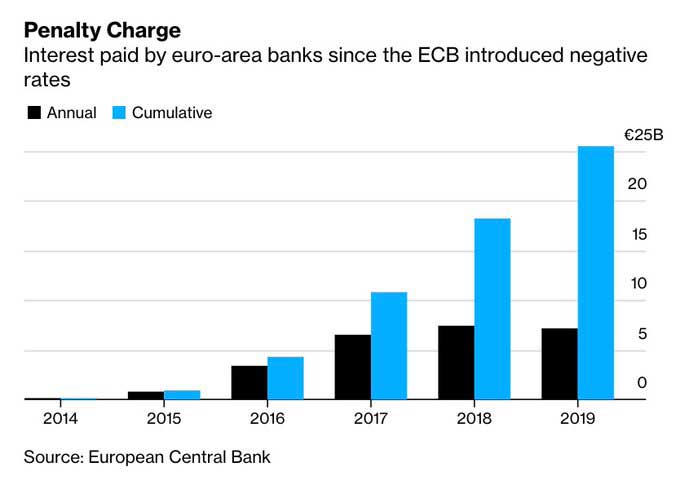

El coste que supone para la banca europea la penalización a sus reservas depositadas en las arcas del BCE tras imponer los tipos de facilidad de depósito en negativo, -0.5%, (con los que el BCE retribuye, ahora cobra, por las reservas de los bancos) es muy alto.

El coste o penalización acumulada en 4 años ronda los 25.000 millones de euros, vean cuadro siguiente:

El momento de reversión de la efectividad de las políticas del BCE, o que su impacto torne directamente negativo, no lo ven sus excelencias.

La percepción de que las políticas monetarias han ido mucho más allá de lo racional y conveniente está calando entre expertos. Como de costumbre, serán los últimos en reconocerlo.

Ayer Bloomberg publicaba en un artículo «The quarreling elites gathered at Davos agreed on at least one thing about the world’s central bankers: they’re going to have a hard time getting out of the cul-de-sac of their own making».

Los Bancos Centrales cumplen ampliamente con su misión originaria de «Lender of last resort» pero están superados y los esfuerzos realizados para estimular las economías, rescatar bancos, manipular los mercados financieros, tapar los agujeros fiscales, etcétera… han sido de una envergadura impresionante y su capacidad de influencia es cada vez menor.

Cada vez necesitan inventar más dinero para conseguir… menos retornos, el problema que venimos tiempo exponiendo denominado Ley de Retornos Decrecientes. Es una incómoda realidad similar a la Utilidad Marginal del primer bocado cuando te sientas a comer con hambre, es excelente, el quinto también bueno pero menos. El bocado número 100, si llegas, sólo causa molestia, eventuales daños.

Ante esta situación, sin margen para rebajar tipos y con los balances disparados, existen dudas bien fundamentadas sobre la capacidad real de las autoridades monetarias evitar una crisis y/o para mitigar los efectos que suelen acompañar en cada cambio de ciclo económico.

Los Bancos centrales no pueden ni deberían continuar cargando con todo el peso, tal como dijo Draghi en septiembre:“It’s high time I think for fiscal policy to take charge”.

La Sra Lagarde, disimulando normalidad, mostró cierta inquietud por el «Ratio de Reversión», al afirmar que está estudiando los efectos colaterales de mantener tipos negativos: «As part of our strategic review we will look at the side effects of low rates».

La primera reunión del Consejo del BCE de 2020 se saldó sin novedades en política monetaria, tal como se esperaba, los tipos continúan ZIRP y los estímulos (programa QE de 20.000 millones al mes) también.

El programa de Revisión Estratégico del BCE que Lagarde anunció el pasado año para mejorar la efectividad de las políticas de la autoridad monetaria, y el mercado espera, no llegará hasta noviembre o diciembre, según apuntó ayer la presidenta.

El BCE quiere analizar el impacto de sus medidas, el proceso de toma de decisiones o la estrategia de comunicación. Revisar su formulación de los programas QE, los objetivos de estabilidad de precios y otros aspectos de consideración como el empleo, la estabilidad financiera o incluso el medio ambiente.

Preguntada sobre cuándo pensaba comenzar a subir tipos, la respuesta de Lagarde fue… «We will listen & and use all the instruments available«, es decir, ni idea.

O peor, con la excusa de la «convergencia de inflación», justificó las políticas monetarias acomodaticias como un elemento necesario y que continuará…

- «An ample degree of monetary accommodation is still necessary for the continued robust convergence of inflation to levels that are below, but close to, 2% over the medium term»

Evidente, a estas alturas no se retirarán de la escena, las autoridades monetarias hace tiempo que rebasaron la línea de no retorno y continuarán con el pie en el acelerador monetario. Sería demasiado comprometido fijar fecha para la primera subida de tipos, cuando además el BCE ya ha vinculado tipos con QE «Bond purchases will end shortly before first rate rise«.

Además, comparativamente, el BCE todavía dispone de margen amplio para inventar dinero QE, tomando como referencia al Banco de Japón -BOJ- por cierto el peor de la clase, la Sra Lagarde & Co podrían incluso duplicar el grueso tamaño del balance, hoy en €4.660,3 billones.

El Ratio Balance del BCE – PIB es moderado en Europa comparado con Japón, ronda el 40% frente a más del 100% del BOJ. El ratio del balance de la FED queda en el 19.3%.

RATIO BALANCE BANCOS CENTRALES -PIB

Por otra parte, igual que hizo Draghi, la Sra. Lagarde recordó a los gobiernos la necesidad de adoptar medidas fiscales:

- «expand more fiscally»

- «Two of the countries that have fiscal space are now seriously looking at how to expand more fiscally with their respective budgets. So there is progress.»

Los bancos centrales no fueron creados para monetizar deudas, para estar detrás cubriendo con programas QE indefinidos los desaguisados fiscales de los gobiernos, no deberían comprar deuda soberana emitida para costear los diferenciales crónicos entre gastos e ingresos. Debería exigir disciplina.

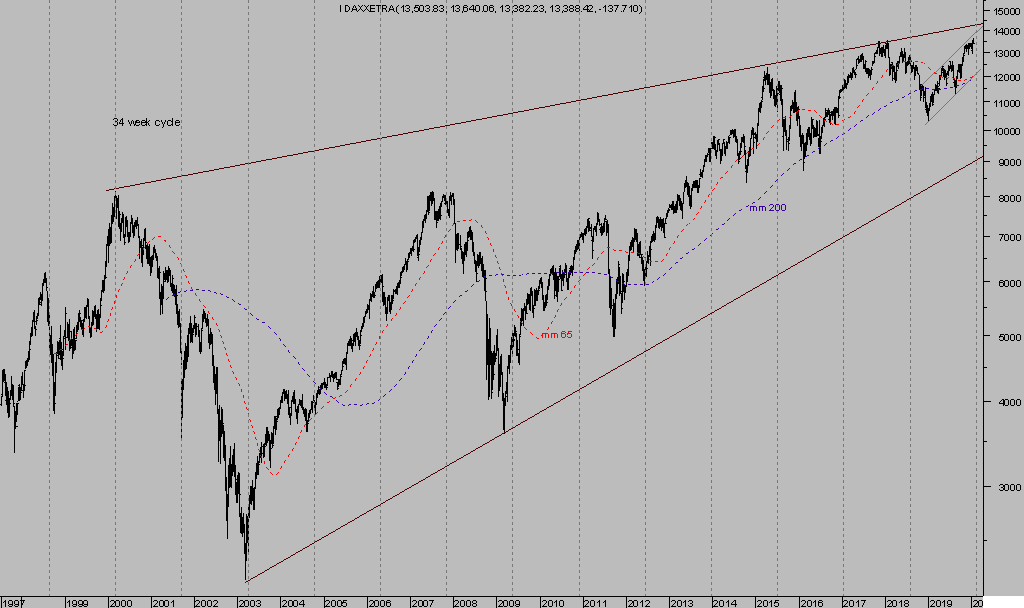

Ayer las bolsas sufrieron ligeramente, en Europa cayeron aunque sin alterar significativamente el panorama técnico.

DAX-30, semana.

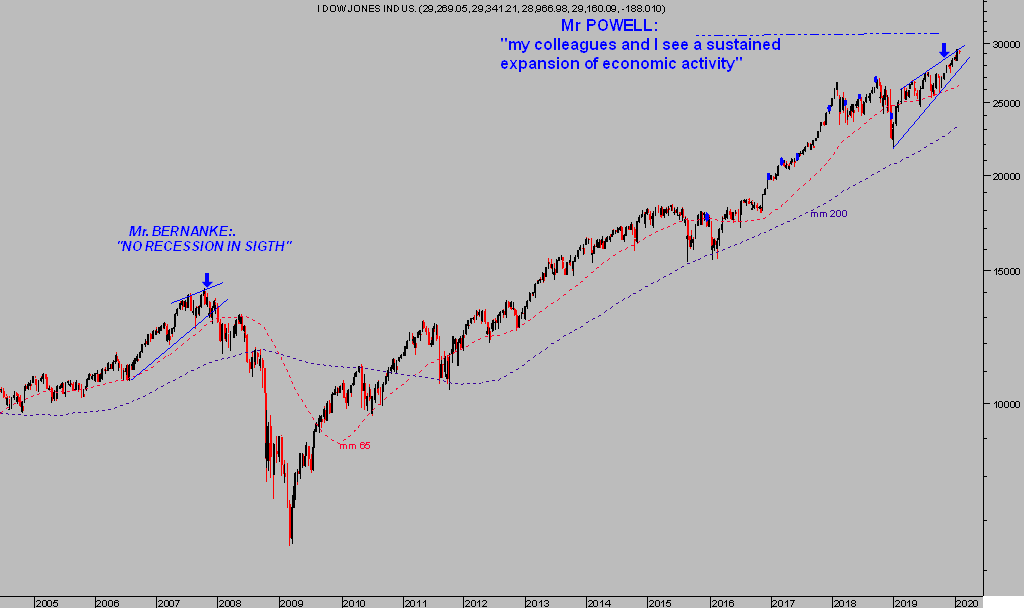

Los índices USA consiguieron repuntar desde mínimos de la sesión, el inicio fue en rojo, y cerrar sin apenas cambios. El SP500 subió un ligero +0.10% y el Dow Jones cayó -0.09%.

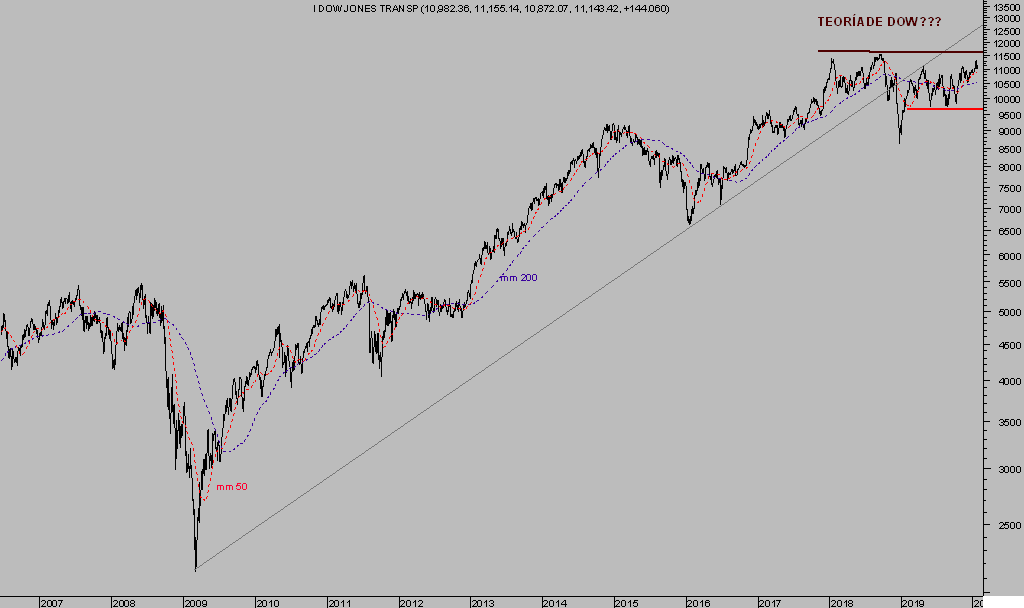

Las señales técnicas, de pauta, de sentimiento o advertencias de distintos tipos se acumulan, vean algunas señaladas en los gráficos siguientes, como la imagen del Dow Jones de Transportes (la Teoría de Dow explicada en numerosas ocasiones sigue sin confirmar los nuevos máximos de los grandes índices).

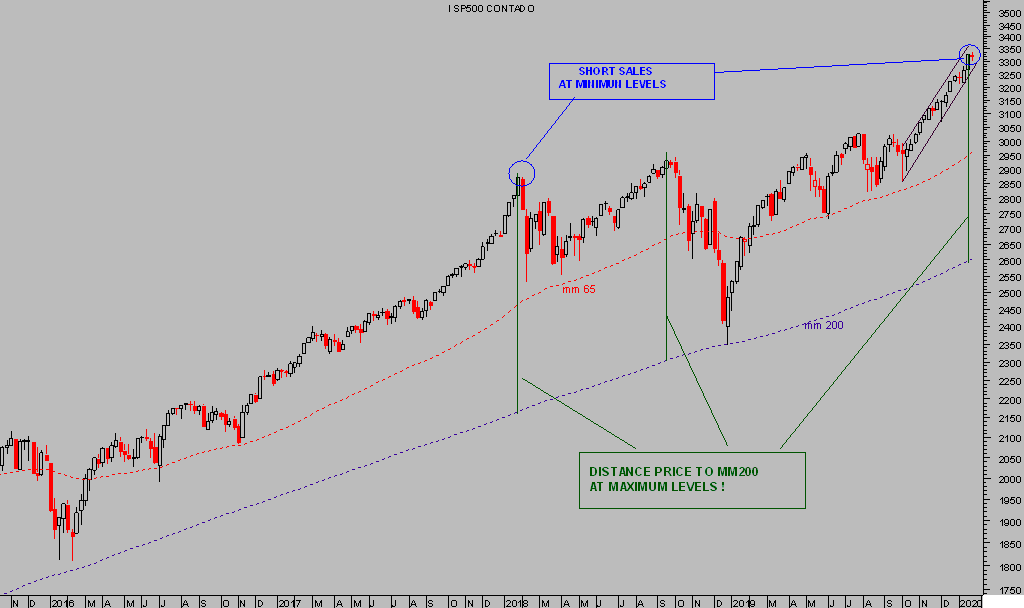

S&P500, semana.

DOW JONES, semana.

DOW TRANSPORTES, diario

Cuando el índice SP500 se ha alejado tanto de su media móvil de 200 semanas, y también la de 200 sesiones (no incluida en los gráficos anteriores) el mercado ha procedido a girar y perder en pocas semanas entre un 10% y un 20%.

Mantenemos estrategias abiertas acumulando gran rentabilidad y otras esperando a ser activadas mediante órdenes dinámicas para aprovechar la volatilidad esperada.

El mercado se muestra invencible, ignorando el cúmulo de datos y noticias negativas, como ha sucedido en otros muchos episodios de la historia y en diferentes lugares que parecía nunca cambiarían su tendencia. Hasta que al final, boom, giro abrupto y descuelgue de cotizaciones. Crisis.

Identificamos y aprovechamos numerosas oportunidades que brinda el mercado, con cautela vigilando y limitando el riesgo de cada una, pero sin olvidar prepararnos para el inevitable final de esta burbuja en fase final de su formación. Puede durar semanas o meses, las políticas de reflación de activos y Trump en año electoral (reforma fiscal 2.0) son vientos a favor de los que se puede beneficiar el mercado por un tiempo, en el mejor escenario será limitado. No se confíen.

Tampoco los inversores en ORO, el análisis de situación técnica, de pauta, de sentimiento o posicionamiento COT, expuestos en post recientes, sugieren prudencia.

El ORO previsiblemente subirá en continuidad de la pauta de largo plazo en marcha desde los mínimos de 2001 pero no sin antes caer, limpiar al mercado y aburrir a tanto inversor optimista después de haberlo desplumado.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com