La tradicional cumbre del World Economic Forum en Davos este año se celebra durante esta semana, congregando a 119 super millonarios e influyentes personajes de todo el mundo.

El comienzo viene precedido por declaraciones de la directora del FMI, Sra. Kristalina Georgieva, la semana pasada en Peterson Institute of International Economics en Washington, recordando peligrosas reminiscencias del pasado, destacando ciertas similitudes con el periodo previo a la Gran Depresión USA, afirmando que la economía actual…

- «“In some ways this troubling trend is reminiscent of the early part of 20th century when the twin forces of technology & integration led to first gilded age, roaring 20s & financial disaster”.

- “With inequality on the rise and concerns of stability in the markets, we need to take this warning seriously.”

Las autoridades monetarias son responsables de buena parte de esas similitudes o peligros aludidos por la Sra Kristalina Georgieva, los riesgos, distorsiones y síntomas de inestabilidad de los mercados financieros o la desigualdad son claros ejemplos. Más abajo seguimos.

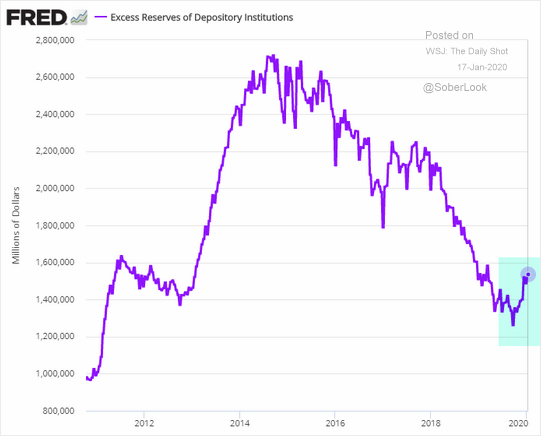

La preocupación más inmediata y urgente de la Reserva Federal es la crisis de liquidez en el mercado REPO americano, y más allá, una realidad patente y manifiesta mediante la impresionante reacción y reiteradas inyecciones masivas de liquidez, aún hoy en marcha después de 4 meses.

Tras más de $400.000 millones inventados «ex nihilo» en cuatro meses, aún existen dudas sobre la efectividad de semejante tratamiento de choque y de ahí las reflexiones de última hora divulgadas por la Reserva Federal.

La FED baraja ideas nuevas, no tanto creativas, para atacar la crisis, como crear una especie de mercado REPO-II para operativa de los Hedge Funds, donde podrían acudir a solicitar liquidez y la FED se lo facilitaría directamente, tal como explica detalladamente un post reciente.

Los 5 grandes bancos acaparan tal porcentaje del total de actividad en el mercado monetario (son los denominados primary dealers o instituciones con acceso privilegiado) y un enorme porcentaje del capital total circulante en USA, que de sus decisiones depende el funcionamiento, el engrase y la salud financiera del conjunto.

Si ellos deciden atesorar el dinero como están haciendo, por motivos como cumplir con las regulaciones de capital cada vez más exigentes o para aumentar colchones de seguridad ante una eventual crisis, pueden originar crisis de liquidez y estrangulamiento de firmas o instituciones de menor tamaño.

Temor número de primer orden en el seno de la FED que ha obligado a tal reacción ($400.000 millones en 4 meses) pero es insuficiente.

Así, ingenia la forma de esquivar el riesgo inherente a la dependencia del sistema de los grandes bancos «Too big to fail» o bancos sistémicos, abre líneas directas con los Hedge Funds y observa la evolución del exceso de reservas del conjunto del sistema tapando huecos y grietas que impiden circular los chorros de liquidez, tratando de orquestar a toda costa su mejora.

La subida de las reservas de la gran banca, tras las inyecciones de los últimos meses, parece estar mitigando la tensión en el mercado de Repos, aunque la FED continúa en modo bombeo de emergencia.

RESERVAS DE CAPITAL BANCOS USA

La política monetaria ha traspasado su ámbito originario de actuación hace años, esencialmente desde la desaparición del Patrón Oro impuesta por Nixon en 1971.

Después desde que el Sr. Greenspan expresidente de la FED entre 1987 y 2006 se decantó por la planificación central, convirtiendo a la FED en un agente con omnipotentes aspiraciones de todo poderoso que trata de manejar los ciclos a su antojo y mitigar los efectos de las crisis.

La creación de dinero sin control ni límite alguno preestablecido o la reducción de tipos hasta cero son sus principales herramientas.

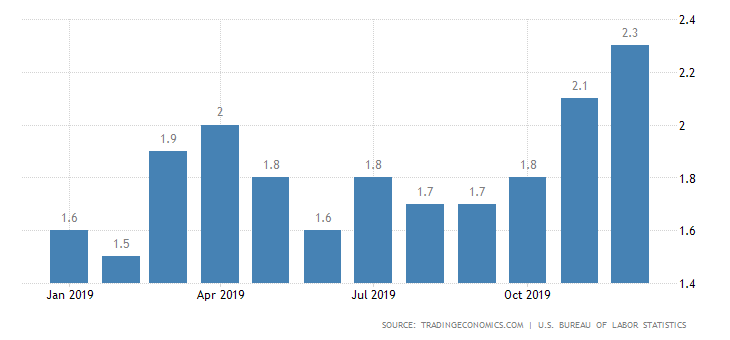

La primera ha originado la creación de deudas sólo en la institución superiores a $4 billones, paran de subir y se presume una fuerte subida adicional, y la segunda herramienta está prácticamente agotada por la proximidad de los tipos al 0% y agravada por el hecho de que el IPC sea superior a los FED FUNDS y también a los tipos de todo el tramo de la curva, es decir, los tipos reales son negativos desde hace tiempo.

El IPC se sitúa en 2.9% y los tipos a 5, 10 y 30 años se sitúan en el 1.63%, 1.83% y 2.29% respectivamente.

IPC INTERANUAL, USA

La llegada del siglo XXI ha traído una realidad novedosa para economías y mercados, incremento global de deudas alborotado y volatilidad extrema gestionada desde los despachos de las instituciones monetarias, Planificación económica y financiera Centralizada, contra deuda.

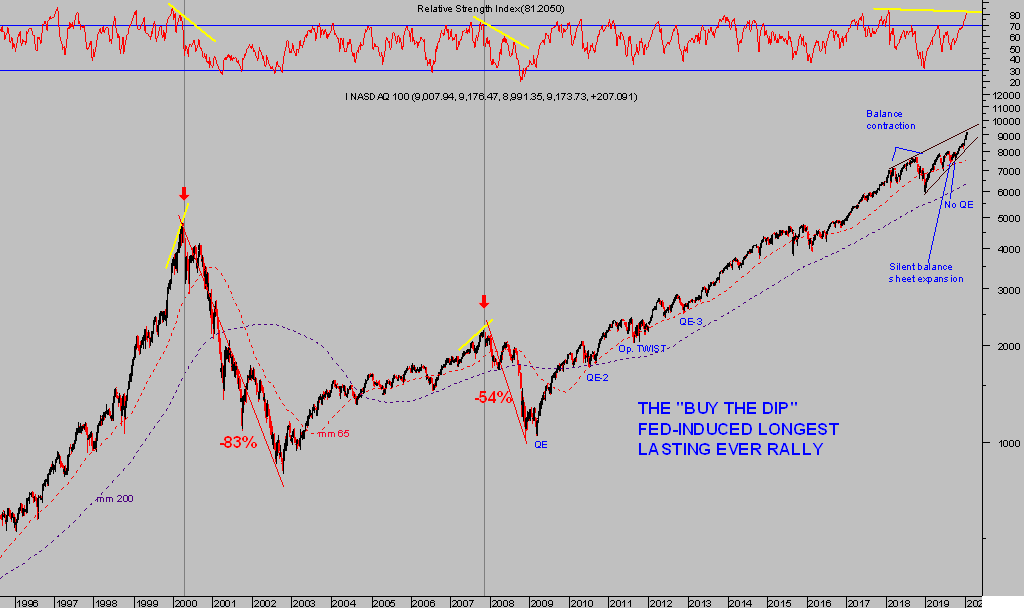

En los últimos 20 años se han producido dos recesiones económicas de calado, dos grandes burbujas de precios, sus correspondientes pinchazos y posteriores mercados financieros bajistas.

NASDAQ-100, semana.

Ahora los mercados se encuentran ante la formación de la tercera burbuja, en los últimos coletazos, en estado de riesgo y espera de su implosión.

Si la deuda fuese el maná, las autoridades monetarias estarían muy acertadas con sus políticas y no habría recesiones, ni pobreza, ni ciclos, ni tercer mundo, ni problemas, tampoco productividad ni cultura de la disciplina y el esfuerzo. Todos ricos y las empresas de lujo y gran lujo, de yates, joyas, Porches, Rolls Royce, Dior, Sothebys, LVMH, etcétera… no darían abasto.

Pero no, la realidad es complicada y la historia demuestra que cada vez que un país ha decidido crear deuda para pagar su prosperidad y sus deudas contraídas, eventualmente ha encontrado la pobreza, hiperinflación y devaluación masiva de su moneda. Desde Alemania Weimar en los años 20, hasta ejemplos más actuales como Zimbabwe, Venezuela, Argentina..

El post de mañana continuará esta interesante exposición, creación de deuda, relación con la evolución del PIB, principales receptores y beneficiados de las políticas monetarias, desigualdad….

Sólo una última reflexión, del antiguo director del Consejo Económico Nacional de EEUU en los años 2001 y 2002, Sr. Lawrence Lindsay:

- It always ends this way. It always, always, always ends this way. It’s depressing. Rome… Ming Dynasty… Zimbabwe… this end game that we’re talking about.The financial arrangements of the state are no longer sustainable… Government will not voluntarily let itself go out of business; it will use all its powers available to fund itself.

No sólo la Reserva Federal es responsable de haber incentivado la ampliación de la brecha de riqueza, también los gobiernos mediante trato fiscal más favorable a las grandes fortunas y empresas.

El caso en USA es llamativo y más con la reforma fiscal de Trump, exclusivamente para bien corporativo, se iba a pagar sola (?¿). Además, las empresas y millonarios disponen de batallones de profesionales, como fiscalistas y contables, dedicados a tiempo completo al lobby fiscal, a perseguir trato favorable del regulador, reducciones impositivas, laxitud inspectora o paraísos fiscales.

Como resultado la carga impositiva efectiva de los millonarios y grandes empresas ha caído sustancialmente en los últimos años.

Ganan más, en parte gracias a la exitosa política de reflación de activos y pagan menos, de ahí que las grandes fortunas ganen más de 10.000 millones en un sólo año (el año pasado Bill Gates sumó $22.000 millones a su fortuna) superen ampliamente los $100.000 millones. Mucha gente habla de filantropía y dona bajo la luz del foco mediático mientras elude el pago de impuestos.

Hoy comienza la cumbre de Davos, con el discurso de apertura del Sr Trump, acuden los millonarios y CEO habituales en jet privados y envueltos en lujos, todos mucho más ricos que hace un año, para hablar del futuro económico global, tendencias, sobre la forma de remendar la desaceleración económica, del clima (Greta Thunberg también está invitada) o de la necesidad de ir hacia aun sistema justo y equilibrado, bla, bla, bla…

El viernes, cuando haya concluido el ritual Davos repasaremos el tiempo dedicado a tratar asuntos como los paraísos fiscales, el tipo impositivo efectivo a los grandes patrimonios y corporaciones o la ingeniería fiscal internacional.

El Sr Bill Gates, al menos, apuntó el primer día del año que está dispuesto a pagar más impuestos:

- “That’s why I’m for a tax system in which, if you have more money, you pay a higher percentage in taxes,” “And I think the rich should pay more than they currently do, and that includes Melinda and me.”

La fiscalidad es un asunto complejo y cargado de aristas, ideológicas también. Elevar impuestos indiscriminadamente está demostrado que resulta regresivo, penaliza a los menos favorecidos, desalienta el emprendimiento y eventualmente genera más problemas que beneficios para el conjunto de la sociedad.

Otra cuestión es el tratamiento que se debe dar a los grandes super millonarios y super compañías que atesoran un capital absolutamente desproporcionado e innecesario, imposible de gastar en cien vidas.

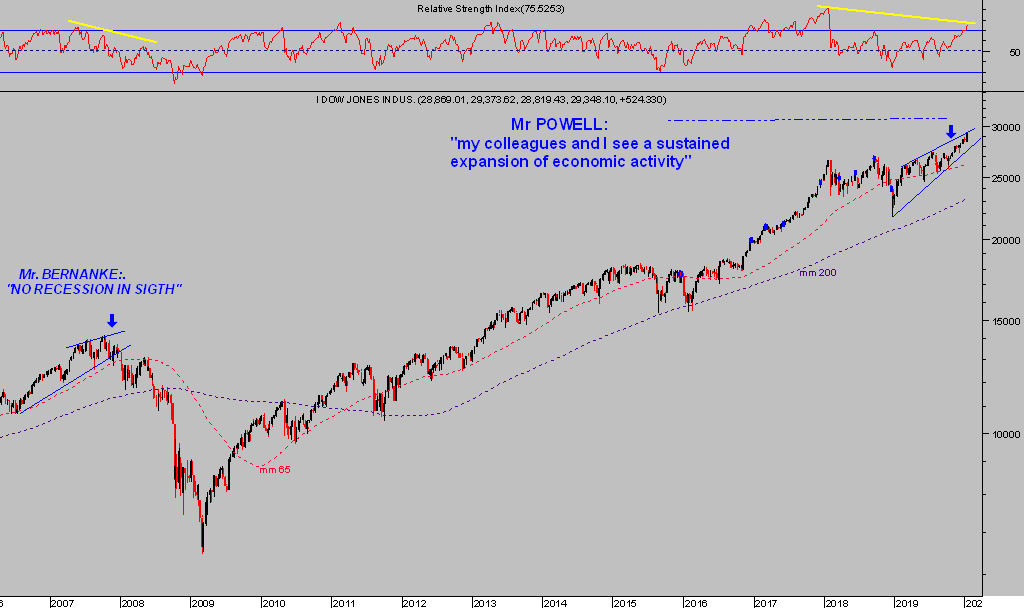

Las bolsas, bien gracias!. Cotizan en máximos históricos ajenas a cualquier adversidad, a los niveles de valoración, recesión de beneficios o inestabilidad económica y financiera.

DOW JONES, semana.

El aspecto del mercado es cada día más vulnerable a un giro súbito y caídas rápidas también, suficientes para proceder a una limpieza del mercado que no se produce desde hace meses.

Mantenemos las estrategias abiertas bajo vigilancia, otras nuevas como la expuesta en post de ayer con posibilidades de rentabilidad extraordinarias y riesgo limitado, y protegiendo las fuertes ganancias como el caso siguiente que acumula un +44% garantizando un mínimo del +19%, y ajustamos las estrategias propuestas (reservado) de forma dinámica para aprovechar la inestabilidad y giro esperado de las bolsas, cuando quiera que se produzca estaremos ahí.

AZUCAR-ETF 3SUL- semana.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com