El acuerdo comercial USA-China en Fase-I ha sido por fin firmado, sin grandes novedades pero muchos argumentos para beneficio mediático del Sr. Trump.

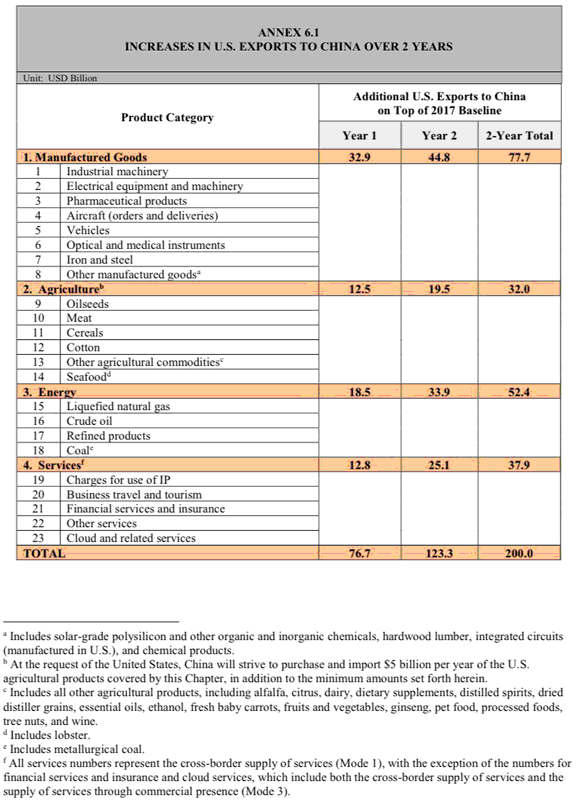

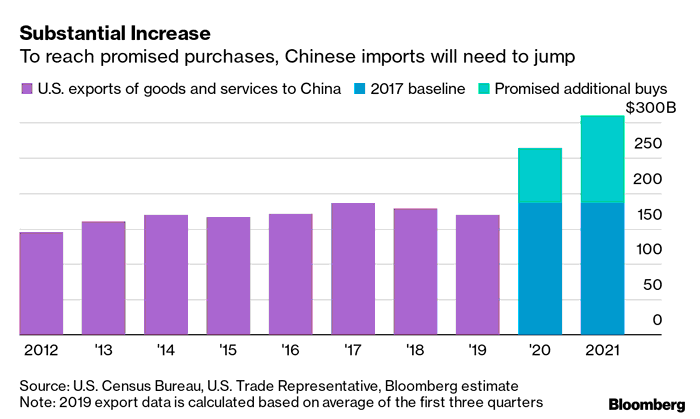

Ha conseguido que China se comprometa a comprar más productos fabricados en américa -MAGA-, alrededor de $200.000 millones en los próximos años, según las condiciones reflejadas en el siguiente documento:

La Fase-I ha sido superada y el presidente USA sacará partido electoral, aunque todavía continúan en vigor aranceles a un volumen de importaciones chinas de $360.000 millones.

Acerca de la Fase-II y final del acuerdo, de momento, no hay conversaciones ni tampoco fechas previstas para la reanudación de las negociaciones. No se esperan avances hasta 2021, después de las elecciones USA.

Tras la firma de un acuerdo tan ansiado y cotizado por las bolsas, se observa menos algarabía alcista en las bolsas de lo esperado.

El acuerdo no contempla la eliminación de subsidios considerados ilegales que el gobierno chino entrega a sus empresas.

Tampoco un compromiso expreso de respeto a la propiedad intelectual, patentes,.. pero Trump ha conseguido su objetivo (electoral) de que China aumente las compras de productos agrícolas. China comprará más soja, arroz, carne, cerdo…

China, por su parte, ha firmado un acuerdo también conveniente para sus intereses, la crisis porcina ha sido letal en China y en los últimos meses se han disparado los precios estrepitosamente y reducido mucho la oferta.

El acuerdo es un alivio y un hecho positivo para mitigar la tensión, inestabilidad y desaceleración económica pero no garantiza el fin del enfrentamiento.

Existen dudas sobre la capacidad de China para cumplir con lo pactado en términos de demanda de productos agrícolas se han comprometido a comprar por un importe cercano a $40.000 millones cada año, objetivo que se presume demasiado ambicioso para un país que el año que más ha comprado, antes del inicio de la batalla comercial, han sido 26.000 millones.

Los inversores han respondido comprando acciones, más acciones, quizá con menor euforia de lo que cabría esperar después de tantos meses de anhelos y grandes titulares.

La volatilidad del SP500 está en mínimos (muy interesante para operativa, reservado…), es la quinta vez desde el año 1969 que encadena tantas sesiones con movimientos diarios inferiores a un punto porcentual, concretamente desde el pasado octubre. Motivos no han faltado!.

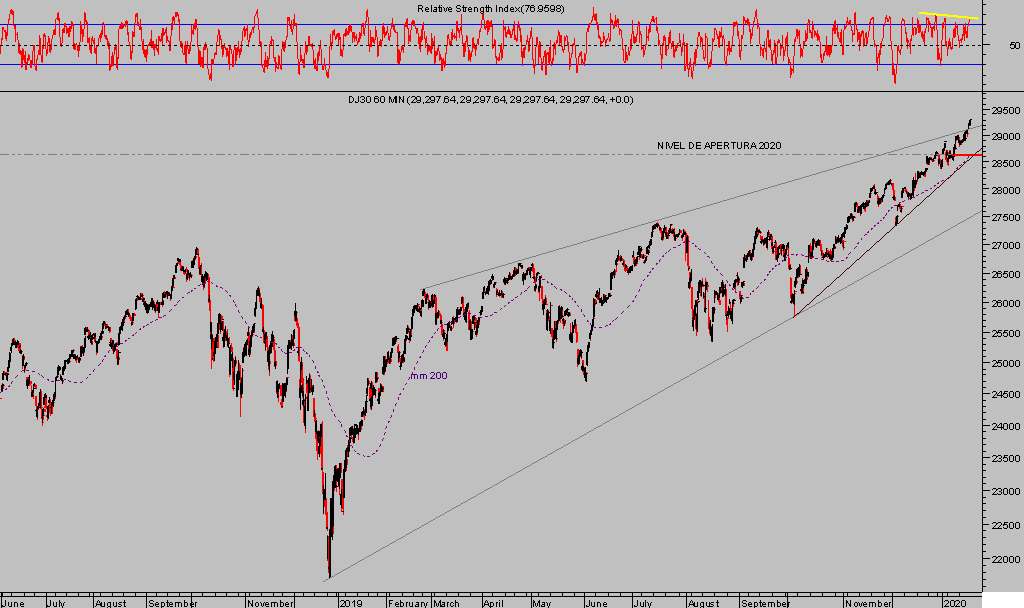

Los grandes índices registraron ayer nuevos niveles record y subieron alrededor de un punto porcentual en la jornada de ayer(¿ gentileza del dato de Ventas al Menor?, seguimos más abajo …). El SP500 un +0.84%, el Dow Jones +0.92% y el Nasdaq un +1.06%.

El Dow Jones se encuentra a menos de un 2.5% de la referencia psicológica de los 30.000 puntos.

DOW JONES, 60 minutos.

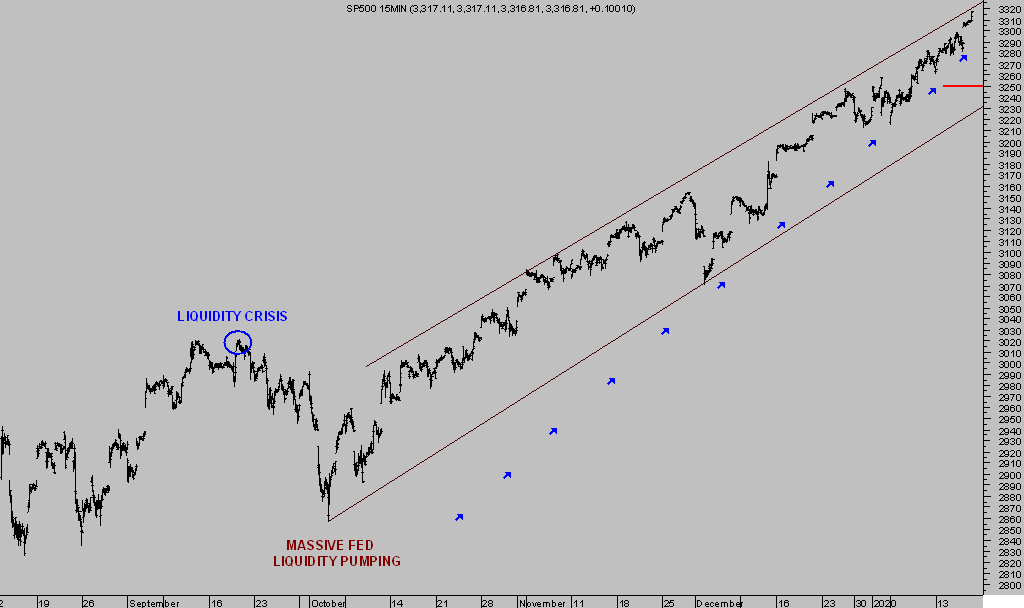

Y el conjunto el mercado aupado decididamente, por decreto vía bombeo constante y creciente de liquidez. Desde que estalló la crisis en el mercado de REPOs americano el pasado mes de septiembre, la FED ha inyectado más de $400.000 millones:

S&P500, 15 minutos

El Sr Kaplan, a la sazón Presidente de la Reserva Federal de Dallas, en un inusual acto de sinceridad y extraño en las autoridades en lo referido a autocrítica, reconoció que la FED está promoviendo la burbuja de los activos financieros:

- “My own view is [buying bills] is having some effect on risk assets. It is a derivative of QE in that when we buy bills and we inject more liquidity, it affects all risk assets”.

Algún día los inversores, o más bien los mercados, recobrarán la razón comenzarán a pensar en «nimiedades» como la sobrevaloración histórica de activos, la creación infinita de dinero, acumulación de deudas, recesión en márgenes y beneficios empresariales o descontrol fiscal crónico de la mayoría de los gobiernos (gentileza de los bancos centrales).

La historia demuestra que siempre termina sucediendo y cuanto más tarde llegue (el Reckoning Day como dijo el Sr.Powell el mes pasado) peor.

La historia también enseña que esos días reconocimiento de la verdad pueden, suelen, llegar de manera repentina e inadvertida, aunque la mayoría de participantes siempre confía en sus habilidades para retirarse a tiempo y vender cuando llegue la corrección, justo antes. Suerte!

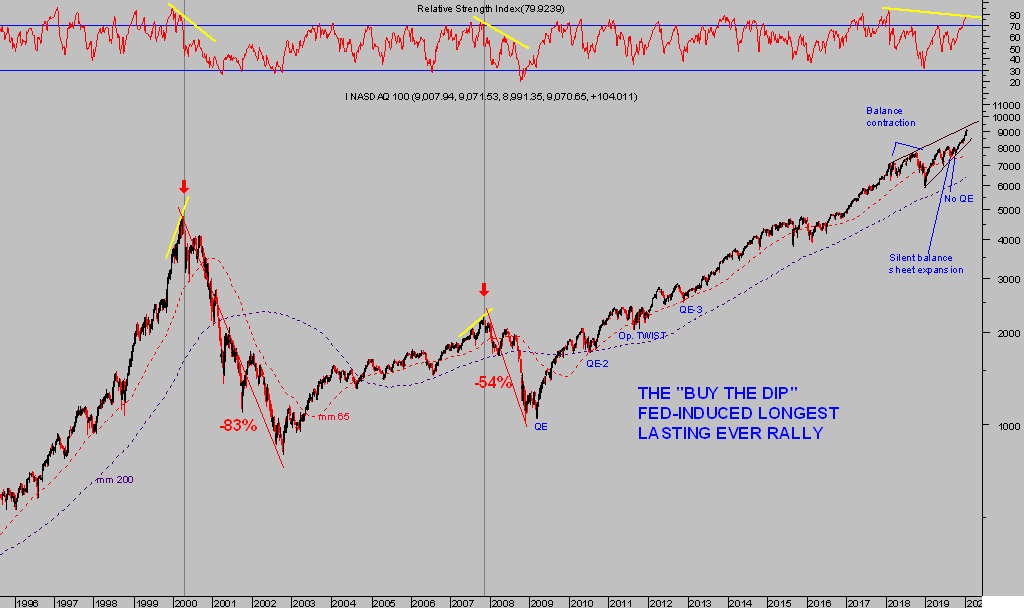

NASDAQ-100, semana.

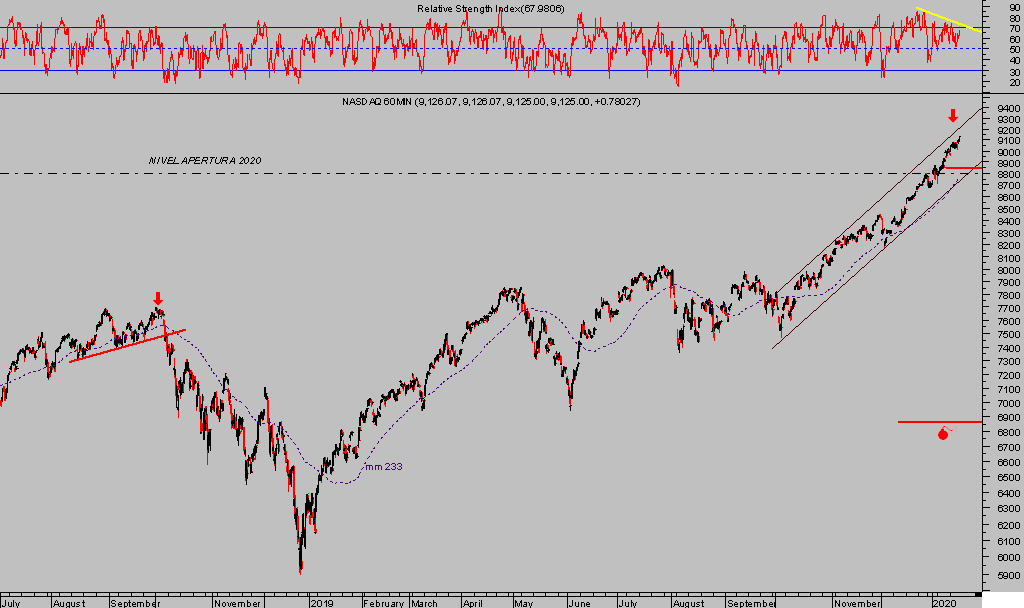

NASDAQ-100, 60 minutos.

Es importante analizar de cerca el movimiento de los activos y dada la extravagancia del rally y lecturas (técnicas, de pauta, sentimiento, posicionamiento, estacionalidad…) conviene extremar la cautela, incluso intentar aprovechar el escenario de mayor probabilidad que tantos disgustos traerá a quienes hoy se muestran más ambiciosos y confiados.

Además de estrategias abiertas y en rentabilidad (vean entre otras la siguiente con un +45% en pocas semanas, sin apenas riesgo y mediante sencilla estrategia de contado, no derivados)…

AZÚCAR, ETF ESUL, semana

(La fuerte caída de oferta de azúcar en Asia es uno de los motivos que está propulsando al alza los precios).

… mantenemos estrategias de seguimiento dinámico del mercado que serán activadas tan pronto como comience a dar síntomas de giro, las rentabilidades esperadas para estas operaciones sugeridas son muy ambiciosas con riesgo bajo y limitado.

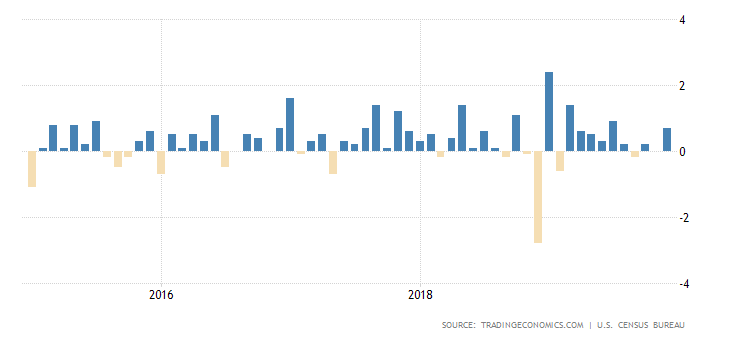

Ayer se publicaron datos macro USA de interés, también para la data dependiente política monetaria de la Reserva Federal, que animaron mucho al mercado. Los datos de Ventas al Menor de diciembre fueron las esperadas por el consenso, subieron un +0.3% (+0.7% excluyendo la partida de Transportes frente al 0.5% esperado) y más o menos en línea con otros meses de diciembre,

VENTAS AL MENOR USA.

Fue una excusa perfecta para continuar la fiesta alcista de las cotizaciones (menos comentado el hecho de que los datos de Ventas de octubre y noviembre fueron revisados a la baja). Otros motivos para amortiguar el optimismo son considerablemente menos divulgados.

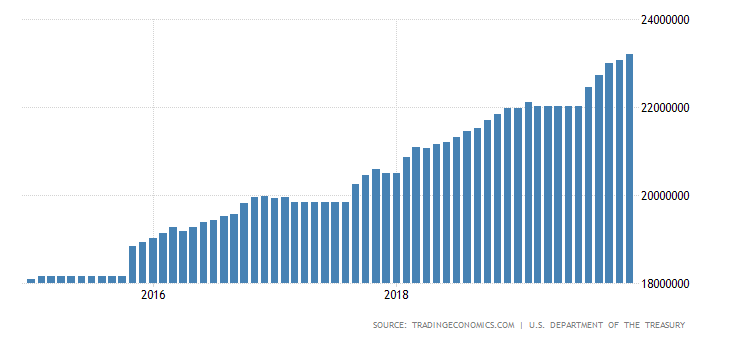

El país que más dinero debe en el mundo es Estados Unidos, deuda superior a 23 billones (trillion) de dólares, y las proyecciones apuntan a déficit sostenidos y crecientes durante el próximo lustro, siendo conservador, superiores a un Billón de dólares al año. Es decir en 2025 EEUU podría deber cerca de $30 billones en el mejor de los escenarios, es decir, en caso de no asistir a una recesión económica.

Un inciso, el Sr. Trump prometió en campaña que eliminaría la deuda en 8 años pero en realidad ha creado casi $3 billones de deuda nueva y el déficit lo ha conseguido dispara hasta un billón de dólares en 2019, este año será mayor.

DEUDA SOBERANA USA.

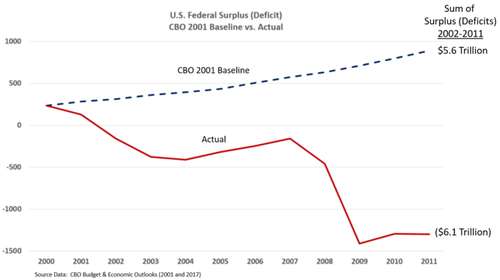

Otro inciso. La credibilidad de la Oficina presupuestaria USA ha perdido enteros en los últimos años y no conviene fiarse de sus predicciones, un chiste de no ser por la trascendencia.

Observen las previsiones fiscales, de superávit, de la Oficina Presupuestaria USA -CBO- hace 20 años, en trazo azul, y la realidad dibujada en trazo rojo.

¿Tiene Estados Unidos capacidad para pagar las deudas o empleará otras artes?. A día de hoy no puede, al contrario, la economía se desacelera y la deuda no cae, sube. En el futuro… empleará otras artes. La semana próxima continuaremos analizando la cuestión, además de presentar nuevas estrategias en activos descorrelacionados con la evolución de los índices, con excelentes binomios rentabilidad riesgo y gran potencial.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com