Mapfre sufrió ayer una severa caída debido a que la compañía confirmó que se verá obligada a revisar los objetivos que se había marcado en su plan estratégico 2019-2021, básicamente debido a los tifones que acontecieron en Japón (durante los meses de septiembre y octubre) y las revueltas en Chile. Y es que todo ello supondrá un impacto de hasta 140 millones de euros y, aproximadamente, el 18% del beneficio neto de este año.

La parte positiva es que la aseguradora no sufrirá un impacto significativo en su solvencia y mantendrá vigente el dividendo, abonando 0,0606 euros brutos por acción. La fecha del pago del dividendo será el 23 de diciembre y el día 19 del mismo mes las acciones se negociarán sin derecho a percibir el dividendo.

Los nuevos objetivos no se conocerán hasta el próximo mes de marzo cuando se den a conocer en la junta de accionistas, de manera que hasta entonces el escenario se puede definir con una palabra: incertidumbre hasta entonces.

El precio objetivo se encuentra en los 2,75-2,78 euros. Tras la caída de ayer, mantiene números verdes subiendo en el presente ejercicio un 10%.

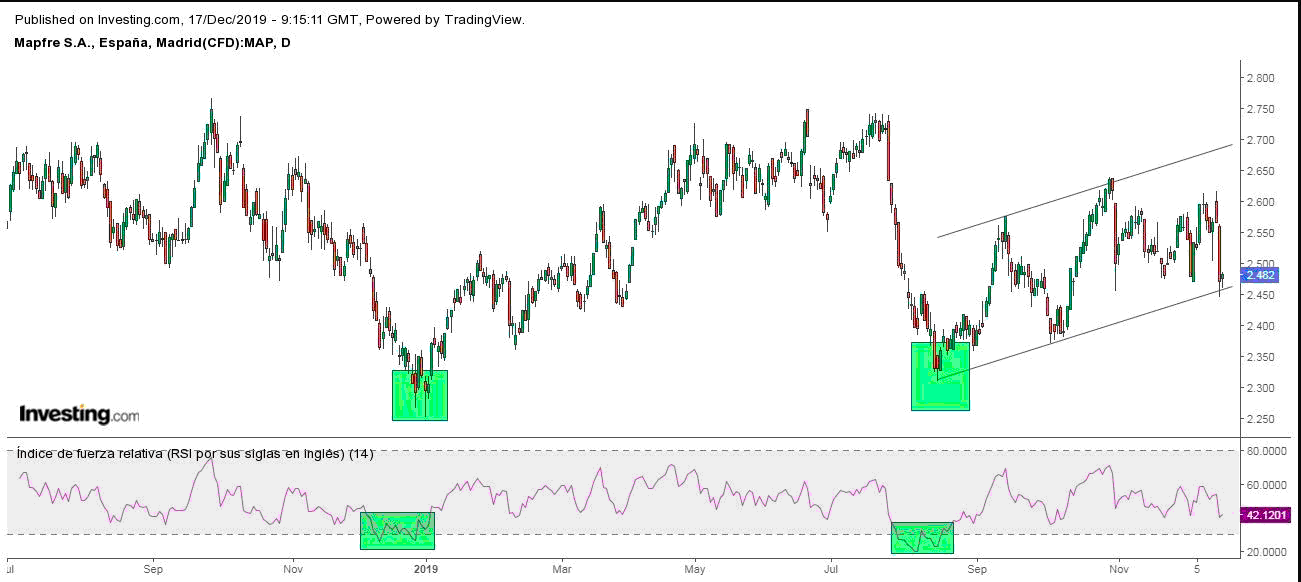

Podría ser buen momento para aprovechar las caídas e incorporarse a la compañía. Para ello, haríamos lo siguiente: dividimos el capital que queremos invertir en tres partes iguales. Una parte se podría destinar a comprar en la zona de los 2,38 euros. Una segunda parte en los 2,32 euros y una tercera en los 2,29 euros.

Si además, tenemos sobreventa cuando el precio alcance uno de esos niveles, pues más solidez de cara a tener un rebote al alza. Las dos últimas veces que hubo sobreventa (diciembre 2018 y agosto 2019) originó dos importantes suelos de mercado a partir de los cuales comenzaron subidas de interés.

Esto no significa ni mucho menos que el precio vaya a caer a estos tres niveles, sino sencillamente aprovechar la caída en caso de que se intensifique.

Un síntoma de que vuelve a tener fortaleza será cuando rompa por arriba los 2,64 euros.

La Beta de Mapfre es 0,64% de manera que el movimiento de sus acciones sigue la misma dirección que el de su índice de referencia (el Ibex 35) y con menor volatilidad que éste.

Este ratio es un número con decimales e interesa ver si es positivo o negativo y si es superior a 1 o inferior a 1.

- – Beta positiva: indica que el precio de la acción se mueve en la misma dirección que su índice de referencia.

- – Beta negativo: indica que el movimiento de la acción es contrario u opuesto al índice de referencia.

- – Beta superior a 1: indica que la acción tiene mayor volatilidad que el índice. Ejemplo: si Beta es 1,8 significa que se mueve un 1,8% al alza cuando el índice sube un 1% y baja un 1,8% cuando el índice baja un 1%.

- – Beta inferior a 1: la acción tiene poca volatilidad y se mueve menos que su índice de referencia.

La regla es la siguiente:

- * En mercados alcistas es preferible invertir en acciones con Beta positivo.

- * En mercados bajistas es preferible invertir en acciones con Beta negativo.

Su Var es 0,05% con lo que por cada acción se arriesga un 2,15% diario.

La volatilidad anual registrada a 30 sesiones es del 21,18%%, indicando nivel bajo. La volatilidad a 6 meses y anual es incluso un poco más baja.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.