La reunión del FOMC de la Reserva Federal de ayer se saldó sin novedades en política monetaria, después de 3 subidas de tipos entre julio y noviembre quedaron inalterados en el rango 1.50%-1.75% y la autoridad monetaria avanzó que los mantendrá bajos el próximo año, gracias a los bajos niveles de precios y falta de presiones inflacionistas.

A destacar la retirada de la palabra «incertidumbres» del comunicado en lo referente a las previsiones de la economía, sugiriendo calma por el impacto de la batalla comercial en la evolución del PIB o de la desaceleración económica global aún en marcha.

El comunicado fue realmente escueto y sin contenido novedoso, se puede resumir en el siguiente extracto:

- «The Committee will continue to monitor the implications of incoming information for the economic outlook, including global developments and muted inflation pressures, as it assesses the appropriate path of the target range for the federal funds rate».

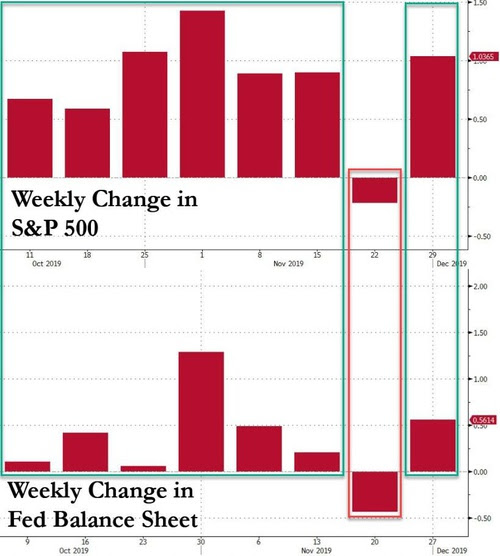

El principal motivo de inquietud entre los inversores y mercados es la evolución de la crisis de liquidez en el mercado monetario y la avalancha de liquidez que la FED ha inyectado en las última semanas. Ayer otros $70.200 millones.

En septiembre saltó el problema a los medios, la FED respondió con una inyección de emergencia de $128.000 millones. En octubre la crisis no había cesado, la FED inyectó alrededor de $115.000 millones más y creó el programa No-QE por otros $60.000 al mes. En noviembre más liquidez, casi $100.000 millones. Ahora en diciembre se acerca el final de año y la FED se está empleando a fondo mientras trata de disimular el mar de fondo.

El Sr Powell dedicó unas palabras en su rueda de prensa al problema de Repos USA, señalando no tener preocupación por el mercado monetario en la recta de fin de año. Ahora bien inundarán el sistema con dinero nuevo salido de la nada, más dinero aún del ya empleado, si fuese necesario:

- «year-end pressures in repo appear manageable’“

- We’re not at this place, but if it does become appropriate for us to purchase other short-term coupon securities, then we would be prepared to do that if the need arises,”

Si así piensa o dice la FED, entonces tranquilidad!… o quizá mejor todo lo contrario. «Por sus obras los conoceréis» afirma una cita bíblica para ayudar a distinguir entre los verdaderos y falsos profetas.

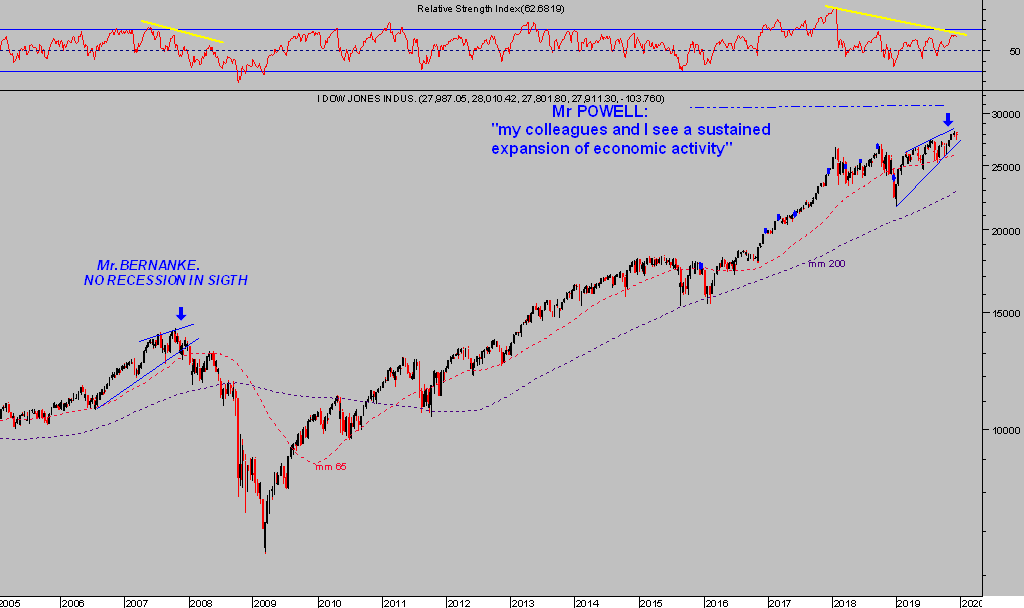

DOW JONES semana

El balance de la FED ha aumentado en pocas semanas más de $330.000 millones y seguirá al alza. Impresionante la correlación intencionadamente creada durante este otoño entre el balance de la FED y el SP500, vean:

La FED custodia el mercado monetario estrechamente, vigila de cerca, tapa agujeros y grietas, inventa dinero a raudales y observa impotente que el esfuerzo es insuficiente para zanjar la crisis, una crisis que ahora comienza a despertar también en el mercado europeo de repos (a la sazón de cerca de $9 billlones).

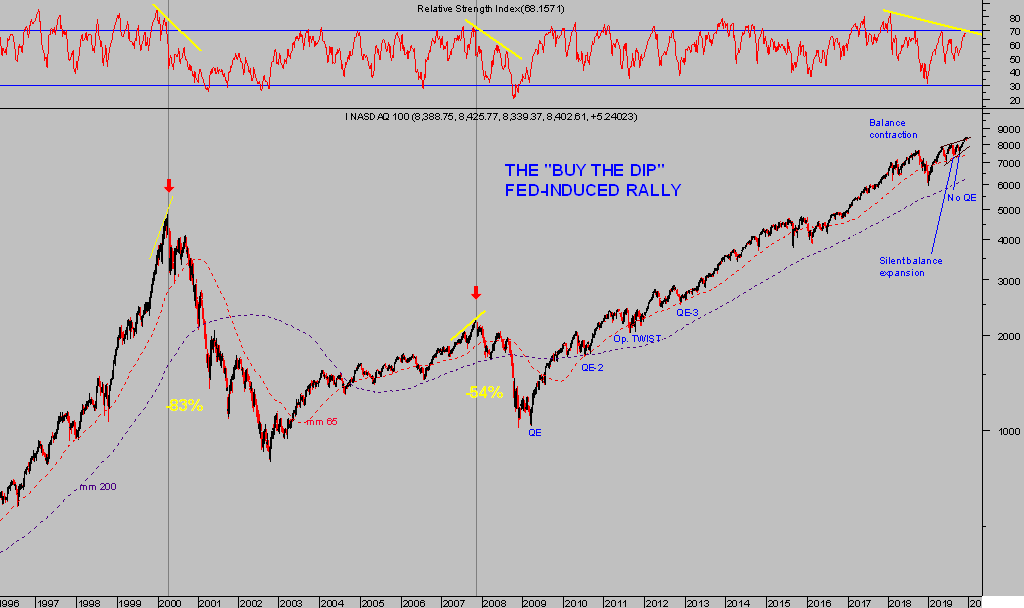

A final de año suelen surgir tensiones en los mercados monetarios y este año no se espera diferente. Son cada vez más las voces expertas que apuntan a una nueva ronda QE, después del «No QE» o «QE-3 bis», anticipan será necesario activar un QE-4 para gestionar el gigante agujero del mercado monetario USA.

El problema es serio.

Las entidades involucradas en el mercado monetario (Repos) están atesorando liquidez de forma inesperada -para la FED-, anticipan tormenta económico financiera y prefieren elevar sus ratios de capital y mantener grandes colchones de liquidez antes que prestar dinero a terceros en el peor momento. La FED inventa más dinero y las instituciones lo guardan, antes que ponerlo a circular.

La incertidumbre ante la llegada de una recesión económica después de 126 meses de expansión económica continuada es real e inquieta a los señores del dinero, banqueros.

El dinero que inventa la FED para mantener la fiesta es eficiente en su objetivo de manejar las cotizaciones, pero la economía y el consumo no se pueden manejar desde los despachos, mantra que defiendo desde el inicio de la recuperación económica más artificial de la historia, inestable y de menor intensidad en el crecimiento de PIB desde la segunda guerra mundial.

La evolución de las ventas finales al menor registró máximos en 2015 y va dibujando una tendencia inquietante:

No son sólo los banqueros quienes sufren visión borrosa hacia el futuro y elevada incertidumbre. Según encuesta reciente, el 56% de empresarios -CEO- USA admiten estar tomando precauciones y preparándose para una recesión. Entre ellos, el 59% estaría fortaleciendo su balance, el 49% aumentando la posición de liquidez, el 58% reduciendo costes y el 31% reduciendo o posponiendo proyectos de inversión.

La evolución del mercado laboral y el empleo USA es clave para el futuro, se sitúa en mínimos históricos pero evidenciando signos de deterioro, asunto explicado en detalle en distintos posts, alguno reservado a suscriptores. Cuando el Paro comienza a subir desde mínimos históricos, la estadística indica que ha sido un testigo infalible de recesión.

El desfase temporal entre el inicio efectivo de repunte del Paro y el de fase la económica contractiva es, de media, 7 meses. Las bolsas suelen anticipar acontecimientos, cuando la FED lo permite o en su lugar cuando, a pesar de la FED, se amontonan las evidencias, problemas, falta de liquidez, suspensiones de pagos, contagios, quiebras, etc…

Pueden pasar días, semanas o algún mes de aparente calma, pero es seguro que en cualquier momento inadvertido el mercado comenzará a manifestar la incredulidad de los inversores, la compra de autocartera frenará en seco y los índices emprenderán la típica fase correctiva o proceso de regresión a la media.

Las bolsas corregirán y no sólo durante un breve espacio de tiempo, las proyecciones de rentabilidad a 10 años, considerando los niveles de valoración y la estadística de comportamiento sugieren que invertir en estos niveles, indican que es receta perfecta para con toda seguridad perder dinero. Una década con los ahorros invertidos para al final descubrir que la cuenta está en negativo!.

NASDAQ-100, semana

No se inquieten, desde la perspectiva inversora sólo habrá que acentuar la prudencia e hilar fino, reducir exposición al máximo en áreas y sectores de debilidad para incrementarlo en otros de oportunidad.

Además de las estrategias en marcha y sectores en observación, en próximo post desvelaremos una nueva idea o estrategia de inversión que se ha demostrado realmente atractiva cuando en el pasado las bolsas han corregido. Un activo que subió más del 70% en los 12 meses siguientes al inicio del repunte del paro USA en mayo de 2007.

Ayer las bolsas subieron ligeramente, con los inversores en espera de la reunión del consejo del BCE que se celebra hoy por la mañana, la primera reunión de política monetaria que preside la Sra. Lagarde

Además, hoy también se celebran las elecciones en Inglaterra con el crucial trasfondo del Brexit en la mente de todos.

Finalmente, los inversores despedirán la semana con la mirada fijada en el próximo domingo día 15, fecha clave para la posible activación de los nuevos aranceles USA contra productos chinos, conflicto y consecuencias expuestas en post de ayer.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com