La Sra Yellen, ex presidenta de la Reserva Federal, participó la semana pasada en un encuentro del World Business Forum en el que manifestó cierta preocupación por el futuro de la economía.

Si bien indicó no esperar recesión para 2020, también recordó que los testigos anticipados han alcanzado niveles elevados que le resultan incómodos, vistos en post de ayer. Fue muy didáctica en la explicación del devenir de los acontecimientos tomando como referencia los excesivos niveles de deuda corporativa, peligroso detonante una vez comience a sufrir tensiones, vean la secuencia:

- “if the economy encounters a downturn, we could see a good deal of corporate distress. If corporations are in distress, they fire workers & cut back on investment spending. And I think that’s something that could make the next recession a deeper recession” .

El volumen total de deuda corporativa USA ronda los $10 billones, la deuda de particulares $14 billones y la del Estado $23.08 billones, la calidad de la deuda es baja y en proceso de deterioro,

Además, está sustentada por unas cuentas o beneficios empresariales menguantes, así como los márgenes y las ventas. Los ratios de valoración han alcanzado niveles excesivamente altos, como nunca antes en la historia y sólo por detrás de los alcanzados en el año 2000,.

A pesar de lo cual, las bolsas cotizan en máximos y el sentimiento del inversor es muy acomodaticio porque continúa la esperanza de que las autoridades monetarias proseguirán inventando dinero y facilidades para que las empresas (gobierno y particulares) dispongan de un colchón eterno sobre el que descansar en calma y seguir con la peligrosa ruleta de refinanciaciones girando sin parar.

Las políticas de reflación de activos avanzan exitosas pero las de recuperación económica no, ya que no es tan sencillo crear demanda y consumo desde los despachos, por decreto, y llevan más de un año decepcionando.

De forma que se hace necesario emplear las políticas de reflación de activos con intensidad, mayor si cabe, para evitar inestabilidad financiera que pudiera trasladarse a la vulnerable marcha de la economía.

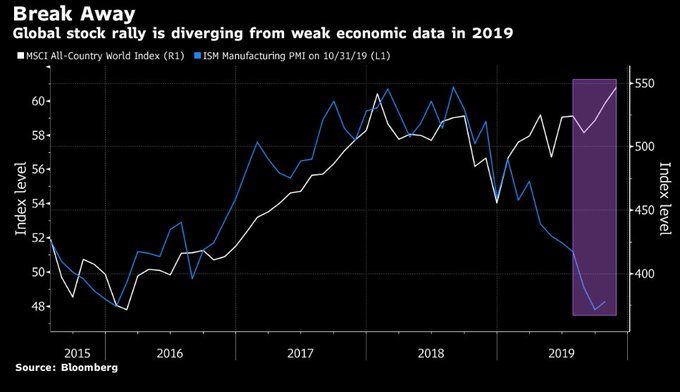

La desaceleración global sincronizada en un hecho incontrovertible, como los máximos históricos de las bolsas USA. Observen la imagen divergente dibujada en los últimos 20 meses entre los índices de actividad manufacturera global PMI y el índice bursátil global MSCI World Index:

Y observen ahora la relación entre las políticas de liquidez, compra masiva de activos por parte de las autoridades en el mundo, y el mismo índice MSCI global:

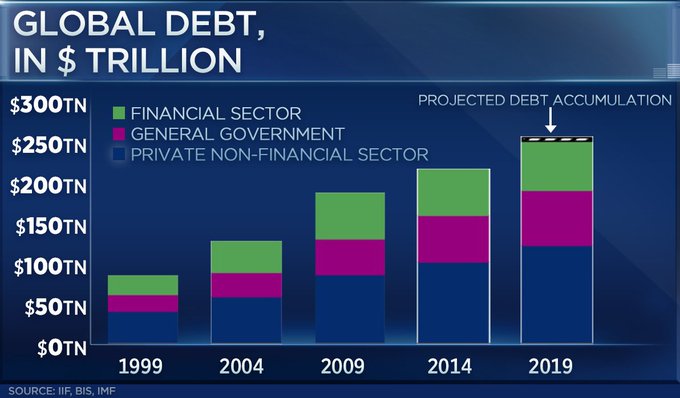

La dependencia de la deuda es crónica y adictiva, las autoridades persisten en tratar de manejar indefinidamente los ciclos y combatir los riesgos de recesión inventando cada vez más dinero, de la nada, para comprar crecimiento económico, estabilidad financiera y disimular los problemas.

Los balances de los bancos centrales han crecido en la última década más que en los anteriores 100 años y se encuentran en máximos históricos, más de 23 billones de dólares. Las deudas de los gobiernos también, vean el agregado de deuda global:

DEUDA GLOBAL.

Pero al final, todo tiene un límite y es de suponer que también la creación azarosa de deuda «ex nihilo».

Los ciclos son tan propios de la naturaleza como las estaciones y tarde o temprano se producirá el ciclo de ajuste correspondiente a tantos meses de crecimiento encadenado. Lo malo es que son muchos los desequilibrios y excesos pendientes de ajustar, en buena medida derivados de las políticas monetarias en marcha durante los últimos 10 años.

La economía americana acumula 126 meses de expansión, la más larga de su historia pero la que ha conseguido menor incremento de PIB.

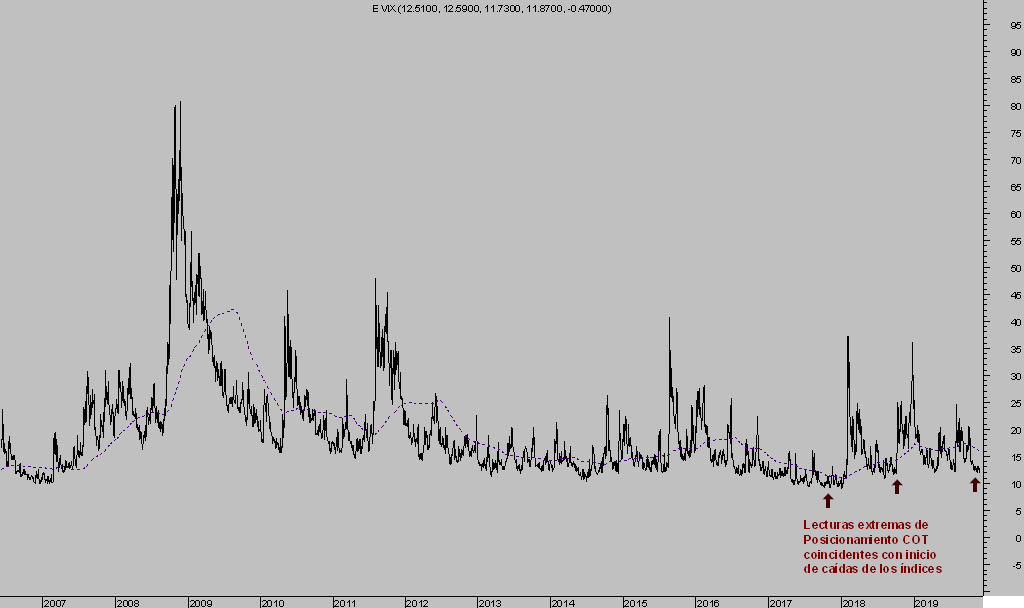

Las señales de alerta se acumulan pero el posicionamiento de los inversores frente a la volatilidad -VIX- en extremo de optimismo continúa reflejando complacencia total y absoluta de los inversores, llegado el momento se llevarán una sorpresa y nuestros suscriptores también pero será positiva gracias a las estrategias sugeridas recientemente.

VIX, diario.

La evolución de distintos datos macro en los últimos meses, siendo seguida de cerca y explicada en estas líneas, es en general decepcionante, como las previsiones de crecimiento futuro y rebajas de expectativas de crecimiento elaboradas por organismos e instituciones públicas y privadas de todas partes del mundo.

Existen varias señales, en el pasado muy fiables, que advierten fin de ciclo y elevan la probabilidad de giro. La curva de tipos y su reversión a pendiente positiva es un hecho a priori alentador pero en el pasado ha emitido señales para la contradicción, tal como se explica en numerosos posts.

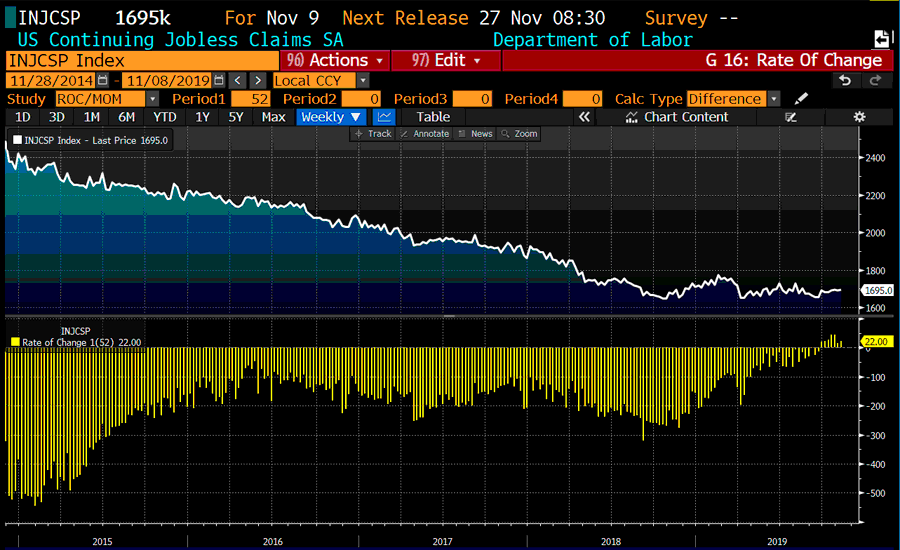

La evolución del empleo en zona de mínimos históricos es otro aspecto sobre el que enfocar la atención, cierto que son niveles mínimos históricos, pero su comportamiento a partir de ahora junto con el de datos relacionados como Petición de Subsidios al Desempleo o número de horas trabajadas o evolución de salarios unitarios son muy elocuentes en sus lecturas.

Ya han comenzado a expresar algunos signos para la cautela!. A continuación exponemos un par de ellos. Primero la evolución de las Peticiones de Subsidios al Desempleo ha quebrado su larga tendencia a mejorar, a caer mes tras mes en los últimos años y ha comenzado a subir.

Aunque pasa desapercibido y apenas se comenta entre expertos, ni en los medios, se trata de la primera subida en más de 7 años.

PETICIÓN SUBSIDIOS AL DESEMPLEO, USA.

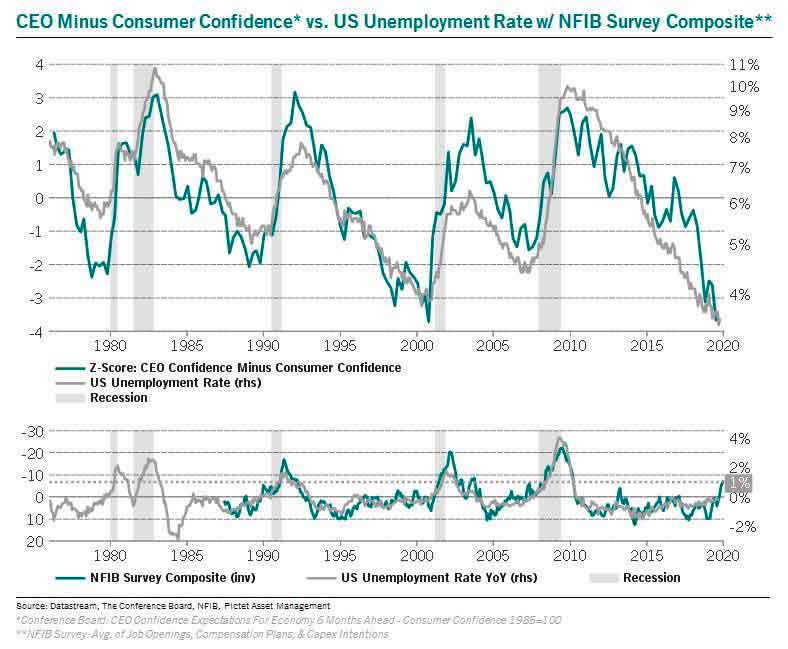

La relación entre la confianza de empresarios y consumidores con la del empleo y las encuestas de empleo entre PYMES americanas, respectivamente, tampoco debe ser ignorada, a tenor de la capacidad predictiva que ha demostrado en el pasado.

Los anteriores son sólo dos de los muchos ejemplos que inciden en los temores de la Sra Yellen, la economía va por un camino, distintos testigos anticipan que la desaceleración se intensificará, y los mercados por otro aunque en el largo plazo tienden a converger.

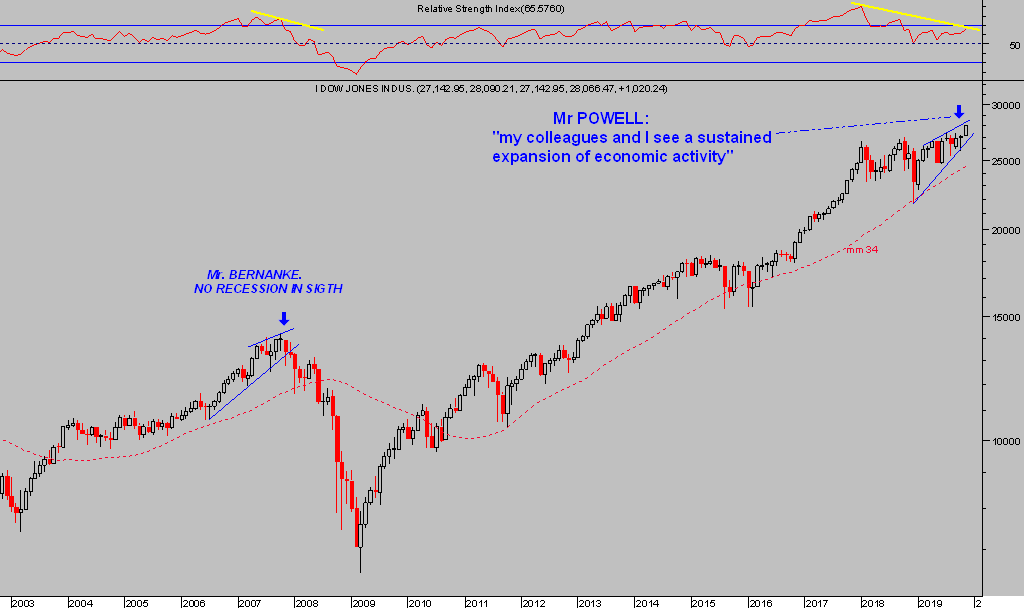

DOW JONES, mensual.

El Hedge Fund más grande del mundo, fundado y cogestionado por el guru Ray Dalio, Bridgewater Associates, ha activado una estrategia apostando en contra de la tendencia del mercado de acciones USA, a través de opciones PUT, poniendo en juego cerca de $1.500 millones (alrededor de un 1% del total de activos bajo gestión) a que los índices bursátiles caerán antes del mes de marzo.

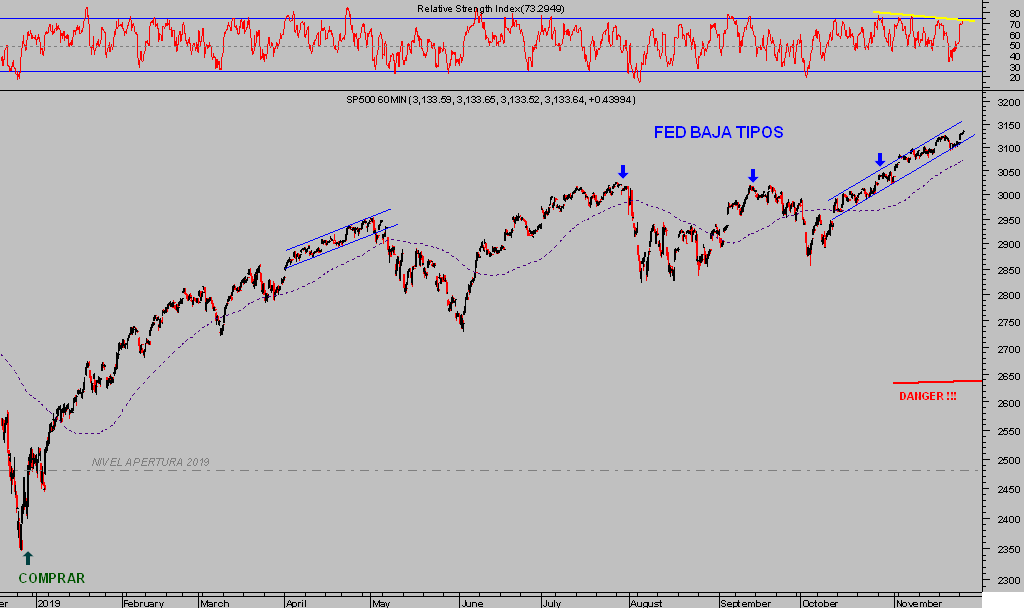

S&P500, 60 minutos.

Comparto la visión y los lectores de este blog disponen de estrategias orientadas a capitalizar el escenario esperado, operaciones elaboradas con riesgo bajo y controlado y muy interesante potencial de rentabilidad, a través de productos de contado, no derivados.

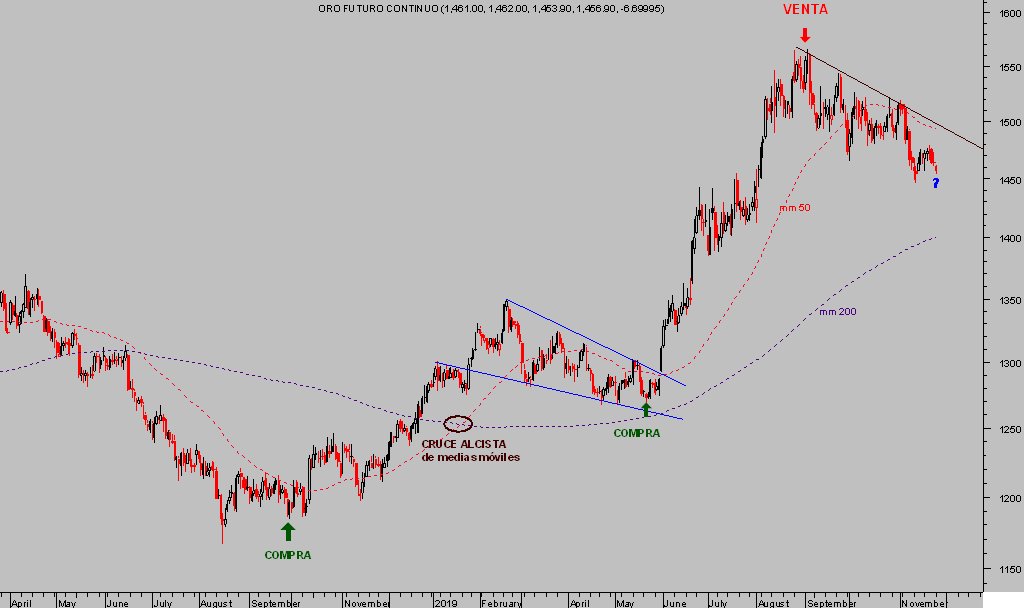

En el contexto de incertidumbre y riesgo actuales, muchos expertos e inversores observan con desaliento el comportamiento del ORO; considerado activo refugio pero que está ocasionando importantes minusvalías con las caídas de los últimos tres meses.

ORO diario.

Después un año de fuertes alzas de precio, a principios de septiembre comenzamos a sugerir el cierre de posiciones en el sector con ganancias suculentas (+108%, +56% +23%…). Las lecturas técnicas, de sentimiento y posicionamiento fueron inequívocas y fiables anticipando el giro.

Un giro desde el que inició la corrección en curso, sin visos de haber finalizado y sin haber alcanzado la zona objetivo de caídas inicialmente prevista para la corrección, permite analizar el sector desde la óptica de la oportunidad esperando entornos de riesgo-rentabilidad favorables para retomar las estrategias de nuevo.

De momento paciencia, la corrección no muestra visos de haber concluido y conviene actuar con prudencia, analizar detenidamente la evolución hasta encontrar el momento oportuno para comprar alguno de los activos que mantenemos bajo la lupa.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com