Monetizar deuda y comprar riqueza para unos con deuda de todos es negativo para el largo plazo, ¿continuará? Dow, SP500, Nasdaq, Vix

La noticia ayer divulgada de manera más oficiosa que directa, vía Reuters, sobre el retraso de la firma de acuerdo USA-China hasta el próximo año suscitó incertidumbre y ventas inmediatas en los mercados.

Probablemente se activarán los nuevos aranceles previstos para entrar en vigor en diciembre que, lejos de acercar posibilidades de alcanzar acuerdo, distanciarán aún más las posturas de ambos.

Las bolsas respondieron con caídas rápidas, los índices USA perdieron alrededor de un punto porcentual en pocos minutos al perder también referencias técnicas de control.

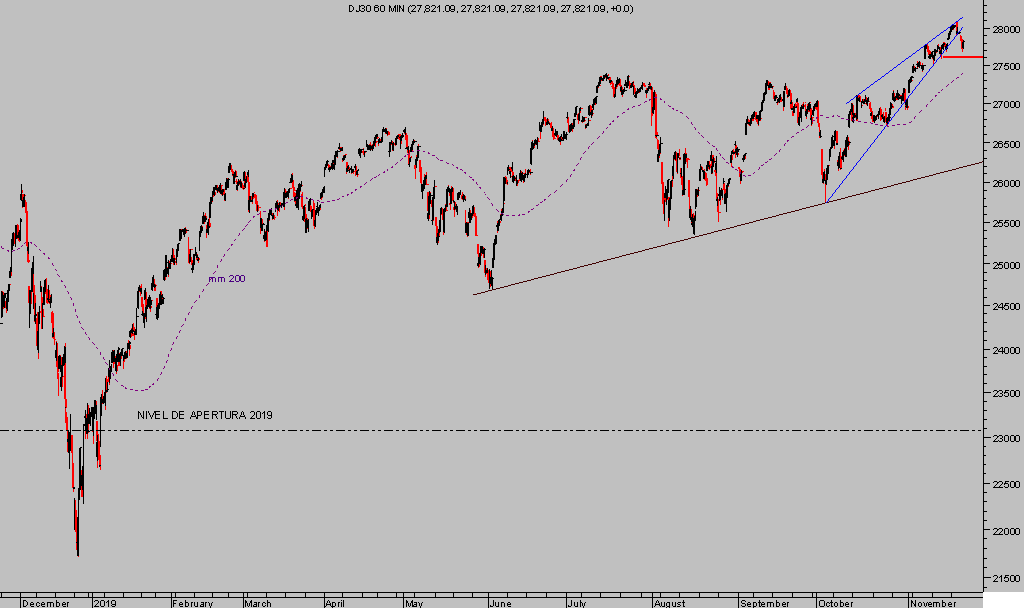

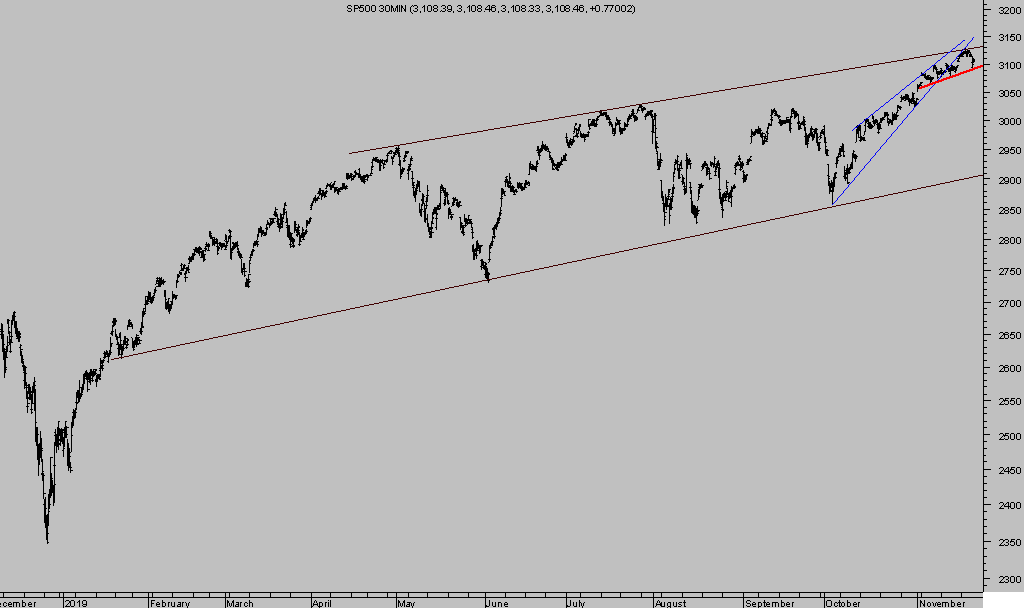

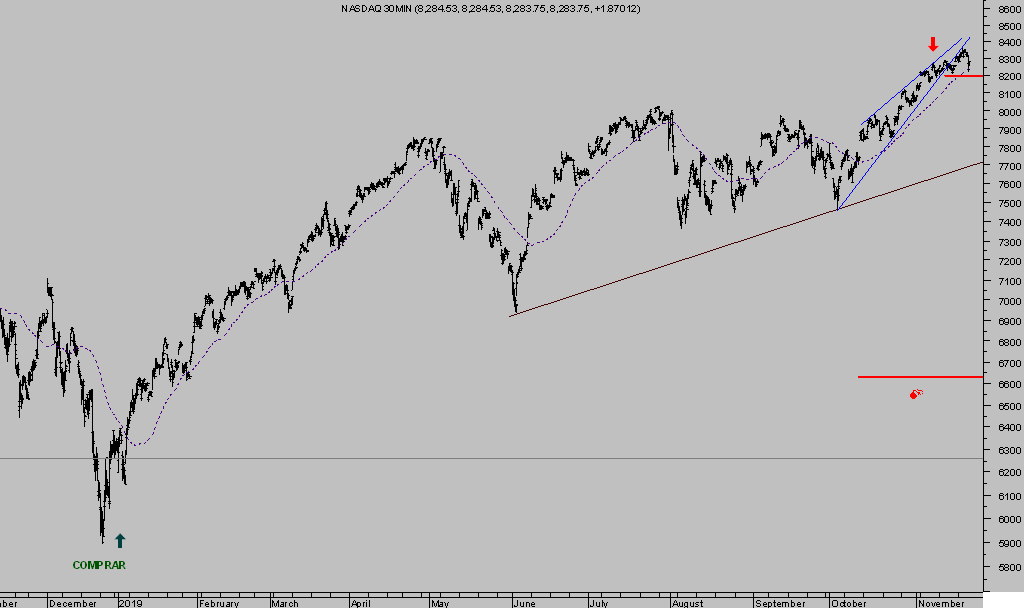

Al cierre las pérdidas quedaron en alrededor de medio punto porcentual pero las figuras técnicas de más corto plazo fueron quebradas al unísono dando paso al proceso de ventas y dejando a los índices en situación más vulnerable.

DOW JONES, 60 minutos.

S&P500, 60 minutos.

NASDAQ-100, 30 minutos.

El rally iniciado a mediados de septiembre, coincidiendo con la grave crisis de liquidez (credit crunch) del mercado monetario USA, se ha desarrollado con toda una serie de debilidades, fragilidad y falta de convicción (volumen) que hacen muy cuestionable su continuidad.

Así, queda confirmado el rumor que corría a principios de semana sobre la reunión mantenida el domingo por Trump y Powell en la Casa Blanca y comentada en post reciente. El Sr.Trump emitió su habitual Tweet, cuyo contenido fue comentado en post del martes,:

- Just finished a very good & cordial meeting at the White House with Jay Powell of the Federal Reserve. Everything was discussed including interest rates, negative interest, low inflation, easing, Dollar strength & its effect on manufacturing, trade with China, E.U. & others, etc.

En realidad, a la vista de los acontecimientos, la reunión más bien parece se convocó para advertir al presidente de la Reserva Federal sobre las dificultades para alcanzar acuerdo con China y anticipar la respuesta de la FED ante tal noticia cuando fuese publicada.

Ayer la Reserva Federal publicó las actas de su reunión de octubre, en la que rebajaron tipos por tercera vez en cuatro meses y el Sr Powell aclaró en el comunicado que…

- “monetary policy is in a good place.”

- “if developments emerge that cause a material reassessment of our outlook, we would respond accordingly. Policy is not on a pre-set course.”

Las actas no sorprendieron, reflejan consenso de 8 votos a favor y 2 en contra de la rebaja de tipos, consenso unánime en favor de aprobar el programa «No-QE» para comprar deuda del Tesoro USA por $60.000 millones al mes y también consenso total para continuar regando el mercado monetario con miles de millones de dólares.

Recordemos que la FED decidió hace dos años comenzar a reducir el tamaño de su balance y estuvo «normalizando» las condiciones monetarias progresivamente durante 21 meses.

En sólo 2 meses ha revertido el 40% de todo ese lento esfuerzo «normalizador» y al ritmo «No-QE» previsto, en poco tiempo superarán el nivel máximo de volumen del balance de hace dos años, por cierto, nivel máximo histórico.

La agresividad intervencionista y políticas ultra expansivas de las autoridades monetarias están ya activadas, en un contexto económico presuntamente fuerte, economía sólida y sostenida como afirman las propias autoridades, el Sr. Trump va más allá, como suele, al afirmar que la economía USA es «greatest economy ever».

Imaginen la respuesta de los bancos centrales cuando la economía realmente manifieste signos inequívocos de recesión!.

La desaceleración global es un hecho confirmado, la respuesta de los bancos centrales ha sido idéntica, políticas de tipos cero y/o negativas y muchos programas QE para manipular los mercados financieros, entre otras cuestiones.

Vean la elevada correlación entre la liquidez global y el comportamiento del índice bursátil global MSCI:

Las inyecciones masivas y políticas de reflación orquestada de activos funcionan pero sólo para los mercados financieros. En economía la situación es diferente y más compleja, continúa en proceso de desaceleración ante la mirada impotente de las autoridades monetarias.

Cuando la desaceleración se intensifique hasta introducir a las grandes economías en recesión, los Bancos Centrales correrán a salvar de nuevo el sistema y previsiblemente con nuevos e impensables programas de estímulos.

Monetizarán a diestro y siniestro, sin esperar gran impacto en economías (la Ley de Retornos Decrecientes se impuso hace tiempo) pero empeorando la realidad de fondo de la economía, la calidad de las empresas (favoreciendo a zombis), continuando con el aumento de la distorsión de los mercados y de los riesgos.

Continuarán motivando la mayor transferencia de riqueza desde el ahorrador y el inversor empresarial responsable hacia el deudor y las malas decisiones de inversión.

Por el momento, la Reserva Federal ha trasladado al mercado su predisposición a dejar la política de tipos de interés aparcada en los niveles actuales, al menos, hasta el primer trimestre de 2020.

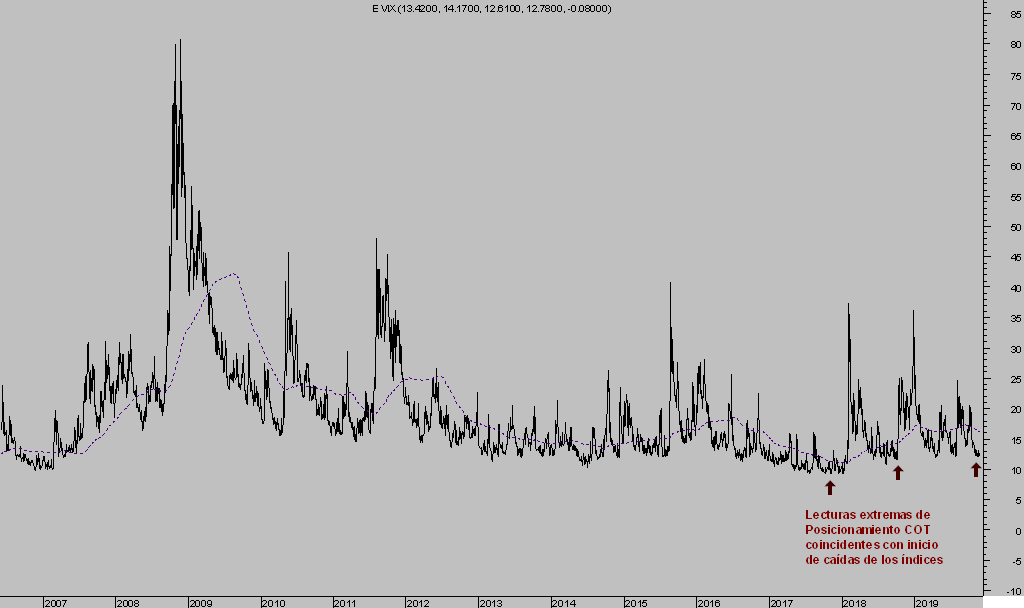

Los mercados han aprovechado las 3 bajadas de tipos de la FED y el optimismo figurado sobre la peligrosa guerra comercial USA-China para subir durante 6 semanas consecutivas, sin convicción, ni datos macro o micro favorables y artificialmente, desarrollando pautas técnicas cuyas lecturas se presentan de máximo interés.

Mantenemos estrategias de riesgo bajo y limitado para aprovechar el entorno actual y posibilidades de distintos activos.

Estrategias de muy fácil aplicación, no productos derivados, y bajo riesgo como por ejemplo la más reciente sobre la volatilidad del SP500, cuya situación técnica, sentimiento y lecturas de posicionamiento invitan a esperar un rápido movimiento en cualquier momento.

VIX, diario

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com