La guerra comercial ha entrado en fase de letargo y calma, a falta de acuerdo los grandes titulares escasean y incluso tras haber traspasado la fecha inicialmente estimada para alcanzar algún tipo de pacto preliminar -Fase I-.

La noticia pasa desapercibida entre afirmaciones y desmentidos de las dos parte en liza, USA y China, con un fondo aún optimista.

Presumiblemente, se alcanzará algún acuerdo aunque sea de mínimos que será divulgado como gran éxito y un hito necesario para detener la desaceleración global sincronizada.

De momento, no hay acuerdo pero se está gestionando la comunicación de forma muy adecuada para mantener las esperanzas.

En vista de las dificultades para alcanzar acuerdo, el asesor económico de la Casa Blanca, Sr. Kudlow, declaró el viernes que aunque no hay pacto, Trump sigue optimista:

- “likes what he sees, he’s not ready to make a commitment, he hasn’t signed off on a commitment for phase one, we have no agreement just yet for phase one».

Resumen. No hay acuerdo. Trump no consigue desbloquear la situación ni aún puede vender sus dotes negociadoras en favor de su mantra MAGA. Pero Trump está contento (?¿)… las negociaciones van por buen camino, progresan adecuadamente.

Las posibilidades de una tregua verdaderamente duradera y con implicaciones directas sobre la marcha económica global continúan bajas. Pero las bolsas continúan subiendo y las valoraciones muy altas.

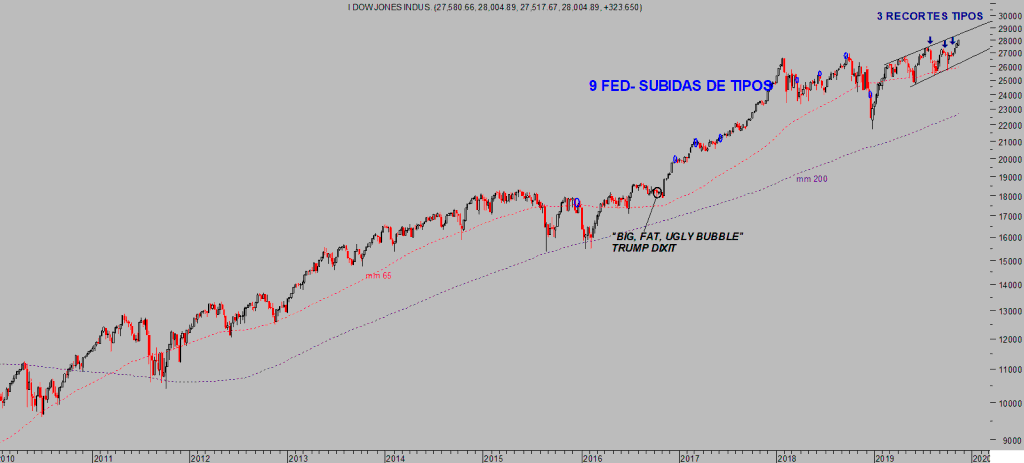

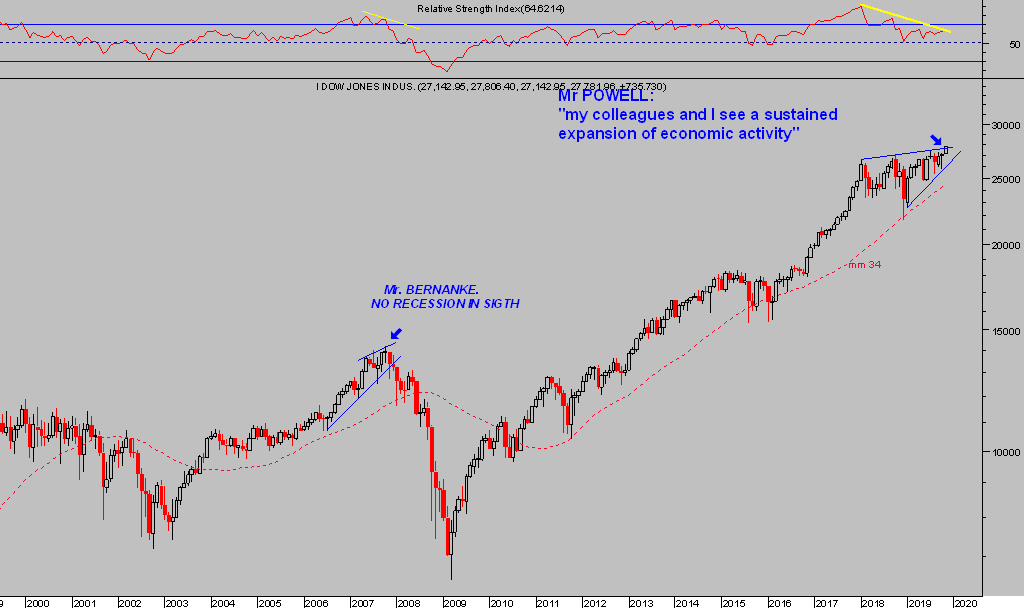

El Dow Jones conquistó el viernes el nivel 28.000 por primera vez en su historia, después de 6 semanas de alzas ininterrumpidas, gentileza de los cerca de $300.000 millones de dinero No-QE inyectado por la Reserva Federal, de los $60.000 millones de dinero No-QE prometidos para comprar activos cada mes o de la tercera rebaja de tipos en 4 meses.

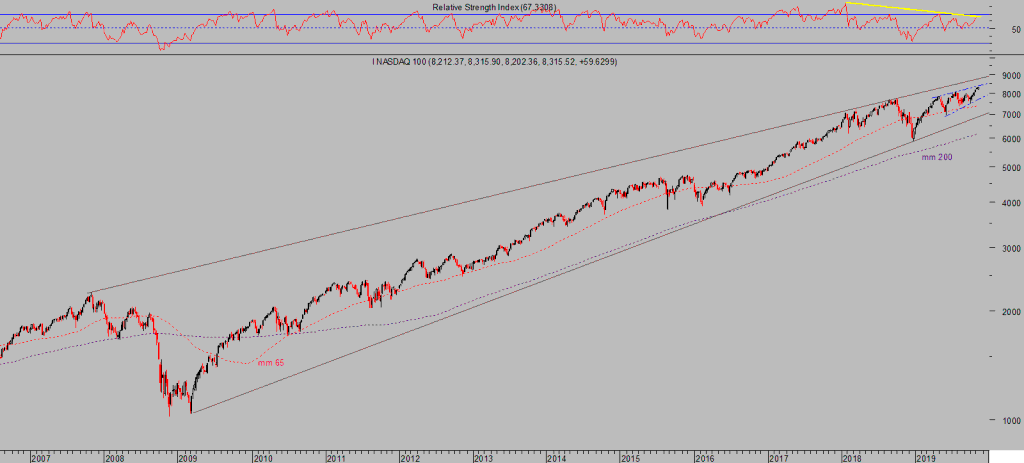

NASDAQ-100 semana.

DOW JONES, semana.

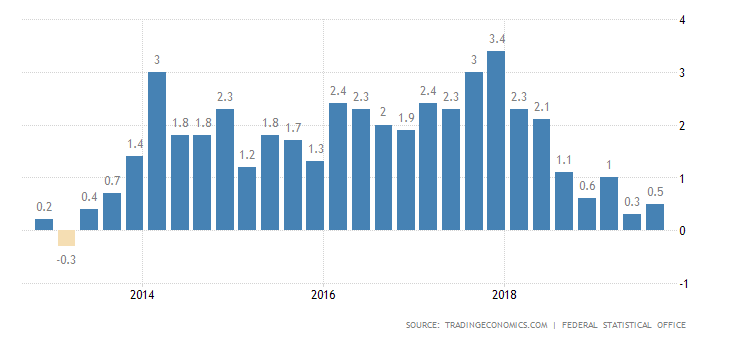

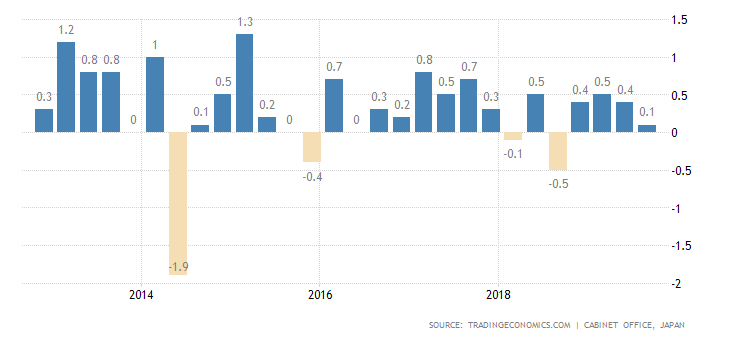

La semana pasada se publicaron datos de PIB en Alemania y Japón del tercer trimestre, ambos creciendo a igual tasa exigua del +0.1%.

Un éxito relativo para Alemania, donde se esperaba un crecimiento negativo (-0.1%) que habría confirmado situación de recesión económica oficial, pero un fracaso relativo en Japón donde el consenso proyectaba un impulso económico del +0.3% en el Q3.

El dato alemán animó a los expertos e inversores, aunque la fragilidad de una economía tan débil y dependiente del comercio internacional, exportaciones, continúa realmente vulnerable en un escenario de batallas arancelarias y decrecimiento económico de las grandes potencias.

La fuerte caída de las ventas de coches globales o la caída de pedidos de maquinaria industrial y tecnológica suponen un problema y freno al crecimiento económico alemán,

PIB interanual ALEMANIA.

También al japonés cuya economía también está muy orientada a las exportaciones.

PIB trimestral JAPÓN.

Una eventual tregua arancelaria USA-China puede ayudar a mejorar el clima y la confianza pero aún es pronto para asegurar que vaya a incidir en una mejora económica generalizada.

Los organismos internacionales y expertos de todo el mundo continúan rebajando las expectativas de crecimiento global, incluso en un escenario de pactos comerciales. En tal caso, las economías más abiertas y dependientes de la evolución económica global son las más expuestas y vulnerables.

La productividad continúa siendo testigo clave de la salud de las economías, la americana está perdiendo fuerza desde hace meses y el dato de octubre publicado la semana pasada incide en esa tendencia.

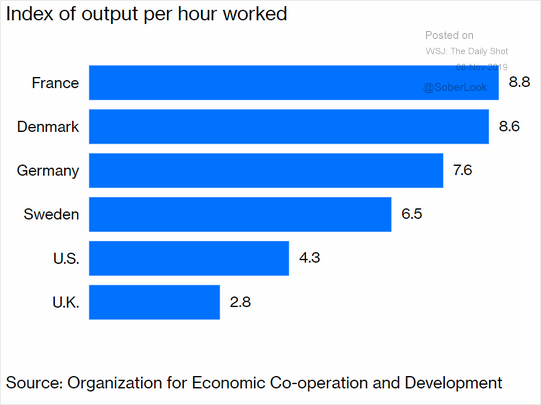

La productividad USA medida a través de la producción por hora trabajada, según datos de la OCDE, es descendente en USA y ya supone la mitad de países como Francia o Dinamarca:

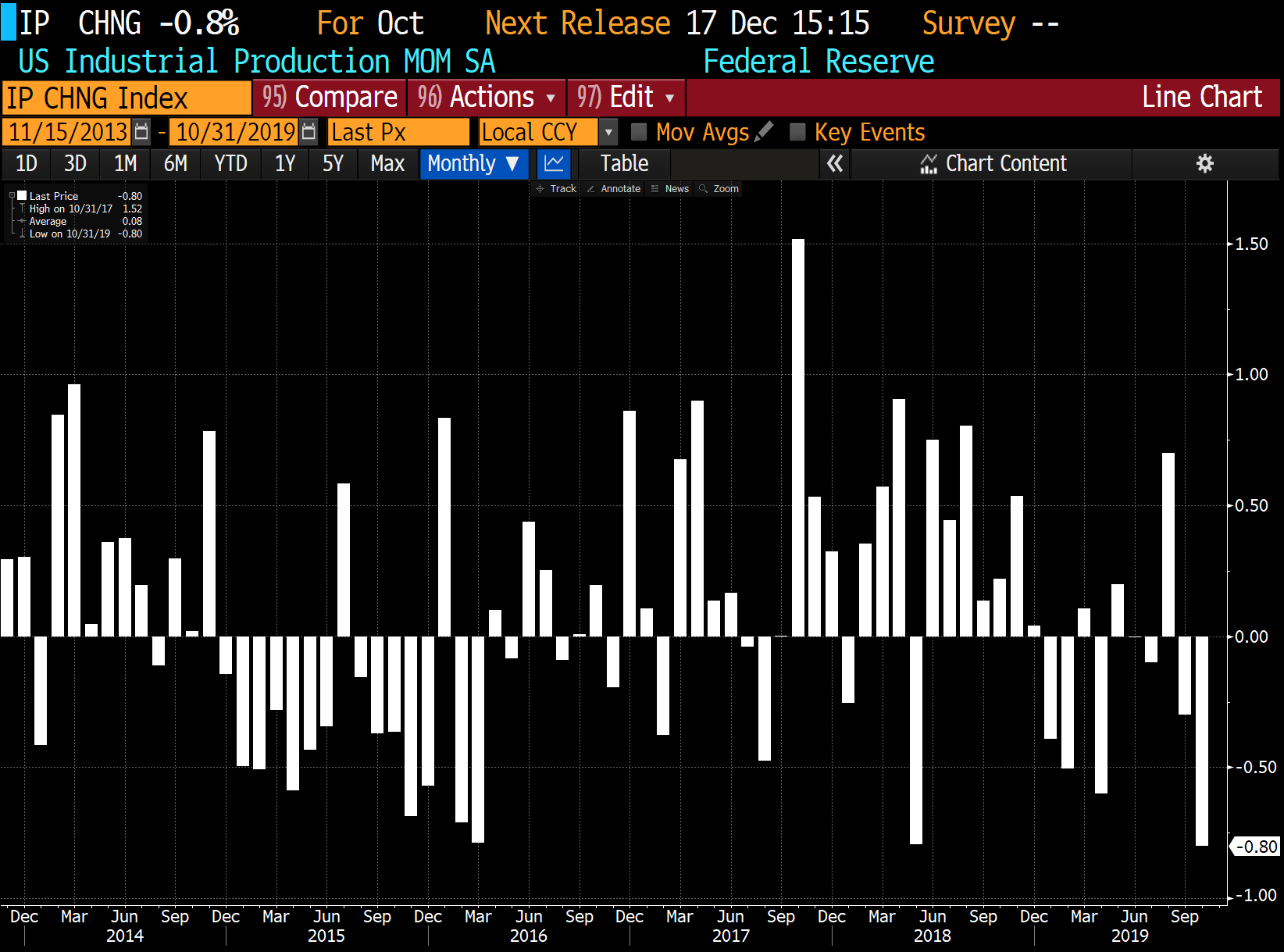

La producción industrial USA cayó un -0.8% en octubre, por debajo del ya pesimista -0.4% esperado y segundo mes consecutivo de caídas

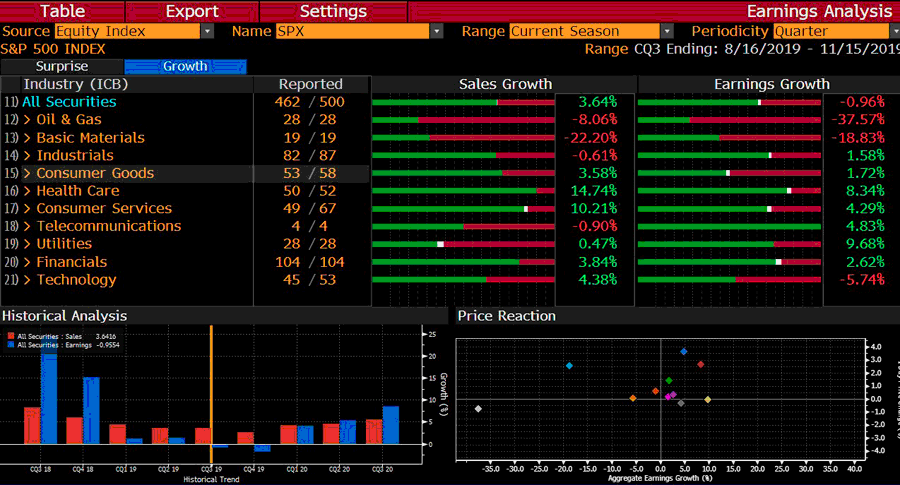

Ha finalizado la temporada de presentación de resultados empresariales del tercer trimestre y, al margen de las noticias destacadas en los medios anunciado al gran cantidad de empresas que han batido expectativas de Wall Street, la realidad es que el QE ha mostrado la peor evolución de resultados empresariales USA desde 2010.

Debilidad extendida en el sector empresarial, descenso de ventas y de Beneficio por Acción en un entorno de rebaja muy acusada de perspectivas del consenso.

La rebaja de expectativas tan notable es causa del pretendido optimismo generado por las empresas que han conseguido batir expectativas. La usual trampa que los beneficios tan utilizada por Wall Street para despistar a los inversores.

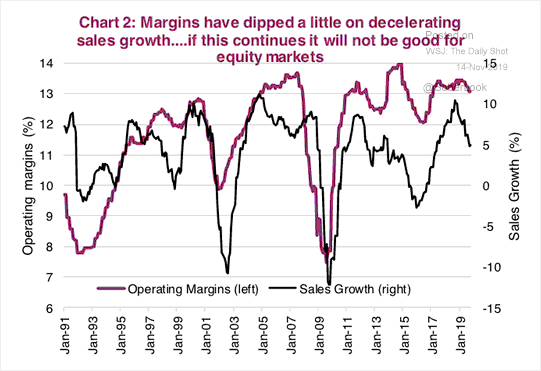

La caída de márgenes es incipiente, de momento contenida pero muy vulnerable a la evolución de las ventas cuya evolución es inquietante:

DOW JONES, MENSUAL.

John Maynard Keynes considerado uno de los economistas más influyentes del siglo XX.

El Sr Keynes fue quizá el economista más rico de la época, su fortuna creció desmesuaramente durante la burbuja de los años ´20.

El hombre que tenía claves para cada problema y aparente entendimiento de la naturaleza de la formación de precios en los mercados, sin embargo, no supo predecir el gran crash de la bolsa en 1929.

Confiando en la omnipotencia de la Reserva Federal manejando los hilos de la economía pensó que nada podría salir mal y mucho menos que las bolsas descarrilarían de la forma que lo hicieron.

El pinchazo de la burbuja y caída de las cotizaciones próxima al 90% mellaron el capital del Sr Keynes, su fortuna cayó muy precipitadamente perdiendo casi tres cuartas partes de su capital.

Aprendió una dura lección bursátil «the hard way» y afirmó que los mercados pueden permanecer irracionales por más tiempo que el inversor solvente

- “Markets can stay irrational longer than you can stay solvent.”

A pesar de la lección, tuvo el coraje de continuar analizando los mercados y de aprovechar el desplome de cotizaciones que originó niveles de infravaloración históricos y el gran pesimismo reinante para, empleando la Teoría de Opinión Contraria, recomprar grandes paquetes de acciones.

Según distintas fuentes, consiguió recuperar su riqueza y murió con un patrimonio cercano a los $30 millones, uno de los más elevados de entonces.

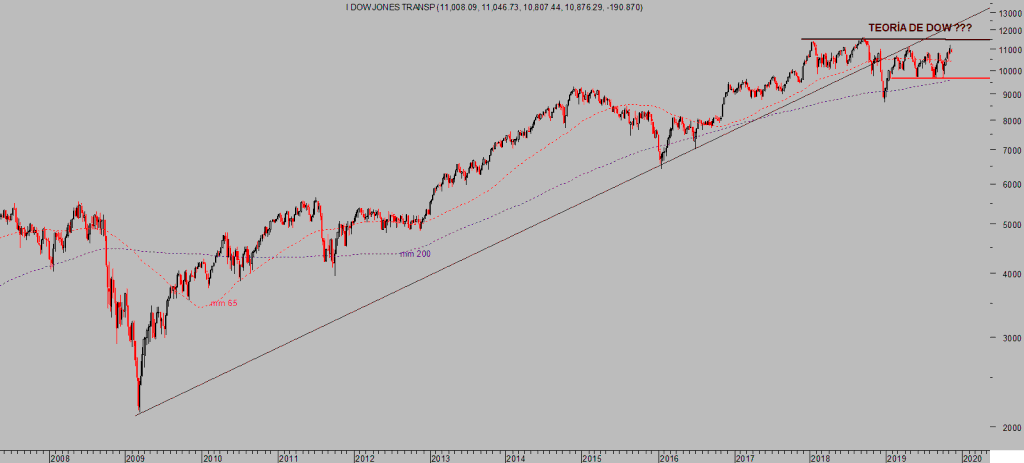

DOW TRANSPORTES, semana.

Las valoraciones actuales son las más elevadas de la historia USA, sólo por detrás de las alcanzadas en la burbuja tecnológica del año 2.000.

Los bancos centrales se están empleando a fondo para sujetar los mercados, interviniendo en y manipulando las cotizaciones de renta fija y variable (políticas de reflación de activos) como nunca antes.

Paulatinamente, los inversores van perdiendo la confianza ciega que depositaban en la capacidad de las autoridades monetarias para manejar el ciclo «ad infinitum» y a su antojo. Aunque el mantra general de intermediarios y analistas de Wall Steet (sell side only!) continúa invitando a confiar en la omnipotencia de los Bancos Centrales y a comprar activos como mejor y casi única alternativa.

El caso del Sr Keynes, como inversor, es paradigmático de las consecuencias que puede y suele causar la fe ciega en las capacidades de las autoridades.

Ante la duda, recuerden «This time is different!!!»

La situación de mercados es cada vez más delicada y extrema, las bolsas han subido alrededor de un 30% en el transcurso del año, mientras la economía se debilita y los beneficios empresariales caen.

Las expectativas tampoco mejoran en gran medida las lecturas de coyuntura actual pero el esquivo acuerdo comercial USA-China, tratado por el brazo comercial de Wall Street como el bálsamo que todo lo cura, o los programas QE y «No-QE» de los bancos centrales distraen peligrosamente la atención de los inversores.

Disponemos de interesantes estrategias de riesgo muy bajo y controlado (reservado suscriptores) para operar en el complicado entorno actual de mercado,

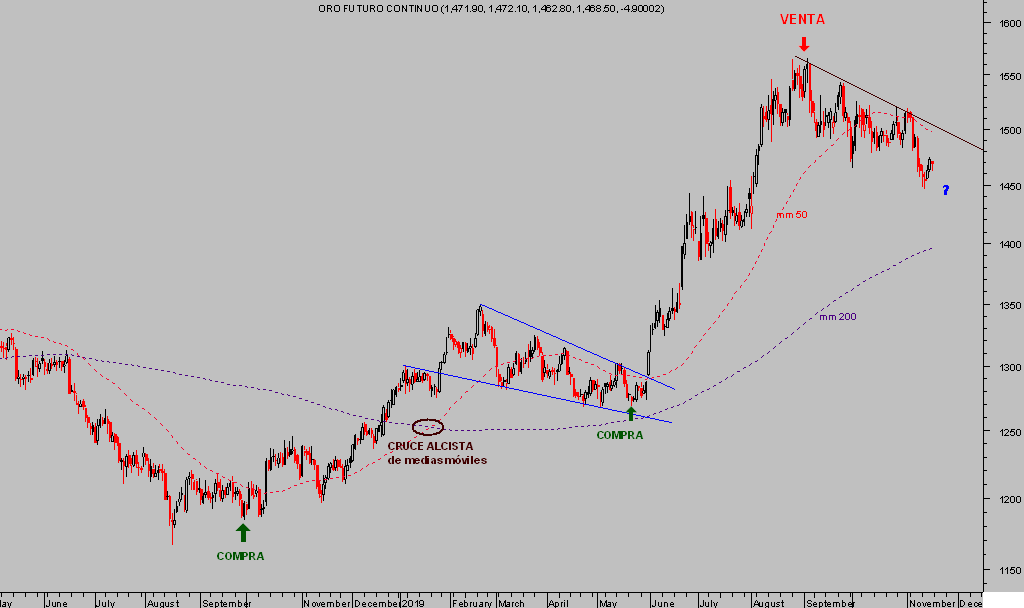

Para finalizar, continuamos vigilando la evolución del ORO, tanto como testigo de riesgo y sentimiento general de los inversores como de oportunidad para inversiones futuras.

ORO diario.

La pauta, lecturas técnicas, el sentimiento y posicionamiento -COT- aún sugieren prudencia.

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com