Es natural cuestionarse las recientes subidas en los mercados de acciones, pero la animosidad hacia el último tramo que impulsó a Wall Street a nuevos máximos históricos y a las acciones europeas a máximos de 21 meses parece realmente excepcional en su «disonancia cognitiva». Llevo más de 20 años en las finanzas, así que estoy acostumbrado a los detractores del mercado. Mientras las acciones han estado subiendo en los últimos meses, los inversores no paran de invertir en fondos de renta fija.

El pesimismo se debe en parte a los políticos. También hay amplia evidencia de que la economía se desacelera independientemente del ruido político. Casi todas las principales encuestas de manufactura se han sumergido en el territorio de la recesión, y el crecimiento del empleo se ha ralentizado. Existen las preocupaciones habituales sobre el apalancamiento, especialmente en términos de deuda de tarjetas de crédito, automóviles y préstamos, pero parecen ser una característica permanente de los mercados.

Más preocupante, la Reserva Federal ha reducido las tasas de interés tres veces desde finales de julio. Tal vez fue en reacción a las críticas de Trump que la política monetaria es demasiado estricta, pero la realidad es que la Fed tiene acceso a más datos que el resto de nosotros, y me resulta difícil creer que se embarcaría en una campaña de reducción de tasas si no hubiera una razón real para creer que la economía se estaba desacelerando. Y luego está la locura del mercado de repos, que, dependiendo de con quién hables, es un gran problema o no.

En realidad, lo más preocupante de la política monetaria en estos días no son los recortes de tasas, sino la comunicación de la Reserva Federal. Pasar de afirmar que las tasas estaban «cerca de la neutralidad» a múltiples recortes en menos de un año no inspira confianza.

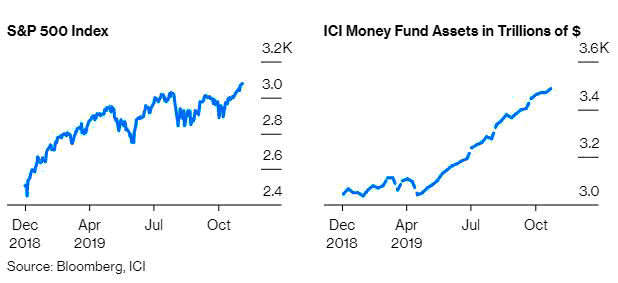

Siempre hay más razones para vender acciones que para comprarlas. Personalmente, me cuesta mucho entusiasmarme con las acciones en estas valoraciones. Pero creo que la gente pierde de vista un factor clave que impulsa el mercado de renta variable: la oferta y la demanda. El número de empresas que cotizan en bolsa se ha reducido a la mitad en 20 años, de aproximadamente 7.000 a aproximadamente 3.500. Esto significa que hay más dinero persiguiendo menos acciones. El auge de las recompras de acciones probablemente ha reducido aún más las acciones en circulación.

La demanda es un poco más difícil de medir, pero sabemos que unos pocos miles de millones de dólares fluyen a los fondos indexados todos los días, lo que respalda el amplio mercado. Esto no es necesariamente dinero nuevo, sino más bien efectivo proveniente de fondos administrados activamente.

Digo esto con el nivel más alto de autoconciencia que puedo tener: es muy difícil que las acciones bajen hasta que cambie la dinámica de la oferta y la demanda, ya sea con más ofertas públicas iniciales y secundarias, o haya un cambio radical en la forma en que los inversores ven las acciones. Por supuesto, justo cuando los inversores colectivamente crean esto, generalmente es cuando el mercado de valores finalmente caerá. Parece que aún no estamos en ese momento.

Fuentes, BBG

Carlos Montero

La Carta de la Bolsa