Banco Santander ha presentado resultados. La entidad ha ganado 3.732 millones de euros en los primeros nueve meses del año, un 35% menos que el pasado ejercicio, debido a una serie de motivos, sin los cuales hubiese ganado 6.180 millones, un 2% más que el año pasado.

La parte positiva es que Brasil le está ayudando, de hecho, es el mercado más rentable para la entidad (logra en el país el 29% del resultado y crece un 19% -ganando allí casi el doble que en España-).

Las noticias negativas son que el negocio en España no termina de acelerarse, así como los cambios regulatorios en Reino Unido que han mermado su cuenta de resultados (se exige una clara separación entre las actividades de banca mayorista y banca minorista).

Respecto al dividendo, es importante subrayar que desde este año los accionistas reciben el dividendo en dos pagos y no en cuatro como hasta ahora, por lo que queda pendiente un dividendo que se repartirá seguramente en mayo de 2020. El banco quiere mantener el porcentaje del beneficio que se dedica al dividendo (payout) entre el 40% y el 50% y que la proporción de la retribución en efectivo sea al menos de la misma cuantía que el año pasado.

En lo referente a los tipos negativos, el banco ya los está aplicando a algunos clientes empresariales y podría también hacerlo con institucionales si el entorno de tipos negativos persiste.

A nadie se le escapa que al sector bancario no les gusta nada el tema de los tipos de interés cero o negativos puesto que no beneficia a la intermediación financiera y sus márgenes de interés caen y la rentabilidad sobre recursos propios inferior al coste de captación de capital. Pero el BCE no está del todo de acuerdo con esta creencia porque es de la opinión que la política monetaria expansiva y los bajos tipos de interés reactivan la economía de las familias y las empresas, con lo que consumen más e invierten más incluso se financian más.

Pero sabemos que una cosa es la teoría y otra diferente la práctica, las cosas no son tan sencillas.

La teoría dice que la finalidad de bajar los tipos de interés es que fluya el dinero desde los bancos hacia las empresas y las familias. Pero es que el problema es que los bancos ya tienen el tipo de depósito en negativo, es decir, los bancos ya tienen que pagar por acumular liquidez. Como bien se puede deducir, si este hecho por sí mismo no está logrando que el crédito fluya, no lo va a lograr unos tipos de interés negativos. Y podemos añadir un elemento más, los reguladores continúan fijando cada vez más requerimientos de capital a los bancos por sus activos, hecho que provoca que se lo piensen mucho antes de conceder préstamos “de riesgo”.

De momento, el sector es consciente de que las dificultades están lejos de desaparecer y es por ello que varios bancos se han visto abocados a variar sus planes estratégicos, como es el caso de Société Générale, BNP Paribas y Commerzbank, sin olvidar que otros aceptan públicamente la imposibilidad de no poder cumplir con los objetivos marcados.

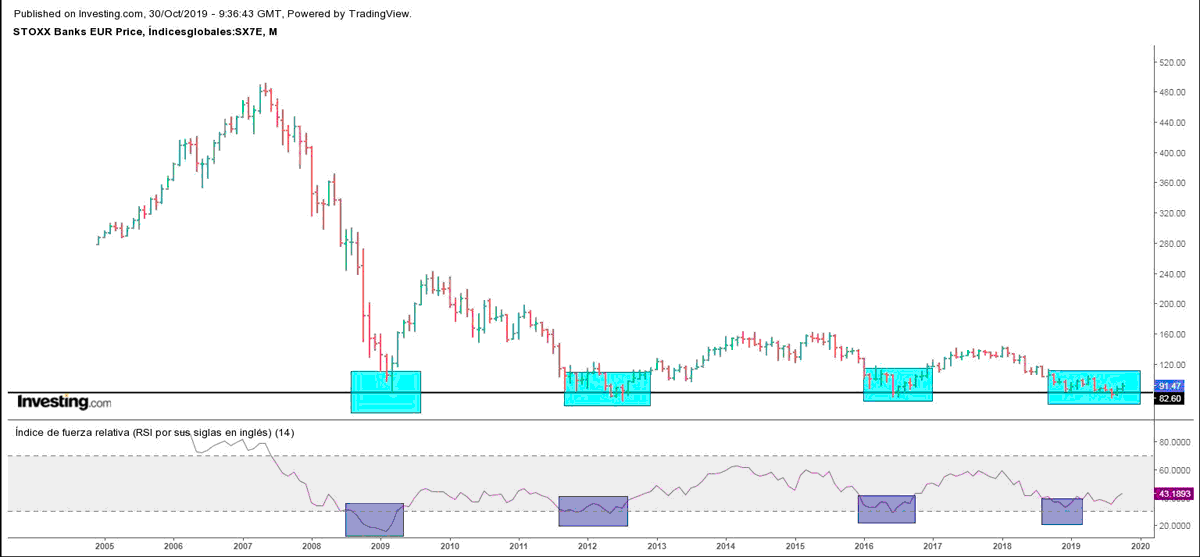

En el gráfico pueden ver el índice sectorial bancario europeo con una clara tendencia bajista. Seguimos en un momento clave, en el soporte formado en el año 2009, un nivel que siempre que fue tocado logró contener y frenar las caídas (el propio año 2009, en 2011, 2012, 2016, 2018 y en 2019), ayudado también por la sobreventa cada vez que el soporte era puesto a prueba.

Hasta que el BCE no fije tipos de interés más altos y asistamos a una regulación bancaria, el sector no retomará el vuelo. El problema es que ninguna de estas cuestiones se espera próximamente.

¿Qué hacer con Banco Santander?

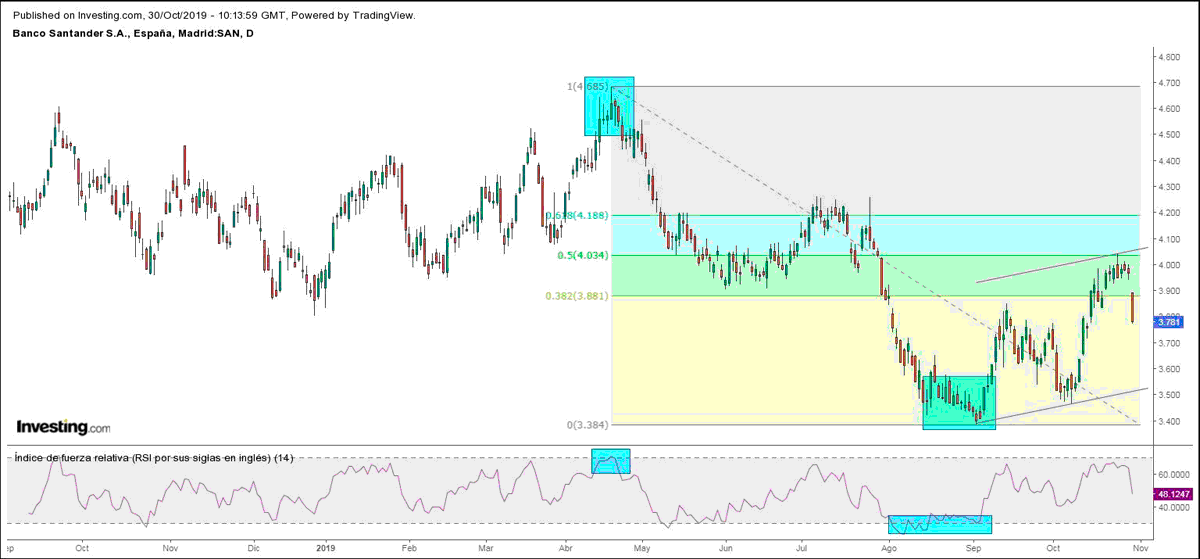

Mi planteamiento sigue siendo el mismo. En el corto plazo puede seguir mostrando debilidad, pero para el medio y largo plazo cotiza con precios interesantes. Es por ello que en vez de invertir ‘x’ dinero de golpe, es preferible destinar cada mes una pequeña cantidad con idea de ir haciendo una cartera poco a poco, da igual si un mes cae, al final el precio se ha ido promediando y la media será interesante. El objetivo es estar bien posicionado a buenos precios de cara cuando el BCE comience a subir los tipos de interés.

Respecto a los inversores swing (operaciones que pueden durar desde pocos días a unas semanas), habría dos opciones: entrar en la zona de 3,50 euros o bien si rompe por arriba los 4 euros. Incluso una tercera, operar con la sobrecompra o la sobreventa, ya que en el gráfico pueden ver cómo al haber sobrecompra o sobreventa el mercado se gira totalmente. Siendo estrictos, sucedió en abril con sobrecompra y en agosto-septiembre con sobreventa.

Técnicamente, es conveniente resaltar que venía subiendo desde la formación de un suelo a principios de septiembre, pero de momento la subida ha finalizado el 24 de octubre, momento desde el cual pierde fuelle. En el gráfico pueden ver que fue justo al tocar un nivel Fibonacci (0,50%), niveles que tienden a actuar como resistencias. Así pues, romper los 4 euros podría habilitarle para continuar subiendo.

Ismael De La Cruz/Investing.com

Artículos publicados con la autorización de Investing.com. Por favor, consulte importantes advertencias de riesgo y legales.