La guerra comercial entre Estados Unidos y China que se ha desatado durante casi dos años ha impactado el conjunto de oportunidades y riesgos en prácticamente todas las clases de activos. Es posible que los inversores necesiten permanecer sentados y con el cinturón abrochado durante más tiempo si la previsión de Christophe Barraud es correcta. Barraud es estratega y economista jefe del broker de bolsa Market Securities. Antes de descartarlo como otro experto financiero, debe saber que fue el analista más preciso de los datos económicos de EE.UU. durante siete años consecutivos hasta 2018, según las clasificaciones anuales de Bloomberg. Sus expectativas para la economía del euro han sido las más cercanas a la realidad desde 2015 hasta 2018, y fue el más preciso en China en 2017 y 2018.

La destreza pronosticadora de Barraud volvió a ser palpable en enero, cuando opinó que el consenso era demasiado optimista sobre las perspectivas de una resolución comercial en particular y con el crecimiento mundial en general.

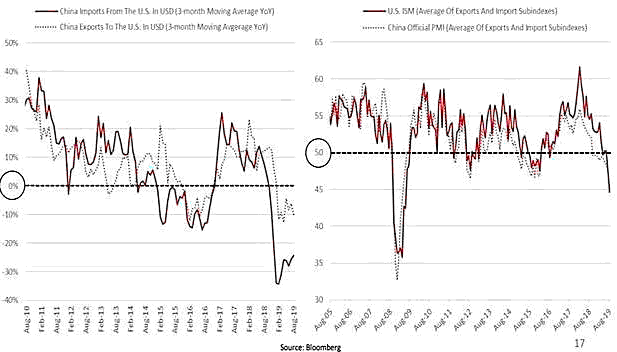

Desde entonces, el comercio entre los países de EE.UU. y China ha estado en caída libre, en la medida en que las contracciones trimestrales desde el cuarto trimestre de 2018 han colocado al comercio en su propia mini-recesión, según Barraud.

Este daño no se ha limitado al ámbito de las relaciones transfronterizas.

La semana pasada, los inversores recibieron dos nuevas malas noticias que confirmaron esta extensión de la que Barraud ha estado advirtiendo. Primero vino el índice de manufactura del Instituto de Administración de Suministros, que cayó a 47.8, el más bajo de la métrica desde junio de 2009. ISM luego publicó su informe sobre el sector de servicios más grande e importante, que se expandió a su ritmo más lento en tres años.

Las empresas de ambos sectores fijaron la desaceleración de la actividad en el conflicto comercial.

Una mirada superficial a la actividad comercial general entre los EE.UU. y China, ilustrada en los gráficos a continuación, muestra por qué las empresas están bajo presión. Dado que ambos países comercian menos bienes entre sí, los ejecutivos se enfrentan a costos más altos y tienen que encontrar formas alternativas de mantener los márgenes de beneficios.

A medida que los inversores anticipan una nueva ronda de negociaciones entre Estados Unidos y China este mes, los riesgos están sesgados hacia «una desaceleración mundial prolongada», dijo Barraud en una nota reciente. Es de esta opinión debido al daño potencial que causaría la próxima ronda de aranceles.

El 15 de octubre, la administración Trump planea elevar la tasa arancelaria de productos chinos a $ 250 mil millones de importaciones del 25% al 30%. Luego, el 15 de diciembre, EE.UU. impondrá un arancel del 15% a casi todas las importaciones, y alcanzará una amplia gama de productos orientados al consumidor, como teléfonos celulares, relojes inteligentes y adornos navideños.

Además de todo esto, Barraud señala que las empresas pueden suspender sus planes de gasto de capital el próximo año mientras esperan el resultado de las elecciones estadounidenses y lo que significa para ellos. También estarían lidiando con un desvanecimiento de la reducción de impuestos en el nuevo año.

Incluso si la administración Trump llegara a un acuerdo parcial, no resolverá el conflicto estructural a largo plazo entre Estados Unidos y China, especialmente si logra otra victoria electoral, dijo Barraud.

Todos estos riesgos han solidificado las expectativas de los inversores de que la Reserva Federal reducirá las tasas de interés este mes y, posteriormente, si es necesario, proporcionará una ayuda vital para el mercado alcista.

Sin embargo, la Fed solo puede hacer algo si los fundamentos económicos continúan deteriorándose. Y es por eso que no debes dejar que el espectro de una desaceleración prolongada te coja por sorpresa.

Carlos Montero

La Carta de la Bolsa