La crisis de liquidez en los mercados monetarios americanos, provocada entre otras pero en buena medida por el las necesidades de financiación masivas del Tesoro (efecto crowding out, asunto explorado en post de ayer), no ha finalizado pero está siendo abordada haciendo uso de la herramienta usual de los bancos centrales contemporáneos, chorros de liquidez.

La FED está bombeando liquidez al sistema a marchas forzadas, ha inventado un programa extraordinario para dotar de liquidez al mercado a razón de unos $75.000 millones al día hasta el 10 de octubre (calendario de actuación expuesto en post reciente).

Se trata de muchísimo dinero, pero aún insuficiente según ex miembros de la Reserva Federal, ahora del Instituto Peterson (los señores Joseph Gargnon y Brian Sack), la autoridad monetaria debería comenzar ya con un nuevo programa de expansión cuantitativo -QE- para comprar títulos directamente del Tesoro.

Es necesario que la FED compre al menos $250.000 millones en Treasuries sólo para mitigar la posibilidad de que se reavive la crisis de liquidez o «liquidity crunch», según indican los propios ex de la FED.

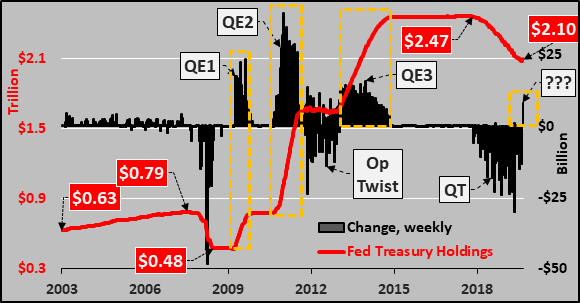

La Reserva Federal comenzó en 2015 a reducir su balance (contracción cuantitativa o reversa del QE) y en los 4 años transcurridos ha conseguido pasar de $4.5 billones a los cerca de $3.9 billones actuales.

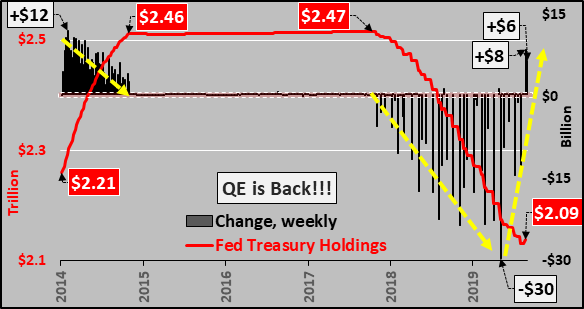

La Reserva Federal tenía previsto comenzar a comprar deuda soberana y expandir de nuevo su balance (QE) a partir de este otoño pero tuvo que anticiparse, sin informar.

El mes pasado acudió a comprar grandes cantidades de forma sorpresivamente rápida y silente, tal como pudimos detectar y exponer en post del pasado 4 de septiembre, vean extracto:

- La Reserva Federal ha comprado deuda USA en las últimas dos semanas, cerca de $14.000 millones, rompiendo con el fin del QE establecido en octubre de 2014 e inicio de reducción del balance (contracción cuantitativa).

Vean perspectiva temporal más amplia, con las iniciativas QE y evolución del balance de la FED desde 2003.

Las intenciones de la Reserva Federal eran continuar con la reducción del balance, dejar que venciesen activos de deuda, al menos hasta septiembre, pero algo ha sucedido en los últimos meses para quebrar su propósito, sin previo anuncio!. (Caída de la recaudación?, déficit disparado?, necesidades imperiosas de financiación?, necesidad de manipular el sistema?…).

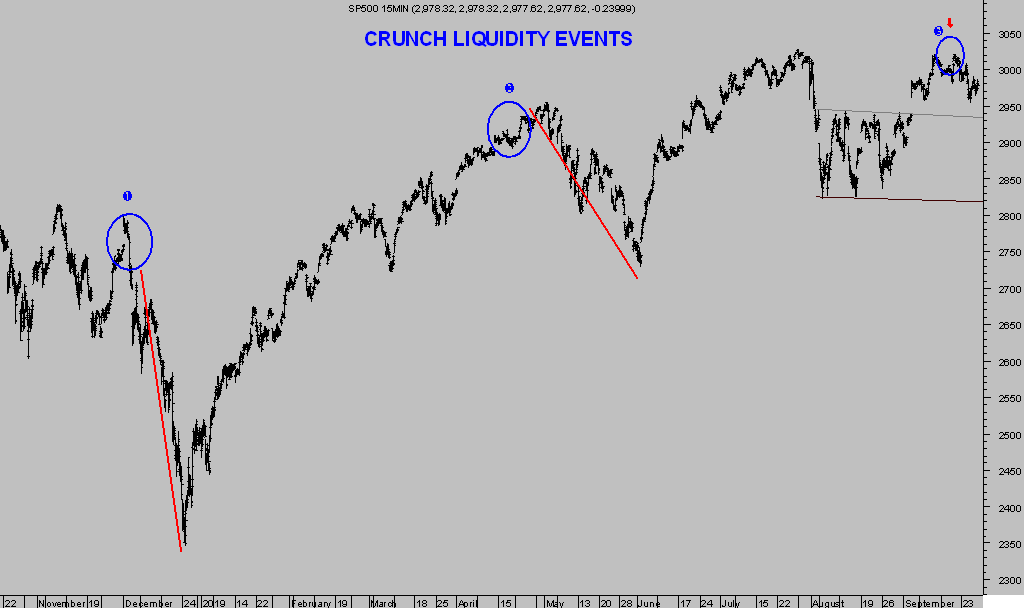

Ahora se ha hecho notoria la necesidad de tal reacción, la crisis de liquidez acechaba y la FED trató de combatirla pero la cuantía, aunque muy generosa, resultó demasiado contenida y tan sólo logró posponer la crisis de liquidez unos días.

La falta de liquidez es un problema serio y complejo, con ramificaciones eventualmente peligrosas que la Reserva Federal trata de neutralizar con chorros de dinero. Aunque el evento ya ha sucedido a los ojos de todo el mundo, de unas autoridades impotentes, y el daño a la confianza ya está hecho.

El mercado monetario es tan gigante en volumen de operaciones como esencial para mantener la tuberías del sistema en funcionamiento, como también opaco.

Los bancos acuden al mercado de repos para adquirir la liquidez necesaria, cada uno para sus fines deseados en cada momento como el préstamo a terceros, la compra de deuda, de renta variable, etcétera…

Al haber quedado obstruido el mercado monetario, seco, y los tipos disparados hasta el 10% durante un par de días, se puso de manifiesto un problema que afecta a las necesidades operativas de los bancos en cada una de sus actividades normales del día a día, como las antes citadas.

S&P500, 15 minutos.

La Reserva Federal ha corrido en su rescate, quizá algo tarde y sin demasiado tino.

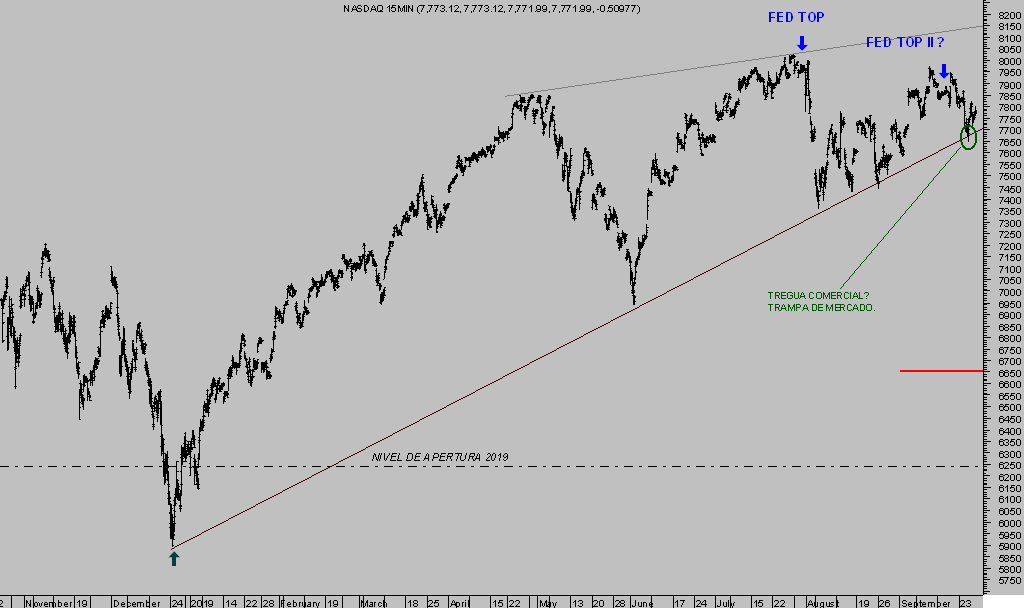

Ahora se discute también si el proceso de adelgazamiento del balance -Quantitative Tightening- ha sido parcialmente responsable y, en tal caso, manifestado una incómoda realidad: la deuda es indispensable para el normal funcionamiento del sistema financiero, no sólo de la economía. Las autoridades no pueden normalizar las condiciones monetarias ni eliminar el vicio de inventar dinero «ex nihilo» para comprar estabilidad «ad infinitum».

El QE-1 fue creado para salvar a los bancos, los demás para sostener los mercados.

NASDAQ-100, 15 minutos.

Las necesidades de financiación del Tesoro, responsabilidad de Trump que ha aumentado la deuda USA desde que inició su mandato en 2.7 billones de dólares, son siderales gracias en buena medida a la gran reforma fiscal promovida para las empresas en 2018.

Prometía el cielo pero consiguió un infierno de déficit, ya incurridos, y otros por llegar. La propia Oficina de Presupuestos USA proyecta crecerán bien por encima del billón de dólares al año durante los próximos ejercicios.

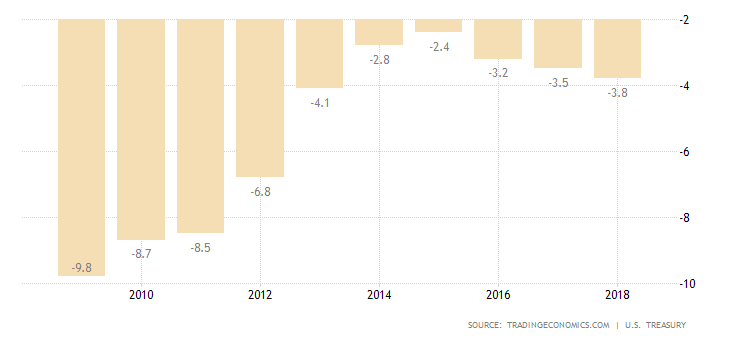

Desde que Trump llegase a la presidencia tras las elecciones de noviembre de 2016, el déficit no ha dejado de empeorar, rompiendo con la tendencia a su estabilización de los 7 años precedentes.

DEFICIT PRESUPUESTARIO USA

La Trump-reforma fiscal permitió a las empresas disponer de ingentes cantidades de capital que, sin embargo, han mal invertido y utilizado sobre todo en la compra de acciones propias en lugar de aumentar la inversión productiva -CAPEX-.

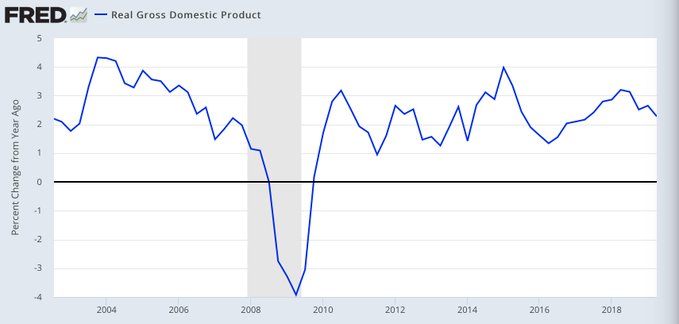

El monto total de la reforma fiscal de 2018 ronda el billón y medio de dólares. El déficit de este año 2019 será próximo al billón de dólares pero lo más inquietante es que, además, la economía está decreciendo desde que entró en escena el combinado fatal de Trump en 2018; reforma fiscal (que preconizaba se iba a pagar por si sola) y proteccionismo (guerra comercial que iba a ganar y hacer más grande el mantra MAGA).

PIB USA.

Trump necesita deuda gratis y condiciones favorables para continuar (ha susurrado que pronto anunciará una reforma fiscal «very inspirational» para los ciudadanos) y encarar las elecciones de 2020 con probabilidad de éxito.

POTUS seguirá abusando del uso de la deuda pero necesita que su coste sea mínimo y esto, además de intensificar el pernicioso efecto «crowding out» ya en marcha, obligará a la FED a activar nuevos programas QE.

También, explica las críticas al Sr Powell y constantes injerencias a la labor de la autoridad monetaria exigiendo rebajas contundentes de los tipos de interés.

Otro de los objetivos que busca Trump con su acoso a la Reserva Federal para rebajar los tipos de interés es debilitar la moneda. El dólar se encuentra en tendencia alcista y presumiblemente, continuará muy pesar de las intenciones del presidente USA.

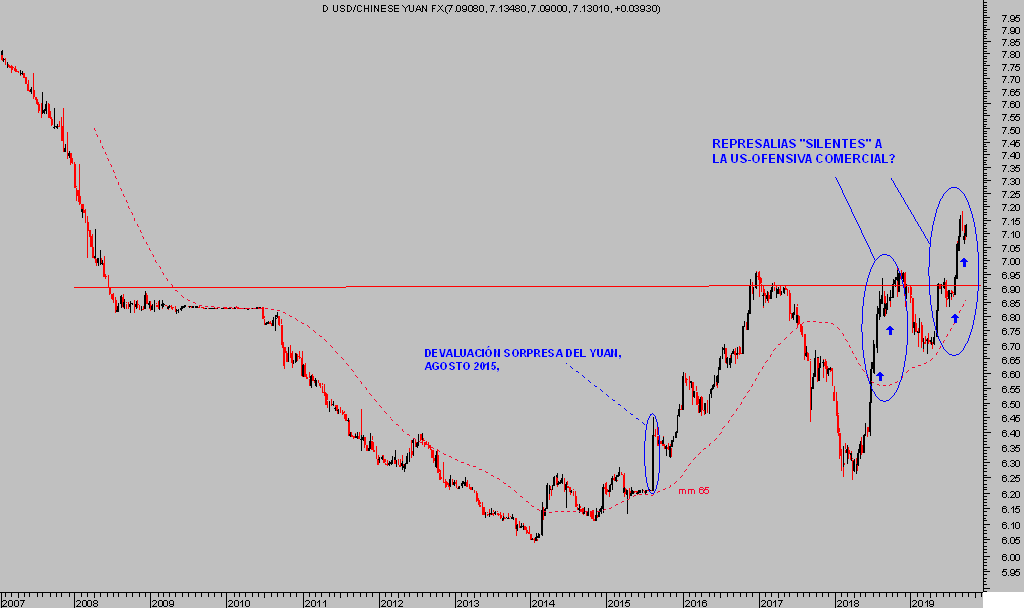

El cruce del Dólar contra una moneda emergente en el panorama global como es el Yuan, está manejado y controlado por China, motivo por el que las autoridades USA declararon meses atrás a China manipulador oficial de la moneda, enemigo en la batalla por la devaluación competitiva (race to the bottom).

La devaluación forma parte de las armas empeladas por China en la guerra comercial y neutraliza el impacto de los aranceles.

En agosto el cruce Dolar Yuan superó la referencia técnica de los 7 por primera vez desde 2008.

DÓLAR-YUAN, semana

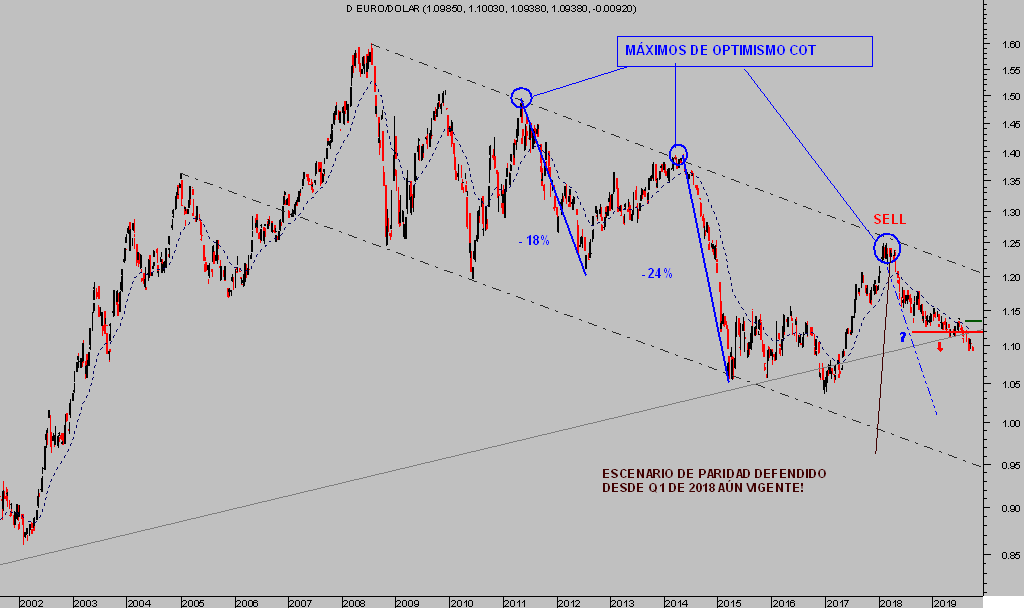

Los diferenciales de crecimiento económico y de las perspectivas de crecimiento futuro, así como la posición actual de las políticas monetarias y también sus perspectivas entre el Dólar y la segunda moneda importante del mundo, el Euro, son favorables para que el Euro continúe cayendo, el dólar subiendo, y cumpliendo con el escenario de mayor probabilidad que venimos defendiendo desde hace 20 meses.

EURO-DÓLAR, semana.

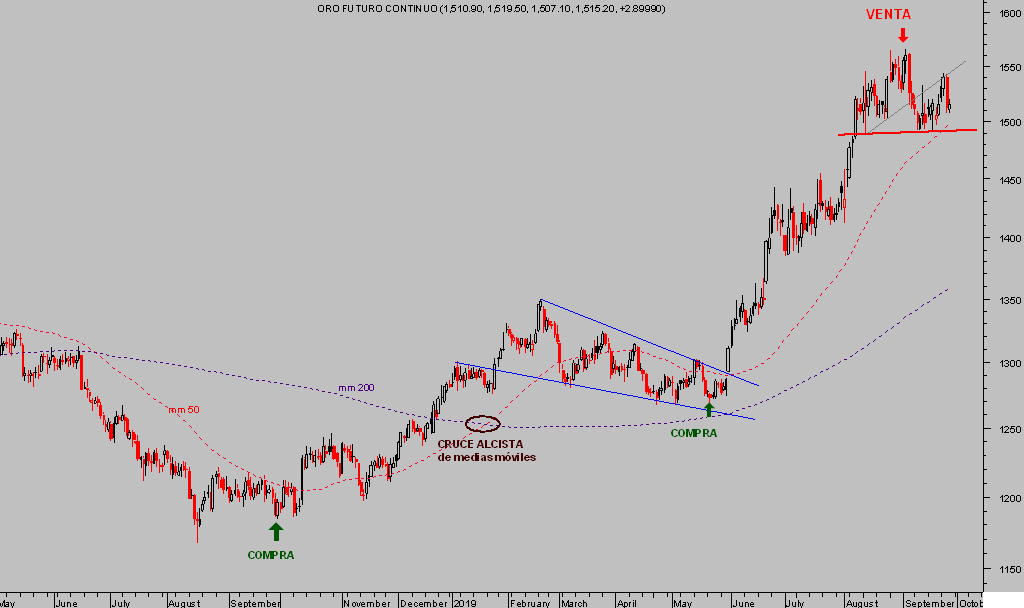

Uno de los activos últimamente perjudicados por la fortaleza del Dólar es el ORO.

Este año había subido con fuerza hasta que el pasado mes de agosto comenzó a emitir signos de agotamiento de la tendencia, signos que combinados con lecturas de pauta y muy particularmente de posicionamiento, según Commitment Of Traders, nos invitaron a cerrar posiciones y esperar caídas.

Las posiciones fueron cerradas con éxito, vean ejemplo, y ahora mantenemos interés en el análisis de situación de los metales, buscando de nuevo un entorno adecuado para retomar las compras en un activo que considero se encuentra en tendencia alcista estructural.

SI3L, DIARIO

La situación del mercado de metales preciosos es aún delicada y el escenario de mayor probabilidad continúa emitiendo advertencias correctivas.

ORO diario.

Restan sólo dos sesiones para el final del trimestre, para el inicio del controvertido mes de octubre para los mercados, cuando la volatilidad suele campar a sus anchas.

La estabilización del mercado en las últimas jornadas tiene relación con la típica pauta de fin de trimestre «window dressing» o maquillaje de las cotizaciones.

Ante la eventualidad de un mercado bursátil movido durante el próximo mes, con los índices en zona de máximos y proyecciones (reservado suscriptores), la semana pasada iniciamos una estrategia de gran interés (excelente binomio rentabilidad-riesgo) en un activo desconectado de los vaivenes económicos, políticos y financieros, cuya evolución ya ha comenzado a mostrase realmente favorable.

La rentabilidad acumulada a día de hoy es del 20% y ajustamos niveles de control de la posición asegurando una ganancia mínima superior al 9%.

3SUL, diario

BUEN FIN DE SEMANA A TODOS !!!

Antonio Iruzubieta

www.antonioiruzubieta.com – Información en cefauno@gmail.com